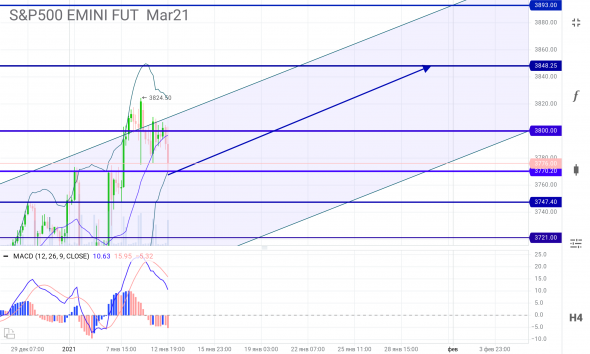

Наиболее вероятный диапазон к концу января 2021: 3848.25...3893.

Авто-репост. Читать в блоге >>>

Американский инвестор, владелец Rogers Holdings Джим Роджерс развенчал последние надежды на стабилизацию экономической ситуации. Напарник Сороса считает, что мир ждёт «страшный медвежий рынок» уже в этом году. Другие прогнозы экспертов тоже оптимизмом не отличаются.

Бывший высокопоставленный сотрудник Citi и бывший главный юрист печально известного фонда LTCM Джим Рикардс считает, что мир ожидает дефляция, которая приведёт к Великой депрессии 2021 года. Это обрушит доллар, сделав его дешевле вполовину, а золото и серебро взлетят в цене (до 15 тысяч и до 100 долларов за унцию соответственно).

Ранее о новом сильнейшем кризисе 2021 года заявлял и напарник Сороса Джим Роджерс. Он считает, что будет «страшный медвежий рынок». Главная причина в том, что из-за пандемии в США происходит затяжное падение рынков. В прошлый раз подобное наблюдалось в 2008-2009 годах.

Всем салам!

Многие гадают почему упал биток и приводят разные причины. Но причина всего лишь одна — партия Нур-Отан выиграла выборы в Парламент Казахстана, и теперь рынкам можно пойти вниз.

Если кто не знает, то есть такой ETF под тикером GBTC, который можно покупать вместо битка.

По ФА…

— Протокол ФРС

Все члены ФРС поддержали изменение указаний в отношении программы QE в «руководстве вперед» о продолжении покупки активов в текущем размере 120 млрд. долларов ежемесячно до тех пор, пока не будет достигнут существенный дальнейший прогресс в достижении целей по максимальной занятости и стабильности цен.

Члены ФРС отметили, что проведение программы QE с привязкой к достижению экономических целей позволит лучше реагировать на изменения в экономике.

К примеру, если прогресс в достижении целей ФРС будет более медленным, чем прогнозируется сейчас, то ставки будут сохранены низкими более длительное время, а баланс ФРС вырастет сильнее.

Ряд членов ФРС допускает увеличение размера программы QE или покупку ГКО США с более длительным сроком погашения в случае, если достижение целей согласно мандату ФРС будет более длительным, другие члены ФРС призывают к разумному взвешиванию пользы и ущерба от покупки активов.

В отношении сроков сокращения программы QE, то ряд членов ФРС отметили, что после достижения прогресса в отношении максимальной занятости и роста инфляции начнется постепенное сокращение размера программы QE, а сам процесс сворачивания покупки активов будет аналогичен процессу в 2013-2014 годах.

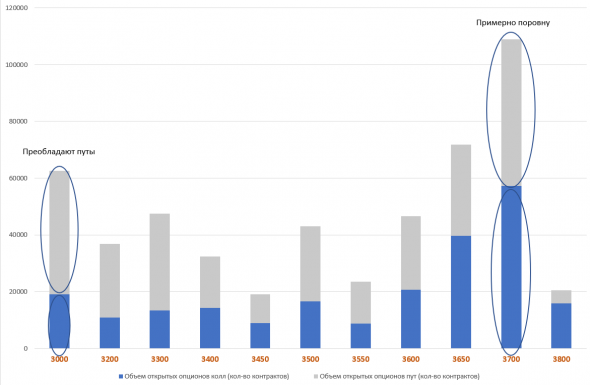

На рынках периодически наблюдается сезонность и цикличность, но эта сезонность зависит не от времени года, а от «большой» экспирации фьючерсов и опционов, которая происходит в третью пятницу последнего месяца квартала.

Так, к примеру, фондовый рынок США разворачивался после сильного падения в декабре 2018 г. и в марте 2020 г. Также можно отметить конец коррекции в сентябре 2020 г.

Будет ли соблюдена «сезонность» в текущем году покажет время, а пока посмотрим на каких уровнях будут развиваться основные «бои» между «медведями» и «быками».

Если посмотреть на рынок опционов и на объем открытых позиций, то главный уровень сопротивления находится на отметке в 3700 пунктов по S&P 500. Там сумма открытого интереса на текущий момент превышает 109 тыс. контрактов, причем силы распределены между «быками» и «медведями» примерно поровну.

То есть, можно предположить, что «быки» будут пытаться всеми силами закрыть март выше отметки в 3700 п., а «медведи» напротив, ниже.

Где находится реально Фондовый рынок США?

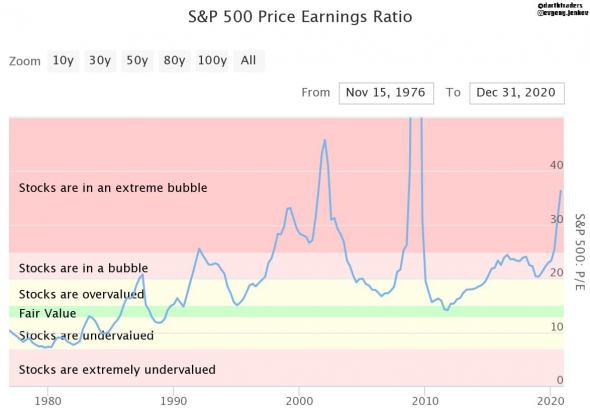

Это график соотношение цены и прибыли S&P 500, самый популярный мультипликатор для оценки компаний P/E.Как видим, акции компаний находятся в зоне экстремального пузыря и сильно перекуплены, но не так сильно как в кризис 2008 или пузырь доткомов.

С другой стороны, весь P/E S&P 500 тащат на себе акции технологических компаний или правильнее будет сказать: акции высокой капитализации.А теперь представьте, если в основном растут техи (или акции высокой капитализации), то учитывая данный график, можно только себе представить как перекуплены акции техов (или акций компаний высокой капитализации).

Ну и ещё хочу обратить ваше внимание на то, что зона справедливой стоимости (зелёная зона на графике), частенько магнитит к себе.

Когда? И почему? Случится то, что приведёт P/E S&P 500 в зелёную зону…??.. Впереди же по данным мировых аналитических агентств и организаций нас ждёт только экономическое восстановление)

Авто-репост. Читать в блоге >>>

Это график соотношение цены и прибыли S&P 500, самый популярный мультипликатор для оценки компаний P/E.

Как видим, акции компаний находятся в зоне экстремального пузыря и сильно перекуплены, но не так сильно как в кризис 2008 или пузырь доткомов.

С другой стороны, весь P/E S&P 500 тащат на себе акции технологических компаний или правильнее будет сказать: акции высокой капитализации.

А теперь представьте, если в основном растут техи (или акции высокой капитализации), то учитывая данный график, можно только себе представить как перекуплены акции техов (или акций компаний высокой капитализации).

Ну и ещё хочу обратить ваше внимание на то, что зона справедливой стоимости (зелёная зона на графике), частенько магнитит к себе.

Когда? И почему? Случится то, что приведёт P/E S&P 500 в зелёную зону…??.. Впереди же по данным мировых аналитических агентств и организаций нас ждёт только экономическое восстановление)

Кларида председатель ФРС опубликовал сегодня:

Экономический прогноз США и денежно-кредитная политика и главные тезисы – это то, что COVID создаёт риск для краткосрочных перспектив, но перспективы всего 2021 года улучшились и потребуется некоторое время для улучшения ситуации с безработицей и экономической активностью.

Клорида так же отметил, что:

Снижение безработицы не спровоцирует ужесточение денежно-кредитной политики.

ФРС оказывает мощную поддержку экономике.

☝🏻Из этого, мы делаем вывод, что риторика ФРС резко изменилась с абсолютного негатива в конце 2020 года (ну помните о постоянно неопределённости) в сторону того, что экономика восстанавливается и восстановится.

Далее Кларида в интервью сообщил, что ожидает инфляцию за 2020 год выше прогноза, а весной инфляция перешагнёт за 2% уровень из-за сезонного фактора.

S&P500 на 4500! Ждёте?

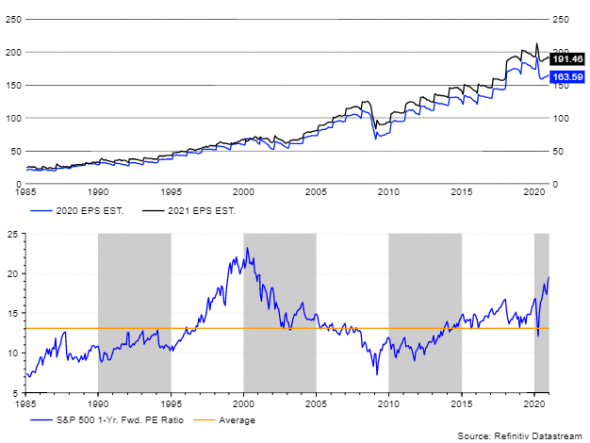

Оценка акций находится на самом высоком уровне с эпохи доткомов по данным Refinitiv, S&P 500 торгуется в 19,6 раза больше, чем предполагаемая прибыль к 2022 году в размере 191,40 доллара США. Сейчас мы находимся в хорошем таком пузыре, но возможно потребуется больше времени, чтобы прийти к той же оценке, что и в 2000 году. В том году у индекса S&P 500 был коэффициент P/E около 23,5.

Примените к ней текущую оценку прибыли в 191,40 доллара на акцию и индекс S&P 500 может вырасти аж до 4500, это дополнительный прирост на 20%. S&P 500 уже и так резко поднялся с мартовских минимумов и рост до 4500 означало бы, что он вырос более чем вдвое, будет ли это так? Я очень сильно сомневаюсь, но тренд, пока так и не сломлен вверх..

Телеграм канал t.me/davidovdss

Авто-репост. Читать в блоге >>>

Millioner123, Если на пузырь идёт СиПа, то может и 4500 быть. Байден ещё про 2000 долл. выплат населению говорил о том, (если мне не изменяет память), что «это только начало».

S&P500 на 4500! Ждёте?

Оценка акций находится на самом высоком уровне с эпохи доткомов по данным Refinitiv, S&P 500 торгуется в 19,6 раза больше, чем предполагаемая прибыль к 2022 году в размере 191,40 доллара США. Сейчас мы находимся в хорошем таком пузыре, но возможно потребуется больше времени, чтобы прийти к той же оценке, что и в 2000 году. В том году у индекса S&P 500 был коэффициент P/E около 23,5.

Примените к ней текущую оценку прибыли в 191,40 доллара на акцию и индекс S&P 500 может вырасти аж до 4500, это дополнительный прирост на 20%. S&P 500 уже и так резко поднялся с мартовских минимумов и рост до 4500 означало бы, что он вырос более чем вдвое, будет ли это так? Я очень сильно сомневаюсь, но тренд, пока так и не сломлен вверх..

Телеграм канал t.me/davidovdss

Авто-репост. Читать в блоге >>>

Штурм Капитолия, организованный сторонниками Дональда Трампа, является «отвратительным» событием, и его участники, нарушившие закон, должны быть привлечены к ответственности. Об этом сам действующий президент США заявил в своем Twitter. Его аккаунт в этой соцсети оказался разблокирован по истечении 12 часов блокировки, наложенной на него днем ранее.

«Как и все американцы, я возмущен насилием, беззаконием и хаосом. Я немедленно задействовал Национальную гвардию и федеральные правоохранительные органы для обеспечения безопасности здания. Америка всегда была и есть нацией закона и порядка. Демонстранты, проникшие в Капитолий, осквернили основы американской демократии. Те, кто занимается насилием и разрушением, не представляет нашу страну», — заявил Трамп.