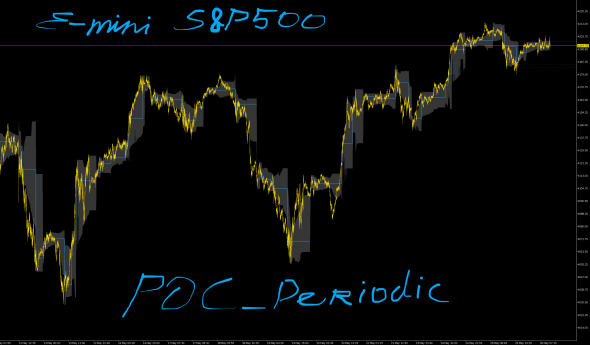

Многие трейдеры пользуются Volume Profile, в частности его основными элементами — Point of Control и VolumeZone или иначе VAH-VAL.

В феврале мы сделали хорошие индикаторы этих вещей для TigerTrade - https://smart-lab.ru/blog/675840.php. И постоянно засматривались на MetaTrader5. Сегодня мы рады сообщить, что теперь Point of Control + VAH-VAL есть и для Метака!

Мы сделали два варианта.

Первый назвали POC_Periodic. Это индикатор с заранее определенной точкой старта, показывающий динамическое изменение Point of Control + VAH-VAL в течении выбранного периода. Стандартно — это день.

Индикатор отображает сам РОС в динамике и его историю на выбранном участке (пункт настроек — Bar's Quantity), и аналогично с зоной VAL-VAH. Процентовку данной области вы можете задавать самостоятельно.

Также пунктиром отображаются уровни РОС и VAL-VAH предыдущего дня.

Доступные периоды — 1Н, 2Н, 4Н, Day.

Для DAY задается также и время начала торговых суток.

Авто-репост. Читать в блоге >>>