S&P500 фьючерс | SPX

-

Чего трендовики приуныли, а как же тренд наше-всё?

Чего трендовики приуныли, а как же тренд наше-всё?

Куда же вы бычья «сцыко-пехота» запропастились, кто же в место вас стройтренд будет держать?

А я скажу так: да какой там на фиг тренд рулит, в «контр-тренде» вся сила товарищи.

И не надо рассказывать сказки, что в «контр-тренде» хомяки, да лудоманы, это в трендах сидят одни новички, да игроманы, торгующие в кредит.

PS: Да бл… су… все карты спутали «уоллстритовские задроты». Все ралли обосрали. На словесных интервенциях «чудо-инвесторы» разбежались по кустам. А все верят что что-то действительно произошло. Манипуляция подсознанием, вот что произошло. Теперь до квартальной экспирации будут мутузить быков как собака грелку.

Бычки, не обижайтесь, но VIX мне говорит о том, что вы здорово обосрались. Вы же мечтали целый год о предновогоднем ралли, а тут «седой» что-то ляпнул и у вас сразу штаны стали мокрые. Не ну вы тогда или памперсы наденьте или не рассказывайте басни про то, что якобы вы торгуете только по тренду.

Авто-репост. Читать в блоге >>> С высокой вероятностью, мы в начале среднесрочного медвежьего рынка.

С высокой вероятностью, мы в начале среднесрочного медвежьего рынка.ВЫВОД: безработица ниже ожиданий, 4,2%, (таргет ФРС 4%, почти у цели).

Напоминаю: у ФРС — 2 основные задачи: безработица (цель 4%, факт в ноябре 4,2%) и инфляция (цель: 2%, факт в ноябре 6,2%).

На этой неделе было выступление Пауэлла, что на заседании ФРС 15 декабря 21г.

будет рассматриваться вопрос о более быстром сворачивании QE (быстрее, чем по $15 в мес. и быстрее, чем за 8 мес.).

Инсайдеры продают. Бывает, когда рынку нужно очиститься от нежизнеспособных компаний.

Думаю, в 2022г. мы увидим в России тренд, который с весны 2021г. мы видим в Китае.

В ролике — причины, почему так думаю.

Напоминаю: каждый принимает решения сам и получает свой собственный финансовый результат.

С уважением,

Олег.

Авто-репост. Читать в блоге >>> S&P 500: вверх не могут, а вниз не хотят.

S&P 500: вверх не могут, а вниз не хотят.

О чём лично мне говорит весьма нервный движ американского индекса вниз, с последующим отскоком.

Пожалуй усё. Мантра про вечный рост, про то, что сейчас всё иначе дают осечки как пиксели в матрице.

Все криптовалюты, поглощавшие ликвидность лившуюся из ФРС как из рога изобилия и озолотившие всех, кто вовремя в них зашёл и также вовремя вышел, пожалуй сделают бедными намного больше людей, чем сделал фондовый рынок Америки во времена Великой Депрессии.

Но это пройдёт. Финансовая засуха вновь сменится живительной влагой денег.

А пока… Пока кто будет в кэше, тот будет иметь право первой ночи на обваливающиеся реальные активы.

Что-то мрачноватое настроение для пятницы… это американцы угнетающе подействовали..

Всем здоровья и удачи в инвестициях!!

Авто-репост. Читать в блоге >>> Почему СНП500 особо не валится

Почему СНП500 особо не валится

Кто опционами занимаются пусть откроют инетерес открытый в путах от 4700 до 4500. Желающих наварится на падении — рекордное количество! Посему и ниче не валится, сильно просто и легко. Но! Это до 17 декабря. Дальше можем камнем вниз в мартовских опционах пока такого обьема нет. Про недельные опционы хз, кто посмотрел отпишитесь в коментах как там дела обстоят плиз.

Авто-репост. Читать в блоге >>>

Я кажется понял замысел "наперсточников"

Я кажется понял замысел "наперсточников"

На предыдущей экспирации по SP500, «хитрые деньги» делали ставку на рост, хеджируясь опционами, на перехае.

Беру отрезок 48000 пипсов и что я вижу? А то, что сейчас отметка ровно на половине от всего предыдущего роста.

А это значит, что фьючерсы и опционы встретились у «нулевой отметки», где перевес уже в ту или иную сторону, будет означать повышенный риск, а возможно и убыток. Ведь в новых реалиях ,«фундаментал»-это всего лишь фикция. А словесные интервенции нагибают инвесторов на раз два.

Но романтику в сторону.Почему я думаю так? Новая партия контрактных поставок сместилась и продолжает смещаться в более выгодную для наперсточников сторону. Многие прошаренные трейдеры, ждут более выгодную склейку, более низкие цены. Возможно «наперсточники» все таки дадут что-то похожее на подобие ралли, ведь они захеджируются от хомяков опционами и у тех кто замешкается на хаях, вытрясут все до копейки.

SP: Ну уж очень им не терпится отмаржинколить тех бычков которые очень жадные. А вот на следующей экспирации, будет все ровно наоборот.

Авто-репост. Читать в блоге >>>

Какой прирост вы ждете в следующем году по S&P500?

Какой прирост вы ждете в следующем году по S&P500?Каким будет следующий год? Исторические сценарии

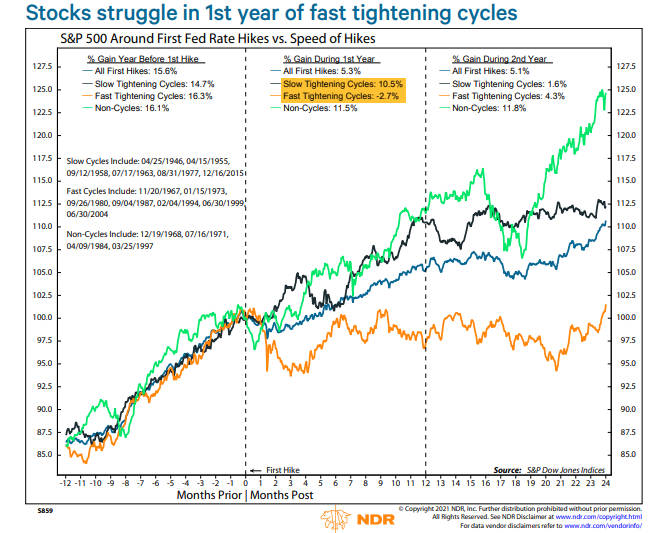

Следующий год будет крайне важным для рынков, ведь в следующем году фед должен впервые за несколько лет поднять ключевую процентную ставку. И на графике ниже есть два ключевых сценария:

• Быстрое повышение

• Медленное повышение

В первый год быстрого повышения рынки в среднем давали -2.7%, в случае медленного 10.5%. Но вот на следующий год, в случае медленного повышения ставок, это означало слабую экономику, и рынки росли всего на 1.6%. А в случае быстрого повышения, что означает более устойчивый рост и более высокую инфляцию, уже давали 4.3%.

А вот самыми лучшими годами (крайняя левая колонка) всегда были года до повышения ставки, ведь эти года всегда имели комбинацию растущей экономики и дешевых денег.

Подписывайтесь на мой телеграм канал, чтобы не пропускать свежие публикации.

Авто-репост. Читать в блоге >>> Конференция на Nonfarm Payrolls.

Конференция на Nonfarm Payrolls.

ОПЕК+вне ОПЕК приняла решение о сохранении планового увеличения добычи нефти на 400К баррелей в январе, но предупредила, что если штамм Омикрона приведет к снижению спроса, то возможна корректировка плана со взятием паузы в процессе увеличения добычи нефти.

Сегодня закончится раунд переговоров по ядерному соглашению Ирана, оглашение результата повлияет на котировки нефти.

Конгресс США продлил финансирование работы правительства до 18 февраля, но сие не привело к реакции рынков, ибо было ожидаемо.

Члены ФРС продолжили сигнализировать о намерении ускорить сворачивание программы QE на декабрьском заседании, риторика по ставкам была умеренной, ожидается 1-2 повышение ставки в базовом сценарии, но разговоры о возможном сокращении баланса ФРС напрягают инвесторов больше всего.Сегодня внимание инвесторов будет сфокусировано на отчете по рынку труда США за ноябрь с публикацией в 16.30мск.

Прогноз составляет 550К новых рабочих мест, ведущие банки ожидают от 450К до 650К, что, в целом, соответствует траектории в последние месяцы.

С учетом рождественских продаж следует ожидать нонфарм либо лучше прогноза либо близким к прогнозу, слабый нонфарм маловероятен в период найма временных работников в сфере ритейла.

Нонфарм лучше прогноза приведет к росту доллара, но движение, скорее всего, будет краткосрочным из-за понимания временного характера роста занятости.

При околопрогнозном нонфарме реакция на рынка будет в зависимости от сопровождающих данных, в частности от динамики уровней безработицы, зарплат и участия в рабочей силе.

При торговле луни следует обратить на отчет по рынку труда Канады в 16.30мск.

ISM услуг США с публикацией в 18.00мск может оказать значительное влияние на все рынки, важен как заголовок, так и внутренности отчета, особенно компонента цен.

Информация о ходе переговоров по Брексит после встречи главных переговорщиков ЕС и Британии Шефковича и Фроста окажет влияние на фунт.

Традиционно на нонфарме пройдет конференция в Telegram с началом в 15.30мск, желающие её посетить могут обратиться напрямую к нашему администратору: @omega_global (Telegram)

Вам будет предоставлена одна бесплатная конференция для ознакомления с нашими возможностями.

Авто-репост. Читать в блоге >>> Разгрузка и переход на менее хрупкие оценки

Разгрузка и переход на менее хрупкие оценкиИтак, то, что Пауэлл теперь борется с инфляцией (т.к. это проблема Белого Дома), имеет свои последствия для всех рынков — в частности:

1. Фонды разгружаются в США, продавая акции, — в этом и суть коррекции в S&P. Омикрон или слухи о tapering или ещё что — это все декорации.

2. Более активные менеджеры смотрят на дешевые активы. Вчера я подсвечивал, что происходит с более дорогими — там, на мой взгляд, предстоит ещё падение на 10-15%.

3. В числе safe heavens от tapering могут попасть соотв. российские акции, а чуть попозже и китайские, плюс дешевые Mid Caps в США (промышленность, телеком, consumer cyclical, нефтянка спекулятивно...).

Но на больших снижениях рынка, как мы знаем, нет безопасных гаваней, так что стоит отрасти фишкам (Apple, FB и т.п.) — думаю, на новой вершине их ещё продадут. Фонды режут плечи, и скорее всего то, что мы видели — это просто разгрузка акций, особенно наиболее дорогих по мультипликаторам.

После того как рынок вырос в 1-й год после пандемии на 75%, а потом ещё, обычно бывают коррекции 12-20% по S&P, и мы таких пока не видели. Где-то между сейчас и официальным началом подъема ставок (середина 2022) логично такую увидеть в США пока QE будет сокращаться, и фактически ликвидность с рынка начнет уходить.

Авто-репост. Читать в блоге >>> Ждём падение СиПи. И вот почему...

Ждём падение СиПи. И вот почему...

Формирую шорт СиПи, мартовский фьюч. Так же подшортил Сбер. Думаю начнется падение, среднесрочно, 3-6 месяцев. Почему так считаю:

1. Полтора года безотказного роста.

2. Сегодня, на хаях рынка, во всех трёх индексах США, зашкаливают маржинальные позиции. Плечи составляют 30-40 процентов индекса.

3. Заканчивается период халявный денег.

И отдельно о плечах. Моя система показывает долгосрочные Хаи на 4750-4800 по СиПи. Ну могут дотащить до 4850. И это ооочень долгосрочный хай. Возьму на себя смелость предположить, что у китов система похожа, и Макс рост индекса ограничен 2-3 %. Следовательно держать плечи за которые надо платить — бесперспективно, и маржинальные позиции будут сокращаться что поведет индексы вниз. Жду 4300 — 3800 до марта… Возможно финальные заливы на маржинколлах.

Финита будет 15 декабря, будут пилить с направлением вниз.

Стоп 4850. Цель 3800

Не является инвест рекомендацией...

Телеграмов не веду, просто хотел поделиться идеей, возможно я что то упускаю.

Авто-репост. Читать в блоге >>> Состояние денежного рынка США и долларовой ликвидности

Состояние денежного рынка США и долларовой ликвидностиНеделя в монетарном мире была насыщенной:

1) Пауэлл больше не использует слово «transitory» в своих речах, и начал говорить о возможном ускорении в процессе сворачивания QE.

2) В «Бежевой книги» ФРС констатирует, что на начало ноября экономика развивается нормально, рынок труда укрепляется, но цены продолжают свой рост. Такие оценки явно указывают на возможное обсуждение более жесткой ДКП на декабрьском заседании, пресс-конференция Пауэлла пройдет 15-го декабря.

3) Банк Японии начал намекать, что монетарная политика может быть пересмотрена, т.к. текущая стратегия не приводит к нужным результатам.

4) ЕЦБ пока отмалчивается, но судя по росту цен производителям в ноябре, там надо что-то делать.

Тем временем на денежном рынке США происходило следующее.

На прошлой неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) снизился на 31,4 млрд долларов

Авто-репост. Читать в блоге >>> Единственный график который нужно знать чтобы понять - КОНЕЦ БЛИЗКО

Единственный график который нужно знать чтобы понять - КОНЕЦ БЛИЗКО

это миллиарды долларов в МАРЖИНАЛЬНЫХ аккаунтах в США. заметьте как стремиться ввысь график перед каждым мега кризисом — 2000 год, 2008 год, и теперь наше время.

fred.stlouisfed.org/series/BOGZ1FL663067003Q

Очень надеюсь вася уже встал в лонг)

Авто-репост. Читать в блоге >>> Конкретика от Пауэлла

Конкретика от ПауэллаНаконец он говорит, что ФРС может прекратить покупку активов на несколько месяцев раньше ожидаемого.

Председатель ФРС Джером Пауэлл заявил вчера, что в условиях очень сильного и высокого инфляционного давления чиновникам Федеральной резервной системы имеет смысл ускорить сокращение покупок активов.

«Экономика очень сильна, и инфляционное давление велико, поэтому, на мой взгляд, уместно рассмотреть вопрос о прекращении закупок наших активов… возможно, на несколько месяцев раньше», — сказал Пауэлл во время выступления в Банковском комитете Сената.

Ранее в этом месяце ФРС начала сокращать программу покупки активов на 15 миллиардов долларов в месяц. И при таком раскладе закончилось бы это в июне.

ФРС обсудит «удвоение» темпа до 30 миллиардов долларов в месяц, чтобы закупки закончились в марте.

ФРС соберется на заседании, чтобы утвердить свою политику сокращения 14-15 декабря. Пауэлл сказал, что ФРС к этому времени узнает больше о новом варианте омикрона, инфляции и рынке труда.

Авто-репост. Читать в блоге >>> Одна из причин роста нашего рынка - коррекция s&p500

Одна из причин роста нашего рынка - коррекция s&p500

Я уже писал при коррекции нашего рынка:

Одна из причин коррекции нашего рынка — рост s&p500

13 ноября 2021, 03:16•master1+60

smart-lab.ru/mobile/topic/738974/

Сейчас с и п 500 падает, возможно поэтому у нас рост.

Авто-репост. Читать в блоге >>> Да, какое там ралли, если все дружно позавчера, вчера наср.....

Да, какое там ралли, если все дружно позавчера, вчера наср.....

Вы еще верите в предновогоднее ралли по SP500, тогда мы идем к вам. А может я спецом бычков подзадориваю, чтобы они от злости снесли все преграды и остановились лишь где-то на 4820. У меня там для них подарок от «Деда Мороза» припасен.

Авто-репост. Читать в блоге >>> Почему ФРС сворачивает стимулы.

Почему ФРС сворачивает стимулы.

Прочитал новости.

«1 декабря откровенный Наиб Букеле ответил на отчет Bloomberg,

в котором подробно изложены комментарии председателя Федеральной резервной системы Джерома Пауэлла по поводу инфляции.

Интересно, что президент Сальвадора попросил главу ФРС прекратить печатать столько денег из воздуха.»

Эврика, понял.

ФРС и лично Пауэлл сворачивают QE по просьба Наиба Букела.

Обсудить, согласны ли Вы, можете в комментариях или в чате.

С уважением,

Олег.

Авто-репост. Читать в блоге >>> Все просадки s&p500 более 10% за период 2000-2021 годы и реакция России.

Все просадки s&p500 более 10% за период 2000-2021 годы и реакция России.#утренняя_аналитика

О зависимости российского фондового рынка от рынка американского.

Бытует мнение о том, что Россия зависит от индекса s&p500. Сейчас эта точка зрения особенно актуальна, потому что мы все видим на Америке пузырь, связанный прежде всего с отставанием экономики компаний от роста стоимости их бумаг. Как следствие, мы все видим ту экспоненту, которая настораживает любого более-менее профессионального участника рынка.

Авторитетность точки зрения о том, что РФ напрямую зависит от США, и обвал в США обязательно превратиться в обвал на РФ, она понятна. Мы — крайне маленький, по капиталоемкости, рынок. У нас есть такая вещь, как иностранный инвестор, который бежит при любом шухере только «пятки сверкают», как высказалась однажды Татьяна в чате. Однако несмотря на все это, лично я придерживаюсь другого взгляда.

Ниже я приведу таблицу, в которой я проанализировал коррекции более 10% на SP500 c 2000 по настоящее время и соотнес их с тем, а какова была реакция индекса ММВБ в периоды этих просадок?

Авто-репост. Читать в блоге >>> Динамика западных индексов в четверг не была единой

Динамика западных индексов в четверг не была единойЕвропейский фондовый рынок снизился более чем на 1%, так как страны вводят ограничения для сдерживания распространения варианта COVID-19 Омикрон, что усиливает опасения в отношении ущерба для восстановления экономики. Общеевропейский фондовый индекс STOXX 600 снизился на 1,2%, немецкий DAX просел на 1,3%, французский CAC 40 потерял 1,2%, британский FTSE 100 — 0,6%.

По данным Всемирной организации здравоохранения, по меньшей мере 23 страны из пяти из шести регионов в настоящее время сообщили о случаях заболевания омикроном. Германия согласовала в четверг новые ограничения, связанные с COVID-19, которые сосредоточены на невакцинированных. Цены производителей еврозоны выросли на 5,4% в месячном исчислении в октябре, согласно данным Евростата, опубликованным в среду, при годовом росте на 21,9%.

Американские индексы напротив продемонстрировали положительную динамику. Так, по итогам основной торговой сессии индекс Nasdaq увеличился на 0,83%, Dow прибавил 1,82%, а S&P500 вырос на 1,42%. Администрация президента Джо Байдена предпринимает шаги по ужесточению правил поездок в США и внутри них, включая проверку перед вылетом на международные рейсы и продление мандатов на поездки в масках до 18 марта

Авто-репост. Читать в блоге >>> Про рынок 03.12

Про рынок 03.12

Всех приветствую!

ПАЛАТА И СЕНАТ ПРОГОЛОСОВАЛИ ЗА ПРОДЛЕНИЕ ФИНАНСИРОВАНИЯ ПРАВИТЕЛЬСТВА ДО 18 ФЕВРАЛЯ. Угроза шатдауна уходит, оптимизм возвращается, фьючерс на S&P отрастает…

Главная вчерашняя новость «ОПЕК+ РЕШИЛИ ПРОДОЛЖИТЬ С ИЗНАЧАЛЬНЫМ ПЛАНОМ ПО УВЕЛИЧЕНИЮ ДОБЫЧИ НЕФТИ НА 400ТБД В ЯНВАРЕ». 4 января — следующее заседание ОПЕК+.

Да, ОПЕК продолжает увеличивать добычу, Америка пока в фаворе, локальную битву она похоже выигрывает. Но есть шанс, что это замануха. Ведь запасы ограничены, а страны-производители нефти могут практически в любой момент ограничить добычу, и получиться что, Байден выиграл локальную битву, но проиграл войну!

Нефть на этой новости пошла сильно вниз, судя по всему сработали очередные бычьи стопы. Угорел и я, авантюра в нефти не сработала. Жаль конечно, но я это не исключал, покупая опционы. Риски были, но они были ограничены премией. Причем я не исключаю, что та же Америка сейчас будет откупать нефть, восполняя запасы. Короче говоря с заседанием ОПЕК стало все более непонятно, но

Авто-репост. Читать в блоге >>> S&P500. Большой кризис?

S&P500. Большой кризис?#SPX

Таймфрейм: 1H

Весь год я при наличии торговых сетапов вхожу в шорт по сипи, чтобы захеджировать свои спотовые покупки акций, так было в прошлый раз: https://vk.com/wall-124328009_23198, так получилось и в этот раз. Я вошел в шорт опять в самый хай, и сейчас начинаю потихоньку его сокращать, ведь индекс уже упал с хаёв на 5%.

Если максимально упростить, то моя торговая стратегия по акциям весь год это шортить конечные диагонали в NAS и SPX, и на профит на всех проливах больше 5% набирать в лонг акции технологических компаний из США и Китая. С инвестициями в США всё прекрасно, а вот Китай пока не радует...

Авто-репост. Читать в блоге >>>

Текущие рыночные веса и рекомендации для портфеля по SP500

Текущие рыночные веса и рекомендации для портфеля по SP500

Комментарии по композиции портфеляРекомендации по балансировке секторов предоставляются независимыми аналитиками и инвестдомами для анализа вашего портфеля. Некоторые сектора могут иметь разные урвони пропорций чем в среднем по рынку. Аналитики рекомендуют придерживаться пропорций, представленных в столбце «Market Weight».

Авто-репост. Читать в блоге >>>

S&P500 фьючерс | SPX

Фьючерс S&P500Торгуется на CME, тикер ES

На Московской бирже есть аналогичный фьючерс US500

Спецификацию и котировки можно найти тут: https://smart-lab.ru/q/futures/ (Ищите наиболее ликвидный символ US)