ФУНДАМЕНТАЛЬНЫЙ ОБЗОР НА 27.04.2023

Авто-репост. Читать в блоге >>>

ФУНДАМЕНТАЛЬНЫЙ ОБЗОР НА 27.04.2023

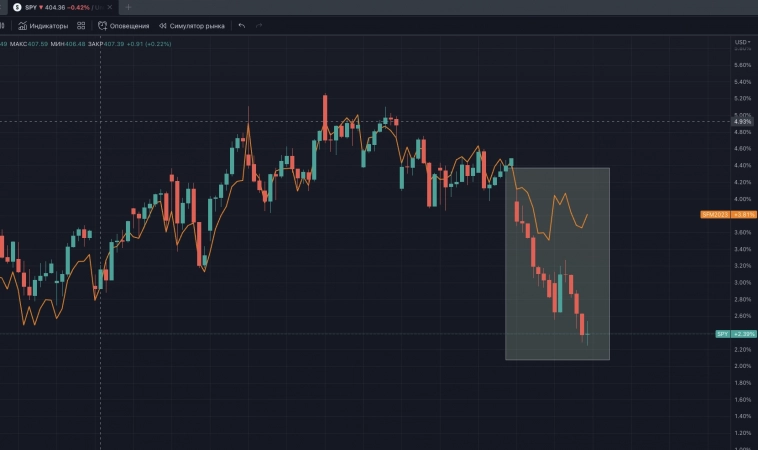

В данном видео проводится технический анализ индекса S&P 500 по методу волн Эллиотта c прогнозом дальнейшего движения к целевым уровням на 26.04.2023 г.

Больше информации в Telegram-канале: https://t.me/simplewaves_trading

Пока республиканцы и демократы спорят о повышении потолка гос.долга, а мин фин старается не допустить паники в финансовом и банковском секторе, рынок начинает заклкадывать возможность технического дефолта. Денег на балансе и Министерства Финансов на балансе чуть меньше 300 млрд.$ после апрельского сбора налогов, этой суммы должно хватить до конца июня, если не произойдет резких потрясений.

Надежда на быстрое согласование бюджета без объявления технического дефолта тает с каждым днём, о чём свидетельствует страховка от дефолта США, которая уже выше 140 базисных пунктов(1,4%).

Также масло в огонь добавляют данные по облигациям, так доходность одномесячных облигаций сейчас на уровне 4,11%, а 3-ёх месячных дают 5,12%. Разница ставок между одномесячными и трёхмесячными облигациями равен 1%! Данные по облигациям и страховке свидетельствуют, если не об уверенности в техническом дефолте США, то об очень большой вероятности такого исхода

По мнению банка, S&P 500 может пробить предыдущие максимумы, прибавив 5%. Технический стратег Bank of America Стивен Саттмайер считает, судя по некоторым сигналам, что акции могут летом совершить скачок, поэтому инвесторам следует покупать акции на спаде в мае в расчете на ралли в последующие месяцы.

По словам Саттмайера, различные технические индикаторы говорят о том, что акции сместились в медвежью зону, но затем они резко вырастут. Показатели трехмесячного индекса VIX по сравнению с более широким индексом волатильности, который измеряет ожидаемую трехмесячную волатильность фондового рынка по сравнению с ожидаемой 30-дневной волатильностью, достигли максимума ниже коэффициента 1.25. Обычно этот уровень предшествует падению акций.

В течение почти двух десятилетий сланцевая добыча была разорительной для акционеров, но она принесла огромную пользу остальной Америке.

Она поддерживала низкие цены на нефть, обеспечивала рабочие места и инвестиции.

Но ситуация меняется, пишет Хавьер Блас для Bloomberg Opinion.

Это начало конца величайшего американского нефтяного бума.

Сланцевый бум был самым прибыльным примером уничтожения капитала, который когда-либо видела энергетическая промышленность. Инвесторы проиграли, но США и большинство их союзников выиграли.

В ближайшие несколько лет ситуация изменится: Уолл-стрит будет получать прибыль за счет Вашингтона и Main Street.

Последствиями этого, вероятно, станут более высокие цены на нефть — и инфляция — и ослабление позиций США в энергетической политике.

Bloomberg.

По словам Марко Колановича из JPMorgan Chase & Co., ненормальное чувство спокойствия, о котором сигнализирует любимый индикатор волатильности Уолл-стрит, может создать проблемы для инвесторов, которые рассматривают затишье на рынке как полную свободу для покупки акций.

Главный стратег банка по акциям заявил в понедельник в записке для клиентов, что падение индекса волатильности Cboe, или VIX, носит технический характер и не является точным отражением рисков, с которыми сталкивается фондовый рынок. VIX держался около 17 в понедельник после падения до 16 на прошлой неделе, уровня, невиданного с конца 2021 года.

Коланович, один из самых больших оптимистов Уолл-стрит во время большей части прошлогодней распродажи на рынке, с тех пор изменил свою точку зрения, сократив долю акций в модельном портфеле своего банка в середине декабря, январе и марте из-за опасений по поводу экономических перспектив.

Некоторые инвесторы ставят под сомнение надежность индикатора VIX, который в прошлом месяце почти не изменился, даже несмотря на то, что потрясения в банковском секторе нанесли ущерб американским акциям.

Еще год назад мы начали открыто писать о признаках рецессии в США в 2023 году. Весной-осенью 2022-го уже были отмечены спады в отдельных, быстрореагирующих отраслях (интернет-реклама), а опережающие индикаторы стали показывать признаки приближающегося спада на рынке труда и на рынке недвижимости.

Проследим хронологию появления все новых признаков рецессии вплоть до текущей ситуации.

Признаки, которые мы замечали:

1. Инверсия кривой доходности в государственных казначейских облигациях США в апреле 2022 года. Спустя 1-1,5 года после нее в экономике США происходила рецессия в рамках двух крупных кризисов (2001 и 2008 годы).

2. Падение меди более чем на 25% от максимумов к июлю 2022 года. Обычно медь является хорошим индикатором промышленной активности, и ее падение говорило о замедлении экономики, которое потом подтвердилось снижением индексов PMI ниже уровня 50.

3. У многих международных компаний начала снижаться маржа из-за роста зарплат на фоне дефицита рабочей силы и из-за укрепления курса доллара к основным мировым валютам.

На сегодняшний день незастрахованных банковских вкладов в Америке не менее 7 триллионов долларов .

Эта стоимость в долларах примерно в три раза превышает рыночную капитализацию Apple, или примерно равна 30% ВВП США. Незастрахованные депозиты — это те, которые превышают лимит в 250 000 долларов США, застрахованный Федеральной корпорацией страхования депозитов (FDIC), который был фактически увеличен со 100 000 долларов США после мирового финансового кризиса. На их долю приходится примерно 40% всех банковских депозитов.

После краха банка SVB мы рассматриваем 30 банков США с самым высоким процентом незастрахованных депозитов, используя данные S&P Global .

Bank of New York (BNY) Mellon и State Street Bank являются активными банками с самым высоким уровнем незастрахованных депозитов. Это два крупнейших банка-кастодиана в США, за которыми следует JP Morgan. Банки-кастодианы обеспечивают критически важную инфраструктуру в финансовой системе, храня активы для безопасного хранения для инвестиционных менеджеров и переводя активы, среди прочего.

Выделим несколько важных новостей предстоящей недели 24-30 апреля.

СШАДенежная масса на 1 апреля (25 апреля). Предыдущая статистика была удручающей.

(см. https://dzen.ru/a/ZCbK8hvP7UBQAbQf)

ВВП в 1 кв. 2023 (27 апреля). В 4 квартале ВВП был в плюсе, но замедлялся (см. https://dzen.ru/a/Y9NkmoWF5V2WwxOb)

Промпроизводство за март (26 апреля).

Денежная масса М2 в России на 1 апреля (28 апреля) – уточним, правильны ли были предварительные данные ЦБ, говорившие о росте на 23,1% годовых.

Ориентироваться в моих статьях, заметках и видео удобно через НАВИГАТОР

Более полный перечень статей с разбивкой по темам есть ЗДЕСЬ.

___

Раньше всего материалы публикуются в Дзен и Телеграм

Телеграм : https://t.me/m2econ

Дзен : https://zen.yandex.ru/m2econ

Подписывайтесь!

Буду благодарен вам за лайки и комментарии

5 февраля (https://t.me/c/1392922148/3321) в подкасте показывал ожидаемый сценарий по VIX. Пока что всё идёт по плану.

VIX — это индикатор волатильности американской экономики. Он показывает, будет ли индекс S&P 500 волатилен в будущем. Когда VIX растет в цене, это значит, что инвесторы ожидают сильных колебаний фондового рынка и даже наступления кризиса: именно к таким последствиям может привести рост волатильности S&P 500.

Несмотря на бесчисленное количество проблем в американской экономике, волатильность SP500 остаётся на рекордно низких отметках.

Это затишье перед бурей. Перед ураганом «Катрина».

Этот ураган продолжит крушить банковский сектор (https://t.me/c/1392922148/3419), преимущественно маленькие банки; чтобы крупнейшие финансовые монархические конгломераты (Морганы, Блэкроки и т.д.) смогли абсорбировать из них ликвидность для своей устойчивости в новом финансовом мироустройстве.

Так, индекс страха подбирается к зоне вибрации на уровне ~ 15, откуда я ожидаю сильный разворот вверх и => повышенную волатильность в американских акциях.