Блог им. Investovization

Газпром нефть (SIBN). Отчёт за 2023 г. Дивиденды. Перспективы.

- 30 марта 2024, 10:00

- |

Приветствую на канале, посвященном инвестициям! 14.03.24 вышел отчёт за 2023 г. компании Газпром нефть (SIBN). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

О компании.

«Газпром нефть» — российская вертикально-интегрированная нефтяная компания. Основные виды деятельности: разведка и разработка месторождений нефти и газа, нефтепереработка, производство и реализация нефтепродуктов.

После Роснефти и Лукойла, входит в ТОП-3 российских нефтяных компаний по объёмам добычи и переработки нефти. Доказанные запасы превышают 2 млрд тонн нефтяного эквивалента. Ещё почти столько же вероятных запасов. Этих запасов хватит более чем на 20 лет. Годовая добыча углеводородов порядка 100 млн тонн в нефтяном эквиваленте. Из них около 40 млн тонн составляет объем переработки. Компания производит бензин, авиакеросин, битум, моторные масла и прочее.

Основные перерабатывающие мощности находятся в Омске, Москве, Ярославле и Сербии. Вообще в структуру компании входит более 70 предприятий в России, странах ближнего и дальнего зарубежья.

«Газпром нефть» — первая компания, которая начала добычу нефти на российском шельфе Арктики. Имеется в виду месторождение Приразломное.

Более 95% акций компании принадлежит Газпрому. В свободном обращении менее 5% акций. Кстати, из-за маленького фрифлоата акции Газпром нефти не входят в индекс Мосбиржи.

С февраля 2022 года Газпром нефть находится под санкциями ЕС. А в ноябре 2023 года США ввели санкции в отношении двух подразделений компании. Также страны запада ввели потолок цен на российскую нефть и эмбарго на нефтепродукты.

Текущая цена акций.

За 2023 год акции Газпром нефти выросли на 85%, в два раза обогнав индекс Мосбиржи. И это не считая дивидендов. Но после обновления максимумов с конца прошлого года акции находятся в коррекции, которая на данный момент составляет около 22%.

К слову, падение ускорилось на новостях о том, что Путин вывел из-под действия своего указа сделки ПИФов, в активах которых есть акции стратегических компаний. С 19.03.24 фонды могут совершать сделки с акциями стратегических компаний. Вероятней всего они начали ребалансировку портфелей, в частности, это повлияло на снижение акций Газпром нефти, которые до этого сильно выросли.

Операционные результаты.

Газпром нефть не публикует операционных результатов последние два года. Но судя по различным новостям, в 2022 году показатели должны были быть на высоких отметках. А в пресс-релизе к финансовому отчету, Дюков А.В. отмечает, что в 2023 году добыча углеводородов была увеличена, а объемы переработки на НПЗ в РФ сохранены на уровне предыдущего года, также нарастили выпуск топлива.

Цены на нефть.

Цены на нефть марки BRENT в 2023 году были в среднем на 20% ниже год к году. Но из-за санкций российская нефть марки Urals торгуется с дисконтом к BRENT. Сейчас он в районе 15%. Цены на Urals в рублях во второй половине прошлого года благодаря девальвации были на высоких отметках. Правда, из-за начавшегося укрепления рубля в течение четвертого квартала цены снизились на 25%. Последние 4 месяца средняя цена Urals около 6000₽ за баррель.

К слову, ранее половина выручки приходилась на экспорт. А 80% выручки внутри страны приходилась на нефтепродукты, цены на которые в прошлом году показывали заметный рост. В частности, бензин установил новые исторические максимумы.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

Результаты за 2023 год:

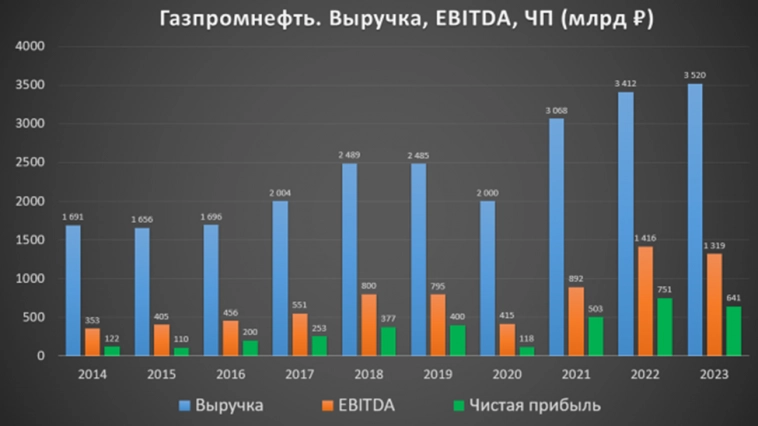

- Выручка 3,5 трлн (+3% г/г). Несмотря на рост операционных результатов и высоких рублевых цен на нефть, выручка практически не изменилась.

- Операционные расходы 2,8 трлн (+10% г/г). Из них налоги выросли на 250 млрд, а производственные расходы на 112 млрд.

- Операционная прибыль 721 млрд (-17% г/г);

- Прочие доходы 46,5 млрд (+94% г/г);

- Чистая прибыль (ЧП) 641 млрд (-15% г/г);

На годовом горизонте можно отметить, что средние темпы роста выручки около 7%. EBITDA и ЧП в 2023 году снизились г/г, но результаты лучше, чем за все остальные предыдущие годы.

Ещё можно отметить, что второе полугодие оказалось лучше первого, а также лучше год к году. Это следствие более высоких цен на нефть в рублях.

Баланс.

- Капитал 3 трлн (+9% г/г). Т.е. на такую сумму активы превышают обязательства.

- Денежные средства 592,5 млрд (+31% г/г).

- Суммарные кредиты и займы 898 млрд (+40% г/г).

Таким образом, чистый долг 305 млрд (+64% г/г). ND/EBITDA = 0,2. Долговая нагрузка остаётся низкой

Денежные потоки.

Газпром нефть представила очень усеченный отчет о движении денежных средств за 2023 год:

- операционная деятельность 923 млрд (+16% г/г). Именно столько денег поступило в компанию за год.

- инвестиционная деятельность -572 млрд (+4% г/г);

- финансовая деятельность -220,6 млрд (-34% г/г).

Из диаграммы видно, что операционный поток на высоких отметках.

Капитальные затраты 522 млрд (-7% г/г). В итоге, свободный денежный поток 401 млрд (+72% г/г).

Дивиденды.

Согласно дивидендной политике, целевой уровень дивидендных выплат составляет не менее 50% от скорректированной ЧП по МСФО.

В конце 2023 года были выплачены промежуточные дивиденды, 82,94₽. Это около 11% доходности к текущей цене акции. На дивиденды было затрачено 393 млрд, что составляет 61% от ЧП за 2023 год и 98% от свободного денежного потока. Но учитывая, что Газпрому, как материнской компании, нужны деньги, в частности на финансирование инвестиционной программы, поэтому есть высокая вероятность, что Газпром нефть выплатит и финальные дивиденды. Но если их и выплатят, то вряд ли они превысят 20₽.

Перспективы.

У компании есть стратегия развития до 2030 года. Цель — стать мировым ориентиром для компаний отрасли по эффективности, технологичности и безопасности.

Основная бизнес цель — это эффективность, т.е. максимизация создаваемой стоимости каждого барреля при любом сценарии развития рынка нефти. Компания планирует сохранить позиции в ТОП 10 крупнейших в мире по добыче жидких углеводородов.

Но правда, возможно, в связи с новыми геополитическими реалиями, стратегия будет скорректирована. В частности, сейчас необходимо соблюдать ограничения в рамках ОПЕК+.

Риски.

- Возможное падение цен на нефть. Мировые цены на нефть стабилизировались, но нельзя исключать их падение, например, из-за развивающейся рецессии в мировой экономике.

- Усиление санкций. Нельзя исключать, что запад будет туже затягивать санкционные гайки.

- Ограничения в рамках ОПЕК+. Они приводят к снижению добычи и потере рынков.

- Рост налогов. Из-за специальной военной операции, дефицит бюджета достаточно высокий, поэтому не исключены налоговые ужесточения.

- Аварии и теракты. В последнее время увеличилось число атак на нефтеперерабатывающие заводы.

- Ещё одним долгосрочным риском является постепенный мировой переход на возобновляемую энергетику.

Мультипликаторы.

По мультипликаторам компания оценена средне:

- Текущая цена акции = 730₽; Капитализация = 3,45 трлн ₽;

- EV/EBITDA = 2,9;

- P/E = 5,4; P/S = 1; P/B = 1,2;

- Рентаб. EBITDA = 37%; ROE = 22%; ROA = 11%

Относительно нефтегазовых компаний, которые уже отчитались за 2023 год, Газпром нефть оценивается чуть выше среднего.

Выводы.

Газпром нефть – одна из крупнейших российских нефтяных компаний.

Операционные результаты выросли год к году.

Текущие цены на нефть и нефтепродукты остаются на высоких отметках.

Финансовые результаты за 2023 год умеренные. Второе полугодие 2023 года лучше первого.

Чистый долг вырос до 305 млрд рублей. Но финансовое положение достаточно устойчивое.

Денежные потоки достойные.

Компания уже выплатила промежуточные дивиденды, которые составляют около 11% к текущей цене акций. Финальные дивиденды вряд ли будут выше 20₽.

У Газпром нефти есть стратегия развития до 2030 года, подразумевающая рост эффективности.

Риски связаны с возможным падением цен на нефть, санкциями, налогами, а также авариями и терактами.

Мультипликаторы средние. Акции оценены справедливо.

Мои сделки.

Я продал акции Газпром нефти в 2023 году, когда они дошли до своих исторических максимумов. Доходность составила 40% менее чем за год. К слову, о всех своих сделках пишу в нашем телеграм канале. Как видим на графике, продал не очень удачно. Но для этого были причины, в частности, доля нефтегаза в портфеле была высока, плюс были введены серьезные санкции, а компании не публиковали отчеты, поэтому не понятна была ситуация в отрасли. После моей продажи акции немного скорректировались, но затем снова пошли в рост на девальвации рубля. На данный момент из нефтяников предпочитаю держать Лукойл и Сургутнефтегаз. Они также сильно выросли.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FIVE

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGS

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YNDX

- акции

- Алроса

- АСТРА

- Башнефть

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русагро

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Юнипро

- Яндекс

Молодец !

Примерно такие же мысли.

В 2024г. продал

Газпромнефть, Совкомфлот, которые были в 2023г. лидерами роста.

В 2023г. публичный основной портфель (в телеграмм) +100%

(на свои, на фонде, на ФОРТС — валютный арбитраж, % выше).

Да.

Из нефтянки, держу

Лукойл

Башнефть преф.

Сургут преф.

Если хочется подбирать скорректировавшихся нефтяников, то, думаю, выше шансы на рост у Татнефти, чем у ГП нефти.

спасибо

я как раз собираюсь с ГПН замутить романчик

кстати этот клевок цены наверху вполне вписывается в канал что видать на месячных

так что вот вот вверх улетаем