Блог им. Investovization

Новабев (BELU). Белуга. Отчет за 2023 год. Дивиденды. Перспективы.

- 31 марта 2024, 13:44

- |

Приветствую на канале, посвященном инвестициям! 14.03.24 вышел отчёт за 2023 г. компании Новабев Group (бывшая Белуга). Этот обзор посвящён разбору компании и этого отчёта.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Novabev Group — российский вертикально-интегрированный производитель премиальных спиртных напитков, а также ведущий независимый импортер крепких спиртных напитков и вина с хорошо диверсифицированным премиальным портфелем импортных брендов.

Занимает лидирующие позиции на рынке РФ. №1 по производству водки, ликерной продукции, виски. №2 производитель рома. Расширяет своё присутствие на рынке вина. Novabev Group входит в топ-10 международных алкогольных компаний.

Группе принадлежат пять ликеро-водочных заводов, один спиртзавод, винное хозяйство, собственная система дистрибуции и сеть розничных магазинов «ВинЛаб». Количество сотрудников 13тыс чел.

У компании сильный портфель брендов. В том числе бренды собственного производства, покрывающие все основные продуктовые категории, а также бренды от ведущих мировых производителей.

В 2022 году Новабев продала международные права на бренд Белуга за $75млн.

У Новабев более 20 основных дочек. Одна дочка зарегистрирована на Кипре, остальные в России.

Текущая цена акций.

За последние 5 лет акции компании продемонстрировали впечатляющий рост. Котировки взлетели более, чем в 15 раз. За 2023 год акции Новабев выросли более, чем на 90%, т.е. динамика в 2 раза лучше, чем у индекса Мосбиржи. Плюс были выплачены дивиденды, суммарно около 16% к текущей цене. На данный момент график цены находится у верхней границы восходящего канала.

Операционные результаты.

Операционные результаты за 2023 год:

- Продажи собственной продукции 13,3 млн декалитров (-4% г/г), что по большей части обусловлено остановкой экспорта.

- Импортные марки 3,6 млн декалитров (+23% г/г), крепкие спиртные напитки показали +33%, а вино +16,8%.

- Суммарные отгрузки 16,9 млн декалитров (+1% г/г).

Количество торговых точек «ВинЛаб» 1657 шт (+22%). Объем продаж +35%. Трафик +21%. Без учета органического роста сопоставимые продажи увеличились на 11,9%, трафик на 3,5%, а средний чек на 8,1%.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

Результаты за 2023 год:

- Выручка 116,9 млрд (+20% г/г);

- Себестоимость 73,6 млрд (+25% г/г);

- Коммерческий расходы 23,9 млрд (+20% г/г);

- Операционная прибыль 13,9 млрд (+7% г/г);

- Чистая прибыль (ЧП) 8 млрд (-5% г/г). ЧП даже немного снизилась из-за разового фактора — обесценение товарных знаков на 0,28 млрд (а в 2022 году был плюс 1,1 млрд)

Темпы роста выручки около 22%, EBITDA 35%, ЧП 55% в год.

2П 2023 было рекордным в части выручки и EBITDA. ЧП также достаточно высокая 5 млрд, но правда, на 19% ниже г/г.

Баланс.

- Чистые активы 26,3 млрд (+5% г/г). Т.е. на такую сумму активы превышают обязательства.

- Денежных средств 3,4 млрд (-74% г/г). Одна из причин снижения – это высокие дивиденды.

- Суммарные кредиты и займы 17,6 млрд (-31% г/г).

- Запасы 29,6 млрд (+18% г/г). Рост связан с увеличением объема импортных операций.

Чистый долг 32,1 млрд (+29% г/г). ND/EBITDA = 1,7. Долговая нагрузка средняя. Правда, чистый долг здесь учитывает обязательства по аренде, которые составляют 56% от него. Без них ND/EBITDA = 0,7. Т.е. компания имеет хорошую финансовую устойчивость. Кредитный рейтинг от агентства «Эксперт РА»: ruAA- Прогноз стабильный.

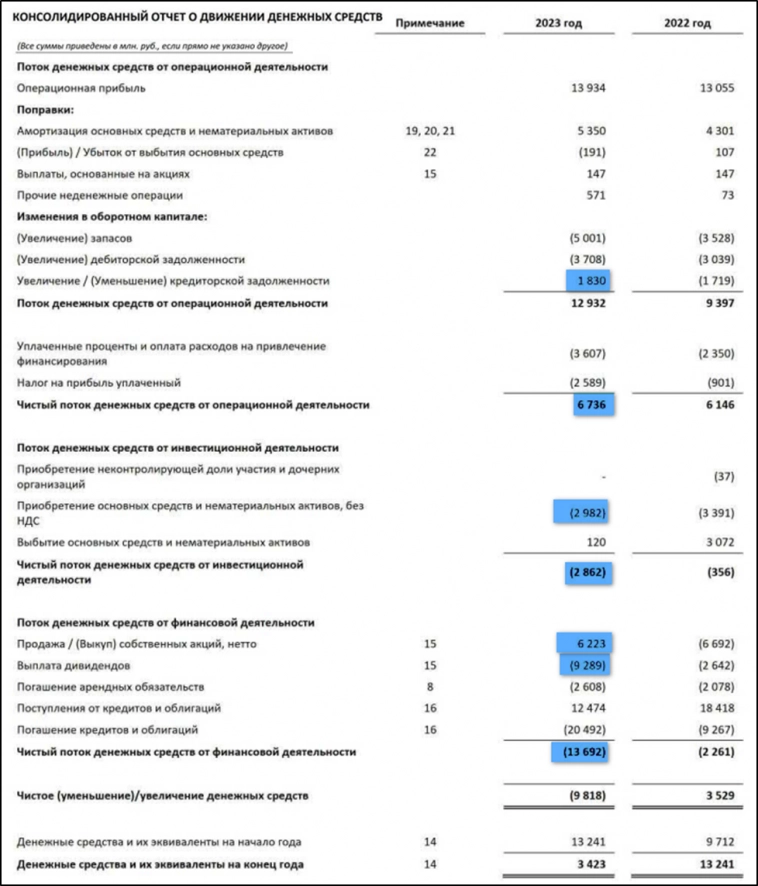

Денежные потоки.

- операционная деятельность 6,7 млрд (+10% г/г). Именно столько денег поступило в компанию за год. Рост обусловлен увеличением операционной прибыли и задолженности перед поставщиками.

- инвестиционная деятельность -2,8 млрд. Это отражает развитие сети Винлаб.

- финансовая деятельность -13,7 млрд. Здесь основная статья — это выплата дивидендов на 9,2 млрд. И на 8 млрд был сокращён долг. Еще отметим, что Новабев продал часть акций из своего казначейского пакета на сумму 6,2 млрд. Это негативный сигнал.

Операционный поток на высоких значениях.

Свободный денежный поток также на хороших отметках 7,5 млрд (-8% г/г). Но всё же ежегодный рост прервался.

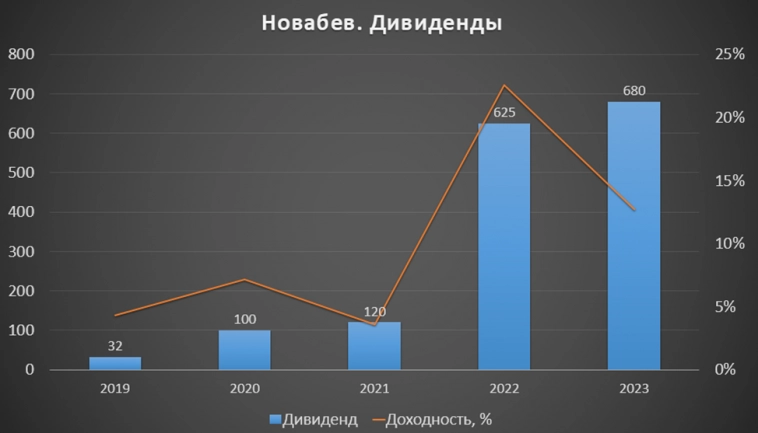

Дивиденды.

Согласно дивидендной политики, компания отправляет на дивиденды не менее 50% от чистой прибыли по МСФО. Целевая периодичность: по меньшей мере, два раза в год.

За 2023г. уже было две выплаты, суммарно 455₽. 18.03.24 Совет директоров рекомендовал финальные дивиденды 225₽. Таким образом совокупные дивиденды 680₽. Доходность 11,8% к текущей цене акций. На дивиденды уйдет 8 млрд (без учёта квазиказначейских акций), это 100% от ЧП и 111% от FCF. Финальные дивиденды должны утвердить 25.04.24. Дата отсечки 13.05.24.

Но нужно понимать, что высокие дивиденды – это большая нагрузка для компании, учитывая необходимость развивать розничную сеть Винлаб. В итоге, получается, что дивиденды платятся за счет роста долга и продажи квазиказначейского пакета, который на данный момент составляет 23% от общего количества акций.

Риски.

- Снижение payout, т.е. выплата на дивиденды 50% от ЧП. В этом случае, дивиденды, а вместе с ними и котировки акций резко упадут.

- Запуск онлайн торговли алкоголем – может снизить эффективность Винлаба.

- Регуляторные риски, в частности, возможное повышение государством акциза на алкоголь надавит на прибыль.

- Рост конкуренции.

- Тренд на здоровый образ жизни постепенно может снизить спрос на продукцию.

Перспективы.

У компании действует стратегия развития до 2024 года. Согласно которой выручка должна достигнуть 130 млрд, т.е. осталось вырасти на 11%. По количеству магазинов цель выполнена на 66%, вероятно, здесь компания может не успеть с реализацией. Будем ждать обновления стратегии в этом году.

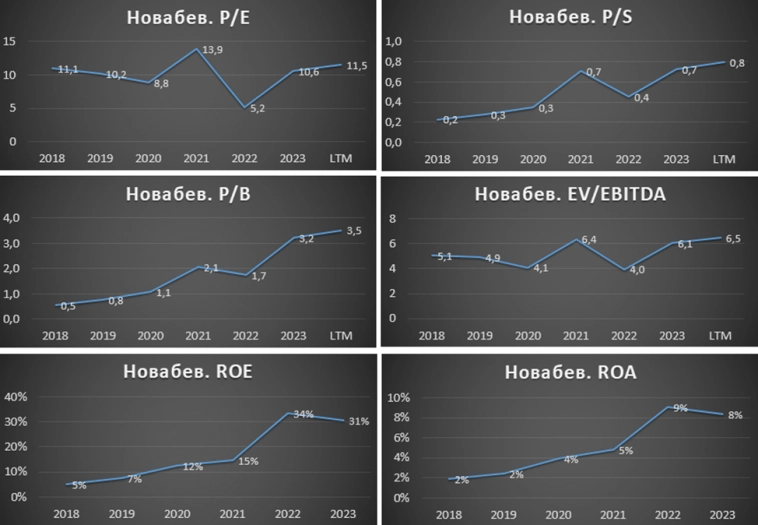

Мультипликаторы.

Новабев компания роста, поэтому мультипликаторы традиционно высокие (расчет включает квазиказначейские акции). Но в данном случае, они выше своих средних исторических значений. Во частности, так получается из-за того, что компания стала платить высокие дивиденды, которые приводят к росту долга.

- Текущая цена акции = 5869₽; Капитализация = 93 млрд ₽

- EV/EBITDA = 6,5

- P/E = 11,5; P/S = 0,8; P/B = 3,5

- Рентабельность по EBITDA = 16%; ROE = 31%; ROA = 8%

Выводы.

Novabev Group — это один из лидеров по производству алкоголя. Продуктовая линейка диверсифицирована. Продав международный бренд, компания сосредоточилась на Российском рынке.

Общая отгрузка продукции выросла только на 1% г/г, зато продолжается рост сети Винлаб.

Финансовые результаты по итогам 2023 умеренные.

Чистый долг вырос на 29%, но финансовое положение по-прежнему устойчивое.

Денежные потоки достаточно сильные, но FCF ниже г/г. Новабев продала часть акций из своего казначейского пакета, что является негативным сигналом.

Рекомендованы финальные дивиденды 225₽, а суммарные годовые дивиденды 680₽. Таким образом, компания выплатит 100% от ЧП (без учета квазиказначейского пакета).

Рост финансовых показателей должен продолжиться. В первую очередь за счёт развития розничной сети.

Среди рисков: снижение payout (50% от ЧП МСФО), регуляторные риски, конкуренция, падение спроса.

По мультипликаторам компания оценена дорого. Акции выросли на 90% за 2023 год. И на данный момент переоценены. Справедливая цена находится на уровне 4500₽.

Мои сделки.

В 2023 году я продал акции Белуги и зафиксировал около 60% прибыли менее, чем за 3 месяца. Напомню, что о всех своих сделках пишу в нашем телеграм канале. После моей продажи акции сначала скорректировались на 10%, но потом выросли вместе с рынком на девальвации рубля и на высоких дивидендах. Задумаюсь о покупке, если акции упадут ниже 4500₽.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FIVE

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGS

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YNDX

- акции

- Алроса

- АСТРА

- Башнефть

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русагро

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Юнипро

- Яндекс

С уважением.

А сами точки тоже нужны. Это зумеры могут заказы постоянно делать, Я люблю посмотреть и повыбирать и Я такой не один.