Блог им. Ivan777

НИЖНЕКАМСКНЕФТЕХИМ отчёт. Купил "тёмную лошадку"

- 12 апреля 2024, 19:18

- |

Нижнекамскнефтехим один из крупнейших производителей синтетических каучуков в мире и пластиков в России. Он занимает первое место по производству изопренового каучука с долей почти 47,5%, является третьим в мире поставщиком бутиловых каучуков с долей 17,9%.

Главной историей роста для компании по-прежнему является гигантский этиленовый комплекс ЭП-600, который позволит увеличить объём производства почти в 2 раза. Сроки ввода в эксплуатацию, как часто у нас бывает переносились. В последние годы это новая реальность для наших компаний, перестраивать логистику, искать новых подрядчиков, искать аналоги западному оборудованию. Последняя озвученная дата: 2е полугодие этого года.

«Мы планируем вести запуск поустановочно. Сначала — установка этилена и пропилена: мы рассчитываем получить первые тонны в этом году. На 2025 год намечен пуск установок по производству бензола и бутадиена», —сообщил генеральный директор предприятия Марат Фаляхов. Глава компании добавил, что некоторые объекты ЭП-600 энергетического назначения уже введены в эксплуатацию.

Обычно «выход на полную мощность» в мировой практике занимает от года до трёх лет.

Рынок нефтехимии. По оценке McKinsey, среднегодовой темп роста нефтехимической отрасли в ближайшие 5 лет составит 4,8–5,1%, а доля нефтехимии в мировом ВВП увеличится. К 2045 году рост спроса на нефтехимию может потребовать добычу дополнительных 3,7 млн баррелей нефти в сутки. Однако страны Азиатско-Тихоокеанского региона и страны с низкой стоимостью сырья могут показывать более быстрые темпы роста — 6–8% годовых в ближайшие пять лет.

Раньше доля экспорта в западные страны занимала около 45% в общих продажах компании. За последние годы увеличилась доля реализации продукции на рынках России и стран СНГ до 71%. Сейчас на европейский рынок компания поставляет лишь 4% продукции. По словам менеджмента, уже выстроены стабильные логистические каналы в Азию. Добавлю, что требовалось не только перестроить логистику, но и от части перестроить производство под новых покупателей.

Финансовые показатели

За 2021 год компания не публиковала годовой МСФО отчёт, а за 2022 есть только РСБУ, поэтому есть не все данные. В принципе выручка сильно выросла после 2020 года, сейчас на плато в ожидании новых проектных мощностей.

Курсовые разницы, внешние ограничения по спецхимии и рынкам сбыта готовой продукции, рост логистических затрат – сильно повлияли на прибыль в первом полугодии. Во втором проблемы были во многом решены. Это, в том числе, позволило увеличить налоговые отчисления в республиканский и федеральный бюджеты более чем на 37%.

Отмечу маржинальность, вышли на уровни до СВО, смена пропорций поставок в рынках сбыта пока не ощущается.

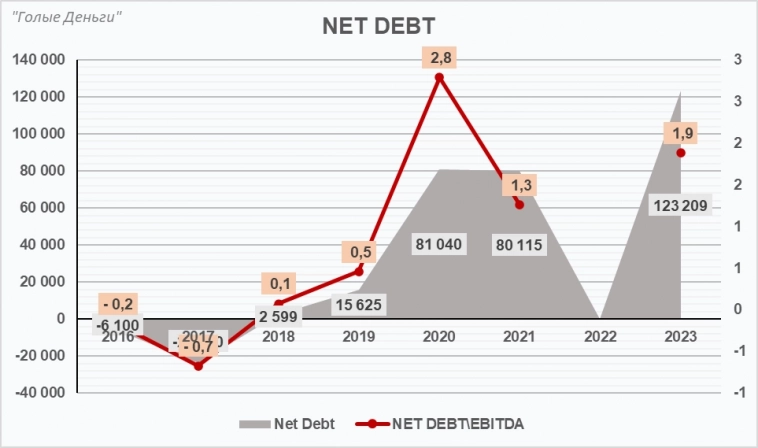

Инвестиции СИБУРа (материнская компания НКНХ) в 2024 году вырастут на 54%, сообщил журналистам глава компании Михаил Карисалов. Рост связан со снижением темпов реализации проектов в течение последних двух лет на фоне ухода западных лицензиаров и поставщиков оборудования. При этом инвестиционная программа не закончится после сдачи комплекса ЭП-600. Инвестпрограмма проекта Этилен-600 предусматривает открытие различных смежных предприятий. Чистый долг компании соответственно вырос, но по отношению к EBITDA на допустимом уровне.

Дивидендная политика претерпела изменения в 2022 году больше никаких 50% от чистой прибыли. Теперь согласно дивидендной политике компании, сумма средств, направляемая на дивидендные выплаты, должна составлять не менее 15% годовой чистой прибыли. Как итог за 2022й год дивидендная доходность была меньше 2%. Такое на нашем дивидендном рынке не любят. Но повторюсь, у компании сейчас большая инвестиционная программа, поэтому решение логичное.

Сейчас в оценке компании нет дисконта. Но тут вся соль в раскрытии стоимости в ближайшую пятилетку.

Что я делаю. На этой неделе начал формировать позицию в НКНХ. Компания не на слуху, про компанию забыли, IR отдел компании при этом тоже явно где-то в отпусках. Но при этом здесь есть мощный драйвер, реализация которого уже не за горами. С течением времени и стабилизацией всех процессов, думаю менеджмент может вернутся и к серьёзным выплатам дивидендов. Я покупал префы, на практике НКНХ выплачивает одинаковую сумму, но из-за того, что привилегированные акции стоят дешевле, их будущая дивидендная доходность может быть выше.

Разборы других отчётов и не только ТУТ

теги блога Голые Деньги

- ALRS

- BELU

- Beluga Group

- FLOT

- gazp

- Globaltrans

- Headhunter

- hh

- IPO

- IPO 2024

- IT

- MDMG

- MOEX

- NVTK

- ozon

- Positive

- Positive Technologies

- ROSN

- Segezha

- SGZH

- tcs group

- TCSG

- tinkoff

- VTBR

- Whoosh

- X5

- X5 Group

- X5 Retail Group

- Акции

- акции роста

- Акции РФ

- Алроса

- банки

- Белуга

- Белуга Групп

- ВК

- ВТБ

- ВУШ

- Вуш Холдинг

- Газпром

- Глобалтранс

- голубые фишки

- Группа Позитив

- дивиденды

- золото

- ЗПИФы

- инвестиции

- интеррао

- инфляция

- инфляция в России

- Китай

- кризис

- м.видео

- макро

- мать и дитя

- Мвидео

- металлурги

- металлургический сектор

- мобильный пост

- МосБиржа

- Московская биржа

- мсфо

- недвижимость

- НЛМК

- НоваБев

- НоваБев Групп

- Новатэк

- обзор рынка

- облигации

- озон

- операционные результаты

- отчеты МСФО

- отчёт

- позитив

- Позитив Текнолоджиз

- портфели

- портфель

- Портфель инвестора

- прогноз по акциям

- Ритейл

- Росбанк

- Роснефть

- российская биржа

- россия

- Ростелеком

- Ростелеком преф

- Рэй Далио

- Самолет

- сделки M&A

- Северсталь

- Сегежа

- Сегежа групп

- Совкомфлот

- технологии

- Тинькофф

- тинькофф банк

- ТКС групп

- Финансовый сектор

- Хэдхантер

- Яндекс

Но по итогу мне кажется интересная история может выйти…