Блог им. EvgeniyPavlik

Как может выглядеть идеальный дивидендный портфель для долгосрочного инвестора

- 30 июня 2024, 07:35

- |

4.5 года я инвестирую в российский фондовый рынок, используя дивидендную стратегию и на основе своего опыта я выделил для себя ТОП-15 дивидендных акций, из которых можно составить хороший инвестиционный портфель, диверсифицированный по отраслям с упором на дивидендную доходность!

Дивидендный сезон

Дивидендный сезон на нашем рынке продолжается, впереди июль, а этот месяц исторически является самым доходным в плане выплат!

Около 40 российских компаний готовятся в июле выплатить дивиденды, в том числе такие «голубые фишки» нашего рынка, как: Сбер, Роснефть, Магнит, Сургутнефтегаз и др. И 10 акций из этого списка, если в них инвестировать прямо сейчас, дадут более 10% дивдоходности на горизонте месяца:

К примеру, я жду от своего портфеля в июле около 150т.р дивидендов:

Мой портфель

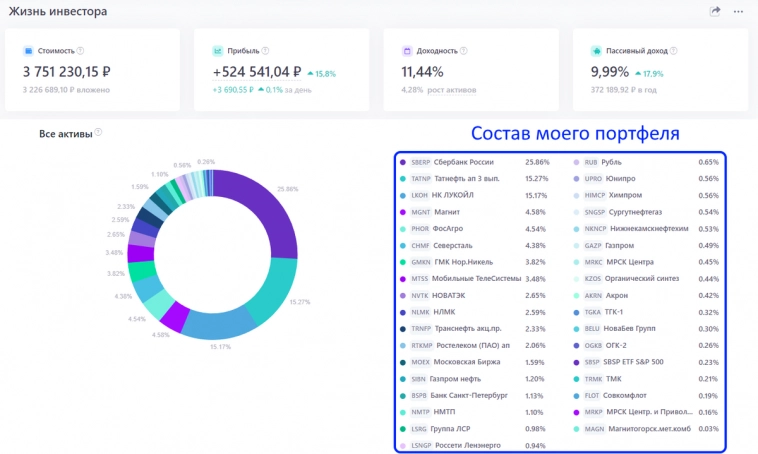

На текущий момент, мой портфель дивидендных акций выглядит так:

Структура состава не является идеальной. Когда я начинал инвестировать, у меня не было опыта и многие покупки акций совершались импульсивно. Однако, сейчас, спустя 4.5 года у меня есть своё, субъективное понимание, как должен выглядеть правильный состав дивидендного портфеля. Поделюсь им с вами!

Диверсификация

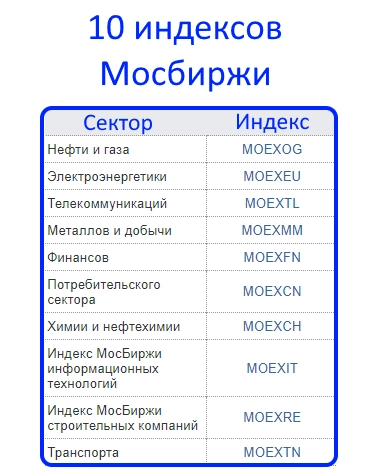

В начале несколько слов о диверсификации. Московская биржа выделяет 10 индексов, представляющих 10 основных секторов нашей экономики:

При составлении инвестиционного портфеля стоит распределять капитал по нескольким секторам, инвестируя в лидеров, т.е. в самые прибыльные и устойчивые компании нашего рынка из каждого сектора для диверсификации.

Идеальный состав дивидендного портфеля

Далее будет список тех акций, которые по моему мнению и инвестиционному опыту, могут являться основой, фундаментом дивидендного портфеля.Это бумаги, которые способны принести инвестору не только хорошую дивидендную доходность, но и показать рост котировок в долгосрочной перспективе:

- Лукойл

- Татнефть

- Газпром нефть

- Новабев

- Магнит

- Х5

- МТС

- Ростелеком

- Северсталь

- НЛМК

- Транснефть

- Совкомфлот

- СБЕР

- ФосАгро

- Ленэнерго-п

Вот список из 15 дивидендных акций нашего рынка. Если бы я сейчас начинал заново инвестировать, то свой капитал я бы распределил именно по этим бумагам.

Заключение

В моём списке представлены крупнейшие компании нашей страны с развитым и устойчивым бизнесом, лидеры своих секторов экономики.Данный список может являться основой портфеля для любого новичка-инвестора, пришедшего на наш фондовый рынок с целью создания пассивного источника дохода за счет дивидендов.

- МОЙ ТЕЛЕГРАМ КАНАЛ

Друзья, спасибо за внимание к моим статьям!Жду ваших комментариев. Приглашаю вас на свои другие каналы, а так же оставил ссылку на сервис, где я веду учет своего инвестиционного портфеля.

теги блога Евгений

- IMOEX

- IPO

- IPO 2024

- SBSP

- X5

- акции

- Акции РФ

- анализ акций

- аналитика

- банки

- белуга групп

- БПИФ Сбербанк - Эс энд Пи 500

- брокеры

- вклады

- Выбор акциий

- Газпром

- Газпром нефть

- Газпромнефть

- ГМК Норникель

- голубые фишки

- День рождение

- деньги

- депозит

- Депозиты

- дивидендные акции

- дивидендный гэп

- дивидендный портфель

- дивиденды

- доход

- Заработок

- золото

- идеи

- иис

- инвест идеи

- инвестидеи

- инвестирование

- инвестирование в акции

- инвестиции

- Инвестиции в недвижимость

- инвестиционная идея

- инвестиционный портфель

- Индекс МБ

- Индекс Московской Биржи

- инфляция

- инфляция в России

- итоги года

- итоги месяца

- квалифицированный инвестор

- КИТ финанс

- кит финанс брокер

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- коррекция

- кризис

- Лукойл

- Магнит

- мой портфель акций

- Московская биржа

- накопительные счета

- недвижимость

- Нлмк

- Новатэк

- Облигации

- отчет

- падение акций

- пассивный доход

- Подборка

- покупка

- покупка акций

- покупки

- портфель

- портфель акций

- портфель инвестора

- привилегированные акции

- прогноз по акциям

- редомициляция

- роснефть

- Ростелеком

- русагро

- рынок

- санкции

- санкции США

- сбер

- Сбербанк

- Сбербанк брокер

- Северсталь

- сезонность

- Совкомфлот

- состав портфеля

- сравнение

- стратегия

- Татнефть

- торговый софт

- транснефть

- трейдинг

- форекс

- Фосагро

- фьючерс mix

- ЦБ РФ

- Яндекс

Хотя слышал Сбер под 25% совокупную доходность может давать, что не мало для самой большой компании рынка! Даже будь он на 5..10 месте и то это было бы очень хорошо. Первых не знаю 15..20 компаний конечно самый топ))

Попробуйте единый критерий — долгосрочный рост дивов и котировок. Интересно, что у вас получится, сервис которым вы пользуетесь дает отличные возможности для бактеста.

2) Правильно ли я понимаю, что правая часть портфеля это следы первых покупок? 16 акций занимают процентов 6 портфеля. Если понадобится переносить их к другому брокеру, это же увеличит стоимость переноса.

Unfriendly_Fire, 1) префы исторически выглядят лучше обычки по котировкам. Когда я начинал инвестировать 4.5 года назад префы стоили дешевле обычки и инвестирование в них было выгодно, сейчас ситуация поменялась.

2) Да, правая часть-это следы первых покупок. При ребелансировки, когда рынок отрастёт, продам некоторые акции.

Короче, так учить других категорически нельзя, ну а сами мы делаем что хотим…