Блог им. EvgeniyPavlik

Акции, в которые не стоит инвестировать, если ЦБ снова повысит ставку

- 20 июля 2024, 08:51

- |

Через неделю, 26 июля пройдёт очередное заседание ЦБ и многие ждут повышения ключевой ставки.

В базовом сценарии ставку могут повысить до 18%. Повышение будет по причине роста инфляции, которая в годовом выражении выглядит так:

По последним данным, на 17 июля годовой уровень инфляции достиг уже 9.2%!

В данной статье я хочу выделить несколько эмитентов, в которые не стоит инвестировать при повышении ставки ЦБ.

Кто пострадает от повышения ставки ЦБ?

Основной удар примут компании с высокой долговой нагрузкой. Чем выше ключевая ставка, тем дороже кредиты и тем сложнее закредитованным компаниям обслуживать свои долги и развивать бизнес.

Как понять, что компания закредитована?

Я, в основном, смотрю на индикатор долговой нагрузки в финансовом отчете компании, который называется Долг\EBITDA. Он показывает за сколько лет компания способна погасить свои долги. Чем ниже значение Долг\EBITDA, тем лучше. Считается, что если он превышает 3, то компания уже имеет большие долги.

Вот список компаний рынка РФ с соотношением Долг\EBITDA выше 3:

У кого уже слишком большой долг?

Я проанализировал наш рынок и выделил несколько популярных у инвесторов акций, которые могут пострадать больше всего от повышения ключевой ставки ЦБ.

ВК

Компания имеет наибольшее значение показателя долговой нагрузки на нашем рынке, Долг\EBITDA=233,8!

Помимо огромного долга, компания убыточная и показывает отрицательную чистую прибыль 4 года подряд. Все это отражается на котировках, которые сильно отстают от рынка. Ну и ВК не платит дивиденды.

Сегежа

Долги Сегежи в 2022г удвоились, а в 2023 уже утроились. Долг\EBITDA=13,2. Чистая прибыль отрицательная, компания убыточная.

На Сегежу сильное негативное влияние оказывают санкции — в 2022 экспорт продукции в ЕС был полностью запрещен, а затем и США ввели заградительные пошлины на ввоз пиломатериалов из РФ.

Котировки падают 3 года подряд, а дивиденды на платятся с 2022г.

Русал

За последний год чистая прибыл Русала снизилась в 5 раз, а долг удвоился, показатель Долг\EBITDA=7,74.

Компания не убыточная как две предыдущие, но заградительные пошлины США, по сути, лишили Русала рынка сбыта, а падение цен на алюминий уменьшило прибыль компании.

По котировкам акции Русала уже 2 года двигаются в боковике и не показывали роста даже на фоне восстановления нашего рынка после обвала в 2022. Дивиденды не платит с 2022г

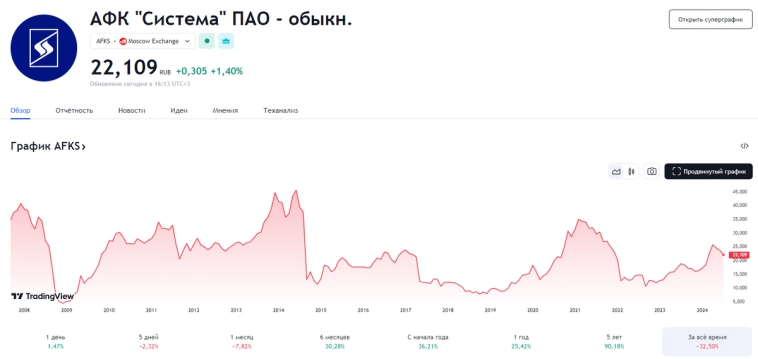

АФК Система

Когда я только начал инвестировать 4.5 года назад, было много положительных прогнозов от аналитиков по этому эмитенту и я чуть было не купил акции Системы.

Сейчас понимаю, что компания бесполезная для моего портфеля, да и для портфеля любого другого долгосрочного дивидендного инвестора — чистая прибыль в убытке, а показатель Долг\EBITDA=4.2.

Котировки так же не впечатляют, акция сейчас стоит на 32% меньше, чем в момент IPO, т.е. 17 лет назад.

Дивиденды очень низкие, почти в 4 раза ниже инфляции.

М.Видео

Плохой финансовый отчет, в котором прослеживаются падения выручки, отрицательная чистая прибыль и, соответственно, высокий долг. Компания убыточная, а показатель Долг\EBITDA=3.15

Мвидео проигрывает популярным маркетплейсам, количество заказов падает, а торговый оборот почти 5 лет стоит на месте.

Котировки с 2021г пикируют вниз, сильно отстают от рынка, а дивиденды не выплачиваются уже 3 года.

Делимобиль

С момента IPO компании прошло полгода и пока котировки в плюсе, но финансовый отчет показывает рост капитальных затрат, отрицательный свободный денежный поток и высокую долговую нагрузку, Долг\EBITDA=3.15.

В условиях роста ключевой ставки Делимобиль может не справится с обслуживанием долга и ухудшить своё финансовое положение.

Уже сейчас расходы компании увеличиваются на фоне подорожания автомобилей, а доходы не растут из-за ограниченного спроса потребителей, так как рынок каршеринга замедлился.

Дивиденды по прогнозу меньше 2%.

Отдельно о МТС

Многие инвесторы не любят акции МТС, аргументируя это тем, что у компании высокий долг.

Однако, если мы посмотрим на финансовый отчет, то не все так плохо:

Последний квартальный отчет (11 июля) показал, что чистая прибыль выросла в 3 раза, а показатель Долг/EBITDA находится на приемлемом значении около 2х. Компания не является закредитованой, но долг у неё есть.

Однако, не смотря на долг, МТС активно развивается в нескольких направлениях и доходы растут практически по всем сегментам бизнеса:

- Доходы от услуг связи в России +8%

- Доходы от банковских услуг +57%

- Доходы от рекламы +53%

- Доходы от продажи мобильных устройств +26%

Поэтому, объективно, МТС является прибыльной компанией. А если учесть стабильные, высокие дивиденды, то инвестиционная привлекательность у акций МТС имеется!

Заключение

Летний дивидендный сезон завершается и впереди нас ждёт очередное повышение ставки ЦБ. Рынок последние 2 месяца активно снижался и в результате этого многие акции крупных компаний, «голубые фишки» стоят сейчас относительно дешево.

Скоро инвесторам на счета начнут поступать дивиденды от СБЕРА, Сургутнефтегаза, Транснефти и других топовых акций компаний РФ. Часть этих денег будет реинвестировано, что может вызвать рост рынка.

Так же, все чаще звучат призывы к завершению конфликта между РФ и Украиной. Осенью будут выборы США и основной кандидат на победу в них-это Дональд Трамп, который за мир!

Так что, возможно у нас остаётся пару месяцев для закупки акций на текущей коррекции рынка, после чего может начаться восходящий тренд. К тому же, исторически с сентября наш рынок обычно начинал расти!

- МОЙ ТЕЛЕГРАМ КАНАЛ

Друзья, спасибо за внимание к моим статьям!

Жду ваших комментариев.

теги блога Евгений

- bitcoin

- IMOEX

- IPO

- IPO 2024

- SBSP

- X5

- акции

- Акции РФ

- аналитика

- банки

- биткоин

- БПИФ Сбербанк - Эс энд Пи 500

- брокеры

- вклады

- Выбор акциий

- Газпром

- Газпромнефть

- ГМК Норникель

- голубые фишки

- День рождение

- деньги

- депозит

- дивидендные акции

- дивидендный гэп

- дивидендный портфель

- дивиденды

- доход

- Заработок

- золото

- идеи

- иис

- инвестидеи

- инвестирование

- инвестирование в акции

- инвестиции

- Инвестиции в недвижимость

- инвестиционная идея

- инвестиционный портфель

- Индекс МБ

- Индекс Московской Биржи

- инфляция

- инфляция в России

- итоги года

- итоги месяца

- квалифицированный инвестор

- КИТ финанс

- кит финанс брокер

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- коррекция

- кризис

- Лукойл

- Магнит

- мой портфель

- мой портфель акций

- Московская биржа

- накопительные счета

- недвижимость

- Нлмк

- Новатэк

- Облигации

- отчет

- падение акций

- пассивный доход

- Подборка

- покупка

- покупка акций

- покупки

- портфель

- портфель акций

- портфель инвестора

- привилегированные акции

- прогноз 2024

- прогноз по акциям

- редомициляция

- роснефть

- Ростелеком

- русагро

- рынок

- санкции

- санкции США

- сбер

- Сбербанк

- Сбербанк брокер

- Северсталь

- сезонность

- Совкомфлот

- состав портфеля

- сравнение

- стратегия

- Татнефть

- торговый софт

- транснефть

- трейдинг

- форекс

- Фосагро

- фьючерс mix

- ЦБ РФ

- Яндекс

- Яндекс Сейвы

У компании отрицательный капитал, при этом на балансе есть МТС-банк, у которого капитал точно есть)))

Котировки МТС держатся до тех пор, пока МТС выплачивает высокие дивиденды в долг. Как только они перестанут платить дивиденды и начнут сокращать долги — котировки вернутся к среднерыночным по мультипликаторам, скорее всего.

Такой МТС нам не нужен. И точка.

Та же Эппл это более чем наглядно подтверждает.

Смотрите, список внушительный и конечно эти компании хуже других себя чувствуют сегодня это факт. Тем не менее важно не только настоящее, а и будущее, как правило все меняется и даже в индексе лидеры сменяются, а так же компании меняют прибыльность и капитализацию. Достаточно глянуть что было лет 10 назад и сейчас. Есть совпадения, но примерно половина. Что было ещё раньше если посмотреть, то наверняка ещё больше будер расхождение в этом плане. В общем это к чему говорю. Не все, но часть из таких компаний, у которых сегодня дела не очень в будущем при изменениях на рынках начнут улучшать свои позиции. Из данного списка это будет с высокой вероятностю Русал, а так же есть шанс у Системы, Сегежи.

Хотелось бы понять смысл фразы «инвестиционная привлекательность у акций МТС имеется». Котировки находятся в относительно широком боковике. Однако с учетом дивидендов за 20 лет актив вырос почти на 700% (без учета налогов и комиссий). В долларах с дивидендами чуть больше 160%.

И берем, например LKOH. В рублях почти 2000%, в долларах почти 700%. Как говорится, почувствуйте разницу. SBER в рублях почти 5700%, в долларах 1800%.

Конечно, прошлые успехи не гарантирую успехи будущие, но разве у МТС есть что-либо прорывное или «ров» глубокий?

Для спекуляций МТС может и интересен, но с «инвестиционной привлекательностью» можно поспорить. Интерес в том, чтобы разбавить портфель низкомаржинальным активом ради диверсификации?