Блог им. RoboScalp

Эффект частоты. Размышления о сделках

- 25 июля 2024, 16:43

- |

Интересно, как зависит доходность спекуляций от частоты сделок при сокращении расстояния между ними?

Казалось бы, очевидный ответ — негативно, но личный опыт говорит, что не всегда...

Давайте попробуем разобраться.

Какие минусы высокой частоты сделок?

- Во-первых, брокерская комиссия. Брокер вне зависимости от типа ордеров, взимает комиссию за каждую операцию по инструменту (см. тарифы своего брокера), например, у моего брокера тариф за 1 операцию с фьючерсом на срочном рынке составляет 0,4 руб. (с учётом скидки 10% за сотрудничество — 0,36 руб.).

Таким образом, если войти в инструмент и выйти из него, брокер удержит не менее 0,72 руб., невзирая на доход по сделке, а значит безубыточная сделка возможна, если котировка изменится на количество шагов, равное эквиваленту суммы комиссии.

И если большинству популярных инструментов для этого потребуется пройти всего 1 пункт, то доля комиссии в стоимости этого пункта будет разительно отличаться:

Таблица выше построена по состоянию на 25.07.2024 г. и предусматривает лишь брокерскую комиссию из расчёта нулевой комиссии биржи при условии торговли лимитными ордерами (мейкерская сделка).

- Во-вторых, развивая предыдущий пункт, если мы говорим не об HFT (high-frequency trading), то риск исполнения нашего лимитного ордера в качестве рыночного при экстремально близком его размещении от спреда, и как следствие, уплата дополнительной биржевой комиссии (тейкерская сделка) вдобавок к брокерской, т.к. сбор за регистрацию сделки по представленным в таблице инструментам колеблется от 0,89 до 12,96 руб. — https://www.moex.com/ru/derivatives/

- Третье — это риск быстрого исчерпания средств, заблокированных для ГО, при импульсном движении цены против нашей позиции. Например, совершаем сделки при каждом изменении цены на 1 пункт.

А при импульсе против нас иначе:

Как видим, позиция набрана, но ни одной прибыльной сделки нет, можно ожидать отскок цены, но произойдёт ли он — неизвестно.

В случае, если цена продолжит движение против нашей позиции, то лимит средств может быть довольно быстро исчерпан и в таком случае придётся либо пересиживать убыток до момента возврата цены хотя бы на 50% от пройденного расстояния, либо принудительно закрываться, принимая его.

- Наконец, более низкая прибыль в отличие от сделок с низкой частотой.

При этом доля комисии в прибыли составляет:

Математически было понятно, а теперь и наглядно видно, что для улучшения финансового результата необходимо управлять расстоянием между сделками, т.к. увеличение лотности не влияет на долю комиссии в прибыли.

На этом минусы, на мой взгляд, заканчиваются.

А есть ли плюсы?

По моим личным наблюдениям, имеются и плюсы в торговле на экстремально низких расстояниях от спреда.- Гарантированное исполнение малообъёмных ордеров на ликвидном рынке.

Обычно во время активных торгов волатильность всегда выше минимального шага цены (ниже — примеры минутных графиков различных инструментов и ATR):

Таким образом, ваши заявки с минимальным объёмом будут 100% исполнены даже на низковолатильном рынке.

Выставляя ордера слишком далеко от спреда, есть вероятность продолжительного отсутствия сделок, иногда котировки не доходят до заявки всего 1-2 пункта и колеблются в узком диапазоне, что негативно сказывается на результате по итогам дня.

Кстати, пример вычисления расстояния для размещения ордеров я публиковал в одном из своих предыдущих постов.

- Исполнение ордеров при широком спреде.

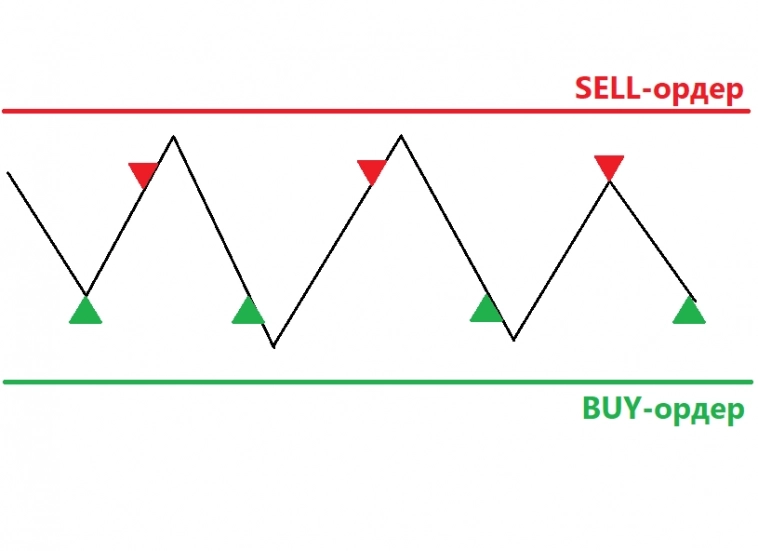

Бывает так, что спред в некоторых инструментах или в отдельные часы торговой сессии составляет более 1 пункта, при этом его волатильность невысока. Размещая лимитные ордера внутри спреда и покупая/продавая волатильность, можно извлечь неплохую прибыль, выступая мейкером:

- Исполнение большей части заявки на низколиквидном рынке.

Предположим, что мы торгуем на низколиквидном инструменте, где средний объём сделки 6-7-8 лотов. Если в каждом ордере мы выставляем объём 10 лотов, а вдобавок к этому попадаем внутрь спреда, то большая часть нашей заявки будет гарантированно исполнена, что вкупе с высокой частотой сделок может принести нам прибыль против других участников:

- Меньшее время нахождения в рынке до получения целевого профита или выход из него до наступления высокой волатильности (например, с открытием западных бирж).

Знаю, что многие трейдеры (включая зачастую меня) выходят из рынка при достижении плановой прибыли за сессию. Кто-то ставит себе цель 1% в день, кто-то готов биться и за полпроцента.

Различные инструменты ведут себя по-разному в отдельные фазы рынка: открытие, период промежуточного клиринга, открытие американской биржи, вечерний клиринг, выход периодической финансовой статистики и т.п.

Нередко в такие моменты происходит всплеск волатильности или ценовые импульсы, которые могут негативно отразиться на торговле.

Не дожидаясь таких моментов, заработав определённую прибыль, можно выходить из рынка, не опасаясь ухудшения полученного результата.

Выводы

- Управление частотой сделок помогает извлекать прибыль на низколиквидном рынке, а также в период «затишья».

- Бездумное выставление ордеров на небольшом расстоянии несёт в себе риски убытков.

- Находка «золотой середины» в расстоянии между выставляемыми ордерами позволит обрести Грааль при правильном управлении рисками.

Если у вас есть свои соображения, а также возможность провести исследования по данному вопросу — присоединяйтесь к нашему небольшому вновь соданному чату: https://t.me/RoboScalp_chat

Однако сразу прошу придерживаться этикета при общении и базовых принципов воспитания ибо санкции последуют незамедлительно!

Удачи!

теги блога RoboScalp

- инвестиции в недвижимость

- итоги января

- мобильный пост

- опционы

- оффтоп

- торговые роботы

- трейдинг

- фьючерсы

на самом деле частота сделок упирается в обьем...

уже на 3-5% от обьема свечи начинаешь торговать сам с собой

т.е если в минуту проходит 100 лотов… можно пропихнуть 3-5 лота… всего

надеюсь афтор слыхал что такое режим измерения

Объясните, в чём смысл вашего утверждения?

Частота в данном посте — это про расстояние между сделками.