SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. MFek

Делимобиль MOEX:DELI отчет МСФО 1 полугодие 2024

- 20 августа 2024, 18:56

- |

Обзор от 20.08.2024Компания опубликовала финансовые результаты по итогам 1 полугодия 2024.

Операционные результаты

Автопарк в 1 полугодии вырос до 29 584 автомобиля, в июле уже перевалил за 30 000. Выручка на единицу транспортного средства продолжает расти. Это очень хорошо, за полугодие выручка на автомобиль выросла на 20%, компания справляется с инфляцией и перекладывает затраты на потребителя.

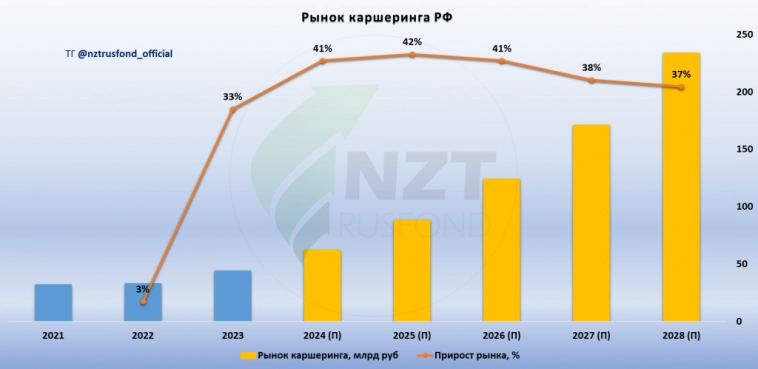

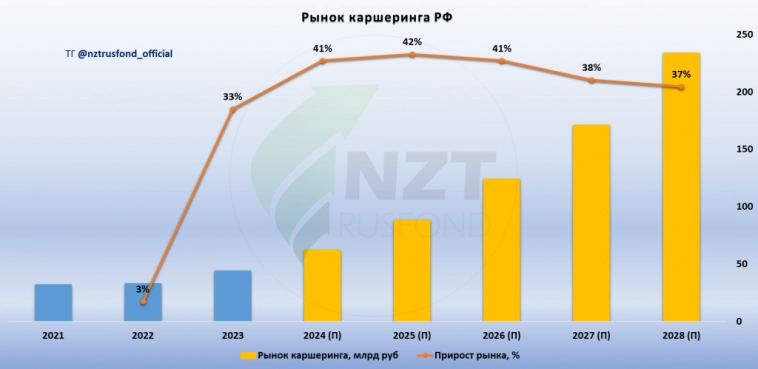

Помним, что согласно прогнозу, рынок каршеринга будет расти высокими темпами еще долгие годы, так что у компании есть куда разойтись в росте парка, который соответствует приросту самого рынка и держится на уровне +36% год к году. При этом выручка от каршеринга растет в 1,5 раза, отражая не только рост самого бизнеса, но и поглощение инфляции. Компания придерживается своих целей по темпам роста.

Компания отмечает, что на фоне удорожания личного авто каршеринг становится все более актуален для потребителя и еще далек от насыщения. Это подтверждает и аналитика по сектору. Прирост активных пользователей составило 19% год к году, тогда как пользователей сервиса за полгода прибавилось на 800 тысяч человек.

Финансовые результаты

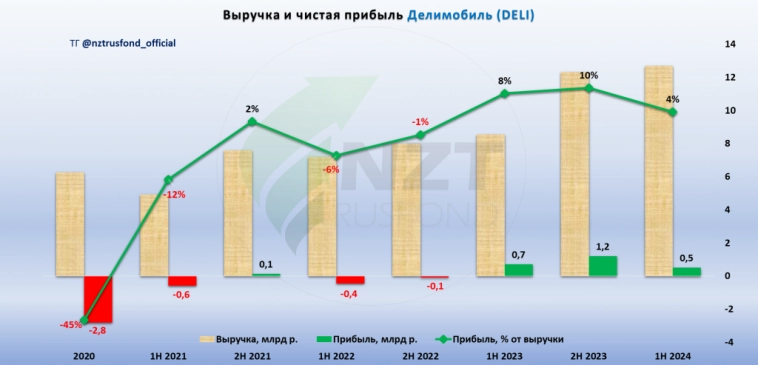

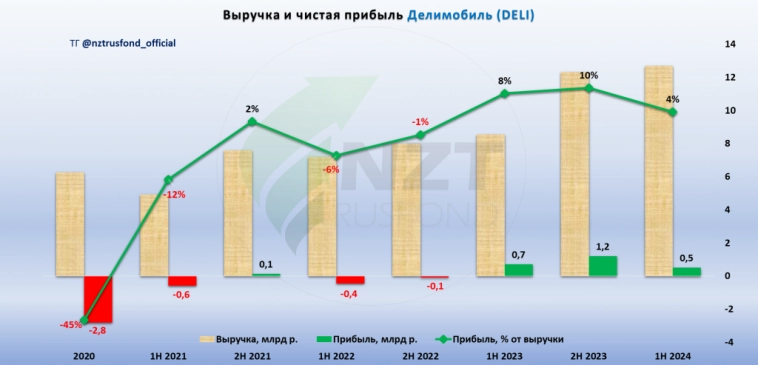

Год к году выручка растет на 46%. С рекордных показателей 2 полугодия прошлого года видим снижение маржинальности валовой прибыли на фоне роста себестоимости.

Компания планирует продолжать экспансию и укрепление технологического лидерства, при этом менеджмент будет и дальше стремиться повышать рентабельность операций и улучшать операционную эффективность.

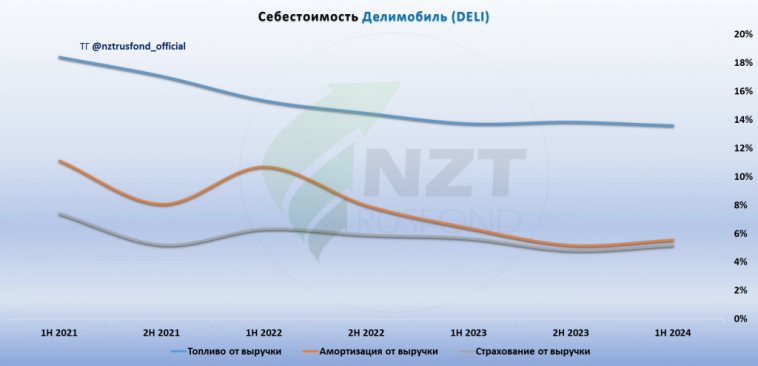

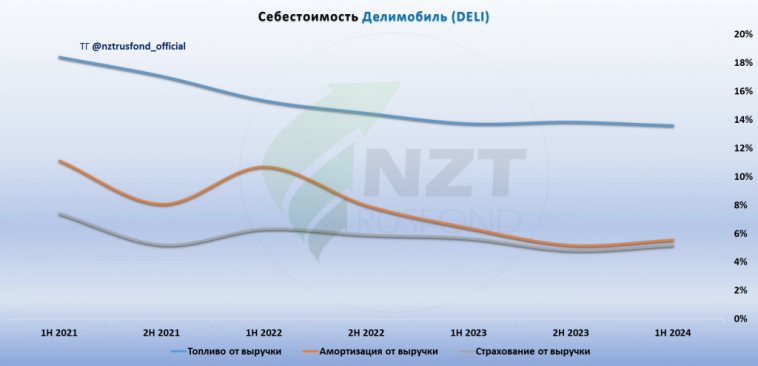

Разбираемся, почему себестоимость резко выросла.

Топливо, амортизация, страховые расходы, все это стабильно.

Компания объясняет подобную динамику тем, что в 1 полугодии активно инвестировали в масштабирование бизнеса и развитие операционной инфраструктуры для обеспечения устойчивых темпов роста и усиления рыночных позиций. Это могло негативно повлиять на рост издержек. Если рост себестоимости связан с этим, то еще лучше, так как в будущем издержки снова пойдут вниз, а маржа вырастет.

На фоне снижения валовой маржи снижается и маржинальность чистой прибыли. За полугодие заработали 0,523 млн прибыли.

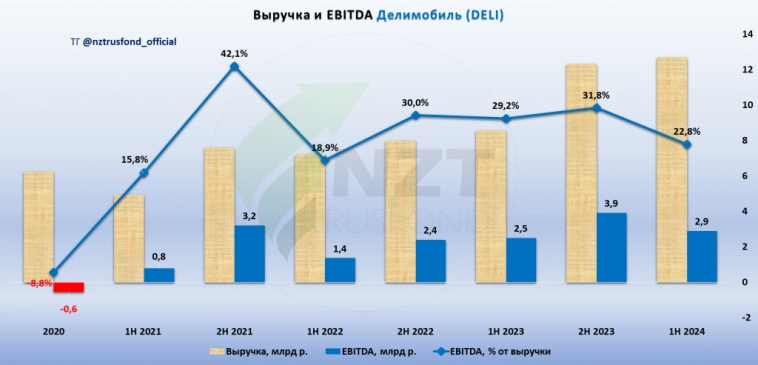

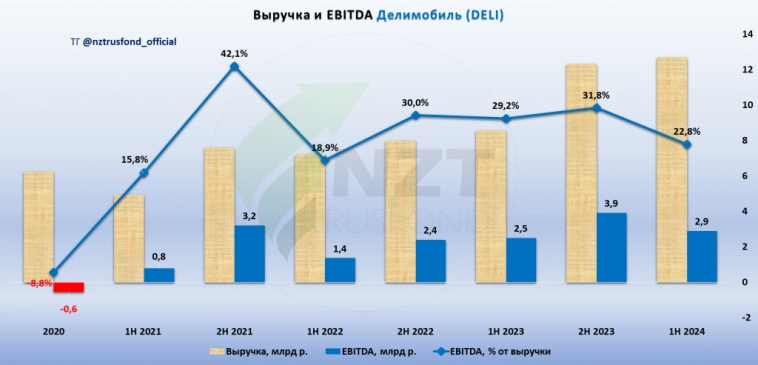

EBITDA также закономерно снижается в марже. Компания активно инвестировала в расширение операционной инфраструктуры на фоне роста рынка – открытие и модернизацию станций технического обслуживания (СТО), найм и обучение технического персонала в условиях высокой инфляции стоимости сотрудников, и совершенствование ИТ-платформы. Компания ранее планировала осуществить данные инвестиции в 2025 году. Это все стало причиной роста расходов и снижения маржи.

Чистый долг компании растет, чистый долг по отношению к EBITDA 3,7, долговая нагрузка высокая, но, учитывая, что компания работает с лизингом, быстро расти без высокого долга не получится.

При этом нельзя сказать, что компания находится под сильным давлением на фоне роста ставки. В 1 полугодии чистые процентные расходы даже немного снизились. Компании помогает то, что основа долга с фиксированными ставками.

Оборотный капитал у компании очень низкий и не требует внимания.

Операционный денежный поток немного просел к рекордному 2 полугодию 2023 года, но остается высоким. Компания потратила 2,39 млрд руб на приобретения дочерних организаций. Так как покупка новых автомобилей происходит в финансовую аренду — лизинг, то эти денежные потоки не отражаются как CAPEX. У компании 900 млн рублей FCF в 1 полугодии, если убрать из расчета покупку дочерних организаций, так как это разовая акция, но скорректировать показатель на чистые финансовые расходы, то FCF выходит порядка 2 млрд руб.

На этом фоне менеджмент рекомендует Совету директоров выплатить первые в истории компании дивиденды уже по итогам 1 полугодия 2024 года. Большой выплаты ждать не стоит, все-таки компания должна оставаться нацеленной на рост бизнеса. Но сам факт – позитивен и хороший сигнал для инвесторов.

На фоне такого потенциального роста EV/EBITDA около 10-11, которые сейчас стоит компания, кажется более-менее обоснованной оценкой.

Как и все другие быстро растущие компании, здесь мы смотрим на перспективы нескольких лет вперед, а не на ближайший год. Ранее мы приводили цель к форвардным показателям 2026 года с идеей, что темпы роста сохранятся, маржинальность бизнеса восстановиться после падения в 2024–2025 году на фоне снижения ставки и снижения финансовых расходов. Так как бизнес сохраняет темпы роста несмотря на удорожание лизинга и кредитов, мы сохраняем наш старый прогноз. Дивиденды в расчет пока не берем, посмотрим, какой размер рекомендует СД и далее будет рассчитывать на дивиденды исходя из этой нормы выплат.

https://nztrusfond.com/category/obzory/delimobil-moex-deli-oper-rez-1-kv-2024/

https://nztrusfond.com/category/obzory/delimobil-moex-deli-itogi-2023/

https://nztrusfond.com/category/baza-emitentov/ipo-delimobil/

Операционные результаты

Автопарк в 1 полугодии вырос до 29 584 автомобиля, в июле уже перевалил за 30 000. Выручка на единицу транспортного средства продолжает расти. Это очень хорошо, за полугодие выручка на автомобиль выросла на 20%, компания справляется с инфляцией и перекладывает затраты на потребителя.

Помним, что согласно прогнозу, рынок каршеринга будет расти высокими темпами еще долгие годы, так что у компании есть куда разойтись в росте парка, который соответствует приросту самого рынка и держится на уровне +36% год к году. При этом выручка от каршеринга растет в 1,5 раза, отражая не только рост самого бизнеса, но и поглощение инфляции. Компания придерживается своих целей по темпам роста.

Компания отмечает, что на фоне удорожания личного авто каршеринг становится все более актуален для потребителя и еще далек от насыщения. Это подтверждает и аналитика по сектору. Прирост активных пользователей составило 19% год к году, тогда как пользователей сервиса за полгода прибавилось на 800 тысяч человек.

Финансовые результаты

Год к году выручка растет на 46%. С рекордных показателей 2 полугодия прошлого года видим снижение маржинальности валовой прибыли на фоне роста себестоимости.

Компания планирует продолжать экспансию и укрепление технологического лидерства, при этом менеджмент будет и дальше стремиться повышать рентабельность операций и улучшать операционную эффективность.

Разбираемся, почему себестоимость резко выросла.

Топливо, амортизация, страховые расходы, все это стабильно.

Компания объясняет подобную динамику тем, что в 1 полугодии активно инвестировали в масштабирование бизнеса и развитие операционной инфраструктуры для обеспечения устойчивых темпов роста и усиления рыночных позиций. Это могло негативно повлиять на рост издержек. Если рост себестоимости связан с этим, то еще лучше, так как в будущем издержки снова пойдут вниз, а маржа вырастет.

На фоне снижения валовой маржи снижается и маржинальность чистой прибыли. За полугодие заработали 0,523 млн прибыли.

EBITDA также закономерно снижается в марже. Компания активно инвестировала в расширение операционной инфраструктуры на фоне роста рынка – открытие и модернизацию станций технического обслуживания (СТО), найм и обучение технического персонала в условиях высокой инфляции стоимости сотрудников, и совершенствование ИТ-платформы. Компания ранее планировала осуществить данные инвестиции в 2025 году. Это все стало причиной роста расходов и снижения маржи.

Чистый долг компании растет, чистый долг по отношению к EBITDA 3,7, долговая нагрузка высокая, но, учитывая, что компания работает с лизингом, быстро расти без высокого долга не получится.

При этом нельзя сказать, что компания находится под сильным давлением на фоне роста ставки. В 1 полугодии чистые процентные расходы даже немного снизились. Компании помогает то, что основа долга с фиксированными ставками.

Оборотный капитал у компании очень низкий и не требует внимания.

Операционный денежный поток немного просел к рекордному 2 полугодию 2023 года, но остается высоким. Компания потратила 2,39 млрд руб на приобретения дочерних организаций. Так как покупка новых автомобилей происходит в финансовую аренду — лизинг, то эти денежные потоки не отражаются как CAPEX. У компании 900 млн рублей FCF в 1 полугодии, если убрать из расчета покупку дочерних организаций, так как это разовая акция, но скорректировать показатель на чистые финансовые расходы, то FCF выходит порядка 2 млрд руб.

На этом фоне менеджмент рекомендует Совету директоров выплатить первые в истории компании дивиденды уже по итогам 1 полугодия 2024 года. Большой выплаты ждать не стоит, все-таки компания должна оставаться нацеленной на рост бизнеса. Но сам факт – позитивен и хороший сигнал для инвесторов.

Итого:

Компания нацелена на рост и выполняет свои планы по его осуществлению. Темпы роста 40%+ в год мало кто может показывать стабильно, но согласно ожиданиям компании и аналитиков, такой рост может сохраняться еще 4-5 лет.На фоне такого потенциального роста EV/EBITDA около 10-11, которые сейчас стоит компания, кажется более-менее обоснованной оценкой.

Как и все другие быстро растущие компании, здесь мы смотрим на перспективы нескольких лет вперед, а не на ближайший год. Ранее мы приводили цель к форвардным показателям 2026 года с идеей, что темпы роста сохранятся, маржинальность бизнеса восстановиться после падения в 2024–2025 году на фоне снижения ставки и снижения финансовых расходов. Так как бизнес сохраняет темпы роста несмотря на удорожание лизинга и кредитов, мы сохраняем наш старый прогноз. Дивиденды в расчет пока не берем, посмотрим, какой размер рекомендует СД и далее будет рассчитывать на дивиденды исходя из этой нормы выплат.

Прошлые обзоры:

https://nztrusfond.com/category/obzory/delimobil-moex-deli-oper-rez-2-kv-2024/https://nztrusfond.com/category/obzory/delimobil-moex-deli-oper-rez-1-kv-2024/

https://nztrusfond.com/category/obzory/delimobil-moex-deli-itogi-2023/

https://nztrusfond.com/category/baza-emitentov/ipo-delimobil/

теги блога NZT Rusfond

- AQUA

- astr

- ETLN

- GMKN

- IMOEX

- IPO

- IPO 2024

- IPO 2025

- IT

- iva technologies

- LSRG

- MOEX

- mvid

- PIKK

- pre-IPO

- preIPO

- selectel

- SMLT

- SNGSP

- SPO

- TRMK

- X5

- акции

- АПРИ

- АПРИ Флай Плэнинг

- астра

- АФК Система

- банки

- бонды

- валютные облигации

- ВсеИнструменты

- Всеинструменты.ру

- втб

- выборы президента РФ 2024

- гмк

- ГМК Норникель

- девелоперы

- Делимобиль

- дивиденды

- Европлан

- Займер

- инвестиции в недвижимость

- инвестиционная идея

- Инград

- индекс

- Индекс МБ

- инфляция

- инфляция в России

- ИПО

- итоги недели

- Казаньоргсинтез

- каршеринг

- карьера

- кифа

- ЛСР

- Лукойл

- м.видео

- МИКРОН

- МТС-Банк

- мфк мани мен

- МФО

- недвижимость

- Нефтехимия

- Нижнекамскнефтехим

- нкнх

- Норникель

- облигации

- операционные результаты

- отчеты МСФО

- ОФЗ

- Пик

- пила

- ПИФ

- прогноз компании

- прогноз по акциям

- Ренессанс

- Ренессанс Страхование

- рентал про

- русская аквакультура

- самолет

- Самолет Плюс

- сбербанк

- Селектел

- Сибур

- сибур холдинг

- СИБУР Холдинг облигации

- система

- Совкомбанк

- ставка

- статистика

- стройка

- ТМК

- торговые сигналы

- трейдинг

- Трубная металлургическая компания

- фьючерс mix

- ХКФ Банк

- ЦБ РФ

- Элемент

- эталон