Блог им. RationalAnswer

Доверие и честность в инвестициях, или два открытых вопроса Андрею Мовчану и Елене Чирковой по фонду GEIST

- 28 августа 2024, 08:04

- |

[Фото: Movchan's Group / Facebook]

Небольшая предыстория (или почему я вообще написал эту заметку)

В конце июля я опубликовал у себя на Фейсбуке короткий пост про то, как Эд Торп смог разоблачить финансовую пирамиду Берни Мэдоффа за 17 лет до того, как она лопнула. В комментариях к этой записи Елена Чиркова высказалась в том ключе, что найти хороший фонд, который будет годами надежно приносить тебе 20% годовых в долларах – это вообще не проблема.

Памятуя о том, что Елена как раз управляет фондом акций Movchan's под названием GEIST (Global Equity Investment Fund), я решил проверить: приносит ли он своим инвесторам эти самые 20% годовых, раз уж их так несложно обеспечить.

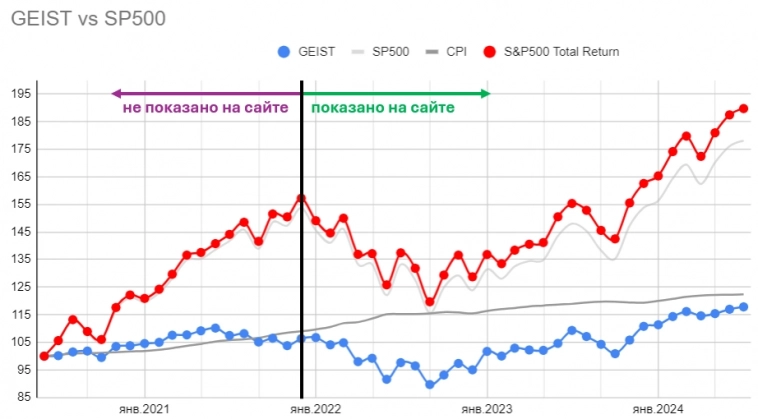

График с сайта Movchan's Group показывает, что базовый класс акций фонда GEIST за 2,5 года с начала 2022-го принес инвесторам 9,5% накопленным итогом, что эквивалентно 3,7% годовых. Впрочем, бенчмарк S&P500 на этом промежутке принес в совокупности всего +19,2% (7,3% годовых) – так что тут тоже 20% годовых и не пахнет, но не суть.

График сравнения фонда GEIST с бенчмарком с сайта Movchan's

Где-то здесь мой глаз зацепился за подпись к графику «Стоимость 100 долл. США, инвестированных 08.07.2020». То есть, все данные должны были бы быть приведены от середины 2020-го, но график почему-то стартует только с декабря 2021-го – как так? Добавляет тайны надпись «4 года истории» на странице фонда, тогда как на графике видно только последние 2,5 лет – куда делись еще полтора года?

Восстанавливаем утраченные кусочки головоломки

Чтобы распутать эту загадку, мне пришлось пойти в статью про GEIST в блоге Buy The Dip от конца 2021 года – там как раз подбивались промежуточные итоги фонда, и там же можно найти ссылку на Гугл-таблицу, где автор регулярно обновляет его результаты с самого запуска фонда (а не с 2022 года, как на «витрине» сайта).

Эта картинка уже довольно сильно отличается от того, что можно увидеть на официальном сайте. Сразу бросается в глаза пара моментов:

- Огромное отставание результатов фонда GEIST (+18%) от индекса S&P500 (+90%).

- За 4 года фонд так и не смог хотя бы догнать долларовую инфляцию (серая линия на графике) – то есть, в реальном выражении инвесторы пока получили убыток.

Картинка выше прямо противоречит тем тезисам, которые на сайте Movchan's заявлены для фонда GEIST: «Волатильность сильно ниже, чем у S&P 500, при сравнимой доходности» (разве 18% и 90% – это похоже на «сравнимую доходность»?), «Лучше, чем глобальные портфели акций» (чем лучше – учитывая, что за последние 4 года глобальный индекс акций ACWI принес +60%?).

Возникает ощущение, что для публикации графика на сайте как будто бы просто взяли тот исторический период, который показывает результаты фонда в максимально положительном свете – а потом уже тезисы с описанием фонда писались из расчета только этого временного отрезка.

Отсечка для публикации результатов фонда на сайте взята ровно на пике S&P500 – таким образом, при сравнении с GEIST весь предыдущий ударный рост индекса как бы отбрасывается, но зато полностью учитывается весь период его падения

Можно было бы предположить, что у фонда GEIST произошло резкое изменение стратегии в конце 2021 года, и «новый фонд» не имеет совершенно никакого отношения к «старому» – поэтому и «старые нерелевантные результаты» решили не показывать. Но в этой версии меня смущает два момента:

- Вот здесь в большом спецвыпуске про GEIST на ютуб-канале Movchan's Елена Чиркова говорит, что изменение стратегии фонда действительно было – но задумываться о ней начали в конце 2022, а не 2021 года (а по факту имплементировали только с мая 2023-го). И чуть позже она еще говорит, что не исключает возврата в будущем к той же самой стратегии продажи пут-опционов, которой фонд следовал первые 2,5 года жизни (получается, этот отрезок потенциально остается релевантен для оценки будущих перспектив GEIST).

- Даже если бы фонд действительно кардинально (и раз и навсегда) поменял стратегию именно в декабре 2021 года, то в этом случае корректным подходом по отношению к потенциальным клиентам было бы показать полную историю результатов GEIST – и снабдить их пояснениями по поводу того, как правильно трактовать эти результаты с точки зрения управляющих фонда. По крайней мере, таким образом «неудобные» результаты не умалчивались бы, и посетители сайта смогли бы самостоятельно сделать информированные выводы.

Важность этики в инвестиционной профессии

Когда я сдавал профессиональные экзамены CFA, там на каждой ступени огромное внимание уделялось важности этических принципов для всех, кто профессионально работает в индустрии инвестиций. Отдельный модуль был посвящен корректной презентации результатов управления активами – и там буквально в первых же примерах про откровенно неэтичное поведение были посылы следующего характера:

Ни в коем случае нельзя избирательно показывать потенциальным клиентам только самые лучшие отрезки исторических результатов управления, и на их основе делать обобщающие заявления об общих или об ожидаемых результатах.

На мой взгляд, текущее представление результатов фонда GEIST грубо нарушает этот этический принцип. Когда я попробовал адресовать возникшие у меня вопросы Елене Чирковой как одной из управляющих фонда, она ответила, что это не ее сфера ответственности – и предложила обратиться по контактному адресу электронной почты, указанному в контактах Movchan's (что я и сделал).

К сожалению, судя по всему, мое письмо просто затерялось в спам-папке, или не дошло до ответственного адресата – по крайней мере, ответа на него я за 3 недели так и не получил, а презентация результатов GEIST на сайте осталась неизменной.

Хочу сделать важный disclaimer: я с огромным уважением отношусь и к Елене Чирковой (у меня на канале выходило большое интервью с ней), и к Андрею Мовчану (надеюсь, с ним мы тоже запишем когда-нибудь в будущем интересный эфир). Также мне очень импонируют заявленные принципы Movchan's Group, просто процитирую слова их старшего партнера из вчерашнего видеоролика у них на канале:

Рафаэль Нагапетьянц: «Два, наверное, момента, которые инвесторы, приходящие к нам, хотят услышать: можно ли нам доверять, и честны ли мы перед ними как в период успехов, так и в период неудач?»

Уверен, что текущая ситуация с вводящим в заблуждение представлением результатов фонда GEIST на официальном сайте сложилась совершенно случайно и по роковой самодеятельности безымянного сотрудника из отдела маркетинга – а Елена и Андрей просто были слишком погружены в непосредственное управление портфелями фондов, чтобы вовремя обнаружить эту ошибку.

Два открытых вопроса Елене Чирковой и Андрею Мовчану

Буду рад, если данную ошибку получится оперативно поправить. К сожалению, на данный момент я не вижу других возможностей как-то повлиять на этот процесс, кроме как публично адресовать руководителям Movchan's Group два вопроса:

- Считаете ли вы корректным избирательно показывать в маркетинговых материалах фонда GEIST его результаты не полностью, а только с той точки, которая позволяет сделать наиболее выгодное для этого фонда сравнение с бенчмарком в виде S&P 500?

- Считаете ли вы корректным заявленный на сайте тезис в отношении фонда GEIST «волатильность сильно ниже, чем у S&P 500, при сравнимой доходности» с учетом того, что за весь период своей жизни фонд показал накопленный результат 18% против 90% у S&P 500?

С уважением,

Павел Комаровский

RationalAnswer

* * *

UPD: На Фейсбуке поступил ответ от Андрея Мовчана:

Павел, большое спасибо за вашу искреннюю борьбу за чистоту и эффективность инвестиционного рынка.

Если бы вы ещё внимательнее подходили к изучению материала (например смогли бы прочитать написанное крупными буквами что фонд сменил стратегию с 1.01.2022, и потому согласно рекомендациям ACCA и европейского регулятора он рапортует результаты с этой даты, в то время как в официальной информации есть конечно все результаты вообще) то не было бы вам цены.

Ну и конечно если бы вы с учётом этого посчитали доходности и волатильности за релевантный период, то может быть ваш пост и не потребовался бы, разве что чтобы прорекламировать нашу компанию (у которой кстати 6 фондов, а не один).

Ну и наконец, Павел, честность и открытость это когда люди создают фонд, в котором независимый администратор, аудитор, данные публичны и даже вы можете их получить и интерпретировать как угодно. Надеюсь вы с этим согласны?

И чтобы два раза не вставать, вы с 1000 подписчиков не СМИ (да и я со 112 000 не СМИ), а наша компания — не имеет колл центра, поэтому странно что вы считаете нас обязанными отвечать на ваше письмо, не являющееся ни предложением о сотрудничестве, ни запросом клиента. Не поймите меня неправильно, я считаю что отвечать на письма правильно, но нас не так много, мы делаем онбординг от 30 до 50 клиентов в месяц, мы ведём переговоры с десятками контрагентов, и увы не на всё можем ответить. Мы могли бы нанять кого-то кто учил бы респондентов правилам анализа фондов, но заплатили бы за это наши инвесторы, а мы хотим держать комиссии низкими.

И мой ответ Андрею:

Андрей, спасибо за подробный ответ! К сожалению, несколько моментов остались неясными:

1. Не вижу на обсуждаемой странице сайта Movchan's указания о о смене стратегии GEIST ни крупными, ни мелкими буквами. Возможно, вы сможете помочь его найти: https://movchans.com/ru/geist

2. Более того, ни в каких публичных коммуникациях Movchan's я не видел информации о смене стратегии фонда GEIST с 01.01.2022. Наоборот — вот здесь вы в выложенном на вашем ютуб-канал в конце января 2022 года видео говорите о том, что стратегия фонда GEIST доказала свою жизнеспособность и в 2022 году меняться не будет: https://youtu.be/unsKWFzQfkA?si=2ImPPHNp2f55PKfJ&t=1066 Возможно ли такое, что вы в тот момент просто были не в курсе о смене стратегии фонда, которая произошла 01.01.2022?

А вот в этом видео от сентября 2023 года Елена Чиркова рассказывает, что весь 2022 год фонд успешно следовал той же стратегии продажи путов, а в конце 2022-го начали задумываться о смене стратегии — и в результате фонд начал следовать новой стратегии с мая 2023 года: https://www.youtube.com/watch?v=RtsDi6Nem7E&t=1193s

Несколько смущает, что то, что вы пишете, расходится со словами вас и ваших коллег на официальном ютуб-канале. Возможно, вы сможете помочь найти ссылку на официальную коммуникацию группы Movchan's по поводу смены стратегии фонда GEIST с 01.01.2022?

3. В продолжение предыдущего вопроса — раз уж с мая 2023 года фонд опять поменял стратегию, то почему, следуя озвученной вами выше логике, результаты фонда показаны на сайте не с 01.05.2023?

4. По поводу последнего абзаца: конечно же, я не считаю Movchan's обязанными отвечать на мои письма. Напомню, что написать письмо на ваш официальный адрес мне посоветовала ваша коллега Елена Чиркова — это была не моя инициатива. В этом контексте ваш пассаж смотрится немного странно — думаю, было бы логичнее, чтобы вы с коллегами договорились перестать давать рекомендации писать вам на почту, раз уж это приводит к ответным отповедям в адрес тех, кто всё-таки попробовал последовать этим рекомендациям.

5. Надеюсь, что ваши коллеги (те, кто лучше всего владеет правилами анализа фондов) всё же найдут в себе силы поправить ошибку в подписи к графику на сайте GEIST, о которой я в третий раз пытаюсь написать — пока график с ошибкой, к сожалению, выглядит немного непрофессионально.

Продолжение (если оно появится), думаю, лучше читать на Фейсбуке вот здесь.

теги блога Павел Комаровский

- Binance

- ChatGPT

- coinbase

- Credit Suisse

- ETF

- finex

- FinEx ETF

- FIRE

- FTX

- fxrb

- interactive brokers

- Microsoft

- nft

- OpenAI

- S&P500

- sec

- telegram

- Tether

- USDC

- USDT

- VK

- акции

- банки

- банкротство

- бинанс

- биткоин

- блогеры

- блокчейн

- Брокер

- брокеры

- валюта

- валютное регулирование

- Виталик Бутерин

- госдолг США

- дайджест

- дефолт

- доллар

- доллар рубль

- дональд трамп

- Евросоюз

- законодательство

- зарубежные площадки

- Зарубежный брокер

- ИИС

- Илон Маск

- ипотека

- искусственный интеллект

- Итоги недели

- капитал

- китай

- книга

- кризис

- криптобиржа

- криптобиржи

- криптовалюта

- личные финансы

- майнинг

- Минфин

- Мобилизация

- МосБиржа

- Набиуллина

- налоги

- НДФЛ

- Нейросети

- нейросеть

- нефть

- новости

- новости недели

- новости рынков

- новости финансов

- облигации

- оффтоп

- павел дуров

- пенсия

- пошлины США

- реклама

- рубль

- санкции

- Сбербанк

- СПБ биржа

- стейблкоин

- США

- Сэм Бэнкман-Фрид

- тарифы

- Твиттер

- Телеграм

- Тинькофф

- торговые войны

- Трамп

- трейдинг

- ФРС

- хедж-фонд

- ЦБ

- штраф

- экономический дайджест

- эмиграция

- эфириум

- Яндекс

Cтоит ли сильно беспокоиться о том, какую доходность они получат?

Доходность в нем никого не интересует. Важна сохранность денег и их превращение из «грязные» в «чистые, легальные».

Посмотрите на доходность наших пенсионных ПИФов, УК. Они не могут даже обыграть ОФЗ. О каком инвестировании можно вообще у них говорить.

Но я думаю, что многие, кто тут сидит это все уже давно знают.

- На этапе роста рынка с июля 2020 по декабрь 2021 S&P500 вырос на 57%, а GEIST на 6%.

- На этапе падения рынка с янв по сент 2022 S&P500 упал на 24%, GEIST упал на 16%.

Получается, в росте фонд поучаствовал на 10% от рынка, а в падении — на 66%.

Впрочем, это всё не имеет отношения к сути моей заметки. У меня нет претензий к перформансу фонда GEIST (он очень плохой — ну, это бывает). Но у меня есть большие вопросы к этичности маркетинговых материалов Movchan's — которые я и изложил.

Доходность вторична.

Его клиентов интересует вывод денег из РФ и их легализация в британском праве.

Джек (он же Джон) Богл всё давно исследовал вдоль и поперёк, разжевал и в рот положил: ~7% вдолгую на S&P полной доходности, всё остальное блажь, риски, воровство и потеря капитала.

Прикольно телефон предлагает замену слова мовчан

Прирост должен определяться по формуле:

где:

Д — сумма доходов от доверительного управления в расчете единицу инструмента, начисленных за период, за который определяется прирост, в случае если выплата указанного дохода предусмотрена условиями договора доверительного управления.

Среднегодовая волатильность σ пропорциональна стандартному отклонению σSD

пропорциональна стандартному отклонению σSD доходности финансового инструмента и обратно пропорциональна квадратному корню временно́го периода:

доходности финансового инструмента и обратно пропорциональна квадратному корню временно́го периода:

σ=σSDP ,

,

где σSD — стандартное отклонение доходности финансового инструмента; P

— стандартное отклонение доходности финансового инструмента; P — временной период в годах.

— временной период в годах.

Волатильность σT за интервал времени T

за интервал времени T (выраженный в годах) рассчитывается на основе среднегодовой волатильности следующим образом:

(выраженный в годах) рассчитывается на основе среднегодовой волатильности следующим образом:

σT=σT .

.

Например, если стандартное отклонение доходности финансового инструмента в течение дня составляет 0,01, а в году насчитывается 252 торговых дня (то есть временной период — 1 день = 1/252 года), то среднегодовая волатильность будет равна:

σ=0.01252=0.1587 .

.

Волатильность за месяц (то есть за T=1/12 года) будет равна:

года) будет равна:

σmonth=0.15871/12=0.0458 .

.

Понравился ответ Мовчана, неплохо так сквозь маску вежливости пробивается его истинная натура. И тейк про 100 подписчиков тоже забавный (на самом деле «всего-лишь» 100к против 112к). Все же его поддели, тем более критика более чем адекватная, и это ставит его в особенно слабую позицию.

Интересно, конечно, но никаких открытий. Ничего другого от Мовчана и его фонда я и не ожидал. Да и в целом: фондов эффективных и нормально выживающих на длительном горизонте единицы, и никакие там «100к для минимального порога входа» за рубежом в приличном фонде не увидишь, это будет какой-то проходной двор для истеричек, которые будут паниковать при любом отставании фонда от S&P 500, даже если у него задекларированы совершенно другие цели, нежели следование индексу. Так что тут даже если не слушать Мовчана и не оценивать то, что он говорит на публику, все ожидаемо.

В схему по отмыванию средств входило как минимум 75 компаний. С 2006 по 2013 год в эту сеть ввели 4,6 миллиарда долларов и вывели 4,8 миллиарда долларов. Между собой компании провели трансакций на 8,8 миллиарда долларов. Среди контрагентов по этим сделкам были крупнейшие западные банки, такие, как Citigroup, Raiffeisen и Deutsche Bank. OCCRP обнаружил в офшорной сети «Тройки Диалог» три случая, когда деньги поступали в нее от контор, участвовавших в отмывании.