SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Mavrodytrade

🐏Почему «Купи и держи» — это не про российских инвесторов? Влияние СМИ: Эксперимент

- 05 сентября 2024, 19:59

- |

В России нету долгосрочных инвесторов? Как СМИ навязывают вам эмоции и почему наш рынок реагирует совсем не так, как на Западе.

Новый выпуск любимого подкаста от инвест-команды «Fond&Flow»

Написал для вас пост — "как защититься от повышения ключевой ставки", а также недавно разобрал "Яндекс". Все идеи на канале, у нас уютно❤ Если интересно заходи!

☕#55. За чашкой чая..

Люди ошибочно думают, что, читая постоянно новости, телеграм-каналы, форумы и т. д., они будут успешны на фондовом рынке..

На Западе понимают, что вся система финансовых СМИ построена на том, чтобы вызывать жадность, страх, самоуверенность и чувство утраченной возможности у инвесторов, придерживающихся стратегии «купи и держи». А в России этого не понимают. Почему?

Три слова:Создание Определённых Нарративов

🧶Эксперимент: Как вас заставляют верить!

🗓️ В статье 2024 года под названием «Narrative Emotions and Market Crises» («Эмоции нарратива и рыночные кризисы») авторы Таффлер, Агарвал и Обринг исследуют, как эмоции инвесторов, вызванные нарративами в финансовых СМИ, влияют не только на отдельных инвесторов, но и на весь рынок.

Главная цель исследования заключалась в том, чтобы показать, что эмоциональное содержание финансовых новостей может быть ключевым фактором, влияющим на фондовый рынок, особенно в периоды сильной неопределённости, как сейчас в России.

🎙️Исследователи проанализировали статьи финансовых СМИ, освещавшие три крупных рыночных кризиса:

Они собрали данные из крупных изданий и интернет-форумов, чтобы выяснить, сколько из этих статей были написаны с целью вызвать у читателя одну из семи эмоциональных реакций:

Исследователи изучили связь между наличием этих семи эмоций в финансовых СМИ и рыночными показателями.

📍Очевидный итог: Статьи, вызывающие эти эмоции в финансовых СМИ, в 90 % случаев влияют на поведение как инвестора, так и на весь рынок в целом.

❗Что интересно, это то, что фундаментально не всегда что-то менялось. Просто новости. Просто статьи. Проблемы, которые раздули, и т. д.

👀Эксперимент: Ситуации и статистика

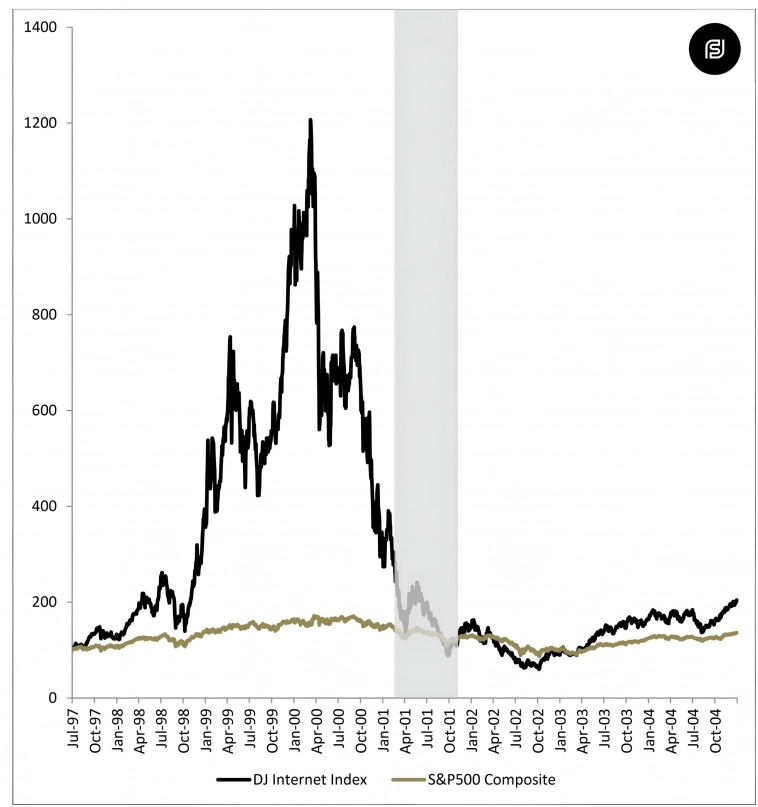

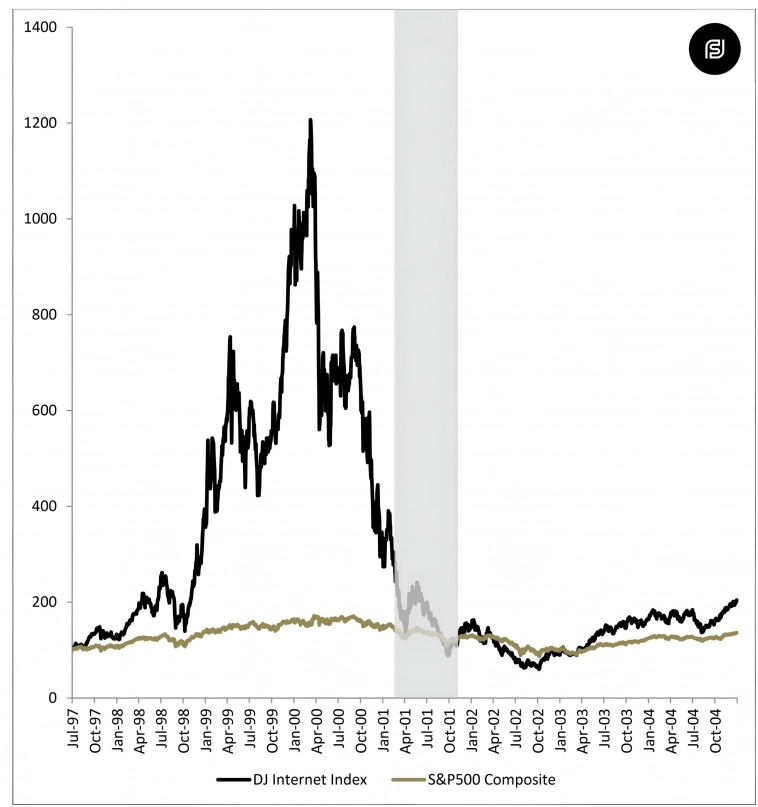

🧶Пузырь доткомов: В этот период эмоции тревоги и паники объясняли до 67 % волатильности рынка.

_____

🧶COVID-19: Аналогичная модель, при которой СМИ публиковали больше статей, вызывающих негативные эмоции у читателей, приводила к более значительным рыночным потрясениям.

_____

🧶Великая рецессия: В это время такие эмоции, как паника и отвращение/обвинение — в основном в отношении людей с Уолл-стрит, причастных к кризису субстандартного ипотечного кредитования — имели сильную корреляцию с волатильностью рынка, что указывает на то, что эти эмоции были ключевыми драйверами реакции рынка на кризис.

Исследователи обнаружили, что эти эмоции могли объяснять от 40 до 52 % рыночной доходности и от 29 до 67 % волатильности рынка в рассматриваемые кризисные периоды.

Если это исследование проясняет что-то, так это то, что чем больше люди потребляют информацию от СМИ, тем вероятнее они принимают эмоциональные решения относительно своих денег, что часто ведет к отклонению от рациональной стратегии «купи и держи»

__________

Если понравилось ставь — ♥, и подпишись, чтобы не упустить от меня что-то интересное!

На канале мы полностью разобрали Тинькофф, Совкомбанк, ВТБ и дали точки входа и докупа!!Если интересно заходи 👇

t.me/+7nEaRXY91DM1NmEy

Новый выпуск любимого подкаста от инвест-команды «Fond&Flow»

Написал для вас пост — "как защититься от повышения ключевой ставки", а также недавно разобрал "Яндекс". Все идеи на канале, у нас уютно❤ Если интересно заходи!

☕#55. За чашкой чая..

Люди ошибочно думают, что, читая постоянно новости, телеграм-каналы, форумы и т. д., они будут успешны на фондовом рынке..

- 🗣️Телеграм-каналы сегодня: «Индекс прибавил 2%, РАЗВОРОТ!»

- 🗣️Телеграм-каналы завтра: «Индекс упал на 4%. Думаем, до заседания ЦБ рынок будет падать!»

На Западе понимают, что вся система финансовых СМИ построена на том, чтобы вызывать жадность, страх, самоуверенность и чувство утраченной возможности у инвесторов, придерживающихся стратегии «купи и держи». А в России этого не понимают. Почему?

Три слова:Создание Определённых Нарративов

🧶Эксперимент: Как вас заставляют верить!

🗓️ В статье 2024 года под названием «Narrative Emotions and Market Crises» («Эмоции нарратива и рыночные кризисы») авторы Таффлер, Агарвал и Обринг исследуют, как эмоции инвесторов, вызванные нарративами в финансовых СМИ, влияют не только на отдельных инвесторов, но и на весь рынок.

Главная цель исследования заключалась в том, чтобы показать, что эмоциональное содержание финансовых новостей может быть ключевым фактором, влияющим на фондовый рынок, особенно в периоды сильной неопределённости, как сейчас в России.

🎙️Исследователи проанализировали статьи финансовых СМИ, освещавшие три крупных рыночных кризиса:

- Пузырь доткомов (1998–2002)

- Великая рецессия (2007–2011)

- Пандемия COVID-19 (2020).

Они собрали данные из крупных изданий и интернет-форумов, чтобы выяснить, сколько из этих статей были написаны с целью вызвать у читателя одну из семи эмоциональных реакций:

- ▫️Возбуждение

- ▫️Манию

- ▫️Тревогу

- ▫️Панику

- ▫️Отвращение

- ▫️Отрицание

- ▫️Вину

Исследователи изучили связь между наличием этих семи эмоций в финансовых СМИ и рыночными показателями.

📍Очевидный итог: Статьи, вызывающие эти эмоции в финансовых СМИ, в 90 % случаев влияют на поведение как инвестора, так и на весь рынок в целом.

- 🔺СМИ увеличивали кол-во оптимистичных новостей и статей = рост цен и рынкa

- 🔻СМИ увеличивали кол-во пессимистических новостей и статей = снижение цен и рынка

❗Что интересно, это то, что фундаментально не всегда что-то менялось. Просто новости. Просто статьи. Проблемы, которые раздули, и т. д.

👀Эксперимент: Ситуации и статистика

🧶Пузырь доткомов: В этот период эмоции тревоги и паники объясняли до 67 % волатильности рынка.

_____

🧶COVID-19: Аналогичная модель, при которой СМИ публиковали больше статей, вызывающих негативные эмоции у читателей, приводила к более значительным рыночным потрясениям.

_____

🧶Великая рецессия: В это время такие эмоции, как паника и отвращение/обвинение — в основном в отношении людей с Уолл-стрит, причастных к кризису субстандартного ипотечного кредитования — имели сильную корреляцию с волатильностью рынка, что указывает на то, что эти эмоции были ключевыми драйверами реакции рынка на кризис.

Исследователи обнаружили, что эти эмоции могли объяснять от 40 до 52 % рыночной доходности и от 29 до 67 % волатильности рынка в рассматриваемые кризисные периоды.

Если это исследование проясняет что-то, так это то, что чем больше люди потребляют информацию от СМИ, тем вероятнее они принимают эмоциональные решения относительно своих денег, что часто ведет к отклонению от рациональной стратегии «купи и держи»

__________

Если понравилось ставь — ♥, и подпишись, чтобы не упустить от меня что-то интересное!

На канале мы полностью разобрали Тинькофф, Совкомбанк, ВТБ и дали точки входа и докупа!!Если интересно заходи 👇

t.me/+7nEaRXY91DM1NmEy

теги блога Fond&Flow

- CHMF

- CNYRUB

- gazp

- Headhunter

- IMOEX

- IPO

- IT

- IT-сектор

- LKOH

- MGNT

- MOEX

- MTSS

- NVTK

- OZON

- PHOR

- PLZL

- Positive Technologies

- Sber

- SMLT

- SVCB

- TCSG

- usd

- USDRUB

- VKCO

- VTBR

- YDEX

- yndx

- акции

- Акции РФ

- анализ

- аналитика

- банк

- банки

- банковский сектор

- бонды

- валюта

- ВТБ

- Газпром

- денежно-кредитная политика

- Джоэл Гринблатт

- дивидендная политика

- дивиденды

- доллар рубль

- Дональд Трамп

- замещающие облигации

- золото

- инвестиции в недвижимость

- инвестор

- Индекс МБ

- инфляция

- инфляция в России

- ипотека

- ключевая ставка

- Ключевая ставка ЦБ РФ

- Лукойл

- Магнит

- мировая экономика

- мобильный пост

- мсфо

- Набиуллина

- недвижимость

- недвижимость в РФ

- Нефть

- нефть Brent

- Новости

- обзор рынка

- облигации

- Облигации РФ

- озон

- отчеты МСФО

- отчеты РСБУ

- офз

- подкаст

- полюс золото

- прогноз по акциям

- психология

- разбор

- Россия

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- совкомбанк

- Тинькофф

- тинькофф банк

- торговые сигналы

- Трамп

- трейдинг

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- фьючерс MIX

- ЦБ

- ЦБ РФ

- шорт

- экономика России

- Эльвира Набиуллина

- Яндекс

И даже 5…

паникёры потомушто))

но это и неплохо.

они гонят волну под наши доски))