SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. pouri

Мой расчет компании Фосагро при консервативном и ожидаемом развитии по методу дисконтированных денежных потоков на 2 квартал 2024 года.

- 07 октября 2024, 07:33

- |

Настоящий текст не является индивидуальной инвестиционной рекомендацией и не представляет собой предложение о покупке или продаже финансовых инструментов или услуг. Автор не несет ответственности за возможные убытки, которые могут возникнуть в результате операций или инвестирования в финансовые инструменты, упомянутые в данном материале. Рекомендую не полагаться на представленную информацию как на единственный источник при принятии инвестиционных решений.

Этот текст иллюстрирует мою личную ежедневную аналитику и расчеты, которые я использую для отбора акций. Хотя многие аналитики предпочитают отчеты по МСФО, я сознательно выбрал другой путь и сосредоточился на использовании РСБУ. Такой подход предполагает более строгие правила ведения бухгалтерского учета, что значительно упрощает применение моей модели расчетов, поскольку все компании следуют единым стандартам.

Фосагро — ведущая российская компания в сфере производства удобрений, специализирующаяся на производстве фосфатных и калийных удобрений. Она занимает значительную долю на рынке, обеспечивая как внутренний, так и экспортный спрос. Продуктовая линейка включает в себя разнообразные виды удобрений, что позволяет компании удовлетворять потребности различных сегментов сельского хозяйства.

Исходные данные:

1. Финансовые показатели берем из РСБУ данные с 2022 по настоящее время поквартально.

2. Период прогнозирования — период 2 года (2024 — 2026).

3. Предположим, что консервативный рост составит 3,5% в год.

4. Средний процент по кредитам берем из «Статистического бюллетеня Банка России» от 06.09.2024 — 7,80% в долларах и 14,52% в рублях.

Финансовый результат в тыс. руб. за 2 квартал 2024 года и накопленный текущий год можно представить в виде диаграмм ниже:

за 2 квартал 2024

за 1 полугодие 2024

Частота выплаты дивидендов: 2-3 раза в год.

Совокупные дивиденды за 2023 год составляют 18,29% от текущей рыночной цены.

Коэффициент free-float: 26%

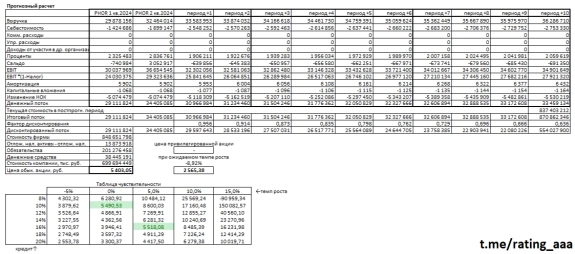

Приступим к расчету возможной стоимости 1 акции Фосагро по методу дисконтированных денежных потоков. Для этого мы найдем средние значения показателей из финансовых результатов с 2022 поквартально:

1. Компания относится к Chemical (Diversified) — это означает, что Фосагро работает в секторе химической промышленности, который охватывает широкий спектр продуктов и услуг, включая удобрения, химические вещества и специализированные продукты для сельского хозяйства. Этот сектор характеризуется высокой степенью конкуренции и необходимостью постоянных инноваций для поддержания конкурентоспособности.

2. Среднее значение доли себестоимости от выручки -7,59% — этот показатель может быть оценен как положительный для сектора Chemical (Diversified), поскольку низкая доля себестоимости указывает на высокую маржинальность продукции компании, что позволяет ей оставаться прибыльной даже в условиях колебаний цен на сырье.

3. Среднее значение доли коммерческих расходов от выручки 0,00%.

4. Среднее значение доли управленческих расходов от выручки 0,00%

5. Среднее значение доли от участия в других организациях от выручки 0,00%

6. Среднее значение доли процентов к получению от выручки 5,68% — этот уровень дохода от процентов можно считать приемлемым для сектора Chemical (Diversified).

7. Среднее значение доли сальдо от выручки -1,91%. Это не значительный показатель.

8. Среднее значение доли амортизации от выручки 0,02% — низкий уровень амортизационных расходов свидетельствует о том, что компания не сталкивается с необходимостью значительных капиталовложений в обновление основных средств.

9. Среднее значение доли капитальных вложений от выручки 0,00% — отсутствие капитальных вложений может указывать на зрелость бизнеса и отсутствие необходимости в расширении производственных мощностей.

10. Среднее значение доли изменения неденежного оборотного капитала от выручки -15,24% — отрицательное значение может говорить о том, что компания успешно управляет своим оборотным капиталом и минимизирует запасы.

Ретроспективные темпы роста выручки и дивидендов:

Компания поддерживала темп роста выручки (CAGR) — 19,41% — такой высокий темп роста свидетельствует о сильной позиции компании на рынке и ее способности адаптироваться к изменениям в спросе.

Компания поддерживала темп роста дивидендов по обыкновенным акциям — 21,90% — стабильный рост дивидендов привлекает внимание инвесторов и повышает доверие к компании как к надежному объекту для вложений.

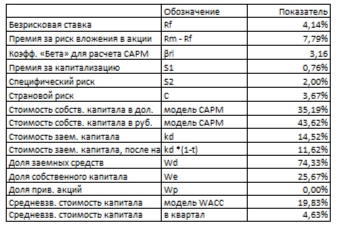

Для расчета модели WACC нам потребуются:

1. Размер безрисковой ставки берем равной ставке Treasury Yield 30 Years — 4,14% в долларах.На основании данных А.Damodaran определяем:

2. Размер премии за страновой риск (Россия) — 3,67% в долларах.

3. Размер премии за риск вложения в акции — 7,79% в долларах.

4. Размер премии за риск инвестирования в компании с низкой капитализацией — 0,76% в долларах.

5. Размер премии за специфический риск компании — 2,00% в долларах.

В ходе расчета % в долларах будет переведен в % в рублях.

Делаем расчет средневзвешенной стоимости капитала (WACC), который равен 19,83%. Этот уровень WACC влияет на итоговую оценку стоимости компании: чем выше WACC, тем ниже оценочная стоимость акций из-за увеличения риска для инвесторов.

Итоговый расчет стоимости компании:

Консервативный сценарий:

Если выручка компании будет консервативно расти по 3,5% в год, то просуммировав весь предполагаемый доход и разделив на количество акций получим, что 1 обыкновенная акция Фосагро может стоить 5 403,05 рублей, что на 3,14% меньше рыночной котировки. Это означает что рыночная стоимость компании оценена справедливо.

Сценарий ожидаемого темпа роста:

Ожидаемый темп роста компании рассчитывается как произведение коэффициента реинвестирования на рентабельность капитала. Он составил -8,92%. Если выручка компании продолжит меняться на -8,92% в год, то просуммировав весь предполагаемый доход и разделив на количество акций получим стоимость одной обыкновенной акции Фосагро равной 2 565,38 рублей, что на 54,01% меньше рыночной котировки. Предпосылок для такого отрицательного роста я данный момент не наблюдаю.

Сравнение с рыночной ценой:

В таблице чувствительности текущая рыночная цена одной акции ближе всего соответствует параметрам: средний процент по кредитам 16% и темп роста 5%. Вероятность того, что Фосагро сможет поддержать такой темп роста в будущем достаточно высока благодаря стабильному спросу на удобрения и эффективному управлению ресурсами компании; примеры успешного выхода на новые рынки подтверждают эту тенденцию.

В моем телеграм-канале вы найдете обзоры различных компаний с удобным списком для быстрого поиска. Подписывайтесь. Буду рад видеть вас среди подписчиков!

Данный текст не является индивидуальной инвестиционной рекомендацией и не является предложением по покупке или продаже финансовых инструментов или услуг.

теги блога Рейтинг ААА by Максим Сергеев

- IPO

- IPO 2024

- Акрон

- акции

- Алроса

- АПРИ

- АФК Система

- Ашинский металлургический завод

- ашинский мз

- Аэрофлот

- Башнеть

- башнефть

- газпром

- ГМК Норникель

- Группа ЛСР

- Группа Позитив

- ДВМП

- Европлан

- Инарктика

- Интер РАО

- интеррао

- КуйбышевАзот

- ленэнерго

- ЛСР

- Лукойл

- м.видео

- Магнит

- магнитогорский металлургический комбинат

- Мвидео

- Мечел

- ММК

- мосэнерго

- МТС

- нижнекамскшина

- НКХП

- НЛМК

- НМТП

- Новатэк

- Норникель

- ОГК-2

- Пик

- ПИК СЗ

- Позитив

- прогноз компании

- прогноз по акциям

- Распадская

- Роснефть

- россети ленэнерго

- Россети Центр

- Россети Центр и Приволжье

- Ростелеком

- Русал

- Русгидро

- Русская аквакультура

- Русснефть

- Самолет

- Саратовский НПЗ

- Северсталь

- Селигдар

- Славнефть-ЯНОС

- Сургутнефтега

- сургутнефтегаз

- татнефть

- Таттелеком

- ТМК

- Транснефть

- Фосагро

- фундаентальный обзор

- фундаментал

- фундаментальный обзор

- фундаментальный анализ

- Черкизово

- ЭсЭфАй

- ЮГК

- ЮГК Южуралзолото

- Южуралзолото

- Юнипро

- ЯТЭК