Блог им. SergeyAlekseev_1b0

Главный фактор ценообразования финансовых инструментов. Как математика помогает вычислить справедливую стоимость и потенциальную доходность.

- 10 октября 2024, 19:39

- |

В этой статье я продолжу рассказывать про элементарную финансовую математику, которая позволяет понять:

- как устроено ценообразование финансовых инструментов

- как рассчитать цену любого финансового инструмента

- как определить потенциальную доходность от владения тем или иным финансовым инструментом

- как рассчитать риски в зависимости от изменения ставки доходности

- как все эти знания использовать на практике в облигациях и акциях

В прошлых статьях на примере ОФЗ ПД 26240 я показал как правильно рассчитать стоимость облигации и потенциальную доходность от владения. Также показал магию асимметрии риска при одинаковом изменении ставки доходности облигации.

Если ставка доходности вырастает на 4пп до 20 % — инвестор может потерять 3,7%, если ставка доходности упадет на 4пп до 12%, то инвестор может заработать 43%.

Если вы еще не читали эти статьи, то советую прочитать.

В первой статье я делаю пример расчета ОФЗ ПД 26240,

во второй статье я пошагово рассказываю, как этот расчет сделать самостоятельно в Exсel.

Задачки для начальной школы

Но сначала решим несколько простых задач уровня начальной школы для разминки мозгов).

Первая задачка

Дано:

Инвестор вкладывает на год капитал 100 т.р. по ставке доходности 20% (банальный вклад в банке).

Вопрос:

Сколько денег инвестор заработает за год?

Решение:

100 * 0,2 = 20

Ответ: 20 т.р.

Вторая задачка

Дано:

Инвестор вкладывает на год капитал 100 т.р., через год ему обещают доход в 20 т.р. (тот же самый вклад, только доход не в процентах обещают, а в рублях)

Вопрос:

Под какую ставку доходности инвестор вкладывает деньги?

Решение:

20/100 = 0,2

Ответ: 20% годовых.

Третья задачка

Дано:

Инвестор уже знает, что на рынке сложился некий консенсус по ставке доходности, ставка доходности — 20%. Инвестору предлагают вложиться в некий финансовый инструмент, который через год принесет доход 20 т.р.

Вопрос:

Сколько инвестор должен вложить денег, чтобы получить доход 20 т.р. по ставке доходности 20%?

Решение:

20/0,2 = 100

Ответ: 100 т.р.

На пальцах, на бытовых примитивных задачах вроде все понятно и правильно.

Переходим к формулам

Сформулируем эти расчеты в виде формулы, где:

P — цена финансового инструмента

R — ставка доходности

E — прибыль, доход от финансового инструмента

Тогда выше обозначенные задачи будут решаться по следующим формулам.

1. E=P*R

100 т.р.*20%=20 т.р.

2. R=E/P

20 т.р./100 т.р. = 20%

3. P=E/R

20 т.р./20% = 100 т.р.

P=E/R — эта формула, на мой взгляд, самая важная для понимания, она позволяет вычислить некую текущую справедливую стоимость финансового инструмента при определенном уровне ставок доходности и том доходе, который способен принести финансовый инструмент.

Финансовый инструмент, который за год даст инвестору доход в 20 т.р. при уровне ставок в 20%, не может стоить 110 т.р.

Если бы инструмент стоил 110 т.р., то при уровне ставок в 20% доход должен составлять 22 т.р. Иначе инвестор просто не заработает 20%.

Если инвестор купит финансовый инструмент за 110 т.р., а ожидать доход будет тот же в 20 т.р., то инвестор на самом деле вложился в 18% ставку доходности (R=20 т.р./110 т.р.), а не 20%.

Это очень важно понять. Основными факторами ценообразования любого финансового инструмента является общий уровень ставок доходности и доход, который способен принести этот финансовый инструмент.

Формула для вычисления справедливой стоимости: от простого к сложному

На самом деле формула P=E/R уже хорошо знакома из прошлых статей, напомню ее:

Формула для расчета цены облигации

P — цена облигации

К — размер купонов

R — ставка доходности облигации

Т — время инвестирования

Эта та же самая формула, только учитывает всю структуру выплат финансового инструмента под названием облигация. В облигации заранее известны все купоны и номинал, их размер, даты их выплаты, поэтому каждый будущий денежный поток приводится к текущему с учетом ставки доходности и считается стоимость облигации.

Как ни странно, такая сложная формула стремиться к такому простому соотношению K/R.

Если купоны определены, то стоимость облигации будет зависеть только от уровня ставок R. Сейчас для простоты понимания говорим не о купонах K, а о неком доходе E, который будет приносить некий финансовый инструмент, поэтому P=E/R.

Почему так? Можно углубиться в математику, взять предел, производную но не хочется усложнять и пугать читателя.

Гораздо важнее понять физический смысл.

Представьте, что инвестору пообещали платить доход бесконечно долго. Тогда количество слагаемых

уходит в бесконечность,

а знаменатели этих слагаемых

становятся достаточно большими,

в результате эти дроби (слагаемые) становятся достаточно маленькими, бесконечно малыми.

В результате это выражение стремится к E/R.

Формула для расчета цены облигации стремится к E/R

Ну и на задачах уровня начальной школы, которые решали в начале статьи, тоже все сходится.

Разовью тему дальше.

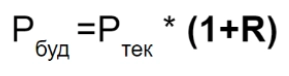

Считаем будущую цену финансового инструмента

Если текущая цена финансового инструмента (Ртек) определяется как E/R, то как будет определяться будущая цена (Pбуд) финансового инструмента?

Наверное как-то так:

Pбуд = E(какую-то прибыль инвестор получит за год владения финансовым инструментом)+E/R (через год стоимость финансового инструмента будет снова задаваться соотношением E/R

Pбуд = E + E/R

а отношение будущей цены к текущей будет равняться:

тогда выражаем будущую цену через текущую

Формула будущей цены через текущую

Важные выводы

Инвестор вкладывает деньги ради определенной скорости прироста капитала.

В различных финансовых инструментах возможна различная скорость прироста капитала, она же ставка доходности. Зная эту доходность, мы можем определить размер будущего капитала.

И наоборот, зная будущий капитал и доходность, мы можем определить цену, по которой мы можем какой-то финансовый инструмент купить, чтобы под эту доходность получить этот будущий капитал.

При известном сроке, любая из этих переменных может быть вычислена при известном значении двух других переменных.

- известна текущая цена и доходность — вычисляем будущий капитал

- известен будущий капитал и доходность — вычисляем текущую справедливую цену

- известна текущая цена и будущий капитал — вычисляем доходность.

Все это справедливо, если ни прибыль ни ставка доходности не меняется.

А что если ставка доходности изменится через год?

Какая цена должна быть у финансового инструмента, если ставка доходности вырастет или упадет?

Если Ртек=E/R1, где R1 — уровень ставок на текущий момент времени

то Pбуд=E+E/R2, где R2 — уровень ставок на будущий момент времени,

при этом R1≠R2

тогда

Проводя несложные математические преобразования, получаем доходность, которая будет равняться ставке доходности, которая действуют сейчас R1 плюс соотношение ставок доходностей текущих и будущих R1/R2.

В предыдущем примере вместо R1/R2 была 1 т.к. ставки не менялись и Ртек изменилась ровно на ставку, которая была и которая осталась.

Если ставка изменилась, то возникает соотношение этих ставок R1/R2.

Здесь достаточно легко увидеть, что если прошлые ставки были больше, а будущие стали меньше R1>R2, то эта дробь R1/R2 больше 1. Как следствие, инвестор получит какую-то доходность больше ставки, которая действовала в текущем времени R1.

Если дробь R1/R2 будет меньше 1, вы ставку получите меньше.

Короче,

Если ставки упадут, то доходность будет больше доходности, которая действовала в текущем времени.

Если ставки вырастут, то доходность будет меньше доходности, которая действовала в текущем времени.

Без примеров никак), давайте считать на пальцах.

Предположим, что у инвестора есть некий финансовый инструмент с ежегодным доходом 20 т.р. Текущий уровень доходности 20%. Также мы предполагаем, что через год уровень доходности будет 10%.

Вычисляем текущую цену Ртек=20 т.р./20%=100 т.р. (те же данные, что и в начале статьи). Текущая стоимость финансового инструмента 100 т.р.

Вычисляем цену через год. В числителе остается тот же доход, но делиться он будет на ставку 10%, и еще 20 т.р. инвестор получит выплату за год.

Рбуд=20 т.р./10%=200 т.р.+ 20 т.р. (доход за год). Итого, получим стоимость финансового актива инвестора - 220 т.р.

Первоначальная стоимость финансового инструмента - 100 т.р., а стоимость через год - 220 т.р. За год доходность составит 120%.

Dпот (потенциальная доходность) = (220 т.р.- 100 т.р.)/100т.р.=1,2*100%=120%

Доходность за год составит 120%

При равенстве доходностей инвестор получил бы 20%, а при таком падении уровня ставок доходность, мягко говоря, подросла.

Что будет, если ставки в другую сторону переоценятся? Т.е. вырастут на 10пп и составят 30%.

При росте ставок на 10пп

Рбуд = 20 т.р./30% = 66,66 т.р.+ 20 т.р. (доход за год).

Обещанный доход 20 т.р. соотносим со ставкой30%. Как следствие, этот некий финансовый инструмент будет оцениваться в 66,66 т.р. и 20 т.р. рублей инвестор получит в виде обещанного дохода. Итого, Pбуд=86,66 т.р.

Dпот (потенциальная доходность)=(86,66 т.р.-100т.р.)/100т.р.=-0,1334*100%= -13,34%

Доходность за год составит -13,34%.

Итак.

Инвестор вкладывает один и тот же капитал в один и тот же финансовый инструмент, но доходности от владения этим инструментом могут быть абсолютно разные. От чего это зависит?

Самым главным фактором изменения цен на финансовые инструменты, в которых предполагается прирост капитала, не за счет колебания цен, а за счет какой-то осознанной деятельности, которая воплощается в какой-то доход, прибыль, в виде купонов, дивидендов, процентов, является уровень процентных ставок.

Уровень процентных ставок в будущем является очень важным.

По сути, эти простые формулы описывают главный механизм ценообразования финансовых инструментов.

Кто-то скажет, что все это теория, формулы какие-то, че-то сложно, на практике непонятно как использовать, да и все это походу только на облигациях работает, а мы то, как минимум Акционеры. И вообще, проще на график черточек накидать, индикатор какой-нибудь с хитрыми параметрами прикрутить и трейдить.

Читателя, который дошел до этого момента и что-то уже понял или хотя бы понял, что в этом надо обязательно разобраться, я подтолкну еще на одну важную мысль.

Используем школьные формулы для расчета стоимости акций

Вот смотрите, цена финансового инструмента определяется как P=E/R.

Да, для простоты понимания я допустил, что E известно заранее и не меняется из года в год. Есть какие-то выплаты E, они равны и не меняются. Да, это идеально для облигаций, где подобным образом ведут себя купоны.

Но это допущение позволяет четко понять, как меняется цена финансового инструмента в зависимости от изменения уровня ставок доходностей. И это уже можно эффективно использовать для управления рисками и вычисления потенциальной доходности.

А что, если E заранее не известен — ни размер, ни сроки, ни структура выплат — все как в акциях. В акциях в отличие от облигаций не известно ничего: размер купонов (прибыли, дивидендов) не известен, даты их выплаты не известны и не гарантированы, погашения номинала в акциях нет.

Когда я впервые осознал финансовую математику и убедился, что в облигациях все можно настолько точно просчитать — и риски, и будущую цену, и потенциальную доходность. А если на это все наложить хорошую стратегию управления рисками, правильную математику управления капиталом, то получается, что непредсказуемости нет, все понятно, что происходит, что с этим делать и как этим управлять. Просто сказка какая-то)

Я сильно впечатлился этой прозрачностью и понятностью вычислений, и даже какое-то время я считал, что акции мне не нужны совсем. Куда там инвестировать, если ничего непонятно, никто и ничего не гарантирует, лотерея какая-то.

Но как ни странно, сейчас я считаю ровно наоборот. Облигации мне не нужны — это номинальный актив, в самом определении номинального актива зашит главный риск для инвестора, впрочем читайте сами про реальные и номинальные активы.

Все описал в статьях вот здесь:

Номинальные активы: что это и как они работают

Реальные активы: защита от инфляции

Я лишь укажу направление, в какую сторону копать, если вы хотите полученные знания использовать для инвестиций в акции.

Итак P=E/R, но как можно представить E, если речь идет об акции?

Если речь идет об акции, а акция это доля в компании, то E — это прибыль, которую можно представить в виде

E=BV*ROE, где

BV — собственный капитал компании,

ROE — рентабельность капитала.

А R можно задать не уровнем ставок, а, например, Вашей требуемой доходностью, которая будет складываться из долговой ставки облигаций этой же компании, плюс ряд ваших премий, через которые вы учитываете дополнительные риски, связанные с этой компанией.

Это просто намек для тех, кто понял о чем тут речь и кто хочет эту логику реализовать на акциях.

Спасибо, что дочитали до конца, надеюсь мне удалось донести до вас несколько толковых мыслей и навести на правильные размышления.

Всех приглашаю в свой Телеграмм канал. Там еще больше о инвестициях в финансовые инструменты.

Если вы хотите получить расчет по всему множеству длинных ОФЗ ПД (постоянный доход), я готов с вами поделиться моей таблицей.

Для этого нужно перейти по ссылке в телеграмм и написать “хочу расчет” (не волнуйтесь, это бесплатно), в ответ вы получите инструкцию, как получить таблицу с расчетами по всему множеству длинных ОФЗ ПД.

Если вы хотите разобраться в финансовой математике, или научиться самостоятельно делать подобные расчеты, или получить стратегию управления портфелем из номинальных активов, то обращайтесь по ссылке в телеграмм за консультацией.

Подробнее о инвестициях в финансовые инструменты на моем канале в Телеграм.

теги блога Будни опционщика и инвестора

- IMOEX

- акции

- бизнес

- Брокер

- валюта

- вклады

- волатильность

- гамма опциона

- Греки

- дельта

- дельта-нейтральность

- дельта-хеджирование

- депозит

- деривативы

- долг

- доходности облигаций

- доходность акций

- доходность облигаций

- дюрация

- инвестиции

- инвестор

- Индекс МБ

- инфляция

- инфляция в России

- ключевая процентная ставка

- ключевая ставка

- Ключевая ставка ЦБ РФ

- коннектор

- ликвидность

- ликвидность опционов

- направленное движение

- недвижимость

- Облигации

- облигации офз

- опцион

- опционная позиция

- опционная стратегия

- опционы

- опционы волатильность

- офз

- ОФЗ ПД

- ОФЗ с переменным купоном

- покупка волатильности

- портфель

- портфель акций

- продажа волатильности

- процентная ставка

- риск

- софт

- справедливая стоимость

- срочный рынок

- торговля волатильностью

- трейдинг

- тренд

- улыбка волатильности

- управление опционной позицией

- управление позицией

- Управление портфелем

- флоатеры

- фьючерс

- фьючерс MIX

- фьючерс РТС

- ФЬЮЧЕРСЫ

- Фьючерсы и Опционы

- хедж

- хеджер

- хеджирование рисков

- ЦБ РФ

- ценообразование на рынке

- эксперимент

походу ты разогнал всех))

Пользователь разрешил комментарии только друзьям.