Блог им. igotosochi

Лучшие дивидендные акции по Индексу стабильности дивидендов

- 07 ноября 2024, 07:55

- |

Что показывает DSI — Индекс стабильности дивидендов, который рассчитывается УК Доход? Есть ли смысл ориентироваться на его показатели? Посмотрим.

Полезное про акции и дивиденды:

- Дивиденды ноября. Ну вот, опять богатеть NEW

- Топ компаний с большими кубышками — чистыми денежными позициями NEW

- Лучшие дивидендные акции нефтяников

- 15 лучших дивидендных акций РФ: кто заплатит до 19% за год?

- Почему у инвесторов плохая память

- Что делать при обвале рынка

- Акции каких компаний обходить стороной из-за высокого долга?

- Мой портфель акций

Если богатеете на дивидендах, не пропустите новые дивидендные обзоры.

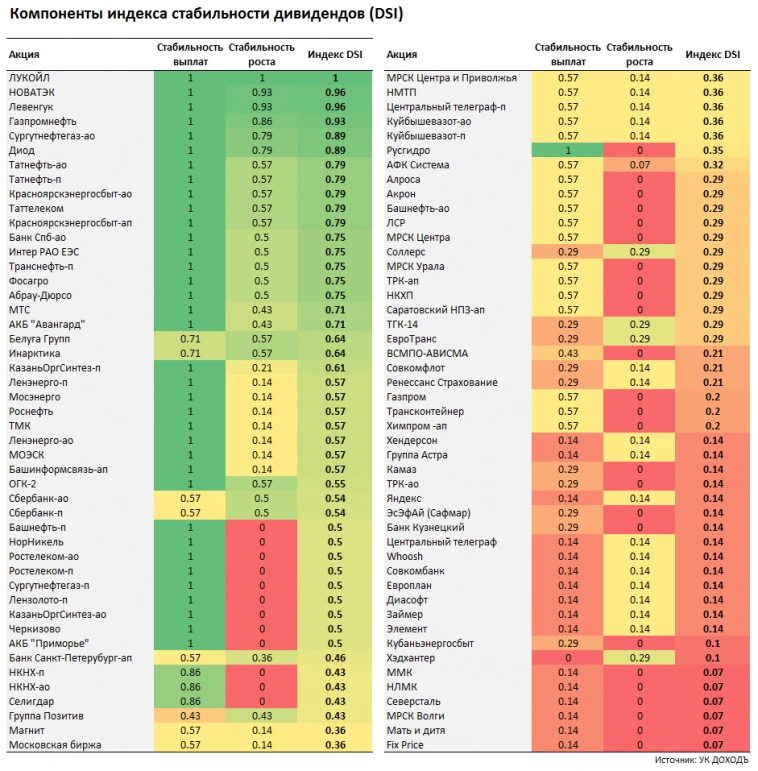

DSI (Dividend Stability Index) — индекс стабильности дивидендов, который позволяет определить, насколько регулярно компания выплачивает дивиденды и повышает ли она их размер.

Формула расчёта: DSI = (Y + G) / 14, где Y — число лет подряд из последних семи лет, в которые выплачивались дивиденды, а G — число лет подряд из последних семи лет, в которые размер дивидендов был не ниже, чем дивиденды предыдущего года.

Что говорят цифры?

- DSI = 1 — дивиденды выплачивались последние семь лет, а их размер увеличивался.

- DSI > или = 0,6 — дивиденды выплачивались последние шесть и более лет подряд из семи, при этом есть тенденция к их повышению.

- 0,4 < или = DSI < или = 0,6 — дивиденды выплачивались последние четыре и более лет подряд из семи, однако выплаты были нестабильными или не росли.

- DSI < или = 0,4 — компания только начала платить дивиденды, и история выплат слишком короткая для релевантности прогноза.

- DSI = 0 — компания не платила дивиденды или данных для расчётов не достаточно.

DSI рассчитывается только на исторических данных и не учитывает экономическую повестку в стране, дивидендную политику компании и будущие выплаты. Кроме того, DSI не учитывает дивидендную доходность, а считает только наличие дивидендов и роста. Поэтому, например, значение DSI у Сургутнефтегаза-ап ниже, чем у Сургутнефтегаза-ао. Если кто не в курсе, у обычных акций Сургута дивиденды слёзные, а по привилегированным выплаты бодрые, сверхвысокие замиксованы со сверхнизкими. Поэтому смотреть на значение DSI можно, но лучше смотреть также и на дивидендную доходность.

Самые высокие коэффициенты за стабильность выплат имеют следующие акции: Лукойл, Новатэк, Левенгук, ГПН, СНГ (обе), Диод, Татнефть, Красноярскэнергосбыт, Таттелеком, Банк СПб (ао), Интер РАО, Транснефть, Фосагро, Абрау, МТС, Авангард, КОС, Ленэнерго, Мосэнерго, Роснефть, МОЭСК, Башинформсвязь, Башнефть, Норникель, РТ, Лензолото, Черкизово, Приморье, Русгидро (у всех коэффициент 1).

Самые высокие коэффициенты за стабильность роста имеют следующие акции: Лукойл (1), Новатэк, Левенгук (0,93), ГПН (0,86), СНГ-ао, Диод (0,79), Татнефть, Красноярскэнергосбыт, Таттелеком, Белуга, Инарктика, ОГК-2 (0,57), Банк СПб-ао, Интер РАО, Транснефть, Фосагро, Абрау, Сбер (0,5), Позитив (0,43).

Если смотреть только на значение DSI, то можно захотеть купить акции Диода или Левенгука. И не купить НЛМК и Северсталь. Не, я не призываю покупать Северсталь с НЛМК и не покупать Диод, но всё же.

Стабильность дивидендных выплат, хотя и опирающаяся на исторические данные, предоставляет любопытную информацию о стремлении и способности корпораций повышать вознаграждения акционерам, а также о потенциале для роста капитализации бизнеса. Но высокие одноразовые дивиденды, зафиксированные в прошлом, не служат гарантией аналогичных выплат в будущем. Более интересным фактором является регулярность выплат, но в DSI не отражена доходность. Темп роста дивидендов служит индикатором общей эффективности компании. К примеру, МТС и РТ являются дойными коровами, но понять это лишь по табличке невозможно.

Смело можно выделить только лидера — у Лукойла обе составляющие коэффициента максимальные — 1. А вот Сбер набрал лишь 0,54. Хуже ли он, чем Лукойл? Вообще не факт, мы же не знаем, что нас ждёт в будущем. У Яндекса 0,14, он ведь только-только начал писать дивидендную историю. В общем, смотреть на DSI можно, но лишь как на один из параметров.

Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции и облигации, финансы и недвижимость.

теги блога igotosochi

- ETF

- IMOEX

- IPO

- IPO 2024

- OZON

- акции

- акции Китая

- Акции РФ

- банки

- Белуга Групп

- биткоин

- брокеры

- ВДО

- вклады

- втб

- Газпром

- дайджест

- Делимобиль

- Депозиты

- дивиденды

- доллар

- доллар рубль

- доход

- европлан

- замещающие облигации

- зпиф

- ЗПИФН

- Инвестдайджест

- инвестиции

- инвестиции в недвижимость

- инвесторы в России

- Индекс МБ

- интерлизинг

- инфляция

- инфляция в России

- ипотека

- исследование

- итоги

- итоги года

- итоги месяца

- Итоги недели

- КАМАЗ

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- Книги

- коммерческая недвижимость

- криптовалюта

- лизинг

- лукойл

- Магнит

- мемы

- МосБиржа

- Москва

- Московская Биржа

- накопления

- недвижимость

- недвижимость в Москве

- недвижимость в РФ

- недвижимость в Сочи

- недвижимость Москвы

- недельный обзор

- нефтгеазовый сектор

- Новатэк

- обзор рынка

- Облигации

- Облигации РФ

- отчёт

- офз

- пассивный доход

- пифы

- покупки

- портфель инвестора

- прогноз по акциям

- психология

- рандом

- роснефть

- рубль

- русал

- сбербанк

- селектел

- Селигдар

- скидки

- совкомбанк

- Сочи

- СПб Биржа

- статистика

- трейдинг

- флоатеры

- фонд акций

- форекс

- фосагро

- фьючерс mix

- ЦБ

- ЦБ РФ

- экономика России

- экономический дайджест

- эксперимент

- элемент лизинг

- юаневые облигации

- юмор

А вообще если попадётся информация вам по выплатам суммарным нашего рынка за последние лет 10-15 выложите тоже, было бы интересно как динамика менялась. Всюду разные данные, толкового ничего найти не смог.