Блог им. EvgeniyPavlik

Вы не знаете, во что инвестировать? Как я решил этот вопрос или моя простая и понятная стратегия выбора акций!

- 12 января 2025, 10:04

- |

5 лет назад, когда я стал инвестором, я постоянно задавался вопросом "КАКИЕ АКЦИИ ПОКУПАТЬ?"! Этот вопрос серьезно давил на меня психологически, потому что когда приближался день инвестирования, я начинал метаться в поисках лучшей акции, не зная, какую бумагу в итоге купить. И из-за этой неопределённости и отсутствия чётких принципов инвестирования в самом начале своего инвестиционного пути я совершал ошибки.

Через некоторое время я сформировал свою дивидендную стратегию, которой придерживаюсь до сих пор и в этой статье я подробно объясню свой принцип отбора акций для покупок.

Для кого подойдёт моя стратегия?

У всех нас разные цели и возможности касательно финансов, поэтому я хочу обозначить инвестора, которому может подойти моя инвестиционная стратегия.

Опишу себя:

Я классический представитель среднего класса, у меня есть работа со стабильным доходом и ежемесячно часть своей зарплаты я могу отправлять на фондовый рынок.

Моя цель-это в течении десятка лет создать капитал за счёт относительно небольших, но постоянных ежемесячных покупок акций, который будет генерировать пассивный доход в виде дивидендов.

На данный момент я инвестирую почти 5 лет и мой портфель можете видеть на скрине из сервиса по учёту инвестиций:

Базовые принципы моей стратегии!

У меня есть набор определённых правил, которым я следую при выборе акций. В целом, мой подход можно назвать стратегией усреднения, но со своими особенностями.

- Я совершаю регулярные покупки акций через равные промежутки времени на равные суммы

Суть в том, что никто не может гарантированно точно предсказать поведение рынка. Есть немало исследований, доказывающих, что поиск лучших точек входа в рынок или выжидание благоприятного момента для инвестирования ведёт лишь к упущенной выгоде!

Стратегия усреднения позволяет минимизировать возможные убытки от покупки акций на пике их стоимости, при этом, получить хорошую прибыль за счет покупок акций на самом дне!

Приведу пример на реальных котировках нашего рынка:

- Я покупаю акции ДО выплаты дивидендов

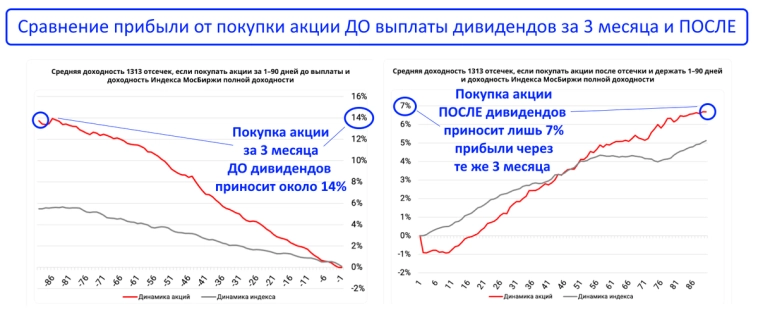

Многие инвесторы считают, что лучшей точкой входа в акцию является её снижение на дивидендном гэпе, т.е. выгоднее покупать ПОСЛЕ выплаты дивидендов. На самом деле, статистика и анализ говорят об обратном!

Аналитики проверили данные 1313 дивидендных отсечек и подсчитали, какую прибыль получил инвестор, купив акции ДО и ПОСЛЕ дивидендов:

- Купив ДО дивидендов за 3 месяца, инвестор в среднем, получал около 14% прибыли.

- Купив ПОСЛЕ дивидендов через те же 3 месяца, инвестор в среднем получал только 7% прибыли.

Всё дело в том, что акция, как правило, начинает расти на фоне ожидания будущих выплат, потому что сам факт щедрых дивидендов позитивен для неё! Инвесторы покупают акции заранее, еще до официального объявления о дивидендах, тем самым разгоняя котировки бумаг.

Исходя из этих данных я пришёл к выводу, что наиболее выгодный момент покупки акции — это за 1-3 месяца ДО выплаты дивидендов! Но важно не покупать слишком близко к дате закрытия реестра (к примеру, за 1 неделю), потому что весь позитив уже отработан и акция не успевает вырасти.

Как я выбираю акции для инвестирования?

У меня есть базовый принцип инвестирования-это регулярные покупки акций через усреднение ДО выплаты дивидендов.

Помимо этого есть 3 фактора, которые определяют мой выбор акций — это финансовый отчет компании, динамика котировок акций и их дивидендная доходность!

- Финансовый отчет

Для меня важно, чтобы последние несколько лет подряд выручка и чистая прибыль компании росла, не было большой долговой нагрузки (в идеале, долг отрицательный) и на счетах был бы запас наличных.

В качестве примера хорошего финансового отчёта приведу отчет Ленэнерго:

- Динамика котировок

В качестве примера так же приведу котировки акции Ленэнерго (привилегированные):

Мы видим долгосрочный растущий тренд, т.е. периодически котировки обновляют свои максимумы.

- Дивидендная доходность

Я стараюсь инвестировать в те акции, которые платят дивиденды выше инфляции (сейчас это 8.9%). Так же мне важна стабильность выплат и их рост (пример выплат дивидендов Ленэнерго, прогноз на 2025г 11.9%):

Подведём итоги:

Моя стратегия основана на усреднении и инвестировании в дивидендные акции ДО выплаты дивидендов за 1-3 месяца. При этом, финансовый отчет компании, чьи акции я выбираю, должен быть прибыльным. В котировках прослеживаться восходящий, долгосрочный тренд, а дивиденды должны стабильно выплачиваться и быть выше инфляции.

Стратегия усреднения хорошо себя показывает именно на долгом горизонте инвестирования — сложный процент, реинвест дивидендов и общая тенденция роста рынка сделают своё дело, но на это требуется время!

Заключение

Четкая стратегия покупок акций позволяет убрать психологический фактор из инвестирования, который приводит к ошибкам, дисциплинирует, не даёт инвестору совершать импульсивные и необдуманные действия на рынке, а так же отвечает на главный вопрос: "Какие акции мне покупать?".

Поэтому, сформируйте свою стратегию инвестирования или возьмите на вооружение мою! И тогда вы всегда будете знать во что, когда и зачем вам инвестировать!

- МОЙ ТЕЛЕГРАМ КАНАЛ

Друзья, спасибо за внимание к моим статьям! Жду ваших комментариев. Приглашаю вас на свои другие каналы.

теги блога Евгений

- bitcoin

- IMOEX

- IPO

- IPO 2024

- SBSP

- X5

- акции

- Акции РФ

- аналитика

- банки

- биткоин

- БПИФ Сбербанк - Эс энд Пи 500

- брокеры

- вклады

- Выбор акциий

- Газпром

- Газпромнефть

- ГМК Норникель

- голубые фишки

- День рождение

- деньги

- депозит

- дивидендные акции

- дивидендный гэп

- дивидендный портфель

- дивиденды

- доход

- Заработок

- золото

- идеи

- иис

- инвестидеи

- инвестирование

- инвестирование в акции

- инвестиции

- Инвестиции в недвижимость

- инвестиционная идея

- инвестиционный портфель

- Индекс МБ

- Индекс Московской Биржи

- инфляция

- инфляция в России

- итоги года

- итоги месяца

- квалифицированный инвестор

- КИТ финанс

- кит финанс брокер

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- коррекция

- кризис

- Лукойл

- Магнит

- мой портфель

- мой портфель акций

- Московская биржа

- накопительные счета

- недвижимость

- Нлмк

- Новатэк

- Облигации

- отчет

- падение акций

- пассивный доход

- Подборка

- покупка

- покупка акций

- покупки

- портфель

- портфель акций

- портфель инвестора

- привилегированные акции

- прогноз 2024

- прогноз по акциям

- редомициляция

- роснефть

- Ростелеком

- русагро

- рынок

- санкции

- санкции США

- сбер

- Сбербанк

- Сбербанк брокер

- Северсталь

- сезонность

- Совкомфлот

- состав портфеля

- сравнение

- стратегия

- Татнефть

- торговый софт

- транснефть

- трейдинг

- форекс

- Фосагро

- фьючерс mix

- ЦБ РФ

- Яндекс

- Яндекс Сейвы

И к диверсификация большие вопросы. Полпортфеля на три эмитента — высокие риски в долгосрочном периоде. И зачем-то куча менее 1%

пысы. Обращаю внимание (в который разок) -пОртфель не сбалансирован, что ведет к неожиданностям…