Блог им. M2econ

Экспресс-обзор за декабрь 2024

- 15 января 2025, 21:34

- |

Это обзор тех показателей за декабрь 2024 года, которые стали известны в первой половине месяца.

ДАЙДЖЕСТ

Мировая экономика

- В декабре деловая активность в мировой промышленности падает, индекс составил 49,6 пунктов.

- Рост деловой активности в целом по мировой экономике (промышленность+услуги) продолжается 23-й месяц подряд, с февраля 2023 года, благодаря сектору услуг.

Экономика России

- Рост реальной денежной массы на 1 января, по нашей предварительной оценке, может замедлится до +9,6% (против 10,2% месяцем ранее).

- Деловая активность в промышленности: индекс PMI в декабре составил 50,8 пунктов.

- PMI в секторе услуг (51,2) находится выше 50 пунктов уже шестой месяц подряд. Это значит, что рост деловой активности в секторе услуг возобновился, как мы и ожидали, и продолжается сейчас.

- Композитный индекс (промышленность + услуги; 51,1 пункта) тоже находится выше 50 пунктов (=растёт деловая активность в экономике в целом).

- Рынок легковых автомобилей вырос на 3,3% к декабрю прошлого года до 123,4 тыс. штук. За последние 12 месяцев (это же и итоги 2024 года) было зарегистрировано 1,571 миллиона легковых автомобилей.

- Рынок тяжёлых грузовых автомобилей в декабре, по окончательным данным, составил 7 715 штук (-33%). Это одиннадцатый месяц падения. По итогам года рынок составил 111,1 тыс. шт. и стал третьим лучшим за всю историю.

- Перевозки грузов по железным дорогам в декабре упали на 4,1%, это пятнадцатый месяц падения подряд.

- Перевозки цемента по железным дорогам в декабре на 4% ниже, чем в декабре прошлого года. Падение продолжается.

МИРОВАЯ ЭКОНОМИКА

Деловая активность в мировой промышленности падает

Напомним, что индекс PMI ниже 50 пунктов означает снижение деловой активности, выше 50 пунктов – рост.

Источник иллюстрации: S&P Global

- Падение. До января 2024 года 16 месяцев подряд индекс активности в мировой промышленности был ниже 50 пунктов (деловая активность снижалась).

- Рост. С января по июль индекс поднялся до 50 пунктов и выше, деловая активность стала расти.

- Падение. С июля индекс вновь опустился ниже 50 пунктов. Ниже этой отметки он и по итогам декабря (49,6 пунктов).

Далее показана ситуация по странам.

Сравним индексы PMI в производственном секторе между странами БРИК (Бразилия, Россия, Индия, Китай) и странами «Большой семерки» (G7, представляющими коллективный Запад).

До сентября было очевидным преимущество группы стран БРИК (см., например, экспресс-обзор № 7). Сейчас преимущество сохраняется, но уже не так очевидно.

На графике страны БРИК выделены зелёным цветом, а страны G7 – красным.

Источник иллюстрации: S&P Global

Ситуация в двух крупнейших экономиках разнонаправленная:

- В США – падение активности;

- В Китае – рост активности.

Во всех странах БРИК индекс выше 50 пунктов. А в странах G -7 индекс выше 50 пунктов только у Канады.

По-прежнему самая неблагоприятная ситуация наблюдается в странах Еврозоны, включая таких членов G-7, как Германия, Франция. Самая лучшая ситуация в Индии, где деловая активность уверенно растёт.

Совокупная деловая активность (с услугами) растёт

С 52,4 пунктов в ноябре индекс Global PMI Composite (сводный, объединяющий промышленность и услуги) вырос до 52,6 пунктов в декабре.

Источник иллюстрации: S&P Global

Напомним, что индекс выше 50 пунктов означает рост деловой активности.

Композитный индекс в мировой экономике выше 50 пунктов (= рост активности) уже 23 месяц подряд.

Как менялся индекс помесячно по странам, показано в таблице ниже.

Источник иллюстрации: телеграм-канал MMI

В экономике в целом преобладает зелёный цвет (=рост деловой активности).

Отметим феномен Канады. Это единственная страна «большой семёрки», где индекс PMI в промышленности выше 50 пунктов. Но «благодаря» сектору услуг композитный индекс там ниже 50 пунктов (= падение деловой активности в экономике в целом).

ЭКОНОМИКА РОССИИ

Реальная денежная масса: в декабре рост может замедлиться до 9,6%

По нашей предварительной оценке*, реальная денежная масса (РДМ) может замедлить рост с 10,2% до 9,6% годовых на 1 января 2025 года.

Темпы роста невелики. Но такие темпы для правления Набиуллиной далеко не самые плохие. Посмотрите на графике с 2013 по 2023 год: на 8% и выше РДМ росла крайне редко.

*- оценка ЦБ на 15.00 14 января была недоступна.

Деловая активность в промышленности растёт: PMI 50,8 пунктов

В декабре индекс PMI оставался выше 50 пунктов (50,8), что означает рост деловой активности в обрабатывающей промышленности.

Среднегодовой индекс (тёмно-синяя линия) снижается с мая, но при этом остаётся на уровне максимальных значений 2009-2022 годов (см. красную пунктирную стрелку на втором графике).

Другими словами, выше чем сейчас среднегодовой индекс был в 2023-24 годах, а ранее — только в 2008 году — 16 лет назад.

Деловая активность в услугах растёт: PMI 51,2 пункта

Индекс деловой активности в секторе услуг в декабре составил 51,2 пункта. Индекс выше 50 пунктов означает рост деловой активности.

Среднегодовой индекс (тёмно-синяя линия), ниже пика 2024 года.

Прогноз: мы ожидаем, что этот рост деловой активности сохранится в ближайшие месяцы.

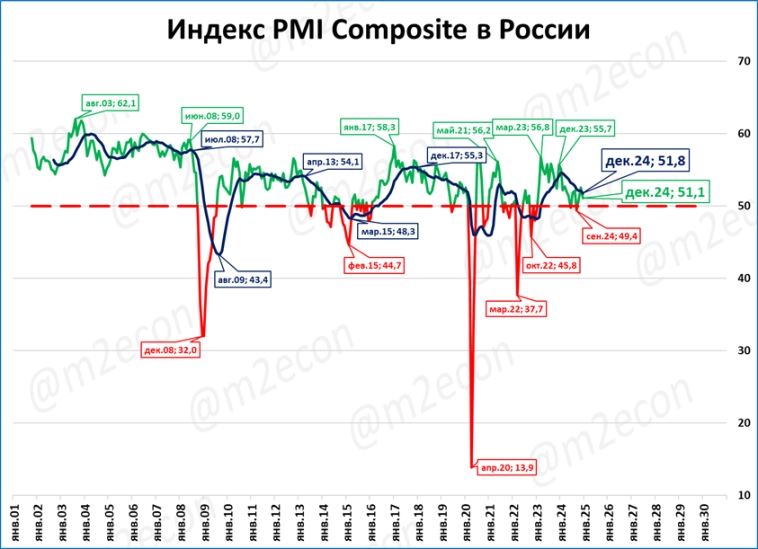

Экономика в целом: деловая активность растёт

Композитный индекс PMI (промышленность + услуги) в декабре составил 51,1 пункта. Это говорит о росте деловой активности в экономике России в целом.

Среднегодовой индекс PMI (тёмно-синяя линия на графике ниже) снижается с февраля 2024 года, оставаясь в положительной зоне.

Мы ожидаем, что нынешнее замедление индекса активности носит временный характер.

Рынок легковых: 123,4 тыс. шт., +3,3%

По данным агентства «Автостат» декабре было зарегистрировано 123 431 легковых автомобилей.

По отношению к декабрю прошлого года продажи выросли на 3,3%.

Среднегодовые темпы (темно-синяя линия) замедляются.

За последние 12 месяцев (это же и итоги 2024 года) было зарегистрировано 1,571 миллиона легковых автомобилей.

Это на 48% больше, чем в 2023 году и лучший результат за последние 5 лет.

По сути, рынок впервые вышел на уровень «доковидного» 2019 года, когда продажи были примерно такими же (1,59 млн).

Ожидания 2025:

Рынок не опустится ниже 1,5 млн шт. – это нижняя планка, по нашей оценке. Ниже неё рынок опускался только из-за резкого ограничения предложения с началом СВО. А вот поднимется ли рынок значительно выше, пока неясно.

Более точный прогноз можно будет дать через 2-3 месяца.

Российский рынок грузовиков: 7,7 тыс. шт., -33%

Вышли окончательные данные по рынку тяжёлых грузовиков, в декабре продажи составили 7 715 штук.

Итоги декабря на 33% меньше, чем в декабре прошлого года.

Рынок падает одиннадцатый месяц подряд.

По итогам года рынок составил 111,1 тыс. штук.

При этом 2024 год стал третьим лучшим за всю историю.

Год стал пятым за последние 25 лет, когда рынок был выше планки в 100 тыс. Рынок упал, но оставался одним из лучших в истории. Падение выглядит серьёзным только на фоне исторического рекорда 2023.

Декабрь – традиционно лучший месяц в году по продажам, – видимо, станет аномально низким – порядка семи тыс. шт. Из-за повышения ставок утильсбора «правило» ломается уже второй раз:

- В 2023-м лучшим стал август.

- В 2024-м ситуация повторилась. Октябрь остался лучшим месяцем из-за «предзакупок» – стремления покупателей купить грузовик до повышения цен.

Падение рынка с октября по декабрь – следствие внешних факторов. Настоящую динамику рынка можно будет понять по первым месяцам 2025.

В 2025 году рынок грузовиков продолжит падать. Основная причина – замедление темпов роста ВВП. Для падения рынка грузовиков совсем не обязательно, чтобы ВВП падал, достаточно замедления темпов роста.

С учётом «плохого» декабря можно ожидать, что рынок 2025 года упадёт до 70–75 тыс. Это нижняя планка: низкий декабрь обусловлен не среднесрочным трендом, а особенностями нынешнего декабря.

Более вероятен сценарий, по которому рынок составит 85-95 тыс. шт.

Перевозка грузов ж.д. транспортом: -4,1%

(Показатель будет исключён из экспресс-обзоров, см. в конце сюжета).

По предварительной оценке, в декабре по железным дорогам было перевезено 96,8 млн. тонн грузов.

Это на 4,1% меньше, чем в декабре прошлого года.

Падение продолжается уже 15 месяцев подряд.

За последние 12 месяцев (скользящий год) объём перевозок составил 1,18 млрд тонн.

По сути, это итоги 2024 года. Объём перевозок снизился до уровня середины 2010 года, когда Россия только выходила из кризиса 2009 года.

Как минимум, частично падение перевозок по железным дорогам (с 1,3 до 1,2 млрд. тонн в 2019 и 2024 годах, соответственно) компенсируется ростом автомобильных грузоперевозок.

Довоенный объём коммерческих грузоперевозок – это в среднем около 1,6 млрд. тонн.

В 2023 году этот объём вырос до 2,4 млрд. тонн, а в 2024 году может вырасти до 2,6 млрд. тонн (при сохранении темпов роста за первые 7 месяцев года), см. график выше. И это только коммерческие перевозки (данные Росстата).

О том, что грузы с железнодорожного транспорта переходят на автомобильный, пишет и телеграм-канал «Твёрдые цифры». Ниже его инфографика.

Первый график показывает рост перевозок автотранспортом.

Второй график показывает падение, начиная с 2022 года, перевозок ж.д. транспортом.

О возможных причинах снижения перевозок по железным дорогам см. также "Экспресс-обзор за май 2024".

В связи с тем, что показатель ж.д. перевозок плохо отражает состоянии грузоперевозок в целом, мы в дальнейшем исключим его из следующих экспресс-обзоров.

Но отслеживать его мы продолжим, и, при необходимости, возобновим публикацию.

Перевозки цемента ж.д. транспортом: -4,0%

(Показатель будет исключён из экспресс-обзоров, см. в конце сюжета).

По предварительным данным, перевозки цемента по железным дорогам в декабре составили 1,2 млн. тонн.

Это на 4% меньше, чем в декабре прошлого года.

Перевозки цемента продолжают падать. Впрочем, это происходит с самого начала СВО.

Перевозки за последние 12 месяцев (скользящий год) составили 23,2 млн тонн.

Таким образом, перевозки цемента стабилизировались на уровне 23-летней давности (2001 года).

При этом производится цемента не меньше, чем ранее. Просто по железным дорогам перевозится всё меньшая часть произведённого цемента.

Если в 2000 году львиная доля цемента перевозилась по железным дорогам (68%), то по итогам 2023 года эта доля опустилась ниже 40%.

В связи с тем, что показатель ж.д. перевозок цемента плохо отражает состоянии грузоперевозок в целом, мы в дальнейшем исключим его из следующих экспресс-обзоров.

Но отслеживать его мы продолжим, и, при необходимости, возобновим публикацию.

ОБ ЭКСПРЕСС — ОБЗОРАХ ЗА МЕСЯЦ

Еженедельно. Многие макропоказатели (денежная масса, промпроизводство и другие) мы узнаём поздно, через 2-4 недели после окончания месяца. Их, по мере поступления, мы включаем в наши еженедельные макрообзоры.

Ежемесячно. Но есть и «быстрые» индикаторы, которые становятся известными уже в первые дни следующего месяца:

Биржевая сводка. Все биржевые индикаторы – курсы валют, фондовые индексы, цены на нефть, золото и другие. Их мы включаем в «Биржевую сводку», которая выходит в первый-второй день месяца.

Экспресс-обзор. Остальные показатели мы включаем в «Экспресс-обзор», который выходит 6-7 числа месяца. Это такие показатели как:

• индексы PMI, а также

• рынок легковых автомобилей,

• рынок грузовиков,

• денежная масса.

СЛЕДУЮЩИЙ ОБЗОР

Следующий экспресс-обзор — за январь — выйдет 6 февраля.

P.S.

Ориентироваться в моих статьях, заметках и видео удобно через НАВИГАТОР

Более полный перечень статей с разбивкой по темам есть ЗДЕСЬ.

___

Раньше всего материалы публикуются в Дзен и Телеграм

Телеграм: https://t.me/m2econ

Дзен: https://zen.yandex.ru/m2econ

Подписывайтесь!

Буду благодарен вам за лайки и комментарии

теги блога Сергей Блинов

- август 2023

- реальная денежная масса

- CNYRUB

- IMOEX

- M2

- PMI

- PMI России

- S&P500

- автоваз

- Автомобилестроение

- автомобили

- акции

- Андрей Белоусов

- Аргентина

- банки

- бизнес-климат

- ВВП

- ВВП Германии

- ВВП Китая

- ВВП России

- ВВП США

- Владимир Путин

- грузовики

- грузовые автомобили

- грузоперевозки

- дайджест

- деловая активность

- денежная база

- денежная база России

- денежная масса

- денежная масса России

- денежная масса США

- денежно-кредитная политика

- денежный светофор

- доллар рубль

- золото

- Индекс МБ

- инфляция

- инфляция в России

- инфляция в США

- итоги года

- итоги месяца

- календарь инвестора

- камаз

- Китай

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- легковые автомобили

- М2

- М2 РФ

- м2 сша

- макрообзор

- макроэкономика

- макроэкономика России

- мвф

- Минфин

- мировая экономика

- Набиулина

- облигации

- обрабатывающая промышленность

- предстоящие события

- прибыль предприятий

- прогноз ВВП

- продажи автомобилей

- продажи автомобилей в россии

- продажи грузовиков

- производство электроэнергии

- промышленное производство

- ржд

- Россия

- Росстат

- рынок автомобилей

- рынок грузовиков

- Сергей Блинов

- соллерс

- статистика

- сша

- торговые сигналы

- Турция

- узкая денежная база

- форекс

- ФРС

- фьючерс mix

- ЦБ

- ЦБ РФ

- цены производителей

- экономика

- экономика Аргентины

- экономика германии

- экономика ЕС

- Экономика Китая

- экономика России

- экономика США

- экономика Турции

- Экономика Японии

- экономический дайджест

- экономический обзор

- электроэнергетика

- Эльвира Набиуллина

- Япония