Блог им. LongTermInvestments

HeadHunter - результаты 2024 и перспективы

- 07 марта 2025, 17:08

- |

Про сам отчет за 2024 год коротко – компания отлично себя чувствует. HH – самый высомаржинальный бизнес на российском рынке и во всем мире очень сложно найти компании, работающие с маржой по чистой прибыли около 60%. Темпы роста в четвертом квартале замедлились, но все еще остались на достаточно высоком уровне.

Если посмотреть на историю последних лет, тут тоже все отлично, кратный рост по всем показателям. В 2024 году была редкая ситуация, когда чистая прибыль больше EBITDA – у компании были большие процентные доходы от кубышки и фактически не было налога на прибыль.

Небольшой технический комментарий – у HH довольно большая доля прибыли приходится на неконтролирующих акционеров, но это техническая ситуация из-за того, что не всех еще конвертировали в акционеров МКПАО. Компания говорит, что планируют завершить этот процесс в ближайшее время, около 10% акций в результате останутся заблокированными и возможно таким акционерам предложат выкуп, но пока решения и сроков нет.

Из дополнительных деталей про бизнес – помимо основного портала для поиска работы у HH есть экосистема, которая растет более быстрыми темпами (более 50% YoY), но имеет более низкую маржинальность. Компания грубо оценила эффект роста экосистемы на маржу по EBITDA в 2% в 2024 году и аналогичный можно ожидать в этом году. По итогам 2024 года экосистема принесла около 5% выручки. Еще почти 10% принесли зарубежные рынки (Казахстан, Узбекистан, Беларусь), которые также растут быстрее российского бизнеса, а в прошлом году еще помогла девальвация рубля.

Но результаты 2024 года и в целом последних нескольких лет – это зеркало заднего вида. Сейчас многие инвесторы опасаются, что в будущем результаты НН сильно просядут. В последние месяца заметно сильное охлаждение рынка труда, а потенциальный мир многие считают негативом для HH, так как на рынке может появиться много дополнительной рабочей силы. На мой взгляд многие инвесторы не совсем верно понимают возможный эффект на бизнес HH – давайте разберемся.

Перспективы на 2025 годНачнем с текущих трендов. HH ежемесячно выпускает обзоры по рынку труда, где показывают динамику вакансий и резюме. Эти же данные раскрыли в презентации. Формат цифр немного отличается, но заметен общий тренд – до осени 2024 года был рост количества вакансий и компании активно нанимали, а затем началось охлаждение, основной спад был в ноябре-декабре. По словам компании сейчас ситуация стабилизировалась примерно на уровне конца 2024 года.

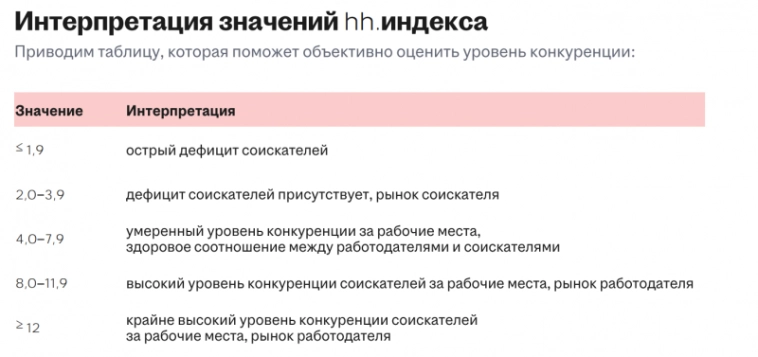

HH считает свой индекс, который показывает ситуацию на рынке труда. Большую часть 2023-2024 года на рынке был явный дефицит кадров. Компании активно нанимали сотрудников и увеличивали свои расходы на рекрутинг, а HH был явным бенефициаром этого процесса как основная площадка для найма в России. В конце года ситуация сбалансировалась, дефицит сотрудников исчез и рынок стал достаточно сбалансированным.

На бизнесе HH такая динамика отразилась замедлением темпов роста выручки, которое особенно заметно в сегменте СМБ. Количество платящих клиентов снизилось впервые за долгое время, но средняя выручка в расчете на клиента продолжила расти двузначными темпами. В крупном бизнесе тоже заметно замедление, но оно не так ярко выражено.

В январе HH еще заметно поднял цены на свои услуги, хотя точный рост посчитать сложно, так как компания дифференцирует стоимость услуг исходя из большого количества параметров. Разные работодатели говорили о росте цен на 25-35%, сам HH на звонке дал оценку 20-25%. Правда это повышение цен нельзя напрямую перекладывать в ARPC (среднюю выручку на клиента), так как мы не знаем, как изменились количество и частота покупки размещения вакансий и других услуг. Скорее всего они умеренно снизились, так что я бы не закладывал рост ARPC более 20%, хотя потенциально он может быть больше, если компании снова начнут немного активнее нанимать сотрудников.

Количество клиентов, вероятно, снова снизится в Q1 год к году, тем более в Q1’24 была очень высокая база. Скорее всего опять основной спад будет в сегменте СМБ, а среди крупных компаний скорее будет стагнация – они вряд ли перестанут быть клиентами HH, замедление роста сегмента будет в основном за счет ARPC.

В итоге я примерно оцениваю, что при текущем статусе кво (высокая ставка, охлаждение экономики и сокращение найма большим количеством компаний, но без жесткой рецессии) рост выручки HH может еще немного замедлиться и в Q1 быть условно 15-20%, но вряд ли упадет сильнее за счет роста цен на услуги. А в случае оживления экономики снова вернется к 20%+.

Еще несколько факторов, которые умеренно негативно повлияют на финансовые результаты в этом году относительно 2024:

- В 2024 году HH получил 3.3 млрд процентных доходов за счет большой кубышки. Кубышку заплатили на дивиденды, но кэш уже снова начал копиться, думаю HH может заработать 1.5-2 млрд % доходов в этом году

- В 2024 году дополнительно были +1.5 млрд курсовых разниц (большая часть кубышки лежала в валюте), скорее всего их не будет в этом году в таком размере

- Ставка налога на прибыль вырастет с 0% до 5% и еще увеличатся социальные взносы для сотрудников, это также негативно повлияет на маржинальность

В итоге думаю, что в 2025 году маржа по EBITDA может снизиться на 2-3 пп, а маржа по скорректированной чистой прибыли на 7-10 пп, но все еще останется 50%+.

Влияние мира на HeadHunterНа мой взгляд многие инвесторы неправильно оценивают влияние мира на бизнес HH. Базовая логика звучит так – на рынке труда возник дефицит из-за военных действий, HH от этого выиграл. Если будет мир, на рынок труда вернется большое количество людей, ситуация развернется и HH проиграет. Но такой взгляд слишком поверхностный, по факту для HH, наоборот, будет негативно затягивание конфликта, а мир будет позитивом.

Что мы имеем сейчас? Дефицит на рынке труда уже пол года как прошел, высокая ставка душит экономику, компании сокращают найм. Это все негативно для HH, что заметно по динамике его показателей в Q4. Если такая ситуация сохранится продолжительный период, выручка продолжит замедляться, а прибыль по итогам года может не вырасти или немного снизиться. У HH огромный запас прочности по всем параметрам (безумная маржинальность, нет долга, нет капекса и потребности в инвестициях, отрицательный оборотный капитал и т.д.), поэтому с бизнесом ничего страшного не случится, максимум компания заплатит чуть меньше дивидендов. Но и апсайда от текущей цены у акций тогда может особо не быть.

Что случится в случае мира? Сразу несколько позитивных моментов:

Вероятно, быстрее снизится ставка и оживится экономика, т.е. компании начнут активнее нанимать людей, чем сейчас, и платить больше денег HH. Но с этим тезисом можно поспорить, кто-то наоборот ожидает рецессию из-за отложенного эффекта высокой ставки и сокращения бюджетного стимула.

Будет переток рабочей силы между секторами. С этим тезисом уже спорить сложно. Часть людей перейдет из ВПК в гражданский сектор. Значительно усилится переток людей между индустриями, так как структура экономики будет меняться. С высокой вероятностью сложится ситуация, в которой одновременно будет рост общего уровня безработицы и при этом активный найм в значительной части экономики, которая оживится в сценарии мира.

Если на российский рынок вернутся зарубежные компании (а исходя из последних тенденций это весьма вероятно), первое, что они будут делать – активно нанимать людей. И пойдут они в первую очередь на HH как основную и самую эффективную площадку для этих целей. При этом конкурирующих зарубежных платформ на российском рынке никогда не было. В теории негативный эффект может быть только в случае разблокировки LinkedIn, но он был заблокирован еще в 2016 году за нарушения в хранении данных российских пользователей и маловероятно, что его разблокируют в обозримом будущем.

Ну и последнее – в мере нет ни одной растущей технологической компании, которая имеет очень устойчивый бизнес, доминирующий в своем сегменте рынка и торгуется с дивдоходностью близкой к 15%. Ну или по крайней мере я таких не встречал. Снижение ставки неминуемо должно переставить мультипликаторы HH, а если вдруг когда-то на российский рынок вернутся зарубежные инвесторы, то компанию могут очень сильно переоценить.

Долгосрочные перспективы бизнесаНесколько моментов про долгосрочные перспективы. С точки зрения конкуренции HH занимает доминирующую позицию на своем рынке и потеснить его будет достаточно сложно, особенно в сегменте белых воротничков на позициях начального и среднего уровня. Единственный достаточно крупный конкурент – Авито, и у него доля рынка кратно меньше, чем у НН, и там кажется чаще ищут представителей рабочих специальностей. При этом по оценкам HH у него еще достаточно низкий уровень проникновения в регионах и СМБ сегменте и в ближайшие годы оно еще может увеличиться.

Осенью HeadHunter давал гайденс, что планирует удваивать выручку каждый три года. Сам рынок труда в России не растет такими быстрыми темпами, поэтому за счет основной платформы это будет делать сложно на длинном горизонте, я бы закладывал ее рост скорее в интервале 15-20% в год. Но за счет новых направлений бизнеса и точечных M&A компания вполне может прийти к целевым показателям роста.

Основной риск для НН – возможное сокращение или отмена налоговых льгот. У компании очень высокая маржинальность, а вся прибыль распределяется на дивиденды и могут возникнуть логичные вопросы, нужны ли ей льготы. Но высокая маржа сама по себе не является критерием для отмены льгот, если будут какие-то изменения, то скорее на уровне всей индустрии или как минимум какой-то группы компаний. Наверное худший сценарий для НН – если изменятся критерии, по которым компании получают право на льготы, например, введут ограничения по размеру компании или роду деятельности, для которого льготы применимы. На мой взгляд, вероятность сохранения полных льгот до 2030 года достаточно низкая, но я не жду их отмены в этом году и не жду, что все льготы резко отменят. Скорее ожидаю, что где-то на интервале между 2026 и 2030 годом будут постепенно пересматриваться условия и налоговая нагрузка будет плавно увеличиваться.

В случае полной отмены льгот НН потеряет около 20% прибыли из-за налога на прибыль и еще часть из-за соц взносов, в сумме снижение прибыли может быть до 25-30%. По факту эффект может быть чуть меньше, так как может привести к росту стоимости услуг НН и аналогов на рынке. Это неприятный риск, который нужно иметь в виду, он он применим ко всему IT-сектору в России в той или иной степени, не только НН.

Дивиденды, акционеры и оценка компанииHH в декабре выплатил почти всю кубышку на дивиденды, эта выплата уже включала прибыль 2024 года. По результатам 2025 года компания также планирует выплатить до 100% прибыли на дивиденды, базовый сценарий – одна выплата в конце 2025 или начале 2026 года, но также рассматривают переход на более частные выплаты. Эту информацию транслировали все время с момента переезда осенью, я не знаю, почему кто-то ждал еще дополнительные дивиденды в ближайшее время.

Исходя из примерных расчетов HH может заработать за 2025 год около 500 рублей скорректированной прибыли на акцию или чуть больше (в 2024 году было 480 рублей). Это дает дивдоходность около 14% от текущей цены акций. Таким образом, у HH одна из самых больших дивидендных доходностей на рынке и самая высокая среди IT-сектора или растущих бизнесов.

Стоит иметь в виду, что дивиденды могут быть меньше 100% прибыли, если HH выкупит застрявших нерезидентов или еще как-то использует кэш, например, на крупный M&A. Если будет выкуп нерезов, это позитив (вероятно он будет с приличным дисконтом), хотя не уверен, что они захотят продавать свои акции в сценарии потенциального скорого мира. Так что пока закладываю в базовом сценарии, что выкупа не будет и вся прибыль направится на дивиденды в конце 2025 года.

Еще один возможный риск – это потенциальный навес после переезда, который мог еще не полностью вылиться в рынок. Фактически единственный известный крупный акционер, который вряд ли будет продавать свою долю – Kismet Ивана Таврина, но у него только около 22% компании по последнему раскрытию. Ходят слухи, что из акций в конце прошлого года выходил Goldman Sachs и это давило на котировки, про других акционеров с достаточно крупными пакетами и их планы также нет особой информации. Но с течением времени этот риск должен плавно сходить на нет.

Сейчас HeadHunter стоит 7.5 EV/EBITDA и P/E 2024 года, по итогам 2025 года мультипликаторы, вероятно, станут еще немного ниже.

Мне нравятся акции HeadHunter, на мой взгляд у компании очень качественный и растущий бизнес с низкой оценкой и высокой дивдоходностью, что дает определенную маржу безопасности. Но это скорее среднесрочная идея, ближайшие 1-2 квартала замедление бизнеса может продолжиться из-за ситуации в экономике, поэтому явных драйверов для быстрой переоценки может не быть.

Весь контент публикую тут:

Сайт: longterminvestments.ru

Telegram: @long_term_investments

теги блога Илья Воробьев

- AA

- AAPL

- Alcoa Corporation

- Alphabet

- AMD

- Apple

- Arenadata

- AT&T

- BA

- Baidu

- BlackRock

- Boeing

- coca-cola

- DAL

- Diasoft

- Disney

- FB

- finex etf

- Goldman sachs

- GOOG

- GS

- Headhunter

- IBKR

- IBM

- INTC

- Intel

- Intel Corporation

- interactive brokers

- ipo

- IPO 2024

- iva technologies

- jnj

- JPM

- JPMorgan

- KO

- Microsoft

- microstrategy

- MSFT

- Netflix

- OGI

- Ozon

- petropavlovsk

- Philip Morris

- Positive Technologies

- S&P500

- SNAP

- softline

- SPO

- Starbucks

- Taiwan Semiconductor Manufacturing Company Limited

- tencent

- tesla

- TSLA

- TSM

- UAL

- United Airlines

- VK

- VKCO

- Wells Fargo

- WFC

- Whoosh

- wush

- YDEX

- акции

- акции США

- американский рынок

- Аренадата

- Астра

- Астра Групп

- банки США

- Всеинструменты.ру

- Газпром

- Группа Позитив

- доллар

- доллар рубль

- Илон Маск

- инвестиции

- каннабис

- Китай

- кризис

- криптовалюта

- натуральный газ

- нефть

- облигации

- отчетности

- отчетности банков

- отчеты МСФО

- прогноз по акциям

- Софтлайн

- СПб Биржа

- форекс

- экономика

- юань

- Яндекс

- япония

С соискателей не получится столько зарабатывать и это не нужно, компании так или иначе тратят деньги на найм. Вопрос только в том, пойдут деньги в ХХ или кому-то другому.

Ваш ответ подтвердит или опровергнет верность сравнения Сбера в качестве бенчмарка, и ХХ:

Дивидендная доходность у них одинаковая (у ХХ и прайс и дивиденды в 10 раз выше Сбера). У Сбера есть еще нераспределенная прибыль, но она необходима для обеспечения роста компании, а для ХХ этого не требуется. Получается, что если перспектив роста у ХХ больше, то на сегодняшний день ХХ торгуется дешевле

У ХХ бизнес долгосрочно думаю может расти на 20% в год, при этом вся прибыль идет на дивиденды, им не нужен капитал для роста. Т.е. ХХ должен по P/E стоить как минимум вдвое дороже Сбера, а с поправкой на темпы роста может и больше.

Котировки компании явно торгуются заметно хуже рынка. Не думаю, что трейдеры боятся окончания войны, но конкретная причина какая-то точно есть. Как Вы думаете, почему акции падают на растущем рынке?

Почему акции падают точно никто не скажет — возможно какой-то навес, возможно просто опасения ухудшения показателей в ближайшие кварталы.

Редко, кто вообще понимает, в чем преимущество высокомаржинального бизнеса, и что прибыль по МСФО и настоящий доход владельцев компаний часто не одно и тоже. А покупать «сайт за такую стоимость» желающих немного

У нас не так много аналитиков хорошо покрывает IT на мой взгляд. Читаю селл-сайд ресерчи банков периодически, но базово сам делаю весь анализ.