Блог им. Vladimiro

📉Снижение ставок по вкладам в банках — индикатор снижения ставки ЦБ?

- 21 апреля 2025, 16:39

- |

Немного поинтересовался ставкой по вкладам в банках.

Классически ставки по вкладам и ключевая ставка ЦБ связаны следующим образом:

👉Ставки по вкладам ниже ключевой – банки привлекают деньги дешевле, чем ставка ЦБ, чтобы выдавать кредиты с маржой.

👉Если ставки по вкладам резко растут – это может сигнализировать о дефиците ликвидности или ожиданиях повышения ставки ЦБ

👉Если ставки по вкладам плавно снижаются – банки могут ожидать смягчения денежно-кредитной политики, но не всегда (иногда это просто снижение конкуренции за вклады)

Это применимо и к текущей ситуации. Напомню, в прошлом 2024 году, когда все ожидали скорого понижения ставки ЦБ, банки не спешили снижать ставки по вкладам. Сейчас же наметилась чёткая тенденция.

Максимальные ставки по вкладам находилась на плато в начале 2024 г. на уровне 15%, тогда как ключевая ставка ЦБ была примерно на один процент выше. Однако, поздней осенью банки существенно повысили ставки по вкладам выше уровня ставки ЦБ, ожидая её повышения в декабре, которого не произошло. Вероятно, сейчас сложилась ситуация, близкая к нормальной, когда ставки по банковским вкладам немного ниже ключевой ставки ЦБ. Не думаю, что это служит индикатором предстоящего снижения ставки ЦБ.

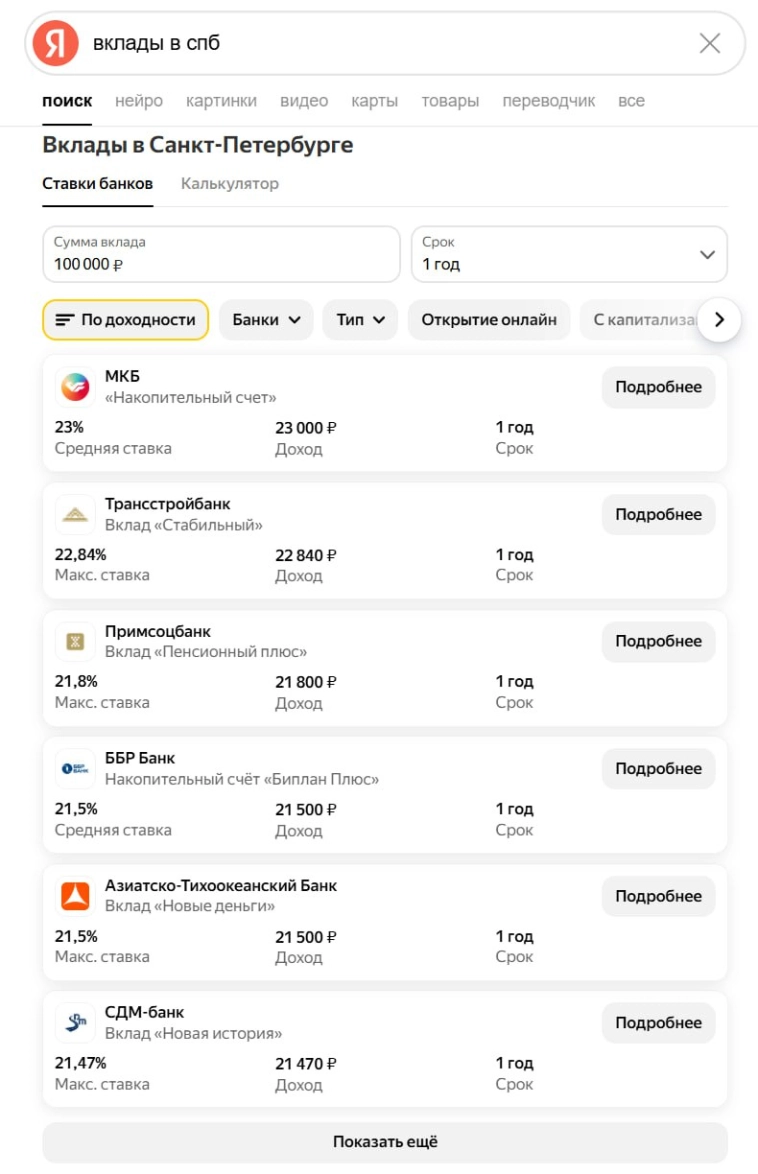

Кстати, сейчас ситуацию со вкладами легко отслеживать прямо через поисковик в Яндексе. Лично я слежу за годовыми вкладами т.к. это исторически наиболее оптимальный срок для размещения средств

При текущих ставках открыть вклад одна из лучших идей для сохранения капитала!

теги блога Владимир Каминский

- AKMM

- bitcoin

- ethereum

- eurrub

- headhunter

- IMOEX

- RGBI

- TON

- X5

- X5 Retail Group

- Автоваз

- акции

- алроса

- Астра

- атон

- афк система

- банки

- баффет

- Башнефть

- БПИФ Альфа-Капитал Денежный рынок

- БПИФ УК Первая Сберегательный

- Бурятзолото

- валюта

- ВИМ Ликвидность

- вклады

- Газпром

- ГМК Норникель

- девальваци рубля

- денежно-кредитная политика

- дивиденды

- доллар рубль

- иис

- инвестирование

- инвестиции

- Индекс ММВБ

- Индекс МБ

- Индекс МосБиржи

- индекс РТС

- инфляция

- инфляция в России

- итоги года

- Итоги дня

- итоги недели

- ключевая ставка ЦБ РФ

- Книги

- книги об инвестициях

- КОНКУРС

- конференция смартлаба

- коррекция

- кредит

- криптовалюта

- левередж

- лензолото

- Лензолото АП

- лукойл

- Магнит

- мангер

- мобильный пост

- Московская Биржа

- Нефть

- Нижнекамскнефтехим

- никель

- обзор рынка

- облигации

- ОФЗ

- палладий

- Полиметалл

- полюс золото

- портфель

- Портфель инвестора

- прогноз

- прогноз 2024

- прогноз 2025

- прогноз компании

- прогноз по акциям

- редомициляция

- рецензия на книгу

- Роснефть

- Ростелеком

- сбербанк

- СВО

- смартлаб конкурс

- смартлаб премиум

- совкомбанк

- Соллерс

- ставка

- сургутнефтегаз

- технический анализ

- трейдинг

- Украина

- Уоррен Баффет

- форекс

- ФосАгро

- фьючерс mix

- фьючерс ртс

- ЦБ РФ

- экономика России

- ЮГК Южуралзолото

- Яндекс

Центральный банк будет снижать ставку, но не 25 апреля. Скорее всего, первое снижение ставки будет в июне.

А раз во вклады начинают зазывать, значит, из вкладов пора сваливать

В МАРТЕ по данным ЦБ кредит в рублях и валюте:

• Юрлицам: 0.4% мм / 13.6% гг

• Физлицам: 0.03% мм / 5.4% гг

• ВСЕГО: 0.3% мм / 11.0% гг

Цифры приведены без учета переоценки валюты (на неё приходится 11.8% корп. кредита). В марте рубль укреплялся (USD/RUB упал с 87.7 до 83.7), и эффект переоценки был значимым. Если очистить, то получится, что корп. кредит в марте прилично вырос — на 0.9% мм после 0.1% мм в феврале

В рознице мы видим стабилизацию потреб- и автокредита и оживление в ипотеке. ЦБ: «Выдачи ипотеки выросли на умеренные 13% (257 после 227 млрд в феврале). Основной объем кредитов (87%) выдан в рамках госпрограмм (224 млрд, +13%). По «Семейной ипотеке» выдачи 197 после 174 млрд месяцем ранее». Выдача рыночной ипотеки: 33 млрд (29 млрд в феврале).

Рост кредитного портфеля в пределах 1% в месяц – это ± норм. Но если во 2К25 мы вернёмся к более высоким темпам, то ставку придется повышать.