SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Osypovich

Выход близко?

- 27 апреля 2013, 18:48

- |

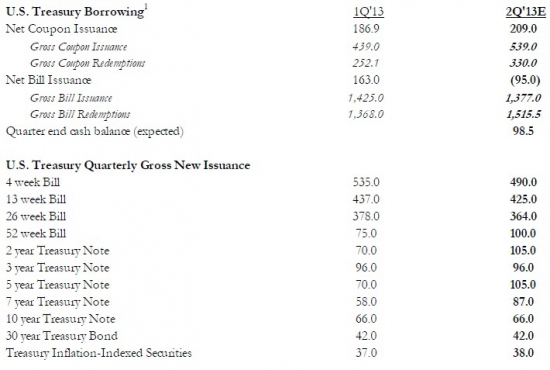

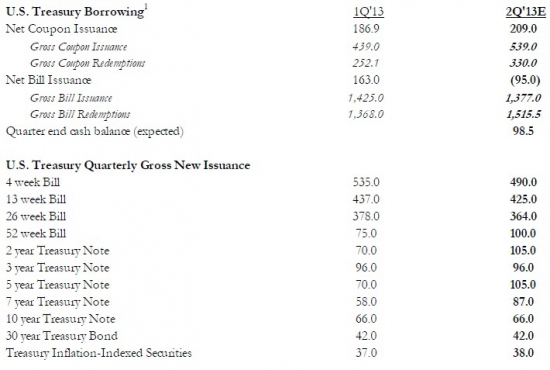

Некоторый обзор по трижерис, подготовленный “сифмой”. Они ожидают резкого сокращения чистого выпуска казначейских бумаг, и ориентируются на цифру всего $114B, что на 67.4% ниже первого квартала ($349.9B). Общая картина по выпуску и погашению выглядит следующим образом:

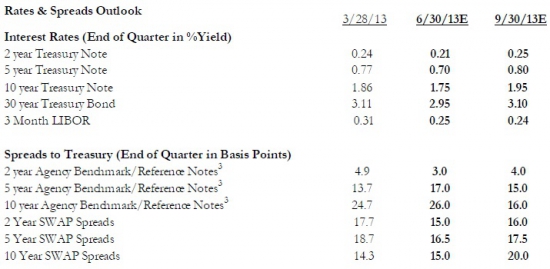

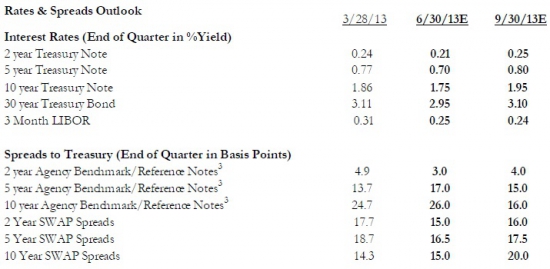

Так же ожидается снижение средних доходностей в летний период, и возврат на нынешние уровни лишь к началу III кв. Но это всё цифры и лирика, есть более значительные нюансы, которые были представлены в отчете, и на которые мало кто обратил внимание в феврале, затем в августе месяце прошлого года и сейчас – это подготовка к выходу из аккомодационной политики ФРС. Кажется фантастикой, но порой случаются и сюрпризы. Кто не верит, то читайте (http://en.wikipedia.org/wiki/1951_Accord) и выход из политики сверхнизких искусственных процентных ставок в середине XX века. И так, ближе к делу, Совет по займам при министерстве финансов США ещё не пришёл к окончательно решения по тому, как учитывать отрицательную ставку по FRN и относительно чего будет рассчитываться доходность (13-week T-bills или Treasury general collateral repo rate), но уже в этом году Казначейство расширит свой перечень новыми бумагами. По средним оценкам 2y FRN Treasuries будут идти с доходностью 13W T-bills + 8 bps. Думаю, что идея всем понятна почему именно сейчас и почему именно FRN для выхода подошли как нельзя лучше. Спрос на эти бумаги будет колоссальным… слишком многие участники ожидают резкого роста процентных ставок в будущем, а соотв. будут страховать себя от будущей денежно-кредитной политики.

P.S. На удивление, «сифма» достаточно точно прогнозирует цифры — с верояностью 93-95%

Так же ожидается снижение средних доходностей в летний период, и возврат на нынешние уровни лишь к началу III кв. Но это всё цифры и лирика, есть более значительные нюансы, которые были представлены в отчете, и на которые мало кто обратил внимание в феврале, затем в августе месяце прошлого года и сейчас – это подготовка к выходу из аккомодационной политики ФРС. Кажется фантастикой, но порой случаются и сюрпризы. Кто не верит, то читайте (http://en.wikipedia.org/wiki/1951_Accord) и выход из политики сверхнизких искусственных процентных ставок в середине XX века. И так, ближе к делу, Совет по займам при министерстве финансов США ещё не пришёл к окончательно решения по тому, как учитывать отрицательную ставку по FRN и относительно чего будет рассчитываться доходность (13-week T-bills или Treasury general collateral repo rate), но уже в этом году Казначейство расширит свой перечень новыми бумагами. По средним оценкам 2y FRN Treasuries будут идти с доходностью 13W T-bills + 8 bps. Думаю, что идея всем понятна почему именно сейчас и почему именно FRN для выхода подошли как нельзя лучше. Спрос на эти бумаги будет колоссальным… слишком многие участники ожидают резкого роста процентных ставок в будущем, а соотв. будут страховать себя от будущей денежно-кредитной политики.

P.S. На удивление, «сифма» достаточно точно прогнозирует цифры — с верояностью 93-95%

теги блога Osypovich

- Abbott Laboratories

- Alcoa

- balance sheet

- bitcoin

- BOJ

- bond

- BP Plc

- bubble

- budget

- cash

- CDS

- China

- Citi

- coal

- cov-lite loans

- CPI

- Credit Suisse

- debt

- Default

- draghi

- ecb

- EPS

- EUR USD

- EUR-USD

- EURUSD

- FOMC meeting

- forex

- FRN

- Gold

- Government Shutdown

- high yield bond bubble

- high-yield bond

- HYG

- inflation

- interest rate

- LTM

- LTRO

- margin debt

- Mario Draghi

- monetary policy

- MRO

- Oil

- omt

- portfolio managment

- qe

- QEIII

- robotization

- Russia

- S&P500

- Santander

- smp

- Spain

- spread

- SPY

- stock

- stock market bubble

- t-bill

- treasuries

- US

- VIX

- Wall Street

- Yield Curve

- Абэ

- азия

- Азия и еже с ними

- акции

- банки

- безработица

- бернанке

- будущее

- бюджет

- вопрос

- Все

- дефолты

- заметка

- золото

- идиотизм

- инвестиции в основной капитал

- индексы

- история

- Китай

- кривая доходности

- кризис

- мысли в воскресный день

- мысли вслух

- мысли делитанта

- мысли дилетанта

- ожидания

- отток капитала

- отчетности

- отчетность

- Пузыри на рынке

- российский рынок акций

- сделки

- Сирия

- Украина

- фондовый рынок

- фракталы

- ФРС

- этанол

www.kshitij.com/graphgallery/usdsin00.shtml

In addition, the Federal Reserve could, if necessary, use its balance sheet tools to mitigate the risk of a sharp rise in rates. For example, the Committee has indicated its intention to sell its agency securities gradually once conditions warrant. The Committee also noted, however, that the pace of sales could be adjusted up or down in response to material changes in either the economic outlook or financial conditions. In particular, adjustments to the pace or timing of asset sales could be used, under some circumstances, to dampen excessively sharp adjustments in longer-term interest rates.

Совсем недавно, как я уже говорил, FOMC объявил пороговые уровни безработицы и инфляции, характеризующие условия, при которых будут определяться сроки первого повышения целевой ставки по федеральным фондам. Кроме того, ФРС заявила, что стимулирующая монетарная политика, вероятно, останется основной в течение значительного времени после окончания текущей программы покупки активов. Предоставляя большую ясность относительно вероятных изменений ставки по федеральным фондам, коммуникация FOMC должна сделать политику более эффективной и снизить риск того, что ошибочное восприятие рынком намерений Комитета приведет к ненужной волатильности процентной ставки.

Кроме того, Федеральная резервная система могла бы, в случае необходимости, использовать инструменты своего баланса, чтобы снизить риск резкого роста ставок. Например, Комитет заявил о своем намерении постепенно продавать имеющиеся ценные бумаги государственных агентств, как только необходимые условия для таких продаж, будут выполнены. Комитет также отметил, что темпы продаж могут быть скорректированы вверх или вниз в ответ на существенные изменения как в экономических перспективах, так и в финансовах условиях. В частности, изменения в темпах и сроках продажи активов могут быть использованы, при некоторых обстоятельствах, чтобы ослабить чрезмерно резкие изменения долгосрочных процентных ставок.

«Я не считаю себя единственным человеком в мире, который может руководить выходом из программы количественного смягчения», — заявил Бернанке.

Из выступления председателя Бена Ш. Бернанке на ежегодной экономической конференции «Прошлое и будущее монетарной политики», проводящейся при поддержке Федерального Резервного Банка Сан-Франциско (Калифорния). 1 марта 2013 г.

(http://www.federalreserve.gov/newsevents/speech/bernanke20130301a.htm)

Premature rate increases would carry a high risk of short-circuiting the recovery, possibly leading--ironically enough--to an even longer period of low long-term rates.

Что переводится примерно так: Преждевременное увеличение ставок будет нести высокий риск прекращения восстановления, что может привести — по иронии судьбы — к еще более длительному периоду низких долгосрочных ставок.

(перевод всего выступления можно посмотреть здесь karapuz-blog.blogspot.ru/2013/03/blog-post_643.html)