SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Winsent

Инвестиционные идеи на август.

- 02 августа 2013, 09:58

- |

Для начала. Отмечу, что прошлая инвестиционная рекомендация практически полностью оправдалась, и дала возможность получить инвесторам доходность до 15% за июнь и июль. См. архив: http://www.plan.ru/?p=13881

Текущая ситуация на российском и международных биржевых рынках уникальна. Видны инвестиционные идей, и возможности заработать на этом.

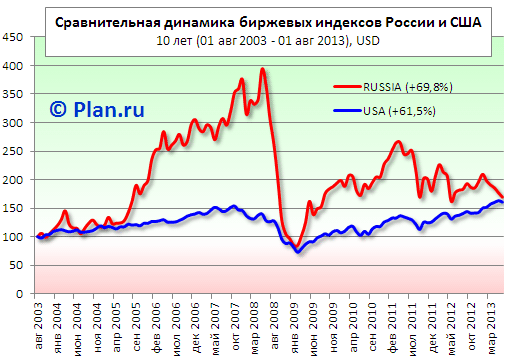

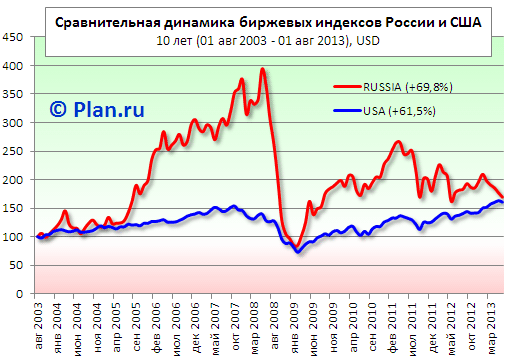

Во-первых. Десятилетняя доходность по американскому и российскому рынку сравнялась, и составляет +61,5 и +69,8% соответственно, что неплохо, учитывая финансовый кризис и обвал российского фондового рынка на 80% в 2008 году.

Достаточно простые экономические подсчеты говорят о недооцененности российского биржевого рынка. Дефлятор ВВП России нарастающим итогом за последние 10 лет составил +368%…

Во-вторых. Из диаграммы видно что, в текущий момент, рост фондового рынка развивающейся российской экономики соответствует росту биржевого индекса по развитому рынку США ?! При том, что по определению, развивающиеся рынки имеют темпы роста выше развитых из более высоких темпов роста ВВП. На лицо явная недооцененность российских активов. Российский рынок должен демонстрировать более высокие темпы роста, чем в США. Что и было на протяжении всего рассматриваемого исторического периода. И лишь дважды в 2003-2004 и 2008-2009 индексы сходились вместе. Такая же ситуация наблюдается и сейчас, что дает основания к ожиданию новой 3-4-х летней волны роста российского рынка акций темпами опережающими рост индексов в США.

В-третьих. Фундаментальный анализ говорит о тотальной недооцененности акций российских компаний, на фоне переоцененности американских. Например показатель EV/EBITDA по Газпрому или Лукойлу сейчас составляет порядка 2,7, при том что EV/EBITDA по Exxon Mobil: 6,0, а ConocoPhillips: 4,6. Похожая картина наблюдается и при сопоставлении мультипликаторов и по другим компаниям, торгующимся на бирже.

Таким образом. Текущая рыночная ситуацию оценвается как уникальная. Рекомендуется использовать момент для формирования инвестиционных портфелей с горизонтом 3-4 года. Ожидаемая доходность инвестиций от 15% до 30% годовых.

С уважением, Дмитрий Сухов

Эксперт по портфельным инвестициям. Управляющий активами.

Генеральный директор компании «Инвестиционный сервис»

Телефон: +7 495 749 3253, eMail: trader@plan.ru

© Plan.ru — 2013

Текущая ситуация на российском и международных биржевых рынках уникальна. Видны инвестиционные идей, и возможности заработать на этом.

Во-первых. Десятилетняя доходность по американскому и российскому рынку сравнялась, и составляет +61,5 и +69,8% соответственно, что неплохо, учитывая финансовый кризис и обвал российского фондового рынка на 80% в 2008 году.

Достаточно простые экономические подсчеты говорят о недооцененности российского биржевого рынка. Дефлятор ВВП России нарастающим итогом за последние 10 лет составил +368%…

Во-вторых. Из диаграммы видно что, в текущий момент, рост фондового рынка развивающейся российской экономики соответствует росту биржевого индекса по развитому рынку США ?! При том, что по определению, развивающиеся рынки имеют темпы роста выше развитых из более высоких темпов роста ВВП. На лицо явная недооцененность российских активов. Российский рынок должен демонстрировать более высокие темпы роста, чем в США. Что и было на протяжении всего рассматриваемого исторического периода. И лишь дважды в 2003-2004 и 2008-2009 индексы сходились вместе. Такая же ситуация наблюдается и сейчас, что дает основания к ожиданию новой 3-4-х летней волны роста российского рынка акций темпами опережающими рост индексов в США.

В-третьих. Фундаментальный анализ говорит о тотальной недооцененности акций российских компаний, на фоне переоцененности американских. Например показатель EV/EBITDA по Газпрому или Лукойлу сейчас составляет порядка 2,7, при том что EV/EBITDA по Exxon Mobil: 6,0, а ConocoPhillips: 4,6. Похожая картина наблюдается и при сопоставлении мультипликаторов и по другим компаниям, торгующимся на бирже.

Таким образом. Текущая рыночная ситуацию оценвается как уникальная. Рекомендуется использовать момент для формирования инвестиционных портфелей с горизонтом 3-4 года. Ожидаемая доходность инвестиций от 15% до 30% годовых.

С уважением, Дмитрий Сухов

Эксперт по портфельным инвестициям. Управляющий активами.

Генеральный директор компании «Инвестиционный сервис»

Телефон: +7 495 749 3253, eMail: trader@plan.ru

© Plan.ru — 2013

теги блога Дмитрий Сухов

- FB

- IPO

- LSE

- Meta

- MOEX

- Plan.ru

- S&P500

- SPO

- T+2

- акции

- астрологический прогноз

- астрология и фондовые рынки

- Астропрогноз

- астротрейдинг

- биржевая торговля

- Брокер

- видео

- Видео о трейдинге

- внешний долг

- газпром

- Германия

- Дмитрий Сухов

- Дневник Биржевого Трейдера

- инвестиции

- инвестиционная идея

- Инвестиционная стратегия

- инвестиционные идеи

- Инвестиционный портфель

- Индия

- Квадрант денежного потока

- Кийосаки

- Китай

- Лондон

- Лунные циклы и биржевая торговля

- мастер-класс

- ММВБ

- Модельный портфель

- Московская биржа

- налоги

- недвижимость

- нефть

- Новогоднее ралли

- опрос

- оффтоп

- по рынку

- Поздравления

- Прогноз

- продажи автомобилей

- Результаты

- риск менеджмент

- сбербанк

- семинар

- спекуляции

- Стратегия

- Суицид

- технический анализ

- транснефть

- трейдинг

- УК РФ

- Управление активами

- Финансовый форум

- Фото со встречи

- фундаментальный анализ

3000 по ММВБ к маю 2016 года!!!

Только отнормированный график по историческому спреду между S&P-500 и RTSI не дает такой красивой картинки.

На Блумберге рост RTSI с августа 2003 г. составляет 296%, в то время, как S&P-500 за это же время вырос на 174%.

Наши выигрывают! :-)

Александр! Там, вероятно, индексы RTS и DOW какой ни будь, а у меня на графике страновые индексы MSCI.

Нефть имеет значение.

По моей оценке, нет фундаментальных оснований для долгосрочного (с горизонтом 2-3 года) падения цен на нефть. Как по оценке через себестоимость, так и по оценке спроса.

На чем основаны эти убеждения? Неужели действительно на показателе EV/EBITDA?

«Во-первых...» То, что доходности наших рынков сравнялись, говорит о том, что мы (экономика) перестали расти как развивающиеся рынки, а начали скорее падать, чем расти.

«Во-вторых...» «темпов роста» российской экономики как бы нет. Тезис о том что мы должны расти быстрее Америки, у которой есть «темпы роста» мне не очень понятен.

«В-третьих...» в цену бумаги компании обычно закладывают перспективы ее роста или, как минимум, перспективы стабильности. У наших компаний эти перспективы, как бы, не очевидны.

«Таким образом...» Есть еще и второй возможный сценарий развития: рецессия в России, дефицит бюджета, общая апатия и бардак. Идеальное время для формирования долгосрочного портфеля!

Я не занимаюсь угадыванием )

Угадывание это удел дейтрейдеров )))

Да. Рынок оказался даже лучше ожиданий.

В целом, оправдалась идея, что июнь будет переломным месяцем. Такая оценка делалась по динамике выплат по внешнему долгу, в первую очередь.

Это из Вашего обзора… такого уровня не было. У каждой рекомендации есть вход, тейк профит и стоп, это если сделка нормального трейдера, а писать что будет на месяц вперед это удел аналитиков