SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Osypovich

Евро на текущих уровнях: головоломка, спекуляция или что-то большее? Предстоящее решении по процентным ставкам

- 29 апреля 2014, 10:57

- |

Давненько не писал по причине отсутствия русской клавиатуры, но все же решил пару мыслей выложить по предстоящему решению о ставках ЕЦБ. Сейчас много догадок из-за бездействия ЕЦБ в отношении инфляции. Как из последних комментариев Марио Драги:

— «количественное смягчение» остаётся возможным вариантом денежной политики;

— «количественное смягчение» относительно маловероятно;

— видит позитивные признаки в экономике Европы, но рост все еще хрупкий;

— не ожидает больших сюрпризов от стресс-тестов банков;

— ожидает продолжения проблемы низкой инфляции, но «количественное смягчение» далеко;

— не ожидает дефляционного сценария.

Также Констанцио еще вчера прокомментировал данные по инфляции в Еврозоне:

— Мы не ориентируемся на гармонизированную инфляцию апреля;

— Мы говорили уже несколько раз: мы будем действовать, если потребуется;

— ЕЦБ еще доступны некоторые инструменты;

— Прогресс по сравнению с прошедшими двумя месяцами огромнейший;

— Финансовая стабильность еще не попала в «опасную зону».

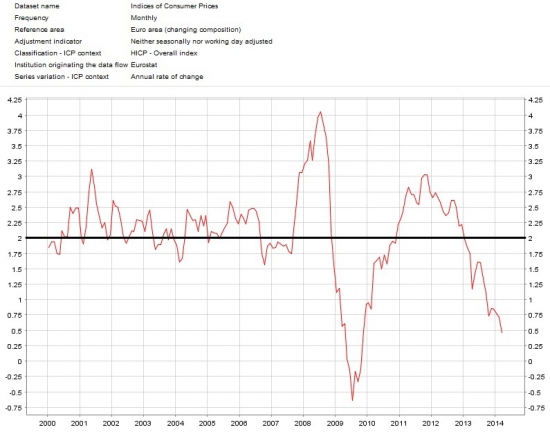

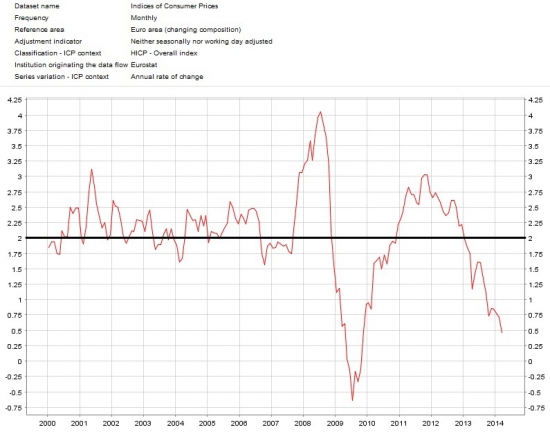

Эти комментарии у некоторых информационных изданий вызывают недоумения. Во-первых, если судить из графика гармонизированной инфляции, то за последние два с половиной года инфляция упала на 250 б.п., и если темпы падения сохранятся (а я не ожидаю ничего другого), то мы к августу-сентябрю месяцам окажемся около числа и цифры одновременно – 0% г/г. Маловероятен ли таков исход? Он более вероятен, чем 25 месячные ожидания, что нынешняя тенденция в падении инфляции – не тренд.

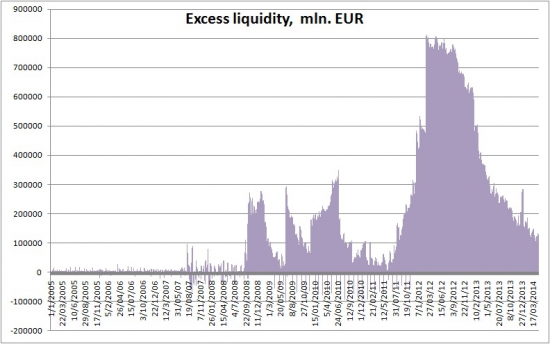

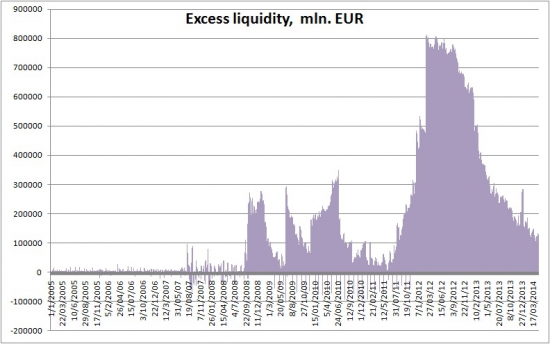

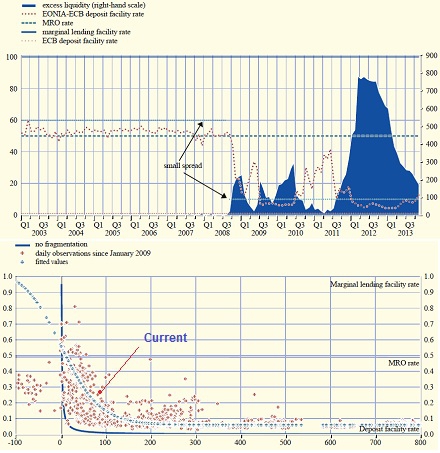

Второе, что не нельзя обойти стороной – падения избыточной ликвидности (excess liquidity). После проведения 2-ух операций рефинансирования в конце 2011 года и в начале марта 2012 года, избыточная ликвидность достигала своего пика в 812 млрд. евро 5 марта 2012 года. С тех пор, данный показатель неуклонно снижался и на сегодняшний день достиг 95.4 млрд. евро. Еще в конце октября прошлого года все трубили во все колокола, что падение к 200 млрд. будет критическим на фоне низкой инфляции, но как видим, то и инфляция HICP упала на 35 б.п. и избыточная ликвидность сократилась больше чем на 50%.

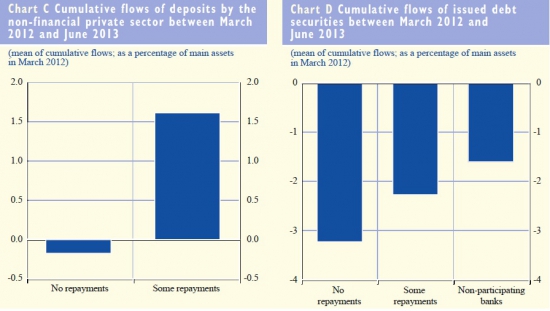

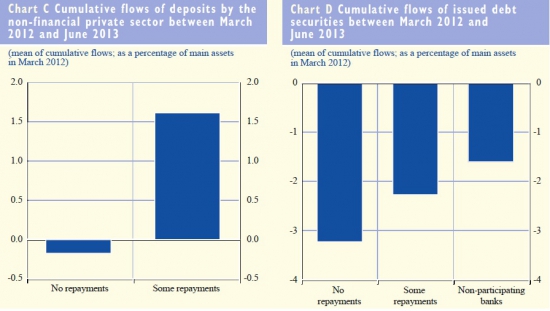

И волей не волей приходится задаваться вопросом: вольёт ли ЕЦБ новую порцию ликвидности или будет применять другие инструменты денежно-кредитной политики? Чтоб ответить на первую часть вопроса, то достаточно рассмотреть денежно-кредитную среду и состояние банков, которые черпали ликвидность от двух других операций долгосрочного рефинансирования. И здесь все достаточно прозрачно и просто. Банки, которые в основном продолжают возвращать средства от LTRO – это именно те, которые имеют положительный поток на депозиты от нефинансового сектора, если быть точным, то картина выглядит так:

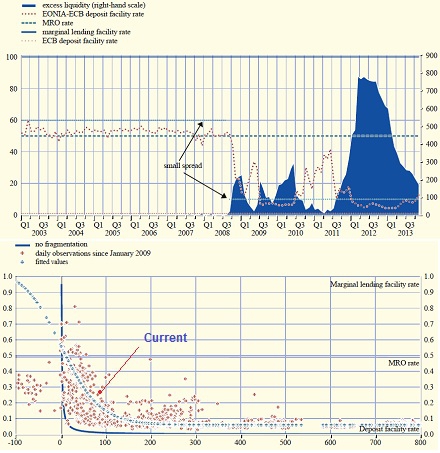

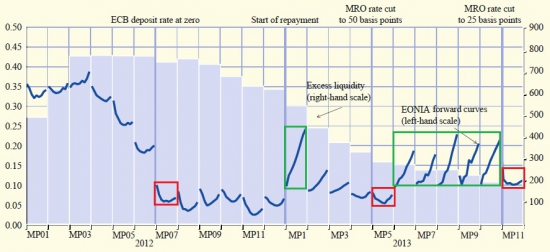

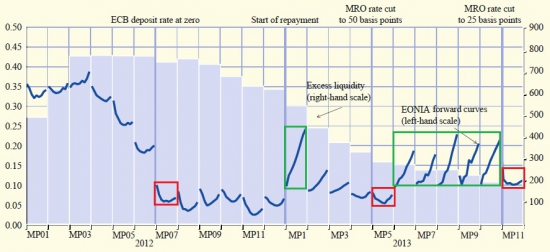

Во-вторых, основные реципиенты TARGET так же исправляют свои балансы, что явно указывает на то, что финансовые условия последних, так же идут на поправку. Единственный момент, на который стоит обратить внимание – влияние избыточной ликвидности на EONIA.

Нет никакого сомнения, что EONIA вырастет еще на 11 б.п. в ближайшее время и форвардная кривая EONIA превратится в “палку” (считай, что применяй steepener).

Один из сюжетов истории, который не дает обвалиться евро, на мой взгляд – дилемма Триффина. С 2012 года Европейский союз испытывает постоянный профицит торгового баланса, но отрицательный с Китаем. Китай в свою очередь не дает покоя и сегодня – одни называют поддержку евро диверсификацией, но думаю, что это не более чем макроэкономическая закономерность, если взглянуть на платежный баланс между Китаем и ЕС. Если свести все к диллеме и заменив валюты, то выйдет следующее:

“Для того чтобы обеспечить центральные банки других стран необходимым количеством долларов (евро) для формирования национальных валютных резервов, необходимо, чтобы в ЕС постоянно наблюдался дефицит платёжного баланса. Но дефицит платёжного баланса подрывает доверие к евро и снижает его ценность в качестве резервного актива.”

Учитывая то, что в ЕС не только не наблюдается дефицита платежного баланса и то, что другие ЦБ продолжают наращивать активы в евро, то немудрено, что евро в достаточно узком коридоре уже продолжительный период времени ни смотря ни на что.

Так что же все таки может предпринять ЕЦБ в перспективе дефляции (не думаю, что на данном заседании будет что-то решено координально в монетарной политике)? Снижение процентной ставки? Накачают новыми стимулами? Я думаю, что ответ кроется в работе Магнуса Сахегаарда и shortmarkets. Я называю это работами, так как считал и считаю их не просто объективными, а актуальными и далеко смотрящими. Снижение Deposit facility в отрицательную зону приведет не к смягчению, а к ужесточению денежно-кредитной политике (читай shortmarkets), но в тоже время, увеличение влияние избыточной ликвидности на денежно-кредитную политику очень сильно исследовал Мангус Сахегаард:

“the ability of a central bank to tighten monetary policy may be weakened by the presence of surplus liquidity.”

Ну а уже позже о дифференциале процентных ставок German-PIIGS, EONIA/FRA и т.д. на выходных. Еще интересна тема о рисках роста гос. долга к ВВП (как к возможной раскрутки нового раунда обвала евро) и погашения, считай что потребности в ликвидности/рефинансировании и финансировании европейского бюджетного дефицита.

— «количественное смягчение» остаётся возможным вариантом денежной политики;

— «количественное смягчение» относительно маловероятно;

— видит позитивные признаки в экономике Европы, но рост все еще хрупкий;

— не ожидает больших сюрпризов от стресс-тестов банков;

— ожидает продолжения проблемы низкой инфляции, но «количественное смягчение» далеко;

— не ожидает дефляционного сценария.

Также Констанцио еще вчера прокомментировал данные по инфляции в Еврозоне:

— Мы не ориентируемся на гармонизированную инфляцию апреля;

— Мы говорили уже несколько раз: мы будем действовать, если потребуется;

— ЕЦБ еще доступны некоторые инструменты;

— Прогресс по сравнению с прошедшими двумя месяцами огромнейший;

— Финансовая стабильность еще не попала в «опасную зону».

Эти комментарии у некоторых информационных изданий вызывают недоумения. Во-первых, если судить из графика гармонизированной инфляции, то за последние два с половиной года инфляция упала на 250 б.п., и если темпы падения сохранятся (а я не ожидаю ничего другого), то мы к августу-сентябрю месяцам окажемся около числа и цифры одновременно – 0% г/г. Маловероятен ли таков исход? Он более вероятен, чем 25 месячные ожидания, что нынешняя тенденция в падении инфляции – не тренд.

Второе, что не нельзя обойти стороной – падения избыточной ликвидности (excess liquidity). После проведения 2-ух операций рефинансирования в конце 2011 года и в начале марта 2012 года, избыточная ликвидность достигала своего пика в 812 млрд. евро 5 марта 2012 года. С тех пор, данный показатель неуклонно снижался и на сегодняшний день достиг 95.4 млрд. евро. Еще в конце октября прошлого года все трубили во все колокола, что падение к 200 млрд. будет критическим на фоне низкой инфляции, но как видим, то и инфляция HICP упала на 35 б.п. и избыточная ликвидность сократилась больше чем на 50%.

И волей не волей приходится задаваться вопросом: вольёт ли ЕЦБ новую порцию ликвидности или будет применять другие инструменты денежно-кредитной политики? Чтоб ответить на первую часть вопроса, то достаточно рассмотреть денежно-кредитную среду и состояние банков, которые черпали ликвидность от двух других операций долгосрочного рефинансирования. И здесь все достаточно прозрачно и просто. Банки, которые в основном продолжают возвращать средства от LTRO – это именно те, которые имеют положительный поток на депозиты от нефинансового сектора, если быть точным, то картина выглядит так:

Во-вторых, основные реципиенты TARGET так же исправляют свои балансы, что явно указывает на то, что финансовые условия последних, так же идут на поправку. Единственный момент, на который стоит обратить внимание – влияние избыточной ликвидности на EONIA.

Нет никакого сомнения, что EONIA вырастет еще на 11 б.п. в ближайшее время и форвардная кривая EONIA превратится в “палку” (считай, что применяй steepener).

Один из сюжетов истории, который не дает обвалиться евро, на мой взгляд – дилемма Триффина. С 2012 года Европейский союз испытывает постоянный профицит торгового баланса, но отрицательный с Китаем. Китай в свою очередь не дает покоя и сегодня – одни называют поддержку евро диверсификацией, но думаю, что это не более чем макроэкономическая закономерность, если взглянуть на платежный баланс между Китаем и ЕС. Если свести все к диллеме и заменив валюты, то выйдет следующее:

“Для того чтобы обеспечить центральные банки других стран необходимым количеством долларов (евро) для формирования национальных валютных резервов, необходимо, чтобы в ЕС постоянно наблюдался дефицит платёжного баланса. Но дефицит платёжного баланса подрывает доверие к евро и снижает его ценность в качестве резервного актива.”

Учитывая то, что в ЕС не только не наблюдается дефицита платежного баланса и то, что другие ЦБ продолжают наращивать активы в евро, то немудрено, что евро в достаточно узком коридоре уже продолжительный период времени ни смотря ни на что.

Так что же все таки может предпринять ЕЦБ в перспективе дефляции (не думаю, что на данном заседании будет что-то решено координально в монетарной политике)? Снижение процентной ставки? Накачают новыми стимулами? Я думаю, что ответ кроется в работе Магнуса Сахегаарда и shortmarkets. Я называю это работами, так как считал и считаю их не просто объективными, а актуальными и далеко смотрящими. Снижение Deposit facility в отрицательную зону приведет не к смягчению, а к ужесточению денежно-кредитной политике (читай shortmarkets), но в тоже время, увеличение влияние избыточной ликвидности на денежно-кредитную политику очень сильно исследовал Мангус Сахегаард:

“the ability of a central bank to tighten monetary policy may be weakened by the presence of surplus liquidity.”

Ну а уже позже о дифференциале процентных ставок German-PIIGS, EONIA/FRA и т.д. на выходных. Еще интересна тема о рисках роста гос. долга к ВВП (как к возможной раскрутки нового раунда обвала евро) и погашения, считай что потребности в ликвидности/рефинансировании и финансировании европейского бюджетного дефицита.

теги блога Osypovich

- Abbott Laboratories

- Alcoa

- balance sheet

- bitcoin

- BOJ

- bond

- BP Plc

- bubble

- budget

- cash

- CDS

- China

- Citi

- coal

- cov-lite loans

- CPI

- Credit Suisse

- debt

- Default

- draghi

- ecb

- EPS

- EUR USD

- EUR-USD

- EURUSD

- FOMC meeting

- forex

- FRN

- Gold

- Government Shutdown

- high yield bond bubble

- high-yield bond

- HYG

- inflation

- interest rate

- LTM

- LTRO

- margin debt

- Mario Draghi

- monetary policy

- MRO

- Oil

- omt

- portfolio managment

- qe

- QEIII

- robotization

- Russia

- S&P500

- Santander

- smp

- Spain

- spread

- SPY

- stock

- stock market bubble

- t-bill

- treasuries

- US

- VIX

- Wall Street

- Yield Curve

- Абэ

- азия

- Азия и еже с ними

- акции

- банки

- безработица

- бернанке

- будущее

- бюджет

- вопрос

- Все

- дефолты

- заметка

- золото

- идиотизм

- инвестиции в основной капитал

- индексы

- история

- Китай

- кривая доходности

- кризис

- мысли в воскресный день

- мысли вслух

- мысли делитанта

- мысли дилетанта

- ожидания

- отток капитала

- отчетности

- отчетность

- Пузыри на рынке

- российский рынок акций

- сделки

- Сирия

- Украина

- фондовый рынок

- фракталы

- ФРС

- этанол

это smart-lab.ru/blog/177667.php

всегда читаю вас с большим интересом.

пишите чаще.

+++!