SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ButurlinIlya

PIIGS вернулись.

- 16 июля 2014, 16:23

- |

По результатам прошлого месяца фондовый рынок Португалии обрушился на 17 %, в первую очередь из-за проблем банка Espirito Santo. Espirito Santo был крупнейшим банком Португалии, сейчас его акции ничего не стоят. Проблемы Португалии напомнили инвесторам, что банковские проблемы Европы не были решены. Еврозона все еще страдает от тех же проблем, которые вызвали финансовый кризис. А именно, восемнадцать стран с разнообразными экономиками и расходящимися приоритетами все пытаются разделить одну валюту.

Финансовые рынки Европы остаются нервными, потому что ее банковская система все еще хрупка. Банки Европы все еще не восстановили свои балансы, таким образом, они не готовы кредитовать малый и средний бизнес.

ЕС опубликует результаты своих последних стресс-тестов в октябре. С одной стороны это может восстановить доверие к бакновской системе, с другой результаты тестов (если они проводились объективно и честно) могут вызвать новую волну кризиса.

Если тесты проводятся честно, они покажут безнадежные займы на активы с завышенной стоимостью. Это — проблема для еврозоны, потому что в отличие от США, у нее нет капитала в резерве, чтобы повторно капитализировать его банки.

Например, бельгийский Банк Dexia получил высшие баллы в последнем раунде Европы стресс-тестов в 2011, но Dexia вскоре был национализирован и затем ликвидирован.

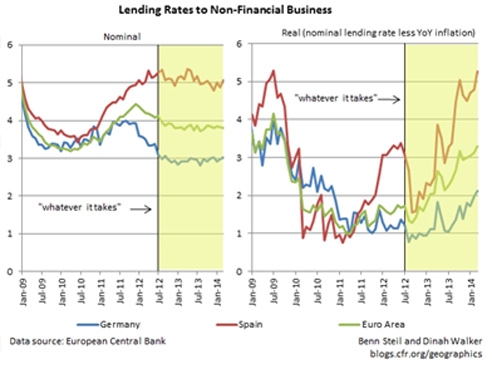

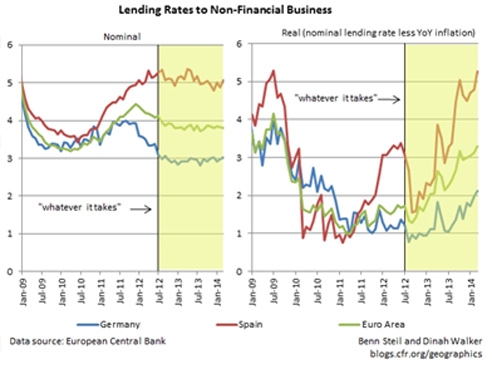

Основания для опасений есть. Денежное стимулирование со стороны ЕЦБ не оказывает поддержку странам больше всего нуждающимся в ней. Испанский и итальянский корпоративный сектор, должен будет оплатить займы с более высокими %, чем корпоративный сектор Франции и Великобритании. В мае произошло самое большое снижение малого кредитования в Италии и Испании.

В Испании ставки вернулись до своего пика 2009 года:

Еврозона остается нестабильной, потому что ее денежная система неэффективна. Евро позволяет более сильным странам как Германия получать преимущества от более низких затрат по займам, притоков капитала и иммиграции квалифицированных сотрудников. Между тем высокие реальные процентные ставки в более слабых странах усугубляют их положение.

История показывает, что страны, имеющие большой внешний долг, скорее всего, не выполнят своих обязательств ( Италия и Греция). Перед лицом безработицы в 26.7% и увеличивающий политический кризис, риск выхода из зоны евро остается существенным.

Финансовые рынки Европы остаются нервными, потому что ее банковская система все еще хрупка. Банки Европы все еще не восстановили свои балансы, таким образом, они не готовы кредитовать малый и средний бизнес.

ЕС опубликует результаты своих последних стресс-тестов в октябре. С одной стороны это может восстановить доверие к бакновской системе, с другой результаты тестов (если они проводились объективно и честно) могут вызвать новую волну кризиса.

Если тесты проводятся честно, они покажут безнадежные займы на активы с завышенной стоимостью. Это — проблема для еврозоны, потому что в отличие от США, у нее нет капитала в резерве, чтобы повторно капитализировать его банки.

Например, бельгийский Банк Dexia получил высшие баллы в последнем раунде Европы стресс-тестов в 2011, но Dexia вскоре был национализирован и затем ликвидирован.

Основания для опасений есть. Денежное стимулирование со стороны ЕЦБ не оказывает поддержку странам больше всего нуждающимся в ней. Испанский и итальянский корпоративный сектор, должен будет оплатить займы с более высокими %, чем корпоративный сектор Франции и Великобритании. В мае произошло самое большое снижение малого кредитования в Италии и Испании.

В Испании ставки вернулись до своего пика 2009 года:

Еврозона остается нестабильной, потому что ее денежная система неэффективна. Евро позволяет более сильным странам как Германия получать преимущества от более низких затрат по займам, притоков капитала и иммиграции квалифицированных сотрудников. Между тем высокие реальные процентные ставки в более слабых странах усугубляют их положение.

История показывает, что страны, имеющие большой внешний долг, скорее всего, не выполнят своих обязательств ( Италия и Греция). Перед лицом безработицы в 26.7% и увеличивающий политический кризис, риск выхода из зоны евро остается существенным.

3 комментария

Без централизации власти проект ЕВРО обречен на провал, нельзя объединившись экономически, без полного политического объединения выстроить стройную экономическую политику. Помните басню «Лебедь, рак и щука». Так вот и в проекте ЕВРО так же впряглись Лебедь, который раком… щуку. Только не совсем понятно кто щука :)

- 16 июля 2014, 17:06

Андрей Воробьев, понятно, что кризис в еврозоне выгоден США

- 16 июля 2014, 17:12

Андрей Воробьев, ещо самое интересное впереди.

- 16 июля 2014, 17:29

теги блога Ilya Buturlin

- Buturlin

- CL

- E-mini S&P 500

- euro

- euro usd

- Gold

- London

- LSE

- MSCI

- piigs

- S&P500

- абэномика

- акции

- акции США

- алроса

- Американская экономика

- американские акции

- анализ

- аналитика

- Биржа "Санкт-Петербург"

- Биткойн

- Бутурлин

- ввп

- втб

- газпром

- ГМК НорНикель

- голубые фишки

- евро

- ецб

- золото

- зона евро

- илья бутурлин

- инвестирование

- инвестирование в акции

- инвестиции

- инвесторы

- Индекс волатильности VIX

- инфляция

- йена

- ЛУкойл

- Магнит

- Медведев Дмитрий

- Миркин

- мозг

- мониторинг

- нежданчик

- нефть

- обзор рынка

- оффтоп

- Приток капитала в акции РФ

- пшеница

- разворот

- резервная валюта

- роснефть

- российские акции

- Россия

- рубль

- рубль-доллар

- рынки акций

- рынок

- рынок акций РФ

- санкт-петербургская биржа

- Сбербанк

- серебро

- система

- Татнефть

- Транснефть

- трейдинг

- Уолл Стрит

- Финансовые технологии

- Финтех

- фундаментальный анализ

- фундаментальный анализ рынка

- ЦБ

- циклы

- япония