SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. option-systems

Проект «Разумный инвестор». Запись #10, часть 3: состав портфеля.

- 19 июля 2014, 22:58

- |

Делай сегодня то, что другие не хотят, завтра будешь жить так, как другие не могут.

Начало – 1 часть и 2 часть

Состав портфеля.

Пришла очередь осветить вопрос о составе моего реального портфеля. Мне регулярно задают вопросы по этой теме.

Модельные портфели по «Разумному инвестору» и мой реальный счет не очень и совпадают. У меня есть другие инвестиции – вне проекта «Разумный инвестор», и мне удобнее смотреть на весь портфель в целом. Конечно, можно без проблем вычленить результат по каждой части капитала, по той или иной идее, и оценить их результаты. Это я сделаю сегодня.

Если посмотреть на прошедшие 11 месяцев (практическую реализацию своего проекта я начал с 1 августа 2013 года), то доля портфеля, работающая по «Разумному инвестору», была 20-35%, к концу июня 2014 года -

всего лишь около 16,5%.

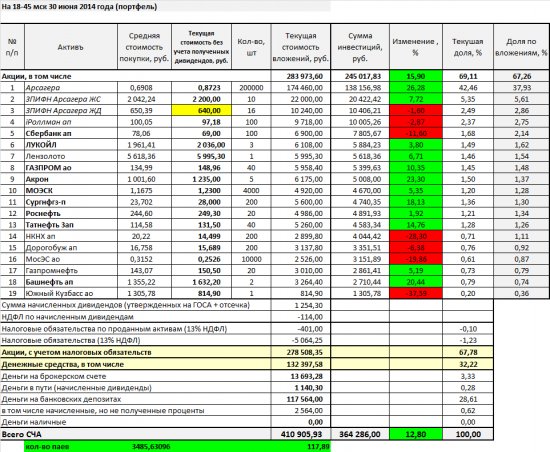

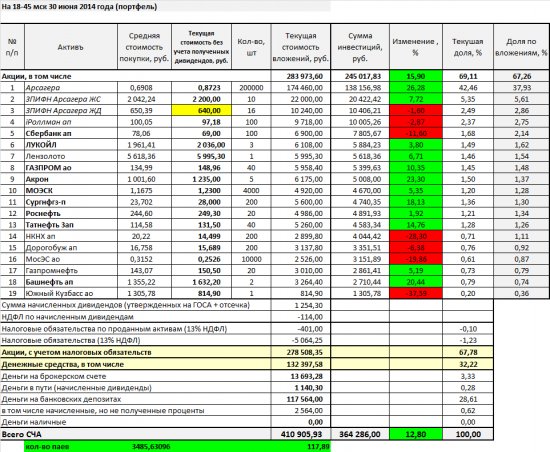

Состав реального портфеля на 30 июня 2014 года:

Реальный портфель условно можно разделить на 4 части:

1) акции их двух модельных портфелей «Разумного инвестора»,

2) венчурная инвестиция – акции ОАО «УК «Арсагера», кто читает мой блог, знает, на чем основывается данная идея – ставка на переоценку российских акций и развитие коллективных инвестиций в России,

3) кэш – в основном это банковские депозиты. На следующий год – от депозитов я избавлюсь совсем. У меня «псевдо облигациями» в портфеле будут префы Роллмана и паи ЗПИФНов УК Арсагера. В прошедшем году они проходили под названием «Прочее),

4) прочее: паи ЗПИФНов УК Арсагера – идея в дисконте биржевой цены паёв к расчетной цене и привилегированные акции «Роллман» — тут чисто «облигационная» идея, дивиденды 14% годовых.

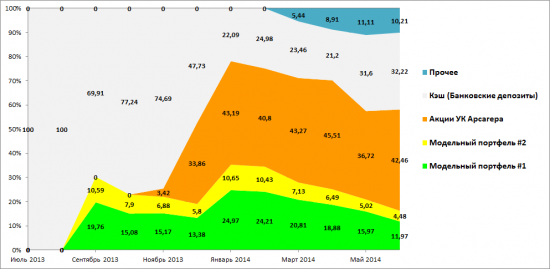

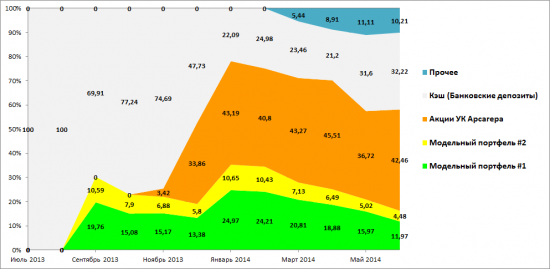

Вот история состава портфеля по итогам каждого месяца за последние 11 месяцев.

Теперь подробнее по операциям по каждой из частей портфеля и результатах управления…

1) Разумный инвестор.

Составив модельный портфель на конец июня в 2013 года, только через месяц я начал практическую реализацию – внес в «свой фонд» 120 000 рублей, разместив их на банковском депозите.

Тогда задержка возникла из-за выбора нового брокера. Мой прежний брокер БКС, с которым я сотрудничал с 2007 года, ввел дополнительную минимальную комиссию со счетов менее 100 тысяч рублей даже если ты не сделал ни одной сделки, и мне не хотелось за это платить, плюс если ты делал сделки – то минимум комиссии за месяц выходило 354 руб. Кажется мелочь, но если ты покупаешь на 20 000 рублей в месяц, то это -1,77% со счета сразу!

Пришлось поискать более выгодного брокера.

За прошедший год работы с новым брокером сложилось очень хорошее мнение. Дешево и качественно! Карта, личный кабинет, интернет-банк – отличный бонус к низкой брокерской комиссии. Деньги переводил, авиабилеты покупал – спасибо ПСБ!

Про разницу в брокерских комиссиях читайте в следующих частях данной серии.

Первую покупку я сделал только 4 сентября 2013 года . Сразу покупать акций на все деньги я не стал (в тот момент я был временно безработным еще) – разбил вход на части. Получается, я дал еще фору рынку – ведь конец июня это был локальное дно 2013 года…

Потом я еще увлекался таймингом, идея тайминга изложена тут . Но потом я отказался от тайминга, ранее уже написал почему.

С рынком всегда так – «когда он падает — покупать не хочется, так как кажется, что он будет ниже, а когда растет – покупать не хочется, так как кажется, что он уже сильно вырос и может упасть»… )))

Лучше не смотреть график акции – ведь она не дает никакой полезной информации – лишь 25 кадр зомбирует человека делать глупости… Читайте отчеты МСФО – это будет полезнее!

Алгоритм покупки акций из списка «Разумного инвестора» очень прост:

1) Покупаю акции по очереди в зависимости от их уровня «потенциальной доходности» — при по оценке акций я определяю целевую цену «до которой я готов покупать». Купив самую перспективную акцию на 3000 рублей, покупаю следующую в очереди и так далее до конца списка, и так далее по кругу.

2) Покупал акции одновременно из двух портфелей – распределяя средства, как 3:1 между портфелями # 1 и # 2.

Вот и всё. Очень просто — покупай и покупай!)

Из модельного портфеля #1 я только не успел купить Ростелеком – пропустив единственный актив из данного портфеля, который по итогам года оказался в минусе (-13%). Из модельного портфеля #2 – я не стал покупать энергосбыты, кроме Мосэнергосбыта.

Но это не просто везение, хоть система отбора и пропустила акцию в портфель, но нужно еще думать головой. Для меня модельный портфель Разумного инвестора – это ориентир, бенчмарк, результат которого можно и нужно еще превысить. Т.е. модельный портфель обгоняет индекс, а я могу обогнать модельный портфель…

Фиксация позиций.

Весь год я всё время покупал. Закрыл всего три инвестиции: ТНК-ВР Холдинг ап, ГМК НорНикель и НЛМК.

Позицию по ТНК-ВР Холдинг ап пришлось закрыть. Принудительный выкуп убрал акции из жизни. Это первая моя сделка по продаже акций за 10 месяцев. Спасибо Сечину. Вроде, можно радоваться, 4 сентября 2013 года я купил их за 38,47 руб. за акции, а 28 марта 2014 продал по 53,73 рубля – за вычетом всех расходов и НДФЛ +34,4% за 205 дней, в годовых это +61,2%.

Но мне грустно, что пришлось продать, то, что стоит 100-120 рублей по 54 рубля… Это плохо. И для рынка – это очень плохо. Если мажорам на оффшор заплатили одну цену, а минорам другую – это очень плохо для рынка и для России. Основа основ просто топчется в России – соблюдения права собственности…

По НорНикелю: я купил акции в портфель — 4 сентября 2013 года за 4405 рублей — продал 27 июня 2014 года за 6703 руб. плюс еще дивиденды 469,18 руб.

Доходность всего более +60% за 10 месяцев. Хорошая инвестиция...)) Но сейчас компания стоит 3 капитала. Уже дорого для меня. Цена может расти и выше (в июле уже и 7300 руб. была) – всё-таки компания дивиденды очень хорошие платит. Но я лучше в стороне побуду по НорНикелю.

Возможно для «циклической» компании – такие формальные требования по многим показателям не подходят.

По НЛМК - ухудшение положения компании дало сигнал — на стоп! НЛМК принес убыток -13,7% с учетом еще полученных дивидендов. ROE, долг и цена — выкинуло из портфеля данную компанию… Жаль.

В сумме зафиксированный результат по проданным акциям за год всего +2 682,73 рублей. Всё учетом НДФЛ!

Подробнее о новом составе портфеля на следующий год – читайте в продолжение…

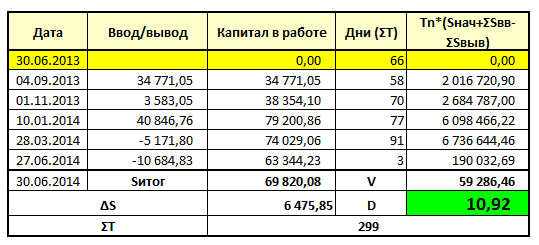

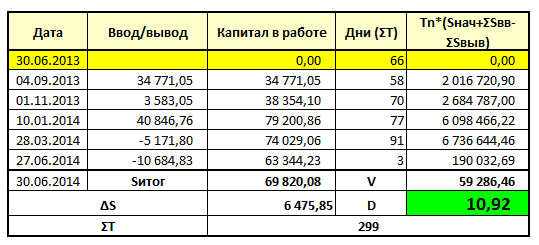

Теперь рассчитаю доходность по инвестициям в акции из проекта «Разумный инвестор», с учетом всех вводов и выводов средств, полученных и начисленных (когда отсечка уже прошла, но дивиденды не пришли еще на счет) дивидендов, налогов и всех накладных расходов.

Доходность рассчитана с учетом полного размещения, т.е. ввод/вывод средств тут это покупка/продажа активов.

Доходность с первой покупки, %

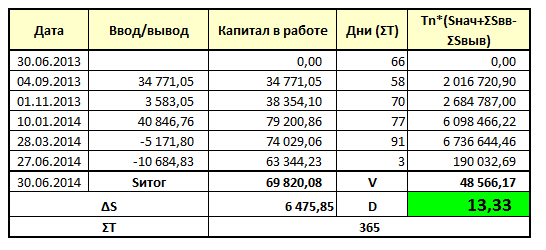

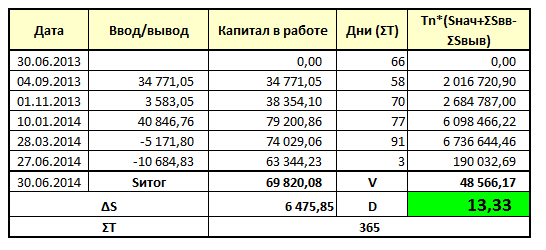

Доходность за 12 месяцев, %

Вот такая у меня доходность по инвестициям в части акций из модельных портфелей «Разумного инвестора». +13,3% годовых!

Инвестированная сумма по этой части – довольно скромная, и результат не супер высокий, но всё-таки выше банковского депозита и индекса ММВБ! Но ниже бенчмарка (модельные портфели #1 и #2 — в целом +19%), но фора по времени – сыграла свою роль…

Гораздо больший результат мне принесла другая инвестиция. С конца 2013 года я больше сфокусировался на покупке одного венчура, об этом далее…

Продолжение следует…

Успешных инвестиций!!!

Начало – 1 часть и 2 часть

Состав портфеля.

Пришла очередь осветить вопрос о составе моего реального портфеля. Мне регулярно задают вопросы по этой теме.

Модельные портфели по «Разумному инвестору» и мой реальный счет не очень и совпадают. У меня есть другие инвестиции – вне проекта «Разумный инвестор», и мне удобнее смотреть на весь портфель в целом. Конечно, можно без проблем вычленить результат по каждой части капитала, по той или иной идее, и оценить их результаты. Это я сделаю сегодня.

Если посмотреть на прошедшие 11 месяцев (практическую реализацию своего проекта я начал с 1 августа 2013 года), то доля портфеля, работающая по «Разумному инвестору», была 20-35%, к концу июня 2014 года -

всего лишь около 16,5%.

Состав реального портфеля на 30 июня 2014 года:

Реальный портфель условно можно разделить на 4 части:

1) акции их двух модельных портфелей «Разумного инвестора»,

2) венчурная инвестиция – акции ОАО «УК «Арсагера», кто читает мой блог, знает, на чем основывается данная идея – ставка на переоценку российских акций и развитие коллективных инвестиций в России,

3) кэш – в основном это банковские депозиты. На следующий год – от депозитов я избавлюсь совсем. У меня «псевдо облигациями» в портфеле будут префы Роллмана и паи ЗПИФНов УК Арсагера. В прошедшем году они проходили под названием «Прочее),

4) прочее: паи ЗПИФНов УК Арсагера – идея в дисконте биржевой цены паёв к расчетной цене и привилегированные акции «Роллман» — тут чисто «облигационная» идея, дивиденды 14% годовых.

Вот история состава портфеля по итогам каждого месяца за последние 11 месяцев.

Теперь подробнее по операциям по каждой из частей портфеля и результатах управления…

1) Разумный инвестор.

Составив модельный портфель на конец июня в 2013 года, только через месяц я начал практическую реализацию – внес в «свой фонд» 120 000 рублей, разместив их на банковском депозите.

Тогда задержка возникла из-за выбора нового брокера. Мой прежний брокер БКС, с которым я сотрудничал с 2007 года, ввел дополнительную минимальную комиссию со счетов менее 100 тысяч рублей даже если ты не сделал ни одной сделки, и мне не хотелось за это платить, плюс если ты делал сделки – то минимум комиссии за месяц выходило 354 руб. Кажется мелочь, но если ты покупаешь на 20 000 рублей в месяц, то это -1,77% со счета сразу!

Пришлось поискать более выгодного брокера.

За прошедший год работы с новым брокером сложилось очень хорошее мнение. Дешево и качественно! Карта, личный кабинет, интернет-банк – отличный бонус к низкой брокерской комиссии. Деньги переводил, авиабилеты покупал – спасибо ПСБ!

Про разницу в брокерских комиссиях читайте в следующих частях данной серии.

Первую покупку я сделал только 4 сентября 2013 года . Сразу покупать акций на все деньги я не стал (в тот момент я был временно безработным еще) – разбил вход на части. Получается, я дал еще фору рынку – ведь конец июня это был локальное дно 2013 года…

Потом я еще увлекался таймингом, идея тайминга изложена тут . Но потом я отказался от тайминга, ранее уже написал почему.

С рынком всегда так – «когда он падает — покупать не хочется, так как кажется, что он будет ниже, а когда растет – покупать не хочется, так как кажется, что он уже сильно вырос и может упасть»… )))

Лучше не смотреть график акции – ведь она не дает никакой полезной информации – лишь 25 кадр зомбирует человека делать глупости… Читайте отчеты МСФО – это будет полезнее!

Алгоритм покупки акций из списка «Разумного инвестора» очень прост:

1) Покупаю акции по очереди в зависимости от их уровня «потенциальной доходности» — при по оценке акций я определяю целевую цену «до которой я готов покупать». Купив самую перспективную акцию на 3000 рублей, покупаю следующую в очереди и так далее до конца списка, и так далее по кругу.

2) Покупал акции одновременно из двух портфелей – распределяя средства, как 3:1 между портфелями # 1 и # 2.

Вот и всё. Очень просто — покупай и покупай!)

Из модельного портфеля #1 я только не успел купить Ростелеком – пропустив единственный актив из данного портфеля, который по итогам года оказался в минусе (-13%). Из модельного портфеля #2 – я не стал покупать энергосбыты, кроме Мосэнергосбыта.

Но это не просто везение, хоть система отбора и пропустила акцию в портфель, но нужно еще думать головой. Для меня модельный портфель Разумного инвестора – это ориентир, бенчмарк, результат которого можно и нужно еще превысить. Т.е. модельный портфель обгоняет индекс, а я могу обогнать модельный портфель…

Фиксация позиций.

Весь год я всё время покупал. Закрыл всего три инвестиции: ТНК-ВР Холдинг ап, ГМК НорНикель и НЛМК.

Позицию по ТНК-ВР Холдинг ап пришлось закрыть. Принудительный выкуп убрал акции из жизни. Это первая моя сделка по продаже акций за 10 месяцев. Спасибо Сечину. Вроде, можно радоваться, 4 сентября 2013 года я купил их за 38,47 руб. за акции, а 28 марта 2014 продал по 53,73 рубля – за вычетом всех расходов и НДФЛ +34,4% за 205 дней, в годовых это +61,2%.

Но мне грустно, что пришлось продать, то, что стоит 100-120 рублей по 54 рубля… Это плохо. И для рынка – это очень плохо. Если мажорам на оффшор заплатили одну цену, а минорам другую – это очень плохо для рынка и для России. Основа основ просто топчется в России – соблюдения права собственности…

По НорНикелю: я купил акции в портфель — 4 сентября 2013 года за 4405 рублей — продал 27 июня 2014 года за 6703 руб. плюс еще дивиденды 469,18 руб.

Доходность всего более +60% за 10 месяцев. Хорошая инвестиция...)) Но сейчас компания стоит 3 капитала. Уже дорого для меня. Цена может расти и выше (в июле уже и 7300 руб. была) – всё-таки компания дивиденды очень хорошие платит. Но я лучше в стороне побуду по НорНикелю.

Возможно для «циклической» компании – такие формальные требования по многим показателям не подходят.

По НЛМК - ухудшение положения компании дало сигнал — на стоп! НЛМК принес убыток -13,7% с учетом еще полученных дивидендов. ROE, долг и цена — выкинуло из портфеля данную компанию… Жаль.

В сумме зафиксированный результат по проданным акциям за год всего +2 682,73 рублей. Всё учетом НДФЛ!

Подробнее о новом составе портфеля на следующий год – читайте в продолжение…

Теперь рассчитаю доходность по инвестициям в акции из проекта «Разумный инвестор», с учетом всех вводов и выводов средств, полученных и начисленных (когда отсечка уже прошла, но дивиденды не пришли еще на счет) дивидендов, налогов и всех накладных расходов.

Доходность рассчитана с учетом полного размещения, т.е. ввод/вывод средств тут это покупка/продажа активов.

Доходность с первой покупки, %

Доходность за 12 месяцев, %

Вот такая у меня доходность по инвестициям в части акций из модельных портфелей «Разумного инвестора». +13,3% годовых!

Инвестированная сумма по этой части – довольно скромная, и результат не супер высокий, но всё-таки выше банковского депозита и индекса ММВБ! Но ниже бенчмарка (модельные портфели #1 и #2 — в целом +19%), но фора по времени – сыграла свою роль…

Гораздо больший результат мне принесла другая инвестиция. С конца 2013 года я больше сфокусировался на покупке одного венчура, об этом далее…

Продолжение следует…

Успешных инвестиций!!!

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Saxo Bank

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Бернстайн

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- Итоги недели

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- Магнит

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- рубль

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- экономика

- Элвис Марламов

- юмор

Как раз прошлым летом некоторые банки (не буду рекламировать или показывать пальцем) давали заработать на вкладе 15% (с ежемесячным снятием процентов) и со страховкой возврата вклада. Так что их не обыграли. Возможно обыграете попозже. А может и не обыграете. ;-)

и по поводу 15% в банке — это такие банки, по которым АСВ потом выплаты делает?

бывает быстро, а бывает не очень…

у нормальных банков — 8-9% годовых, выше 11% — это повод задуматься…

зы. Само собой, если суммы большие, и раздробление невозможно, нужно применять максимальную ставку топ-10, а ещё лучше только Сбера, т.к. в состав топ-10 может пролезть банк с большой ставкой, смазав среднее. По этому показателю вы победили.

почему спекуляция? из-за того, что меньше года была в портфеле? но сейчас по фундаменталу она не проходит у меня...((

но через год я опять посмотрю на НорНикель…

Удачи, Саш! ))))

P.S. Реально не читал ;)

На мой взгляд, результаты хорошие. Именно то, что нужно среднему человеку, хорошо подойдёт «моей маме» (принцип «мамы» — смог ли бы я предложить этот продукт маме). Это преимущество поможет черепахе на длинной дистанции обогнать зайца.

Это, конечно, не из этой темы, но было бы интересно увидеть сравнение с «портфелем лежебоки» на основе assets allocations в самых простых его вариантах (1/3 индекс, 1/3 золото, 1/3 депозиты+облигации). Этим, может, я займусь, посчитаю.

Жду дальнейших постов на эту тему, респект.

а вот интересно, про активные спекуляции подойдёт ли «моей маме», что на это спекулянты сказа ли бы?)

результат будет отличатся от модельного, так как он предусматривает перекладку раз в год…

портфель лежебоки анализирует Спирин, посмотрите его ЖЖ — он недавно он подводил итоги «лежебоки»… результат плохой последние годы…

мне честно сказать подход «лежебоки» не нравится… во-первых индекс я не хочу покупать, и главное — не хочу золото и облигации…

может случится так (недавно это и было), что будет падать золото, облигации и акции вместе…

Тем не менее, если по фильтрам, указанным в вашей презентации «разумный инвестор», удастся собрать более эффективный портфель, то я думаю, что этому стоит учиться и это стоит преподавать, так сказать, внедрять в массы (как до этого делал Спирин с «портфелем лежебоки») :)))))

лучше тогда использовать другую систему — увеличивать долю облигаций в зависимости от лет инвестора, и использовать связку акции-облигации только…

можно на эту тему пост написать как-нибудь

В общем — по теме зачет, только вот на Мазерати (или что там на фото) с доходностью 13% гг. от «модельного портфеля» долго копить придется-) Так что фото ну совсем не к месту — як на корове седло=)

1) Мосэнергосбыт. Мажор активно занимается «благотворительностью» в ущерб интересов миноритариев.

2) Южный Кузбасс. Весьма рискованное вложение… Дочка Мечела, со всеми вытекающими…