SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. serge8ef

ПРОГНОЗ ПЕРВЫЙ - THE GOLDMAN SACHS GROUP, INC. (GS). ЧАСТЬ 2.

- 07 августа 2014, 16:04

- |

Анализ прогноза основан на исторических ценовых диапазонах (range price) акции.

Ценовой диапазон акции это диапазон между минимальной и максимальной ценами акции, зафиксированными в течение определенного периода — торговой сессии, недели, месяца, года и т.д.

Т.к. в расчёт исторической волатильности акции заложены её ценовые колебания на протяжении определённого периода времени, то по ценовому диапазону и высчитывается эта волатильность.

По конкретному анализу прогноза GS взят текущий 12-ти месячный или 52-ух недельный ценовой диапазон акции. Очень важно слово “текущий”. Здесь у многих выносит мозг, поэтому на этом этапе постараюсь более подробно.

Вот график компании GS c 01 января 2013 года по 31 декабря 2013 года, т.е. 12 месяцев или 1 год или 52 недели.

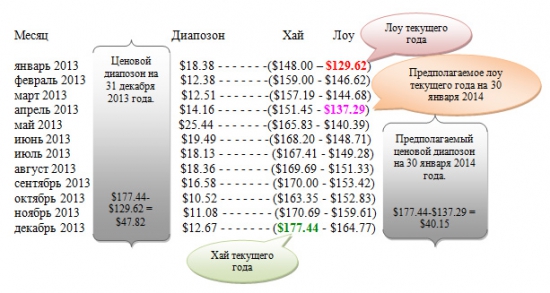

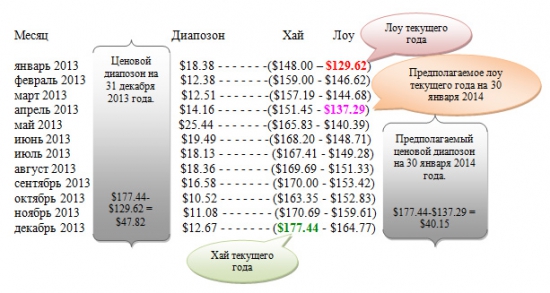

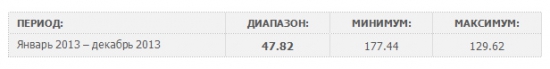

На графике видна максимальная цена акции (хай (high)) — $177.44 и минимальная цена акции (лоу (low)) – $129.62. Годовой ценовой диапазон акции GS на 31 декабря 2013 года = 177.44 – 129.62 = $47.82. Если разбить этот самый год помесячно с указанием ежемесячного хая, лоу и ценового диапазона (хай – лоу) получится такая таблица:

Эта таблица отражает верхний график компании GS на 30 января 2014 года и показывает годовой ценовой диапазон на этот период времени, равный $47.82. Если мы представим что прошёл ещё один месяц и наступило 26 февраля то график и таблица сместится на один месяц и их начало будет ни с января 2013 года, а с февраля 2013 и продлятся они до января 2014 года, т.к. мы рассматриваем текущий 12-ти месячный диапазон цены акции или 52-ух недельные или текущий годовой. В этом случае, лоу — $129.62 выйдет за рамки исследуемого периода и предполагаемое лоу в течении года станет 137.29 из-за чего годовой диапазон цены акции снизится до $40.15 (177.44 – 137.29).

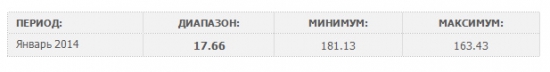

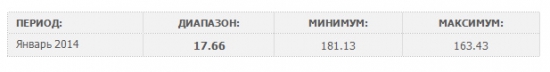

По факту в январе 2014 года акция имела следующие параметры по своему диапазону:

Т.е. акция пробила хай $177.44 и показала новую максимальную точку — $181.13. При этом лоу 129.62, поменялась на 137.29 и физический текущий годовой диапазон акции составил $43.84 (181.13 – 137.29).

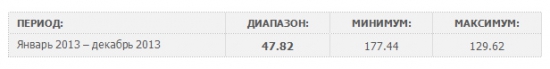

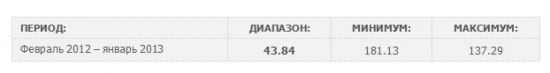

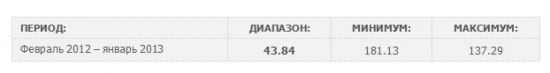

Так вот, верхний график и таблицу в цифровом выражении можно записать одной строчкой:

Если же мы переместим график и таблицу на один месяц, то вторая строчка будет такая:

Т.е. видно, что текущий годовой диапазон сократился в январе 2014 года с 47.82 до 43.84, но всё таки увеличился с предполагаемым – 40.15, зафиксировав новый хай по цене акции — $181.13. Уверяю всех читающих с уменьшением годового разлёта акции сократилась и волатильность акции, а вместе с ней и премии её опционов. Правда не сильно.

Так вот, смещая постоянно из месяца в месяц годовой разлёт, рассматривая только 52 недели или 12 месяцев или один год получится следующая таблица по текущему годовому диапазону акции GS в 2014 году:

На этой таблице видно, что в мае 2014 года, с подъёмом годового лоу, начал сокращаться годовой ценовой диапазон акции. В июле 2014 года он дошёл до $29.80. На чём пока и остановился. Если цена акции не увеличит диапазон, пробив цену $181.13 или $151.33, то следующее сокращение текущего годового диапазона последует в январе 2015 года за счёт уменьшения годового хая – $181.13 до $175.59. Т.е. годовой диапазон $29.80 сохраняется до конца 2014 года, а значит, дальнейшее падение волатильности акции и премий опционов в её основе крайне малы и зависят от ценовых диапазонов на других временных периодах (сессии, месяца, 3-ёх месяцев и т.д.). Теперь предлагаю сравнить этот текущий 12-ти месячный ценовой диапазон акции GS с предыдущими годами в сравнении с усреднённой ценой акции. Таблицы можно сбросить с момента существования компании на рынке, но это ни к чему сброшу за последние 5 лет.

«12-и МЕСЯЧНЫЙ» ДИАПАЗОН ДВИЖЕНИЯ АКЦИИ В 2013 ГОДУ:

«12-и МЕСЯЧНЫЙ» ДИАПАЗОН ДВИЖЕНИЯ АКЦИИ В 2012 ГОДУ:

«12-и МЕСЯЧНЫЙ» ДИАПАЗОН ДВИЖЕНИЯ АКЦИИ В 2011 ГОДУ:

«12-и МЕСЯЧНЫЙ» ДИАПАЗОН ДВИЖЕНИЯ АКЦИИ В 2010 ГОДУ:

По верхним таблицам видно, что сегодняшний ценовой диапазон в течении текущего года является минимальным с 2010 года. При этом цена акции — $170.00 не является аномально низкой или высокой, в то время, как ценовой годовой диапазон – $29.80 является минимальным за 5 лет. Подобный диапазон был в 2009 году и ранее, но на совершенно другой цене акции — $80-$100 и является исторически минимальным на цене акции в $170. Сокращение годового диапазона цены акции привело к резкому падению волатильности (4 месяца стоит аномальный диапазон, который раньше не встречался на подобных ценах) и как следствие, к сокращению опционных премий. Открывая длинные опционные позиции в основе этой акции, тем самым я пользуюсь минимальной волатильностью и реализую первую половину лозунга – “покупай дёшево”.

Чтобы годовой ценовой диапазон достиг хотя бы $35-$36, что судя по верхним таблицам крайне мало для этой акции, цена должна достичь или 185-187 (186-151=35) или 145-147 (181-146=35). От сюда вышли точки выхода. Цена может простоять до экспаер августа – 15 августа (к сожалению сейчас это долго объяснять, но в будущем если будет желание – объясню), а может начать одностороннее движение и до экспаер. По любому, до середины сентября годовой диапазон увеличится, а значит мы увидим цену или выше 181.13 или ниже 151.33. Сейчас, напоминаю, 170.00

Я понимаю, что многие могут не понять, что здесь изложено, т.к. большинство участников рынка привыкли к графическому изображению анализа, а не к цифровым значениям. Поэтому для тех, кто ничего не понял предлагаю взглянуть на график компании с календарным годовым диапазоном цены акции с 2010 года. Календарный ценовой диапазон — статичен. Этим он отличается от текущего. Это более примитивный анализ, не позволяющий прогнозировать период времени, в котором должно произойти резкое изменение цены акции. Зато он более понятен для большинства. С его помощью, так же, можно высчитать цену акции на выходе.

Ценовой диапазон акции это диапазон между минимальной и максимальной ценами акции, зафиксированными в течение определенного периода — торговой сессии, недели, месяца, года и т.д.

Т.к. в расчёт исторической волатильности акции заложены её ценовые колебания на протяжении определённого периода времени, то по ценовому диапазону и высчитывается эта волатильность.

По конкретному анализу прогноза GS взят текущий 12-ти месячный или 52-ух недельный ценовой диапазон акции. Очень важно слово “текущий”. Здесь у многих выносит мозг, поэтому на этом этапе постараюсь более подробно.

Вот график компании GS c 01 января 2013 года по 31 декабря 2013 года, т.е. 12 месяцев или 1 год или 52 недели.

На графике видна максимальная цена акции (хай (high)) — $177.44 и минимальная цена акции (лоу (low)) – $129.62. Годовой ценовой диапазон акции GS на 31 декабря 2013 года = 177.44 – 129.62 = $47.82. Если разбить этот самый год помесячно с указанием ежемесячного хая, лоу и ценового диапазона (хай – лоу) получится такая таблица:

Эта таблица отражает верхний график компании GS на 30 января 2014 года и показывает годовой ценовой диапазон на этот период времени, равный $47.82. Если мы представим что прошёл ещё один месяц и наступило 26 февраля то график и таблица сместится на один месяц и их начало будет ни с января 2013 года, а с февраля 2013 и продлятся они до января 2014 года, т.к. мы рассматриваем текущий 12-ти месячный диапазон цены акции или 52-ух недельные или текущий годовой. В этом случае, лоу — $129.62 выйдет за рамки исследуемого периода и предполагаемое лоу в течении года станет 137.29 из-за чего годовой диапазон цены акции снизится до $40.15 (177.44 – 137.29).

По факту в январе 2014 года акция имела следующие параметры по своему диапазону:

Т.е. акция пробила хай $177.44 и показала новую максимальную точку — $181.13. При этом лоу 129.62, поменялась на 137.29 и физический текущий годовой диапазон акции составил $43.84 (181.13 – 137.29).

Так вот, верхний график и таблицу в цифровом выражении можно записать одной строчкой:

Если же мы переместим график и таблицу на один месяц, то вторая строчка будет такая:

Т.е. видно, что текущий годовой диапазон сократился в январе 2014 года с 47.82 до 43.84, но всё таки увеличился с предполагаемым – 40.15, зафиксировав новый хай по цене акции — $181.13. Уверяю всех читающих с уменьшением годового разлёта акции сократилась и волатильность акции, а вместе с ней и премии её опционов. Правда не сильно.

Так вот, смещая постоянно из месяца в месяц годовой разлёт, рассматривая только 52 недели или 12 месяцев или один год получится следующая таблица по текущему годовому диапазону акции GS в 2014 году:

На этой таблице видно, что в мае 2014 года, с подъёмом годового лоу, начал сокращаться годовой ценовой диапазон акции. В июле 2014 года он дошёл до $29.80. На чём пока и остановился. Если цена акции не увеличит диапазон, пробив цену $181.13 или $151.33, то следующее сокращение текущего годового диапазона последует в январе 2015 года за счёт уменьшения годового хая – $181.13 до $175.59. Т.е. годовой диапазон $29.80 сохраняется до конца 2014 года, а значит, дальнейшее падение волатильности акции и премий опционов в её основе крайне малы и зависят от ценовых диапазонов на других временных периодах (сессии, месяца, 3-ёх месяцев и т.д.). Теперь предлагаю сравнить этот текущий 12-ти месячный ценовой диапазон акции GS с предыдущими годами в сравнении с усреднённой ценой акции. Таблицы можно сбросить с момента существования компании на рынке, но это ни к чему сброшу за последние 5 лет.

«12-и МЕСЯЧНЫЙ» ДИАПАЗОН ДВИЖЕНИЯ АКЦИИ В 2013 ГОДУ:

«12-и МЕСЯЧНЫЙ» ДИАПАЗОН ДВИЖЕНИЯ АКЦИИ В 2012 ГОДУ:

«12-и МЕСЯЧНЫЙ» ДИАПАЗОН ДВИЖЕНИЯ АКЦИИ В 2011 ГОДУ:

«12-и МЕСЯЧНЫЙ» ДИАПАЗОН ДВИЖЕНИЯ АКЦИИ В 2010 ГОДУ:

По верхним таблицам видно, что сегодняшний ценовой диапазон в течении текущего года является минимальным с 2010 года. При этом цена акции — $170.00 не является аномально низкой или высокой, в то время, как ценовой годовой диапазон – $29.80 является минимальным за 5 лет. Подобный диапазон был в 2009 году и ранее, но на совершенно другой цене акции — $80-$100 и является исторически минимальным на цене акции в $170. Сокращение годового диапазона цены акции привело к резкому падению волатильности (4 месяца стоит аномальный диапазон, который раньше не встречался на подобных ценах) и как следствие, к сокращению опционных премий. Открывая длинные опционные позиции в основе этой акции, тем самым я пользуюсь минимальной волатильностью и реализую первую половину лозунга – “покупай дёшево”.

Чтобы годовой ценовой диапазон достиг хотя бы $35-$36, что судя по верхним таблицам крайне мало для этой акции, цена должна достичь или 185-187 (186-151=35) или 145-147 (181-146=35). От сюда вышли точки выхода. Цена может простоять до экспаер августа – 15 августа (к сожалению сейчас это долго объяснять, но в будущем если будет желание – объясню), а может начать одностороннее движение и до экспаер. По любому, до середины сентября годовой диапазон увеличится, а значит мы увидим цену или выше 181.13 или ниже 151.33. Сейчас, напоминаю, 170.00

Я понимаю, что многие могут не понять, что здесь изложено, т.к. большинство участников рынка привыкли к графическому изображению анализа, а не к цифровым значениям. Поэтому для тех, кто ничего не понял предлагаю взглянуть на график компании с календарным годовым диапазоном цены акции с 2010 года. Календарный ценовой диапазон — статичен. Этим он отличается от текущего. Это более примитивный анализ, не позволяющий прогнозировать период времени, в котором должно произойти резкое изменение цены акции. Зато он более понятен для большинства. С его помощью, так же, можно высчитать цену акции на выходе.

1 комментарий

Interesno

- 16 августа 2014, 22:27