Блог им. Tasce

Школота про управление рисками #3

- 05 февраля 2015, 19:02

- |

Прошлый раз я позволил себе поглумиться над ценными советами, которые мне надавало уважаемое трейдерское сообщество. А сейчас я хочу процитировать те полезные вещи, которые смог отметить своим «недоразвитым мозгом» © в ваших комментариях. Ради них стоило стерпеть весь обрушившийся на меня троллинг. Поскольку оказалось, что я тут — единственный, кто пока не научился зарабатывать на бирже, то это никому не интересно. Не читайте, не тратьте зря свое драгоценное время. Не отвлекайтесь, продолжайте рубить капусту. Я просто поблагодарю тех, кто поделился со мной своими знаниями и опытом.

eagledwarf заставил меня задуматься над двумя тезисами:

1. «Я тебе скажу очень старое определение кризиса от одного умного дядьки опционщика: «паника — это когда инвесторы с различными инвестиционными горизонтами начинают действовать одинаково». Догадайся с трех раз

У объемщиков я читал когда-то про «останавливающий объем». Возможно, разгадка здесь. Когда синхронно начинают покупать игроки разных таймфреймов, на негативном новостном фоне и отвесном падении рынка должен быть объемный всплеск. Пока я это просто запомню. Читаю дальше:

2. «Иногда тренд может иметь границы, которые видит даже последний аналитик, но это скорее исключение, чем правило. А вот у отката границы есть практически всегда. При этом внутренняя структура у тренда и отката — разная, но чтобы это увидеть, нужно глаз набить.Обрати внимание на проторговки — это единственное надежное (более или менее) что есть в тренде».

Попробую это трактовать так: движению может предшествовать всплеск объема или постепенное формирование позиции в проторговке. И за тем, и за другим будет движение, в котором можно будет поучаствовать. Кроме того, стоит вспомнить про фигуры продолжения тенденции.

Как можно будет поучаствовать в движении, которое последует за проторговкой или за фигурой продолжения тенденции, описали сразу два человека.

Алексей Соловьев в ответ на мою просьбу помочь найти направление для поиска торговой системы дал ссылку на статью с описанием системы, сочетающей сделки внутри проторговки, и сделки, которые ловят импульсный выход из проторговки.

Затем MS описал свое виденье рынка, как чередование условно равновесных периодов (понятный рынок) с резкими переходами в новое условно равновесное состояние. И предложил сочетать сделки в боковике со сделками на выход из боковика. Оба автора рассматривают сочетание двух типов сделок в качестве метода управления рисками.

Спасибо. Это — щедрый подарок. Собственно, в надежде на такой подарок, я и читаю Смарт-лаб.

Впрочем, я отметил много полезных мыслей:

Александр (GUNFU) предлагал для интрадейной торговли всегда закрывать позу перед выходными.

Ага предлагал оценивать матожидание разных вариантов и строить систему не на предсказании рынка, а на выборе действий, адекватных уже произошедшим изменениям цены: «Если произошло это — то следует поступать так»

eagledwarf оценивал матожидание для сценария пробоя уровня; объяснял, почему важней предотвратить попадание в тильт, нежели предотвратить единичный крупный убыток; а по моей системе предлагал перенести вход в ту точку, в которой я увеличиваю позицию.

Tornado считает, что паттерны видны лишь на истории; их прогностическая ценность для направления рынка равна нулю. И предлагает в ситуации, когда уверен, что вот-вот «рванет», но не знаешь — куда именно — покупать соседние опционы CALL и PUT, объясняя смысл данной схемы.

ПВМ предлагает оценивать размер потерь с учетом статистики и описывает схему рынка, состоящую из равновесных периодов, в которых ничего не понятно и следует торговать коридор, и трендовых периодов, наступающих после перехода через уровни или каналы. Отличасть один период от другого предлагает по большему и меньшему таймфрейму.

vzik предлагает дополнить систему суммой потерь на день. Это сумма заработка за три предыдущих дня разделённая на четыре. Если сумма потерь на текущий день отрицательная, то применяется последняя положительная сумма. Последняя положительная сумма применяется до тех пор пока текущая сумма не станет ей равной или больше неё.

Gorin и DARSZ предлагают разбить позицию на части, входя в сделку поэтапно.

АКС33 дал ссылку на пост НеГрустина, который обсуждал расчет оптимального размера позиции.

Vanuta писал, что в отличии от инвесторов, тредеры зарабатывают не на основном, а на возвратном движении, которое предсказуемо.

Eduard отмечал, что существуют торговые системы, где удержание против рынка является рабочим состоянием системы, а управление рисками осуществляется путем управления позицией.

SergeyJu предлагает ответить на два принципиальных вопроса: 1. Как определить торговый лимит, выделяемый на данную систему. 2. Как определить, что система «сломалась»

Personal Jesus сформулировал общий план построения торговой системы на основе управления рисками

Кудряшев Андрей предлагает не мониторить сделку, чтобы не выйти раньше времени, а поставить тейк.

Спасибо вам.

И хочется предложить основателю Смрт-лаба: выше — небольшой конспект мыслей, которые мне накидали в ЧЕТЫРЕХ постах. Уму не постижимо, сколько полезного за эти годы написано на Смарт-Лабе. И практически похоронено. Разве что — повезет выловить это в выдаче гугла или яндекса. И лишь малая часть структурирована в виде Финансового словаря и в разделе «Трейдинг от А до Я». Может, наступило время посадить за дело профессиональных редакторов? А поскольку трудозатраты здесь огромные, я могу подсказать источник финансирования и пути монетизации этой затеи. Впрочем, вы это, наверное, в тысячу раз лучше меня знаете :-)

PS: а вот поторговать у меня сегодня не получилось (((

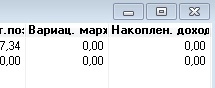

PPS: У меня таки в Si клюнуло. Но почти ничего не поймал: до цели не дошли, вышел из сделки по времени.

И результат:

Всем удачи!

теги блога Илья Нуруллин

- анализ

- аналитика

- бизнес

- диверсификация риска

- ЕГЭ

- лудомания

- опрос

- первое апреля

- предсказуем ли рынок

- система

- смартлаб конкурс

- теханализ

- технический анализ

- торговая система

- третьего не дано

- управление рисками

- управление рисками в трейдинге

- философия трейдинга

- школота

нехер те торговать, можно структурировать и монетизировать )))

И я полагаю, что над этим предложением стоит подумать.

Сам я использую откатное движение для того, чтобы войти в сделку по направлению основного движения. Но все может быть совсем иначе.

Камни, которые в нас кидают, за наши пристрастия и убеждения, каждый из нас знает давно наизусть и наперечет и без Школоты.

есть сигнал — вход без колебаний. даже если очень страшно — заходи!

нет сигнала — сидишь и ждешь когда появится. даже если очень хочется зайти — сиди и жди!

но это работает только в том случае, если ты уверен в своей системе)

гавно-системы по такому принципу вынуждают к сливу=)

и риск-менеджмент: всегда знай когда надо крыть(или четкий размер стопа или критерий отмены сигнала по системе — уровень или исчезновение сигнала)

если система дает положительный процент профитных сделок больше 60%, то можно и стоп к тейку 1 к 1.

если система меньше 60, максимум колеблется в районе 50%, то 1к2 и выше.

если стабильно ниже 50%, то ищи другую систему)

killerwhale.ru/videoobzor-killerwhale-17-01-2015/

Сорри, дописал в тексте.

Я честно признался, что текст про опционы для меня написан на китайском языке. Который мне еще предстоит изучить. Поэтому на будущее включил в подборку.