Блог им. Endeavour

Еще раз о процентной ставке ФРС

- 22 февраля 2015, 17:23

- |

Хотелось бы еще добавить к предыдущей дискуссии о процентных ставках в США. Как мне представляется, некоторые связывают динамику процентных ставок, их повышение в данном случае и динамикой – ростом индексов S&P и DJ. Либо связывают с флуктуациями данных ВВП в сторону их повышения. В реальности же ФРС на это не обращает внимания и для нее в контексте повышения ставок важен рынок труда, где существуют серьезные отклонения от исторической нормы, несмотря на постоянно снижающийся показатель самой безработицы.

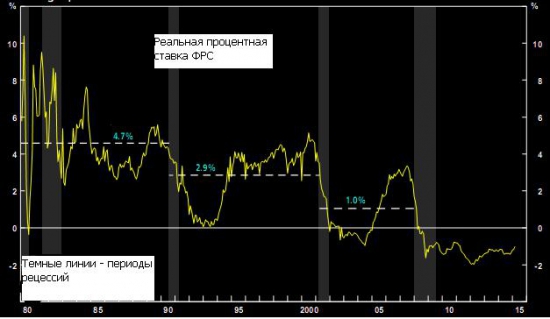

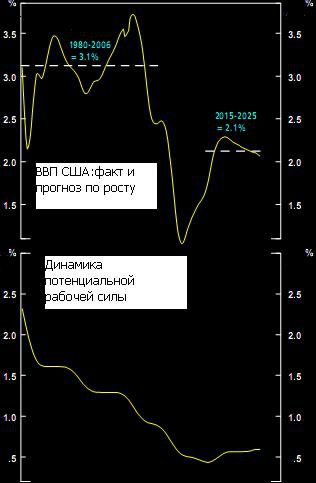

Еще раз хотелось бы обратить внимание на то, что с 1980 года на каждом бизнес цикле средняя реальная процентная ставка становилась все ниже и ниже. На графике видно, что в последнем бизнес цикле 2001-2007 она составляла уже всего 1%. Текущий жецикл начался фактически в 2009 году и продолжается уже более 5 лет, а реальная процентная ставка отрицательная. Затем, вместе со ставкой снижается и сам рост ВВП (см.график).

На графике видно, что в среднем в 1980-е и 1990-е рост составлял 3,1%, то по прогнозам бюджетного комитета Конгресса США на период 2015-2025 он будет уже только 2,1%.

Согласно концепции, выдвинутой бывшим министром финансов Ларри Саммерсом американская экономика вступает в период долгосрочной стагнации – secular stagnation, что полностью укладывается в приведенные прогнозы динамики ВВП США.

Теперь, чем объясняется такое негативное изменение потенциала роста ВВП? А объясняется оно ровно на 4/5 уменьшением роста рабочей силы или, говоря иными словами, ухудшающейся демографией (см.график выше динамики потенциальной рабочей силы). На практике это означает, что будет снижаться спрос на все потребительские товары, начиная от покупок в шопинг-моллах, до домов, квартир и автомобилей. Если взять расчеты, то выходит что каждый процент снижения тренда роста рабочей силы приводит к уменьшению инвестиций в недвижимость, капекс компаний, а также потребительских расходов на 2% ВВП. То есть работает с мультипликатором! Более того, если такая динамика реализуется, то это в свою очередь потянет за собой сокращение дефицита бюджета США на 0,5% ВВП, чтобы стабилизировать соотношение долг/ВВП на комфортном уровне. В итоге, уменьшение количества рабочей силы приводит к выпадению спроса эквивалентного размеру 2,5% ВВП США. Все это потребует в будущем от ФРС сохранения низких процентных ставок, чтобы экономика не впала в жесткую рецессию

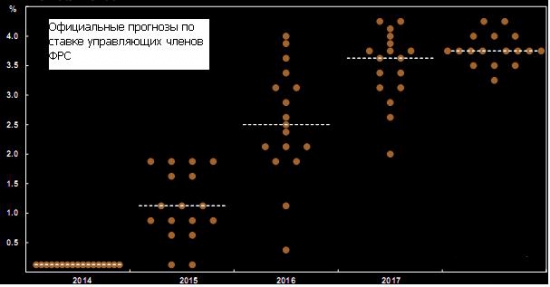

Еще один момент, на который хотелось бы обратить внимание – это прогнозы управляющих ФРС о динамике процентных ставок. Вот график их прогнозов, откуда видно, что ставка ФРС к 2018 году должна подняться до уровня 3,75%.  Этот прогноз по ставкам привязан к показателям роста ВВП и инфляции. Как не сложно догадаться – и то, и другое будет динамично расти, согласно их прогнозам. Но, и тут важный момент, если посмотреть ретроспективно, то эти прогнозы из года в год пересматриваются в сторону понижения. В этом преследуется только одна цель – поддерживать оптимизм экономических агентов, особенно инвесторов, чья роль в экономика США огромна. Это такая игра с рынком – рынок верит ФРС и надеется на лучшее. А ФРС – при ограниченности инструментов при нулевых ставках — задействует канал коммуникаций с рынком, что тоже является как показывает практика хорошим инструментом. Отсюда можно предположить, что при нарушении этого канала коммуникаций, рынок может разочароваться и резко упасть, даже без повышения ставки.

Этот прогноз по ставкам привязан к показателям роста ВВП и инфляции. Как не сложно догадаться – и то, и другое будет динамично расти, согласно их прогнозам. Но, и тут важный момент, если посмотреть ретроспективно, то эти прогнозы из года в год пересматриваются в сторону понижения. В этом преследуется только одна цель – поддерживать оптимизм экономических агентов, особенно инвесторов, чья роль в экономика США огромна. Это такая игра с рынком – рынок верит ФРС и надеется на лучшее. А ФРС – при ограниченности инструментов при нулевых ставках — задействует канал коммуникаций с рынком, что тоже является как показывает практика хорошим инструментом. Отсюда можно предположить, что при нарушении этого канала коммуникаций, рынок может разочароваться и резко упасть, даже без повышения ставки.

Тем же участники рынка, кто рассчитывает на агрессивность ФРС в деле повышения ставок, рекомендую ознакомиться с двумя работами – Джанет Йеллен «Labor market dynamics and monetary policy» ( август 2014) и выступлением «духовного отца» ФРС Майка Вудфорда в Джексон Холе в 2012 году – «Methods of policy accommodation at the interest rate lower bound». Вкратце если, то, по словам Джанет Йеллен, экономике нужно дать время «overheat slightly in order to bring more people back into the labor force». То есть экономике штатов нужно дать слегка перегреться, а потом… посмотрим уже.

теги блога Endeavour

- EPFR

- forex

- global macro

- QE

- QE 3

- S&P500

- акции

- американский рынок

- банки

- валюты

- ВВП

- возможность

- геополитика

- глобал вью

- глобальные рынки

- делеверидж

- доллар

- европа

- европейский долговой кризис

- золото

- идеи

- инвестиции

- инфляция

- история

- йена

- китай

- коррекция

- кризис

- металлурги

- нефть

- Облигации

- оценки

- прогноз

- прогнозы

- развивающиеся рынки

- риск

- Риски

- Российский рынок

- рынки

- рынки 2013

- рынки акций

- рынок

- рынок США

- сентимент

- солнечная энергетика

- спекуляции

- стратегия

- трейд

- Украина

- уралкалий

- фискальный обрыв

- фрактальный анализ

- ФРС

- хедж

- эйфория

- экономика

- экономика США

- Япония

И выкупают ли свои дорогие долги европейские страны, за счет новых дешевых размещений в текущей ситуации?

Насчёт «ФРС не дремлет» — это такая шутка, источником которой является пресловутое мнение о том, что Фед во всём и всегда должен быть на высоте))

— до кризиса 66 % — какое снижение тренда роста рабочей силы ?

БолЬше половины новых рабочих мест на неплный рабочий денЬ ,2 млн. человек перестали искать работу — какие проблемы с демографией?

www.bls.gov/opub/mlr/2013/article/labor-force-projections-to-2022-the-labor-force-participation-rate-continues-to-fall.htm

Здесь можете ознакомиться с трендами

Рекомендую сравнивать, например, с Индией их

Мне так кажется, что в итоге они надуют такой пузырь, что мало не покажется никому, когда он лопнет

Как следствие видим отток капиталов из EM, в том числе Китай. При такой долларовой репатриации активов, в действительности есть только две точки приложения капитала, это финансовый рынок, и реальный сектор.

Может быть, возвращение капитала в штаты и станет основным триггером повышения инфляции, ведь за последние несколько лет накачали ликвидностью систему сильно. Принимая во внимание снижение отдачи от инвестиций у американских компаний, которые аккумулировали огромное количество кэша, что подтверждает увеличение количество байбеков и дивидендных выплат. Чтобы поднять рентабельность будущих инвестиций компаниям нужна инфляция.

В такой ситуации повышение процентных ставок выглядит логичным, т.к. ускорит процесс возвращения капитала, а так же ревальвацию доллара.

Очень хотел бы узнать ваше мнение по этому поводу! Пойдут ли деньги в реальный сектор?

Заранее Спасибо.

а что если американской экономике можно было бы устроить управляемую деградацию (лучше конечно новую технологическую индустриализацию, но если на базе текущего тех уклада, то получается деградация) откатить назад процесс глобализации, путём уменьшения доли услуг и увеличения доли производственной составляющей экономики, провести масштабную репатриацию производственных мощностей создавая спрос на рабочую силу вызвав волну эмиграции в сша трудоспособного населения. Но это возможно только вынудить-заставить транснациональные корпорации пойти на это и взять на себя издержки, но если власть сша это и есть власть этих самых транснациональных корпораций, то получается это они должны сами себя вынудить-заставить пойти на это, что не реально, если только не везде будут на пример идти военные действия без непосредственного участия самих сша как стороны военных действий, а на северо-американском континенте нет. Другой вариант, это заполучить очередное пространство для расширения системы, развалить очередное СССР и окучить высвободившиеся из под влияния этого «очередного СССР» страны и регионы но теперь только и исключительно экономикой США (не какого общего западного выгодоприобретателя в виде сша-англия-германия-франция, только сша). А таких рынков осталось на шарике, только два, это в большей степени Европа (как сама Европа, так и всё что находится под влиянием непосредственно Европы), и в меньшей степени юго-восточная Азия. Если же они понимают что, на это сейчас не способны, то да — secular stagnation и ожидание что, всё со временем как нибудь наладится.

www.youtube.com/watch?v=ZQKK2n6NtNk&feature=youtu.be

конкретно где то с 25-26 минуты.