Блог им. option-systems

План «Арсагера»

- 18 марта 2015, 22:00

- |

«Свободное развитие каждого является условием свободного развития всех». (Карл Маркс)

Пару недель назад — 3 марта 2015 года прошло заседание Совета директоров ОАО «УК «Арсагера», в котором я принимал участие. Был утвержден новый бизнес-план (далее БП) компании на 2015-2017 гг.

Рекомендую почитать — Бизнес-план, довольно интересный блок по состоянию и прогнозу экономики России и анализ положения дел в сфере коллективных инвестиций, так и самой компании.

Первое и самое главное, что меня волнует, как акционера компании – это перспективы прибыли и развития компании.

Риск «проедание» акционерного капитала стоит в БП под номером 2, но думаю, для акционеров – это риск №1.

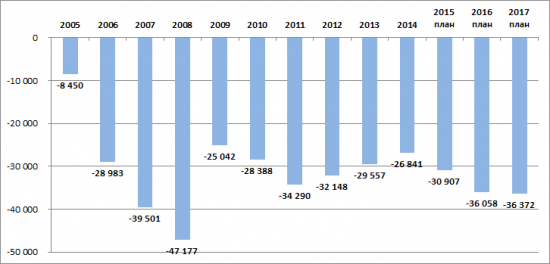

Ключевой показатель Sкс – Z в бизнес-плане все три года в отрицательной зоне, как и всё существование компании!

Стартап — Арсагера! 10 лет?

Надеюсь, что это очень консервативная оценка от Правления, особенно с учетом хорошего результата с начала года по собственному портфелю и портфелям фондов, и мы увидим в 2015 году Sкс – Z в положительной зоне.

Это будет первый профит именно от управления фондами, как таковыми, который увеличит доходность собственных средств!!! Ради чего и создавалась УК.

Самая главная проблема данного бизнес-плана – невозможно прогнозировать фондовый рынок. Что будет, покажет время, рынок сможет поломать все планы за раз!

Я уже писал ранее из чего, складывается прибыль УК.

Прибыль управляющей компании (E) складывается из дохода от инвестирования собственных средств (Scc) и комиссионного вознаграждения за управление клиентскими средствами (Sкс) за вычетом расходов на функционирование и продвижение компании (Z)

E = Scc + Sкс – Z

Scc – прибыль от инвестирования собственных средств.

Данная прибыль весьма не стабильна (может быть и убыток по итогам года) – так как все собственные средства размещены на рынке акций и в принципе полностью повторяют структуру ПИФов акций УК. В долгосрочном плане доходность по собственному портфелю равна или немного превышает среднерыночную доходность.

Вся соль в части формулы Sкс – Z

Z – расходы компании. Арсагера в расходах довольно в притесненных условиях.

Рост расходов связан с размером бонусов сотрудников, при росте доходов от управления – будет расти и бонусная часть ЗП сотрудникам УК. И кроме, того уровень доходов сотрудников УК весьма скромен и требует индексации.

Sкс – это комиссия от средств в управлении.

Это довольно стабильная и прогнозируемая цифра, так как УК берет комиссию с объема средств в её управлении (2-2,5% по фондам недвижимости и акций, 0,5% — по фондам облигаций), кроме ИДУ (15% с профита, фиксинга нет).

Sкс зависит, как от рынка, так и от мастерства управляющих. По идеи: чем лучше будет результат, тем больше будет объем средств в управлении (при росте активов от переоценки активов), и больше будет приток новых инвесторов, что по итогу приведет к росту комиссий.

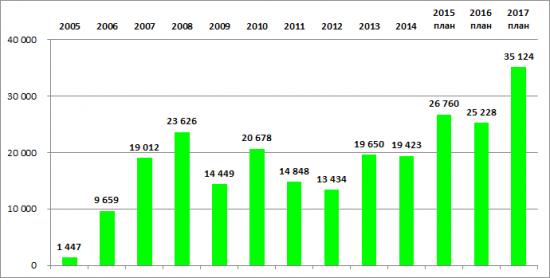

Sкс планируется на довольно высоких уровнях – максимальных за всю историю.

Прибыль управляющей компании (E)

В самом конце БП Арсагера производит оценку стоимости 1 акции несколькими способами оценки к концу 2016 года при выполнении показателей в плане. Получилось 1,15-1,83 руб., средняя цена акций Компании тремя методами 1,58 руб.

Мое мнение еще более оптимистичное. Если Арсагера сделает такую прибыль за 2015-2017 год, то её акции — рынок переоценит в несколько раз.

К примеру, приведу задачу по оценке акции некой компании А.

Входные данные: некая компания А платит дивиденд 25 копеек на акцию, собственный капитал около 1,5-2 рублей, ROE около 20-30%, доходность долгового рынка на конец 2017 года 5-7%.

Сколько должна стоить одна акция компании А?

По моим оценкам на конец 2017 года – это 5 рублей. Как можно догадаться, компания А – это УК Арсагера. От текущих цен (80 копеек) это +525%. Это около +84% годовых сложным процентом.

Надеюсь тем, кто читает данный топ понятно, что это не призыв или реклама — покупать акции Арсагеры. И тем более не гарантия. Это всего лишь мои мысли поводу своих инвестиций в данную компанию. МОИ МЫСЛИ.

На данный момент – это чистый венчур.

Пока Sкс – Z в отрицательной зоне – это венчур!

Отрицательное значение Sкс – Z не дает Арсагере выйти из состояния венчура и на одиннадцатый год своего существования.

Для того чтобы данная цифра стала положительной – нужно чтобы в управлении компании было 1,5 млрд. рублей, для этого нужно либо дополнительно привлечь к текущей сумме порядка 500 млн. рублей в ценнобумажные продукты или фонды недвижимости, либо чтобы произошла переоценка активов на такую же сумму.

Пока с нетто-притоком средств не очень хорошо.

Данные по вводам/выводам в ценнобумажные фонды УК Арсагера

Пайщики выводят средства. Основная причина даже не в Арсагере, а это общее разочарование российскими акциями, как классом активов. После стольких лет боковика рынка и ситуации в экономике России — сложно оставаться оптимистом.

Основные задачи 2015 года

Прошу обратить внимание на данный раздел – читайте с 25 страницы бизнес-плана. Для акционеров будет особенно интересно.

Ценные бумаги

Я уже несколько раз писал про результаты управления фондами УК Арсагера.

«Альфу» на длинном отрезке они делают, в прошлом году было отставание, но сейчас нагоняют, если посмотреть на флагманский фонд «Арсагера – фонд акций» — за первые 2 месяца 2015 года он обгоняет индекс ММВБ на +10%.

Кажется, что такие результаты должны привлекать новых пайщиков, но в реальности ситуация происходит обратная. Нонсенс.

Планировать в таких условиях приток денег довольно сложно.

Я посмотрел историю планирования привлечения средств в ценнобумажные продукты Арсагеры за последние 9 лет:

«Оптимизм на минимуме» уже два года. Иронично, что когда-то я упрекал их в излишнем оптимизме, в самом первом исследовании про Арсагеру писал, что руководство Арсагеры самое оптимистическое в мире!!!

Но пессимизм может служить сигналом – что когда оптимисты становятся пессимистами – тогда самое время начинать инвестиции.

Реалии коллективных инвестиций сейчас таковы, что тема российских акций не популярна, пайщики выводят средства, а не заводят… И даже если результаты управляющего лучше рынка на истории, всё равно пессимизм превалирует.

Российский рынок с 2011 года падает, боковик можно считать с 2006 года (!), плюс санкции, Украина, снижение цен на нефть, структурные проблемы экономики, застой политической конкуренции и так далее – идет отток средств из ПИФов, расти не на чем – нет идей...

Это беда не одной Арсагеры, это беда всей индустрии. Не идут деньги россиян в акции, в ПИФы акций…

Хотя деньги в России есть. Депозиты физ. лиц растут каждый год. Но люди более охотно покупают валюту или недвижимость, чем вкладывают в акции.

Депозиты физ. лиц достигли 18 трлн. рублей, а СЧА открытых и интервальных фондов – только 92 млрд. рублей. Диспропорция просто аномальная - потенциал на лицо!!!

0,5% от вкладов!!!

Всего же по всем классам ПИФов в России по итогам 2014 года совокупные активы составляют лишь 3,12% от банковских депозитов.

К примеру, по итогам 2014 года совокупные активы под управлением взаимных фондов в США в 1,5 раза превышают объем депозитов населения в банках страны (по данным Federal Deposit Insurance Corporation и ICI).

У нас просто нет сферы коллективных инвестиций!!!

Сейчас в России инвест. сфера просто находится в зачаточном состоянии, для сравнения — данные по соотношению СЧА/ВВП, %

Для себя я решил, что лучше быть в самом начале этого пути, когда никто не верит в успех!

Вот в этом и есть смысл венчура – может получиться очень хорошо. Рост сферы коллективных инвестиций может быть в десятки раз. Сфера для развития огромна.

Плюс еще аномалия – динамика ВВП и динамика фондового рынка с 2011 года разошлись.

И главное, не могут держатели долга иметь доход выше собственников бизнеса на длительном отрезке – это аномалия аномалий в России.

Но всё проходит. Я ожидаю рост фондовых рынков, и коллективных инвестиций нагоняющим характером. Когда-то, просто произойдет перестановка уровней цен на рынке в разы. Мы проснемся в другой реальности.

Когда произойдет этот прорыв? Неизвестно.

Должны сложится определенные условия, когда в стране начнутся реальные структурные изменения в экономике, утвердится корпоративная культура, направленная на соблюдение прав всех акционеров, управление компаний из понятий ориентации на наибольшую выгоду для каждого акционера, а может, будет достаточно снижения доходности по депозитам к 3-5% и роста рынка за последний год на +25%, психологически это подействует очень сильно на людей.

Кстати, рост уже был, осталось снижение доходностей долгового рынка к 3-5%, ЦБ РФ такие ориентиры озвучивал.

Но для устойчивого роста на долгие годы, всё-таки чисто «спекулятивного момента» мало, нужны реальные изменения в экономике России. А это процесс не быстрый…

Хотелось, чтобы Арсагера была крупным бенефициаром развития коллективных инвестиций… Все предпосылки к этому есть.

Генерация «альфы», честная политика по отношению к своим клиентам, хорошая продуктовая линейка…

Вот, что есть по теме в БП: Развития розничных продаж:

Арсагера не использует агрессивный маркетинг типа – «акции Сбербанка выросли на +43% за 30 дней». Есть у нас несколько проф.участников, которые балуются таким штуками.

У Арсагеры очень взвешенный подход в этом вопросе. Арсагера настроена на долгосрочные отношения со своими пайщиками, но пайщики должны понимать, что такое инвестиции в акции. И для этого Арсагера – делает по максимуму.

Жаль, что вопросы улучшения финансовой грамотности населения лишь декларируются на государственном уровне, но в реальной жизни зачастую происходит обратное – кредиты под 50% годовых, пропаганда спекуляций и прочее и прочее. Этого не должно быть в принципе, а еще лучше запретить законодательно.

Я писал ранее: «Инвестиции в акции – это страшно и опасно, но по мне, это ни чем не опаснее, чем инвестировать в недвижимость или размещать денежные средства в банке, а даже и безопаснее и проще».

Меня поправляли: «Большинство россиян не согласятся с этим даже на ментальном уровне, они просто не поймут, как сумма инвестиций может уменьшаться.

У большинства населения профиль риска таков, что они не готовы жертвовать текущими выгодами ради будущего. У населения сформировалась психология бабочки-однодневки, появлению которой есть и объективные причины».

Возможно, УК Арсагера появилась не в свое время, но без «таких Арсагер» – это время не настанет никогда.

Недвижимость.

В данный момент около 15% моего портфеля – это ЗПИФНы Арсагеры, я про них писал, сам покупаю на бирже с дисконтом с весны 2014 года.

Была идея: купить на бирже – потом получить расчетную цену при погашении.

Многие это воспринимали, как рекламу данных ЗПИФНов, но от этого УК ничего бы не получило – это же вторичное обращение. Тут скорее – я потерял, рассказывая про данные паи, тем самым уменьшая дисконт.

Первый пост по ЗПИФН Арсагера – ЖС я написал еще в августе 2012 года - smart-lab.ru/blog/73144.php и потом в июне 2013 - smart-lab.ru/blog/122908.php Потом периодически упоминал данную тему. Кто захотел, тот воспользовался идей. Сейчас она близка к финалу. Забавно посмотреть, кто критиковал тогда эту идею.

В данный момент я заработаю на дисконте, но сама идея покупки фондов недвижимости в целях диверсификации активов – очень интересна сама по себе. Это жилая недвижимость.

С обеспеченностью жилой площадью у нас в стране беда!

Жилищное строительство – может стать супер локомотивом экономики страны!

И есть инструменты для реализации – это ипотека. У нас она на низком уровне, но вот % высокий. Из-за этого по факту нет развития в этом направлении.

Если Правительство РФ и ЦБ РФ приведет нас — к ипотечным ставкам в 3-5% годовых, то всё будет очень хорошо.

Тут и произойдет революция в экономике России!

Конечно, существует масса преград в виде бюрократии, инфраструктурных проблем, но процентный вопрос – это базис, который нужно решить в положительную сторону для развития экономики.

Арсагера недавно опубликовала подробную статью — Всё о работе фонда недвижимости «Арсагера — жилищное строительство». Интересно.

Теперь, что новое по ЗПИФНам Арсагеры в БП:

Согласно БП мы имеем:

1. По фонду «Арсагера – жилищное строительство» (далее ЖС) во второй половине 2015 года пайщиками может быть инициировано собрание с целью увеличения сроков работы фонда и изменений правил фонда в части возможности проведения досрочных погашений паев или выплаты дохода. Тут всё зависит – от количества голосов за то или иное решение. Правление на данный момент предполагает, что по результатам данного собрания может быть погашено (в декабре 2015 года) около половины паев фонда, что приведет к сокращению СЧА до 300 млн. руб.

У меня средняя цена покупки по ЖС сейчас 2276,50 руб. Еще в декабре 2014 году данные паи можно было спокойно купить по 2000 рублей. Сейчас – уже 2500 руб. Всё же рынок показал доходность несколько ниже, и в отличие от рынка данная инвест.идея основана на чистом арбитраже.

Я рассчитываю получить доходность от этой инвестиции около +40% годовых исходя из текущей расчетной цены за пай (3154 руб.), при этом я ожидаю, что данная цена к концу года еще подрастет, потом рассчитываю, что результат будет выше.

2. Правление ожидает досрочное погашение фонда «Арсагера – жилые дома» (далее ЖД) в 3 квартале 2015 года.

На данный момент срок существования фонда до 2020 года. Предполагалось, что он перехватит эстафету от фонда ЖС, срок существования, которого на данный момент — конец 2015 года.

Но ввиду того, что ЖД сняли с торгов на бирже (Московская биржа проявила рвение) в прошлом году – логичнее продлить ЖС. И еще немаловажный плюс – те пайщики, которые захотят остаться в ЖС, то им этот маневр поможет избежать налогов при погашении ЖС.

Я купил по 650 рублей за пай на бирже в конце апреля 2014 года – сейчас расчетная 958 руб. Плюс я еще получил пару раз выплаты чистыми по 25-26 руб. на 1 пай. Еще в июне должна быть очередная выплата. То есть если пайщики примут решение о ликвидации фонда и я получу расчетную стоимость пая, то предполагаемая доходность моей инвестиции будет – около +55% годовых!!! Очень хорошо.

Возможные риски: все решения принимаются большинством от общего количества паев, и если данные решения не будут приняты, то всё пойдет иначе: ЖС будет завершен в соответствии с текущей редакцией правил (погашение произойдет в первой половине 2016 года), а ЖД будет существовать до 2020 года.

2015 год по ЗПИФНам решающий для Арсагеры. Закрытие данной темы – положительно скажется на трек-рекордсе компании. Те кто, хочет, выйдут, получив свои инвестиции по расчетной цене.

А те, кто останутся – останутся в необходимом для них продукте. И плюс, если пайщики утвердят изменения в Правилах и продлят сам фонд, появится интересная опция – «возможность проведения досрочных погашений паев или получение дохода на пай».

Данный механизм будет способствовать приближению рыночной цены на бирже к расчетной стоимости пая.

Часто есть такой вопрос, как копить на квартиру? ЗПИФН – оптимальное решение.

Огромный дисконт и отсутствие ликвидности для инвестора не давали возможность привлечения нового капитала в ЗПИФН, с появлением данного механизма возможности компании и интерес инвесторов, безусловно, возрастут.

Согласно БП по итогам 2015 года объем средств в управлении компании не увеличится, на конец 2016 года увеличится к 1 230 млн. руб., на конец 2017 года — 1 795 млн. руб.

Желаю, чтобы все планы перевыполнились!!!

Успешных инвестиций!

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Saxo Bank

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Бернстайн

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- Итоги недели

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- Магнит

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- рубль

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- экономика

- Элвис Марламов

- юмор

Похож на рака, лебедя и щуку которые тянут в разные стороны капитал инвесторов и поэтому стоят на одном месте))))

У них что нет креативщиков вообще?

Что же касается к примеру лого митсу, то вот что пишут про его как вы сказали «трехлучевую природу»:

Название Mitsubishi тоже имеет свой тайный скрытый смысл – это сочетание слов “mitsu”, что в переводе означает “три” и “hishi” — водяной каштан, который в Японии принято считать ромбовидным алмазом. Официальный перевод звучит, как “три алмаза”.

Название в переводе означает «три бриллианта», или же «три ромба», слово «хиси» (при соединении первый слог озвончается по правилам японской фонетики и «хи» превращается в «би») означает «каштан».

Логотип Mitsubishi — это результат слияния фамильного герба рода Ивасаки (три ромба) и клана Тоса (три дубовых листа, произрастающих из одной точки).

У вас же три разнонаправленные стрелочки. Расшифруйте плиз природу вашего логотипа? Слияние клана Шадриных с еще каким-то мощным кланом))))?

Это бизнес. АФК Система в любом случае в плюсе по Башнефть по полученным дивам.

У меня не было бумаг Системы до всех событий — по 13-14 руб. я стал покупать, пропустил движение на 5-6 руб.

Но именно на Системе я в 2009 году с 4 руб. начинал покупки, и долгое время Система была инвестицией №1 для меня с долей в портфеле 90%!

Во-первых, мне нужно доха сверх индекса (индекс на длительном отрезке опережает депозит) — они это сделают.

Во-вторых, время — это экономит время.

В-третьих, покупая ПИФ — покупаешь диверсифицированый портфель, с регулярными взносами по 20 тр в месяц — это сложно сделать.

В-четвертых, это сама услуга — управление. УК -ищет новые идеи и реализует их. Один человек это сделать не может.

Плюс ПИФ не платит налогов! Т.е. в этом бонус. НДФЛ я заплачу только при погашении — например через 20 лет. Представляете сколько это даст — процент на процент!

Я кроме ПИФов покупаю сам акции — результат, почти как у управляющих (уже с учетом всех комиссий) — тогда смысл тратить на это всё время?

Пока у меня есть желание, но позже оно может и пропасть. Я буду получать удовольствие от другого — тогда я всё переведу в ПИФы, которыми управляют люди, которым я доверяю.

И главное, доверяю их методам управления!

Этой фразой все сказано...

Но твоя оценка компании, на мой взгляд, в корне неверна. За 10 лет компания не смогла вывести в плюс свой основной бизнес, это говорит о следующем:

— В команде отсутствует грамотный управленец, который на уровне проекта способен организовать и вести проект.

— В целом бизнес план построен на ожидании развития рыночной ситуации в благоприятном для компании направлении. Это ошибка.

Как только ситуация на рынке изменится, Арсагера, вместо получения всех плюшек, сможет всего лишь на короткое время расслабиться. Не имея достаточно агрессивной стратегии продвижения, компания обречена уступить под натиском все бОльшего числа конкурентов, чье появление в условиях становления рынка коллективных инвестиций не заставит себя долго ждать.

Важнейший вопрос данного венчура — обладает ли компания ДКП, которое надежно защитит её будущие прибыли от конкурентов? Я его не вижу, а ты?

«Не имея достаточно агрессивной стратегии продвижения, компания обречена уступить под натиском все бОльшего числа конкурентов, чье появление в условиях становления рынка коллективных инвестиций не заставит себя долго ждать».

что такое «агрессивная стратегия продвижения» и как ты её представляешь?

я же про это написал — что это плохой путь. Загнать народ в ПИФы, который не понимает продукта — это тупиковый путь.

качество работы, положительный трек-рекордс, продукт — вот пути развития компании.

пока я вижу, что компания делает все последовательно и разумно.

компания — пережила уже многих конкурентов и два кризиса. Если рынок упадет — Арсагера выживет. Всё-таки бизнес-план — это область вероятного…

Приведи график альфы по годам, если не сложно, может я просто не в курсе?

«агрессивная стратегия продвижения» это когда ставится цель и достигается на горизонте 1-2 года. У компании огромный потенциал. И ни малейшего представления о том, как его можно реализовать. Хотя казалось бы...

Создается фонд с внятным маркетинговым потенциалом, востребованый рынком. Выбирается наименее затратный канал продвижения. За 1 год выход как минимум на безубыток, за второй компания платит долгожданные дивы.

За бизнес-план с отрицательной Sкс – Z нужно расстреливать из атомного оружия, как сейчас принято говорить. Это признание собственной профнепригодности. Прости за мои резкие слова, я знаю, о чем говорю, работал кризисным управляющим.

Если у руководства нет четкого представления, как, какими методами, за счет каких средств и в какие сроки компания выходит на операционную прибыль, а в плане стоит «выживание до лучших времен» — то прибыли можно и не ждать.

Это называется ждать у моря погоды.

Арсагера — безусловно положительное явление, но не для собственных инвесторов, что не может не огорчать. Мне было бы приятно стать долгосрочным инвестором компании, ведущей просветительскую деятельность с четкой, понятной миссией. Но если как НКО деятельность Арсагеры выше всяческих похвал, то в коммерческом плане я бы не ожидал успеха иначе, чем по счастливому стечению обстоятельств. Поэтому кроме среднесрока, я перспектив для вложения средств не вижу. Буду рад, если я не прав.

спасибо за мнение.

Жаль только — жить в эту пору прекрасную / Уж не придется — ни мне, ни тебе

Некрасов

А пока она в минусе рано. Могут и деньги кончится такими темпами. Пока бизнес не успешен. В этом все.

на 6 марта — собственный портфель 125 млн. рублей только.

arsagera.ru/info-blok/arsmedia_video-materialy_kompanii/regular/sobstvennye_sredstva_kompanii_obzor_s_2002_po_06032015_g/

У компании нет долгов, кроме долгов перед акционерами по дивам, и почти такой же налоговый актив и по сути — СЧА почти равен собственному портфелю акций, есть еще НА чуть-чуть — сайт и прочее.

по данным компании:

УК:

уставной капитал опять не уменьшили, как того требует ФЗ об Акционерных обществах.

моё мнение франшиза Арсагеры не жизнеспособна

и почему нужно покупать Арсагеру за 0,78 от капитала? если Сбербанк поэтому показателю сейчас дешевле торгуется

откуда у Вас цифры? но не суть, Вы же помните где был рынок 31 декабря 2014 года.

хорошо.

видео на 6 марта посмотрели — последняя информация по СС?

1) покрыть разницу м/у СЧА и УК 97-124=-27 мио

2) покрыть прибылью -4 мио операционного убытка

считаем: 0,25 руб*124 000 000 акций= 31 мио + 27 + 4= 62 мио без учёта налогов. Это 62/104 мио 60% должен дать портфель собственных ц.б. что б твоё допущение было реализовано. Сядь и подумай сможет Арсагера заработать за 2015 год 60% к портфелю собственных ц.б. при соблюдении всех прочих параметров БП указанных тобою?

не питай иллюзий.

по п.1. я не понял? что за разница -27 мио. Видео о СС на 6 марта приложил

и кроме этого — чистая прибыль складывается из переоценки СС и доходов от комиссий минус расходы на содержание. по БП — ЧП есть каждый год.

конечно, это очень оптимистичный взгляд. я знал, что это выглядит как иллюзия. но я имею право иметь свое мнение на этот вопрос. в конце 2017 года посмотрим.

<чистая прибыль складывается из переоценки СС и доходов от комиссий минус расходы на содержание. по БП — ЧП есть каждый год> все параметры БП, которые ты привёл я учёл

<в конце 2017 года посмотрим.> вот это как раз иллюзия и есть

А соревнования и так уже идет. У меня публичное инвестирование, и свой результат я показываю — уже 2 года будет в июле как.

Василий, сейчас не торгует, только выступления, радио и семинары — околорыночник. Тоже хорошо — деньги. Только чему он научит людей?

Василий — очень наглядный пример спекулянта — может кому-то это будет предостережением.

ММВБ, исключительно лонг. Срок неважен, только не мельчить год-2-3. Может взрастим инвесторов совместными усилиями?)

Если нужно, готов ежедневно светить результаты и «жутко спекульского» портфеля. А то биржа с конкурсом управляющих сдохла вроде

Кстати, а Вы в курсе, что формы «отчет о прибылях и убытках» уже давно не существует в российской бухгалтерии? В налоговую Арсагера по прежнему сдает «отчет о прибылях и убытках»?

Хотя зная Вашу любовь к форме, а не к содержанию — почему на запятые еще не указали?))

Комитеты создать или Положение написать...

Вы и Ваша организация формально выполняет функцию, как «независимый директор» — но это формальность, так как Вы зависите от кураторов из Росимущества — и данный институт лишь ширма для получения бабла и формального развития корпоративного управления.

Правительство отчитается о развитии, и пара тысяч человек будет жить хорошо — но для страны это ничего не даст.

А вопрос по отчетности был к тому, что если менеджмент общества и члены совета директоров не знают изменений в законодательстве о бухгалтерском учете, то каково вообще может быть доверие к документам общества, публично публикуемым с ошибками?

Остальные Ваши п-ф-ф-ф, позвольте оставить без внимания. :)))

Комментаторы совсем не в теме бизнеса Арсагеры, собственники поддерживают линию развития. Со стороны всегда кажется, что сделал бы иначе, но многие не понимают, что так нельзя.

Компания Арсагера — единственная УК в России, не связанная ни с одной ФПГ, не находится под крылом банка или гос.структуры в сфере управления — и живет уже 10 лет...

Её хоронят давно, но только похоронная процессия сама уже иссякает…

Является одной из обязательных для предоставления совету директоров и акционерам (в том числе потенциальным) форм в составе прогнозного бюджета на будущий год в акционерных обществах с высоким качеством корпоративного управления, а так же одной из форм внутренней управленческой отчетности.

В отношении представленной в бизнес-плане формы, кроме дурацкой ошибки в ее названии, могу заметить, что она не соответствует стандарту финансовой отчетности акционерного общества и не дает понимания акционерам прогноза отчетности, направляемой обществом в налоговые органы. Что, в общем, достаточно типичная ситуация для советов директоров с неработающим комитетом по аудиту и, соответственно, ослабленным акционерным контролем.

Вообще, нормой предоставления отчетности акционерам сейчас является предоставление так же в бизнес-плане основных форм финансовой отчетности, прогнозируемых за прошлый год и отчетов об их исполнении, что в плане Арсагеры отсутствует. Соответственно невозможно понять как менеджмент справился с задачей прошлого года.

Насчет того кто в теме. Думаю, что основные комментаторы Вашего топика значительно ближе к теме, чем Вы хотите это себе представлять. А вот слабость совета директоров Арсагеры в области акционерного контроля и даже в банальных основах финансовой отчетности видна из Вашего топика невооруженным взглядом.

В отличие от Вас — я рискую своими деньгами, Вы же со стороны — можете наблюдать — никто никого не заставляет покупать акции Асрагеры.

От Вас я пока слышу лишь вопросы по форме.

А я задам вопросы, который Вы могли бы задать менеджменту на совете, но, судя по всему не задали: в бизнес-плане написано «Прогноз по размеру доходов от управления собственными средствами сделан исходя из среднегодовой доходности в размере 50% годовых в 2015, и 25% годовых в 2016 и 2017 годах.» Соответственно:

1. На чем основана такая оценка доходности управления собственными средствами? Какова была историческая доходность управления собственными срествами?

2. Вы считаете такую оценку доходности качественной?

3. Какова численная оценка риска того, что указанная доходность не будет достигнута?

4. Учитывая тот факт, что статья доходов от управления собственными средствами является основной статьей дохода как в прогнозном БДР, так и в БДДС, то каковы сценарии финансового положения общества в случае существенной ошибки прогноза этой доходности?

5. Не является ли риск недостижения этой самой доходности управления собственными средствами как раз основным риском общества (а не та хрень, которая написана в бизнес-плане в разделе рисков)?

1. в среднем выше рынка

2. норма. Что лучше придумать?

3. вероятность заложена в БП. это БП — будущее никто не знает.

4. покрытие расходов за счет СС

5. для меня это не является риском — т.к. при снижении рынка — ликвидационная стоимость будет соответствовать рыночному портфелю, и при этом могут купить такой же портфель акций, получив деньги от компании при ликвидации.

1. Рынок будет падать, а Арсагера будет падать лучше рынка. Обоснования доходности управления собственными средствами у менеджмента нет и совет директоров этот вопрос тоже не волнует

2. Еще раз — оценка ключевой статьи бюджета доходов взята буквально с потолка и совет директоров это не волнует. Лучше можно придумать очень много чего — например, хотя бы взять среднюю доходность управления собственным портфелем за последние 3-5 лет. Это уже будет более адекватно.

3. Учитывая ужасные отчеты за прошлые годы эта вероятность, похоже близка к 100 %. Менеджмент регулярно завышает ожидаемые доходы в проектах бюджетов и втирает очки совету директоров и миноритарным акционерам, а потом не выполняет свои планы подрывая доверие любого нормальнго акционера.

4. Учитывая регулярность неисполнения менеджментом бюджета доходов на какой срок хватит СС?

5. Ничего не понял. Объясните дураку.

1. Непонятно, каким образом пайщики будут привлечены. Ведь сейчас очевидно, что нет интереса к акциям и такая ситуация может продлиться достаточно долго (например, 10-15 лет). Как Арсагера в такой ситуации остановит проедание собственного капитала? Этим же нельзя рисковать.

2. Возможно, больше, чем 50% пайщиков Арсагера-ЖС и Арсагера-ЖД покинут фонды, это проблема, так как теряется хорошая комиссия.

3. Диверсификация и лимитирование правильно, но вопрос оценки риска, считаю, несколько неправильным. На мой взгляд, риск надо оценивать по консервативному подходу-риск потери стоимости приобретения, а не текущей стоимости. Прибылью можно рисковать более агрессивно, чем вложениями. Необходимо обеспечить сохранность вложенных прежде всего. Из этого простой вывод: лимитирование должно быть по долям по себестоимости, а не по капитализации. Тогда не будет такого, когда акцию продаешь с прибылью +100% потому что была превышена доля, а она потом еще на 500% растет. На практике УК это нередкое явление и это лимитирование абсолютно противоречит духу инвестирования.

3. Связанная с этим проблема оценки перспектив и перекладки. Вот например, по АФК Системе. Долгое время Арсагера не рассматривала к покупке эту компанию, но после определенных изменений в оценке акции вошли в портфель, при этом по цене раза в 2 больше, чем они могли быть приобретены раньше при схожих условиях. Потом акции сильно упали в связи с объективными причинами. Получается, аналитики ошиблись по ней дважды.

Этот и многие другие примеры показывают, что изменение портфеля на формальные аналитических прогнозов, какие бы прекрасные специалисты не были бы, должны иметь ограниченное действие.

Предложения:

1. Надо было больше акций с хорошими дивидендами и учитывая уникальную ситуацию на облигационном рынке, рассмотреть включение в портфель облигаций, в т.ч еврооблигации. Доходности очень хорошие даже по облигам с низкими рисками. Например, можно рассмотреть структуру 50/50 акции с дивами/облиги.

2. Основная идея в Арсагере-ЖС очень хорошая, но, считаю, надо рассмотреть покупки новостроек в других регионах, например, в Московском, где спрос остается высоким. Возможно, есть смысл посмотреть малоэтажку, таунхаусы, сегмент которых, похоже, увеличивается из-за перенаселенности многих районов.

3. Считаю, для привлечения новых пайщиков необходимо добиться развития облигационных пифов, в т.ч. включая туда еврооблигаций. Надо дать возможность пайщикам получать 10% в валюте, а не 3-4%.

4. Просто необходимо организовать хотя бы небольшое представительство в Москве. В Москве больше денег, которые люди готовы вкладывать в бизнес, надо это использовать.

5. Уменьшить количество перекладок, не ограничивать прибыль по супер-идеям, критически оценивать свои прогнозы на небольшой срок, ограничивать влияние прогнозных (а по сути, неизвестных) величин на принятие решения по инвестированию.

кроме этого поработайте над продажами НПФ-ам своих инвестпродуктов. У вас сейчас есть клиенты в НПФ?

s018.radikal.ru/i510/1202/4e/1d46518a07c2.jpg

2007 и 2010 года одинаковые

План-то в чем? Сидеть и ждать когда наконец-то пр-во разрешит коллективный попил пенсионных денег и они свалятся с неба? )

Вот же вам господин Верпета правильно говорит — нету в России клиентов — ищите в зарубежье )