SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. gift

Ценная подборка №21. Собственное время или иное представление графиков цен.

- 24 ноября 2011, 21:20

- |

«Использование собственного времени позволяет трейдеру пользоваться запасным „индивидуальным“ входом. Этот момент можно сравнить с кинотеатром, когда вся толпа ломится на сеанс через одну дверь.»

Объем торгов — далеко не единственное объективное значение, к которому можно привязать время. Одним из популярных методов является формирование свечей по расстоянию, которое должна пройти цена. Обычно для этого используются графики «Ренко», которые присутствуют в большинстве программ для технического анализа. Но классическое Ренко обладает существенным недостатком — в нем не определена начальная точка отсчета, от которой необходимо откладывать расстояние. В варианте с объемом торгов я для этого использовал одну из естественных нарезок котировок — дневные свечи. А в этом случае удобнее взять более старший таймфрейм — недельный. Тогда точкой отсчета станет начало торгов каждый понедельник. Такой способ иногда будет накручивать одну лишнюю свечу каждую неделю, зато гораздо удобнее и практичнее.

Вторым важным отличием от традиционного Ренко станет большая гибкость. Обычно новая свеча рисуется, когда цена пройдет фиксированное абсолютное расстояние в пунктах, без поправки на долгосрочные изменения. Более корректным станет использование адаптивного Ренко, когда расстояние будет определяться процентным изменением цены. Такой подход позволит анализировать продолжительные отрезки времени. Смотрим полученный график:

В левой части расположены обычные дневные котировки фьючерса РТС. В правой части — график Ренко, построенный Велслабом при величине кирпичика в 2000 пунктов. В центре — вариант адаптивного Ренко при величине кирпичика в 3%. Важным отличием от вэлслабовского варианта является то, что собственный вариант Ренко не очищает свечи от теней, меньше теряя в информативности.

В этом варианте для построения свечи требуется строго направленное движение цены на определенное расстояние. Неважно, какие колебания были внутри этого отрезка времени. Поэтому такие графики можно строить как по тикам, так и по минутным свечам. Хорошо видно, как меняется плотность вертикальных линий на заднем плане, характеризующих течение астрономического времени. Вариант адаптивного Ренко позволяет замедлять время в периоды затишья и ускорять в моменты высокой волатильности. Эту разновидность свечей, построенных по процентному движению цены в одну сторону, назовем «Ренко-направление».

Рассмотренный выше вариант привязки времени к направленному движению по сути использует куммулятивную сумму тиковых приращений. То есть общая масса сделок должна постепенно сдвинуть цену в одном конкретном направлении, не важно, вверх или вниз. Сами же сделки не имеют решающего значения. Поэтому даже упорная борьба за уровень, сопровождаемая множеством сделок, никак не будет отражена на оси времени. Этот вопрос может решить построение времени по объему или количеству сделок, рассмотренное ранее. Но можно использовать не направленное движение, а весь путь, пройденный ценой. То есть использовать куммулятивную сумму модулей приращения цены. Поэтому даже мельчайшие ценовые колебания найдут свое отражение на новой шкале времени. Для этого можно привязать счетчик событий к модулю разницы между двумя последовательными сделками. И как только цена «натикает» определенный путь, происходит закрытие таймфрейма и формирование свечи. Такой подход позволит ускорять время в периоды повышенной активности.

При использовании свечей типа «Ренко-путь» на первый план выходит чисто техническая задача. Общий путь строится по тиковым приращениям, поэтому необходимо обработать огромные массивы данных. Чтобы немного упростить задачу исторического тестирования, можно построить приближенный вариант пути по минутным свечам. Рассмотрим обычную медвежью свечку:

В левой части рисунка изображена нисходящая свеча с выраженными максимумом и минимумом. В общем виде можно предположить два вероятных варианта развития событий:

1. Салатовый. С открытия цена сразу пошла вниз. Обозначив локальный минимум, цена пошла в обратном направлении, выше точки открытия интервала. Обозначив максимум, цена вновь пошла вниз, закрыв интервал ниже точки открытия.

2. Синий. С открытия цена пошла вверх, обозначив максимум свечи. После этого цена развернулась и пошла вниз, лишь немного отскочив перед закрытием.

Хорошо видно, что салатовый путь гораздо длиннее синего. Хотя салатовый вариант развития событий случается немного реже синего, все же нужно выбрать его. Из-за тиковых колебаний реальная траектория цены будет больше, чем упрощенная регрессионная линия. Теперь необходимо выразить салатовый путь математически.

Видно, что путь состоит последовательно из следующих отрезков: тело свечи, нижняя тень, нижняя тень, тело свечи, верхняя тень, верхняя тень, тело свечи = три тела свечи + два раза тени. Тело свечи = модуль(открытие-закрытие), тени = (максимум-минимум) — тело свечи. Значит, нужный нам путь будет равен = 2*(максимум-минимум) + модуль(открытие-закрытие).

Именно эту величину можно использовать как приблизительный путь цены внутри свечи. Остальной расчет свечей «Ренко-путь» аналогичен свечам «Ренко-направление». Счетчик событий привязываем к проценту от цены и суммируем путь до полного формирования события и закрытия таймфрейма. Такой подход также будет изменять скорость времени в зависимости от текущей рыночной волатильности.

Второй раз подряд мы получаем шкалу времени, течение которого меняется в различные периоды волатильности. Значит, можно привязать счетчик времени к значению волатильности, выраженной в процентах или пунктах цены. Это позволит нормировать время по волатильности, поставив «путь» или «направление» Ренко-свечей в зависимость от исторической или ожидаемой волатильности. Историческую волатильность можно определить, используя популярные индикаторы — например, АТР или СКО. Ожидаемую волатильность можно рассчитать из цен на опционы. Но сейчас это даже не нужно делать вручную, так как биржа РТС уже транслирует индекс ожидаемой волатильности, рассчитанный по опционным котировкам:

Хорошо видно, как менялась волатильность. Особенно ярко всплеск нервозности заметен в разгар кризиса в конце 2008 года. Единственной задачей при использовании индекса волатильности будет пересчет пунктов индекса в длину пути для формирования Ренко свечей.

Теперь можно посмотреть, как будет меняться ось времени при замене шкалы астрономической на шкалу собственную. Смотрим сравнительные графики:

В верхнем левом углу расположен график фьючерса на индекс РТС с классической шкалой времени. В верхнем центральном графике — счетчик времени привязан к накоплению объема торгов, равному 80000 контрактов. В нижнем левом углу — вариант «Ренко-путь», привязанный к 20% пути. В нижнем центральном — вариант «Ренко-путь», привязанный к исторической волатильности за 2 недели. В правой части — варианты «Ренко-направление» с величиной движения в 3% (вверху) и СКО за 2 недели (внизу). Хорошо видно, что привязка к волатильности не дает заметного «искажения». А вот время, построенное по объемам торгов и процентным движениям, значительно отличается от классики. В зависимости от рыночной ситуации, биржевой активности или волатильности ценовых колебаний собственное время может сильно замедлиться или, наоборот, ускориться.

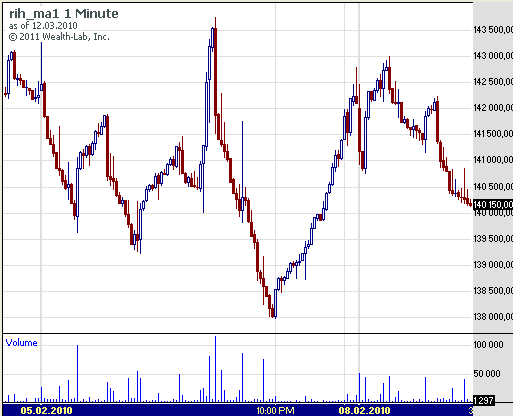

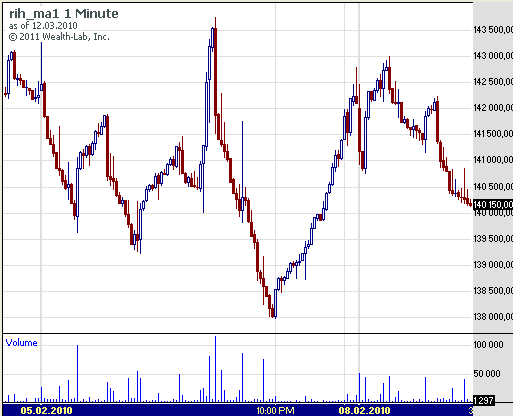

Однако, все рассмотренные выше методы определения собственного времени лишь изменяют скорость, но не останавливают время при отсутствии значимых изменений. Поэтому можно рассмотреть еще один вариант дискретности, который строит свечи по своеобразным правилам. По ним, время процесса будет протекать только, если цена обновляет локальные экстремумы. Одним вариантом может стать время, рассчитанное по переходу от максимума-к-максимуму. Смотрим полученный график:

По сути, этот график представляет собой обычный минутный таймфрейм с одним отличием. Все ценовые колебания внутри канала, построенного по локальным максимумам и минимумам, сжаты в одну свечу. То есть такой график не содержит боковиков и является чисто трендовым. Хорошо видны длинные тени, когда цена внутри диапазона подходила почти к границе, но затем продолжала движение в обратную сторону. Подобные свечи аналогичны торговле на прорыв ценового диапазона. Только здесь диапазон определяется еще на этапе формирования свечи, а не индикаторами. Подобный способ дискретности времени убирает большинство графических фигур технического анализа: треугольники, вымпелы, двойные вершины. В этом случае они будут представлены одной свечой с высоким объемом торгов и, иногда, длинными тенями.

С вариантами конструирования нового дискретного времени разобрались, теперь проверим эти методы на практике. Все рассмотренные способы позволяют формировать собственные свечи в режиме он-лайн, получая в программу непрерывный поток котировок в виде тиков или минутных таймфреймов. Но для тестирования в Велслабе я вручную подготовил файлы с новыми котировками и экспортировал их, как минутные свечи. В этой программе не возможно полностью отказаться от оси астрономического времени, но я буду тестировать системы, не использующие классическое время. Отдельно нужно сказать, что при тестировании использовались ранее разработанные торговые системы.

Для начала проверим простую трендовую систему из архива, которая не использовалась в реальной торговле из-за недостаточной эффективности. Смотрим сравнительную таблицу:

В коричневой колонке представлены результаты тестирования системы на классическом часовом таймфрейме фьючерса на индекс РТС. Всего 375 сделок со средней прибылью на сделку в 0,14%, что явно не достаточно для механической торговли. Во второй колонке — результаты тестирования на свечах «Ренко-направление» с величиной движения, равной 1%. Хорошо видно, что при незначительном уменьшении количества сделок средняя прибыль на сделку выросла в 2 раза до 0,3%, что уже является вполне приемлемым результатом. В следующей колонке — свечи «Ренко-направление», построенные по исторической волатильности. Средняя прибыль выросла до 0,68%, но из-за абсолютного укрупнения свечей получилось очень мало сделок. В предпоследней колонке — свечи по 80000 контрактов. В последней колонке — «трендовые» свечи, исключающие флетовые участки графика. Средняя прибыль аналогична классическому часовому таймфрейму, но здесь формирование интервалов шло по минутным свечам. Поэтому результат можно признать положительным, тем более вероятность прибыли и фактор восстановления заметно выросли.

Переходим ко второй импульсной системе:

В первой коричневой колонке — классический часовой таймфрейм. Во второй колонке — «Ренко-направление» 1%. Хорошо видно, как выросла средняя прибыль, вероятность прибыли и как сократилась просадка. В третьей колонке — «Ренко-направление», привязанное к волатильности. За счет сокращения числа сделок почти в 2 раза выросла средняя прибыль на сделку и почти в 4 раза уменьшился коэффициент «удачной сделки». В предпоследней колонке — «Ренко-путь» в 20% от цены. Матожидание торговли немного выше классического часового таймфрейма, зато гораздо лучше фактор восстановления и максимальная просадка. Можно посмотреть, как выглядит эквити торговли по таким свечам:

Хорошо видно, как растянут во времени период кризиса и высокой волатильности. В эти моменты время ускоряло свой ход, выдавая больше свечей.

Ну и, наконец, проверим один из паттернов, найденных генетическим алгоритмом:

Хорошо видно, что при использовании различных типов свечей, эффективность паттерна остается на достаточно высоком уровне. А при использовании «Ренко-направления» с привязкой к волатильности вероятность прибыли составила 100%. Безусловно, это стало следствием абсолютного укрупнения свечей и сокращения их общего количества. Такой результат пока можно признать статистически недостоверным, но нельзя отрицать высокий потенциал идеи.

Теперь можно сказать пару слов, зачем вообще нужны новые измерения времени. Большинство системных трейдеров в своих торговых системах используют свечи классических таймфреймов.Если использование стоп-приказов на вход в сделку может дать «индивидуальное» время для открытия позиции, то использование рыночных приказов «после закрытия свечи» создает в этот момент давку ордеров в стакане. Этот момент можно сравнить с кинотеатром, когда вся толпа ломится на сеанс через одну дверь. А использование собственного времени позволяет трейдеру пользоваться запасным «индивидуальным» входом. Нельзя однозначно сказать, какие внутридневные таймфреймы правильные. Можно лишь выбрать для себя более удобные. Многие из этих или аналогичных «времен» широко используются в программах для технического анализа. Это могут быть «крестики-нолики», Ренко или Каги, объемные бары или свечи типа «трехбарный прорыв».

Вывод

В этой статье я рассказал о некоторых наиболее популярных способах определения собственного времени биржевого процесса. Были рассмотрены лишь самые простые для понимания и практического использования методы формирования свечей. Их объединяет то, что закрытие очередного временного интервала привязано к определенному счетчику событий. Это может быть накопление нужного объема, пройденное расстояние или обновление максимума. Использование таких свечей позволит трейдеру отойти от основной массы участников торговли и принимать более индивидуальные решения. Получив лучшее исполнение приказа или даже новое пространство для анализа, можно использовать даже некоторые уже готовые торговые системы.

Автор: Тарас Правдюк

Объем торгов — далеко не единственное объективное значение, к которому можно привязать время. Одним из популярных методов является формирование свечей по расстоянию, которое должна пройти цена. Обычно для этого используются графики «Ренко», которые присутствуют в большинстве программ для технического анализа. Но классическое Ренко обладает существенным недостатком — в нем не определена начальная точка отсчета, от которой необходимо откладывать расстояние. В варианте с объемом торгов я для этого использовал одну из естественных нарезок котировок — дневные свечи. А в этом случае удобнее взять более старший таймфрейм — недельный. Тогда точкой отсчета станет начало торгов каждый понедельник. Такой способ иногда будет накручивать одну лишнюю свечу каждую неделю, зато гораздо удобнее и практичнее.

Вторым важным отличием от традиционного Ренко станет большая гибкость. Обычно новая свеча рисуется, когда цена пройдет фиксированное абсолютное расстояние в пунктах, без поправки на долгосрочные изменения. Более корректным станет использование адаптивного Ренко, когда расстояние будет определяться процентным изменением цены. Такой подход позволит анализировать продолжительные отрезки времени. Смотрим полученный график:

В левой части расположены обычные дневные котировки фьючерса РТС. В правой части — график Ренко, построенный Велслабом при величине кирпичика в 2000 пунктов. В центре — вариант адаптивного Ренко при величине кирпичика в 3%. Важным отличием от вэлслабовского варианта является то, что собственный вариант Ренко не очищает свечи от теней, меньше теряя в информативности.

В этом варианте для построения свечи требуется строго направленное движение цены на определенное расстояние. Неважно, какие колебания были внутри этого отрезка времени. Поэтому такие графики можно строить как по тикам, так и по минутным свечам. Хорошо видно, как меняется плотность вертикальных линий на заднем плане, характеризующих течение астрономического времени. Вариант адаптивного Ренко позволяет замедлять время в периоды затишья и ускорять в моменты высокой волатильности. Эту разновидность свечей, построенных по процентному движению цены в одну сторону, назовем «Ренко-направление».

Рассмотренный выше вариант привязки времени к направленному движению по сути использует куммулятивную сумму тиковых приращений. То есть общая масса сделок должна постепенно сдвинуть цену в одном конкретном направлении, не важно, вверх или вниз. Сами же сделки не имеют решающего значения. Поэтому даже упорная борьба за уровень, сопровождаемая множеством сделок, никак не будет отражена на оси времени. Этот вопрос может решить построение времени по объему или количеству сделок, рассмотренное ранее. Но можно использовать не направленное движение, а весь путь, пройденный ценой. То есть использовать куммулятивную сумму модулей приращения цены. Поэтому даже мельчайшие ценовые колебания найдут свое отражение на новой шкале времени. Для этого можно привязать счетчик событий к модулю разницы между двумя последовательными сделками. И как только цена «натикает» определенный путь, происходит закрытие таймфрейма и формирование свечи. Такой подход позволит ускорять время в периоды повышенной активности.

При использовании свечей типа «Ренко-путь» на первый план выходит чисто техническая задача. Общий путь строится по тиковым приращениям, поэтому необходимо обработать огромные массивы данных. Чтобы немного упростить задачу исторического тестирования, можно построить приближенный вариант пути по минутным свечам. Рассмотрим обычную медвежью свечку:

В левой части рисунка изображена нисходящая свеча с выраженными максимумом и минимумом. В общем виде можно предположить два вероятных варианта развития событий:

1. Салатовый. С открытия цена сразу пошла вниз. Обозначив локальный минимум, цена пошла в обратном направлении, выше точки открытия интервала. Обозначив максимум, цена вновь пошла вниз, закрыв интервал ниже точки открытия.

2. Синий. С открытия цена пошла вверх, обозначив максимум свечи. После этого цена развернулась и пошла вниз, лишь немного отскочив перед закрытием.

Хорошо видно, что салатовый путь гораздо длиннее синего. Хотя салатовый вариант развития событий случается немного реже синего, все же нужно выбрать его. Из-за тиковых колебаний реальная траектория цены будет больше, чем упрощенная регрессионная линия. Теперь необходимо выразить салатовый путь математически.

Видно, что путь состоит последовательно из следующих отрезков: тело свечи, нижняя тень, нижняя тень, тело свечи, верхняя тень, верхняя тень, тело свечи = три тела свечи + два раза тени. Тело свечи = модуль(открытие-закрытие), тени = (максимум-минимум) — тело свечи. Значит, нужный нам путь будет равен = 2*(максимум-минимум) + модуль(открытие-закрытие).

Именно эту величину можно использовать как приблизительный путь цены внутри свечи. Остальной расчет свечей «Ренко-путь» аналогичен свечам «Ренко-направление». Счетчик событий привязываем к проценту от цены и суммируем путь до полного формирования события и закрытия таймфрейма. Такой подход также будет изменять скорость времени в зависимости от текущей рыночной волатильности.

Второй раз подряд мы получаем шкалу времени, течение которого меняется в различные периоды волатильности. Значит, можно привязать счетчик времени к значению волатильности, выраженной в процентах или пунктах цены. Это позволит нормировать время по волатильности, поставив «путь» или «направление» Ренко-свечей в зависимость от исторической или ожидаемой волатильности. Историческую волатильность можно определить, используя популярные индикаторы — например, АТР или СКО. Ожидаемую волатильность можно рассчитать из цен на опционы. Но сейчас это даже не нужно делать вручную, так как биржа РТС уже транслирует индекс ожидаемой волатильности, рассчитанный по опционным котировкам:

Хорошо видно, как менялась волатильность. Особенно ярко всплеск нервозности заметен в разгар кризиса в конце 2008 года. Единственной задачей при использовании индекса волатильности будет пересчет пунктов индекса в длину пути для формирования Ренко свечей.

Теперь можно посмотреть, как будет меняться ось времени при замене шкалы астрономической на шкалу собственную. Смотрим сравнительные графики:

В верхнем левом углу расположен график фьючерса на индекс РТС с классической шкалой времени. В верхнем центральном графике — счетчик времени привязан к накоплению объема торгов, равному 80000 контрактов. В нижнем левом углу — вариант «Ренко-путь», привязанный к 20% пути. В нижнем центральном — вариант «Ренко-путь», привязанный к исторической волатильности за 2 недели. В правой части — варианты «Ренко-направление» с величиной движения в 3% (вверху) и СКО за 2 недели (внизу). Хорошо видно, что привязка к волатильности не дает заметного «искажения». А вот время, построенное по объемам торгов и процентным движениям, значительно отличается от классики. В зависимости от рыночной ситуации, биржевой активности или волатильности ценовых колебаний собственное время может сильно замедлиться или, наоборот, ускориться.

Однако, все рассмотренные выше методы определения собственного времени лишь изменяют скорость, но не останавливают время при отсутствии значимых изменений. Поэтому можно рассмотреть еще один вариант дискретности, который строит свечи по своеобразным правилам. По ним, время процесса будет протекать только, если цена обновляет локальные экстремумы. Одним вариантом может стать время, рассчитанное по переходу от максимума-к-максимуму. Смотрим полученный график:

По сути, этот график представляет собой обычный минутный таймфрейм с одним отличием. Все ценовые колебания внутри канала, построенного по локальным максимумам и минимумам, сжаты в одну свечу. То есть такой график не содержит боковиков и является чисто трендовым. Хорошо видны длинные тени, когда цена внутри диапазона подходила почти к границе, но затем продолжала движение в обратную сторону. Подобные свечи аналогичны торговле на прорыв ценового диапазона. Только здесь диапазон определяется еще на этапе формирования свечи, а не индикаторами. Подобный способ дискретности времени убирает большинство графических фигур технического анализа: треугольники, вымпелы, двойные вершины. В этом случае они будут представлены одной свечой с высоким объемом торгов и, иногда, длинными тенями.

С вариантами конструирования нового дискретного времени разобрались, теперь проверим эти методы на практике. Все рассмотренные способы позволяют формировать собственные свечи в режиме он-лайн, получая в программу непрерывный поток котировок в виде тиков или минутных таймфреймов. Но для тестирования в Велслабе я вручную подготовил файлы с новыми котировками и экспортировал их, как минутные свечи. В этой программе не возможно полностью отказаться от оси астрономического времени, но я буду тестировать системы, не использующие классическое время. Отдельно нужно сказать, что при тестировании использовались ранее разработанные торговые системы.

Для начала проверим простую трендовую систему из архива, которая не использовалась в реальной торговле из-за недостаточной эффективности. Смотрим сравнительную таблицу:

В коричневой колонке представлены результаты тестирования системы на классическом часовом таймфрейме фьючерса на индекс РТС. Всего 375 сделок со средней прибылью на сделку в 0,14%, что явно не достаточно для механической торговли. Во второй колонке — результаты тестирования на свечах «Ренко-направление» с величиной движения, равной 1%. Хорошо видно, что при незначительном уменьшении количества сделок средняя прибыль на сделку выросла в 2 раза до 0,3%, что уже является вполне приемлемым результатом. В следующей колонке — свечи «Ренко-направление», построенные по исторической волатильности. Средняя прибыль выросла до 0,68%, но из-за абсолютного укрупнения свечей получилось очень мало сделок. В предпоследней колонке — свечи по 80000 контрактов. В последней колонке — «трендовые» свечи, исключающие флетовые участки графика. Средняя прибыль аналогична классическому часовому таймфрейму, но здесь формирование интервалов шло по минутным свечам. Поэтому результат можно признать положительным, тем более вероятность прибыли и фактор восстановления заметно выросли.

Переходим ко второй импульсной системе:

В первой коричневой колонке — классический часовой таймфрейм. Во второй колонке — «Ренко-направление» 1%. Хорошо видно, как выросла средняя прибыль, вероятность прибыли и как сократилась просадка. В третьей колонке — «Ренко-направление», привязанное к волатильности. За счет сокращения числа сделок почти в 2 раза выросла средняя прибыль на сделку и почти в 4 раза уменьшился коэффициент «удачной сделки». В предпоследней колонке — «Ренко-путь» в 20% от цены. Матожидание торговли немного выше классического часового таймфрейма, зато гораздо лучше фактор восстановления и максимальная просадка. Можно посмотреть, как выглядит эквити торговли по таким свечам:

Хорошо видно, как растянут во времени период кризиса и высокой волатильности. В эти моменты время ускоряло свой ход, выдавая больше свечей.

Ну и, наконец, проверим один из паттернов, найденных генетическим алгоритмом:

Хорошо видно, что при использовании различных типов свечей, эффективность паттерна остается на достаточно высоком уровне. А при использовании «Ренко-направления» с привязкой к волатильности вероятность прибыли составила 100%. Безусловно, это стало следствием абсолютного укрупнения свечей и сокращения их общего количества. Такой результат пока можно признать статистически недостоверным, но нельзя отрицать высокий потенциал идеи.

Теперь можно сказать пару слов, зачем вообще нужны новые измерения времени. Большинство системных трейдеров в своих торговых системах используют свечи классических таймфреймов.Если использование стоп-приказов на вход в сделку может дать «индивидуальное» время для открытия позиции, то использование рыночных приказов «после закрытия свечи» создает в этот момент давку ордеров в стакане. Этот момент можно сравнить с кинотеатром, когда вся толпа ломится на сеанс через одну дверь. А использование собственного времени позволяет трейдеру пользоваться запасным «индивидуальным» входом. Нельзя однозначно сказать, какие внутридневные таймфреймы правильные. Можно лишь выбрать для себя более удобные. Многие из этих или аналогичных «времен» широко используются в программах для технического анализа. Это могут быть «крестики-нолики», Ренко или Каги, объемные бары или свечи типа «трехбарный прорыв».

Вывод

В этой статье я рассказал о некоторых наиболее популярных способах определения собственного времени биржевого процесса. Были рассмотрены лишь самые простые для понимания и практического использования методы формирования свечей. Их объединяет то, что закрытие очередного временного интервала привязано к определенному счетчику событий. Это может быть накопление нужного объема, пройденное расстояние или обновление максимума. Использование таких свечей позволит трейдеру отойти от основной массы участников торговли и принимать более индивидуальные решения. Получив лучшее исполнение приказа или даже новое пространство для анализа, можно использовать даже некоторые уже готовые торговые системы.

Автор: Тарас Правдюк

теги блога Александр Дрозд

- 2012

- bitcoin

- wealth lab

- акции

- алгоритм

- алгоритмическая торговля

- алгоритмы

- алготрейдинг

- Американский рынок

- аналитика

- аналитики

- биржа

- биткоин

- вероятность

- внутридневная система

- волатильность

- выборка

- Горчаков

- грааль

- Греция

- деньги

- дефолт

- диверсификация

- доходность

- доходы

- ДУ

- еврозона

- европа

- жадность

- золотые слова

- идеи

- инвестиции

- итоги месяца

- итоги сентября

- китай

- комиссия

- крах евро

- кризис

- криптовалюты

- кукловоды

- лайткоины

- ЛЧИ

- математика

- математическое ожидание

- Миловидов

- мобильный пост

- модель

- мультфильм

- мысль

- нефть

- октябрь

- опрос

- опыт

- оффтоп

- плечи

- плюсики

- польза обществу

- потери

- прогнозы

- программирование

- просадки

- проскальзывание

- психология

- рейтинг

- ренко

- РИ

- риск

- риски

- робот

- роботы

- ртс

- рынки

- рынок

- система

- системная торговля

- системный трейдинг

- системы

- смартлаб

- статистика

- Стратегии

- стратегия

- страх

- сша

- технический анализ

- топики

- торговая система

- торговые системы

- трейдеры

- трейдинг

- управляющие

- физика

- финансы

- фондовый рынок

- фьючерс

- фьючерсы

- хэдж фонд

- Ценная подборка

- шум

- эквити

- экономика

мы знаем цену открытия следующего бара только после его закрытия. т.е. если цепочка была вниз, и бар вниз, то вроде все верно. а если цепочка шла вниз, а тенденция изменилась, и бар вверх — то будет гэп между закрытием предыдущей и открытием текущей свечи. таким образом, мы можем в копилку сложить длинну renko brick. а это уже из *слона* делает конфетку.

для ninja trader есть хитрые betterrenko, они чуть по-другшому строятся, но лишены этого недостатка.