SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. SciFi

Расчет сбалансированного портфеля фьючерсов

- 25 мая 2015, 17:56

- |

Хочу рассказать о своем способе составления более менее сбалансированного портфеля фьючерсов при торговле. Кроме этого, вывел пару формул, которые могут быть полезны вам.

Зачем вообще торговать целым портфелем, если можно торговать увеличенным объемом одного фьючерса?

Дело в диверсификации. Если мы торгуем сразу 10 разными фьючерсами, вероятность максимальной просадки нашего счета снижается, так как вероятность того, что все 10 фьючерсов дадут максимальную просадку одновременно меньше, чем вероятность того, что один фьючерс даст максимальную просадку с большим в 10 раз объемом.

Сначала я просто взял равный объем, который готов выделить на каждый из 9 фьючерсов, которыми торгуют мои роботы, и разделил его на ГО каждого фьючерса, тем самым получив количество торгуемых лотов. Но очень быстро понял, что некоторые фьючерсы оказывают слишком большое влияние на мой портфель, так как оказалось, что ГО некоторых фьючерсов существенно, в разы ниже, чем у других. К примеру, ГО EDM5 составляет около 2000 при цене 1 лота около 56000. А ГО SIM5 — 5500 при цене около 50000. Разница в два раза. Как следствие, так как ГО EDM5 заметно ниже, его в портфеле было больше и он сильнее влиял на общий портфель.

Тогда я решил это учесть и начал подгонять количество лотов так, чтобы суммарный объем каждого фьючерса в портфеле был одинаков.

И этот путь оказался неправильным, все еще некоторые из фьючерсов влияли на портфель сильнее других. Одни давали доход в n, а другие убыток в 3n. Я задумался и понял, что нужно учесть также волатильность. Понял, что нужно сделать так, чтобы риск каждого фьючерса был одинаков. Например, 1000 RUR.

Риск решил оценивать по максимальному ATR за последний месяц при торговле на часовике. Это эмпирический подход, но так как он применяется ко всем фьючерсам и мне важен скорее относительный риск, чем абсолютный, то решил, что он приемлем.

Тогда если max(ATR) самого дорого фьючерса RIM5 составляет 950, то при допустимом риске для одного фьючерса в 950 RUR, получаем количество лотов = 1 для торговли.

Формула для количества лотов такая:

N(i) = R(max) / max(ATR, i),

где N(i) — количество лотов i-го фьючерса в портфеле, R(max) — константа, максимальный риск в RUR для каждого фьючерса, max(ATR,i) — максимальный ATR i-го фьючерса.

Эта формула проста, но выводил ее, как не странно, долго и исписал целый лист A4. Возможно, я просто идиот.

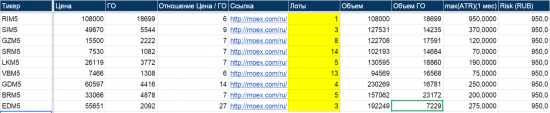

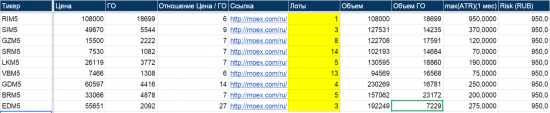

Вычислил, сколькими лотами нужно торговать и получилась такая табличка.

Получилось, что объем ГО существенно отличается, объемы тоже разные. Постоянен только риск.

Этот метод можно также использовать для эквивалентного перехода между разными инструментами при торговле. Если вы торгуете 1 лотом Ri, это примерно, получается, как торговать 3 лотами Si или 13 лотами VTBR.

Зачем вообще торговать целым портфелем, если можно торговать увеличенным объемом одного фьючерса?

Дело в диверсификации. Если мы торгуем сразу 10 разными фьючерсами, вероятность максимальной просадки нашего счета снижается, так как вероятность того, что все 10 фьючерсов дадут максимальную просадку одновременно меньше, чем вероятность того, что один фьючерс даст максимальную просадку с большим в 10 раз объемом.

Сначала я просто взял равный объем, который готов выделить на каждый из 9 фьючерсов, которыми торгуют мои роботы, и разделил его на ГО каждого фьючерса, тем самым получив количество торгуемых лотов. Но очень быстро понял, что некоторые фьючерсы оказывают слишком большое влияние на мой портфель, так как оказалось, что ГО некоторых фьючерсов существенно, в разы ниже, чем у других. К примеру, ГО EDM5 составляет около 2000 при цене 1 лота около 56000. А ГО SIM5 — 5500 при цене около 50000. Разница в два раза. Как следствие, так как ГО EDM5 заметно ниже, его в портфеле было больше и он сильнее влиял на общий портфель.

Тогда я решил это учесть и начал подгонять количество лотов так, чтобы суммарный объем каждого фьючерса в портфеле был одинаков.

И этот путь оказался неправильным, все еще некоторые из фьючерсов влияли на портфель сильнее других. Одни давали доход в n, а другие убыток в 3n. Я задумался и понял, что нужно учесть также волатильность. Понял, что нужно сделать так, чтобы риск каждого фьючерса был одинаков. Например, 1000 RUR.

Риск решил оценивать по максимальному ATR за последний месяц при торговле на часовике. Это эмпирический подход, но так как он применяется ко всем фьючерсам и мне важен скорее относительный риск, чем абсолютный, то решил, что он приемлем.

Тогда если max(ATR) самого дорого фьючерса RIM5 составляет 950, то при допустимом риске для одного фьючерса в 950 RUR, получаем количество лотов = 1 для торговли.

Формула для количества лотов такая:

N(i) = R(max) / max(ATR, i),

где N(i) — количество лотов i-го фьючерса в портфеле, R(max) — константа, максимальный риск в RUR для каждого фьючерса, max(ATR,i) — максимальный ATR i-го фьючерса.

Эта формула проста, но выводил ее, как не странно, долго и исписал целый лист A4. Возможно, я просто идиот.

Вычислил, сколькими лотами нужно торговать и получилась такая табличка.

Получилось, что объем ГО существенно отличается, объемы тоже разные. Постоянен только риск.

Этот метод можно также использовать для эквивалентного перехода между разными инструментами при торговле. Если вы торгуете 1 лотом Ri, это примерно, получается, как торговать 3 лотами Si или 13 лотами VTBR.

11 комментариев

Какие стратегии торгуются?

- 25 мая 2015, 20:10

+1

Andy7065, трендовые

- 25 мая 2015, 20:21

SciFi, А какие лучше торгуются, пробойные или на мувингах ?

- 25 мая 2015, 22:28

Andy7065, у меня на мувингах. Лучше — хуже, это, имхо, зависит от качества написанного робота и качества проделанных бек-тестов. Можно супер HFT роботом слить, а можно заработать на параболике.

- 25 мая 2015, 23:10

SciFi, Я только начинаю. Мне б хоть основное направление, статистически верное :) Хорошо, что на мувингах — уж больно они подгоняются хорошо под историю, я вот сомневался что в реале будут работать. Значит работают. Если не секрет какая доходность средняя по инструменту и по портфелю целиком выходит?

- 25 мая 2015, 23:50

+2

ты посчитай корреляцию по знакам. падает всё одновременно. такая диверсификация только что от «юкоса» спасёт.

- 25 мая 2015, 20:17

Mr. Bean, да, хорошая идея. Это первое приближение )

- 25 мая 2015, 20:21

Кстати реальный факт, используя несколько роботов по РАЗНЫМ инструментам с просадками скажем 15% и 10% одновременно на одном счете, суммарная просадка такого счета на истории оказалась не более 7-8% или даже меньше, вот такой вот прикол)

- 26 мая 2015, 00:08

Давно уже задался таким вопросом, ты сэкономил кучу моего времени, благодарю. Ещё бы ссылку на файл эксель, и вообще красавчик)

- 14 июля 2016, 08:19

Интересно, прошло много лет, как показал себя формула и вообще метод балансировки фьючерсов?

- 27 ноября 2020, 14:40

теги блога SciFi

- ARIMA

- Br

- Brent

- BRN5

- ED

- EDU5

- GOLD

- HFT

- MACD

- QUIK

- Ri

- RIM6

- RiZ5

- RTS

- S&P500

- SBRF

- Si

- Si-9.15

- SiM5

- SiU5

- TSLab

- USD

- USDRUB

- акции

- алготрейдинг

- Альфа

- аналитика

- арбитраж

- бета

- Брокер

- Вариационная маржа

- Василий Олейник

- время

- Газпром

- грааль

- Гусев

- Девальвация

- деньги

- диверсификация

- Доллар

- евро

- жадность

- жизнь

- золото

- инвестирование

- инвестиции

- индекс доллара

- индикаторы

- инфляция

- ипотека

- квант

- кванты

- количественный анализ

- кукол

- курс доллара

- курс рубля

- маржин колл

- машинное обучение

- Механизм трейдинга

- ММВБ

- нефть

- Олейник

- опционы

- Открытие

- оффтоп

- портфель

- прогноз

- психология

- психология трейдинга

- рецензия на книгу

- риск

- риск менеджмент

- робот

- роботы

- РТС

- Рубль

- Сбербанк

- система

- системный трейдинг

- скальпинг

- смартлаб конкурс

- спекуляции

- среднесрок

- страх

- Талеб

- тейк-профит

- технический анализ

- Тимофей Мартынов

- торговая система

- торговые роботы

- торговый журнал

- трейдинг

- тренд

- треш

- управление капиталом

- философия

- философия трейдинга

- фьючерсы

- ЦБ

- черный лебедь