SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. neophyte

Тестируем "Грааль". Часть 8, последняя. Технический инсайд.

- 18 июля 2015, 22:47

- |

Итак, завершаем публикацию теста...

Как уже писалось ранее, в мае текущего года SWT-метод был немного доработан. Новый аналитический инструмент — методика расчета силы и направления парциальных трендов, действующих на рынке, открывает новые возможности как в анализе рынка, так и в тактике совершения торговых сделок. (Предыдущая публикация Тестируем «Грааль». Часть 7.)

Что можно сказать по результатам теста.

1. Направление суммарного тренда определяется индикатором парциального тренда корректно, т.е. мы имеем своего рода технический инсайд о реальном направлении движения рынка, как бы ни развивались и в каком хаосе ни находились локальные движения.

2. Торгуя в направлении тренда рано или поздно получишь прибыль, если не произойдет большой откат — рынок все-таки случаен (пример такого облома показан на графике пары GBPUSD внизу, но направление тренда не изменилось — ждем завершения коррекции и возобновляем позицию).

3. Откат и разворот возможен всегда, причем достаточно большой, поэтому стоп необходим, хоть и отдаленный. Если даже он сработает, всегда можно будет перезайти с близкой точки при формировании условий для входа.

4. Большинство сделок в направлении действующего тренда, показанного индикаторами, завершается с прибылью.

Последние две недели тест шел в двух режимах:

— удерживались сделки, открытые в рамках позиционной торговли;

— параллельно были попытки агрессивной торговли, что называется «на всю котлету», т.е. на весь размер депозита с максимально допустимым плечом с целью определить допустимую степень свободы в агрессивной торговле.

В результате агрессивной торговли двух последних недель уточнены правила определения максимального риска, который можно принимать в агрессивной торговле. Максимальный размер позиции в рынке рекомендуется выбирать в размере не более

P = D/(V*C+SO),

где

P — объем открытых сделок в лотах;

D — размер депозита;

V — локальная волатильность в тиках;

C — стоимость тика в валюте депозита;

SO — уровень стоп-аут в валюте депозита (на один лот).

Если торгуется один инструмент, то величину P следует распределить, как минимум на две, а то и на три сделки, поскольку возможность убыточного трейда исключить нельзя, а восстанавливать полученный убыток проще сделкой аналогичного объема. При большом количестве одновременно тооргуемых инструментов действует хеджирующий эффект портфеля и риски можно повышать.

Локальная волатильность измеряется по спектральным характеристикам графика цены и отображается цифрами в верхнем левом углу графика. (Если использовать в торговле классический графический анализ, то близкие результаты для оценки волатильности рынка можно получить используя средний удвоенный дневной диапазон, на пример с помощью удвоенных показаний индикатора ATR(60) на дневном графике.)

Теперь об итогах.

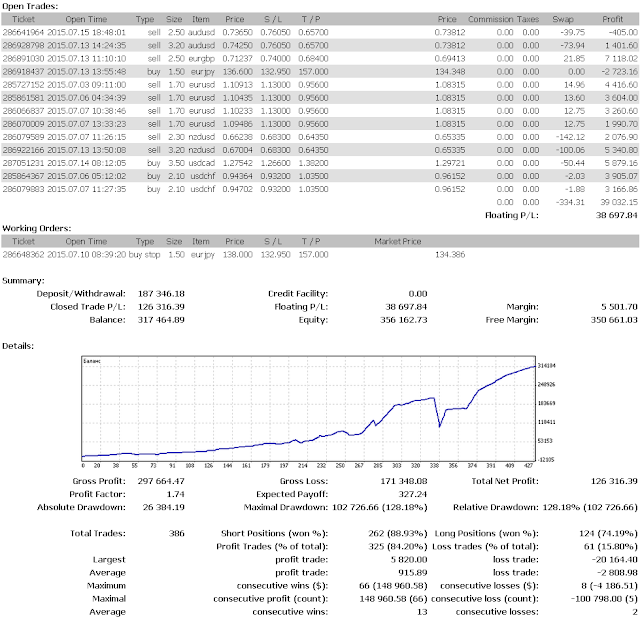

Позиционная торговля никуда не делась (см. рисунок ниже по тексту). Прибыль как шла, так и идет. Тренды развиваются. По ордеру стоп-лосс закрыта только одна позиция — продажа британского фунта (это произошло 14 июля после выступления после выступления главы Банка Англии Марка Карни).

В это же время был получен единственный убыток в агрессивной агрессивной торговле убыток по фунту — единственный убыток. Этот убыток в конечном итоге закрыт агрессивной торговлей, но это потребовало кое-каких специальных усилий, поскольку размер риска был выше лимитов, указанных в начале сообщения. Лимиты появились позднее. :)

Ниже приведены позиции и отложенные ордера, открытые в рамках позиционной торговли.

Количество рынков 12: 10 валютных пар, золото и серебро.

Стартовый риск сделки — примерно 5% от баланса счета.

Направление действующего тренда определяется на основе анализа рынка с использованием SWT-метода с весовыми коэффициентами трендов.

Выбор точек входа/выхода из множества возможных вариантов, предоставляемых рынком — дело трейдера.

Все сделки позиционной торговли в основном производятся в первой половине дня (чаще всего до 12:00МСК) и сопровождаются предварительной публикацией результатов анализа анализа рынка и торговой тактики на наших сайтах.

Результаты мониторинга за 9 последних недель, начиная с 18 мая.

Рассматривать статистику нет смысла — результат сильно искажен агрессивной торговлей.

Состояние открытых позиций и отложенных ордеров и краткая статистика по результатам за 9 недель.

Приложения 8-9-10-11.

8. Тактика торговли. Уровень защитного ордера

Вопрос выхода из сделки с прибылью нами рассмотрен, но прибыль мы получим в случае, если наши прогнозы и предположения о будущем характере и направлении движения рынка оказались верными. Однако рынки относятся к системам, достоверное прогнозирование поведения которых принципиально невозможно. Т.е. исход любой конкретной сделки невозможно предсказать и спрогнозировать и, открывая любую торговую позицию, нужно быть готовым подсчитывать как прибыль, так и убытки. Соответственно, возникает вопрос об обоснованном уровне выхода из сделки с убытком, т.е. вопрос об уровне установки защитного приказа или ордера стоп-лосс. Защитный ордер или ордер стоп-лосс определяет уровень рынка, при котором формируются убедительные признаки ошибочности гипотезы, на основании которой была совершена торговая сделка.

Существует множество критериев и правил выбора уровней установки защитного ордера стоп-лосс, однако в рамках SWT-метода было бы естественно использовать энергетический критерий, основанный на оценке парциальной волатильности рынка SL(t).

Как мы уже отмечали выше, основной рабочей волной метода является волна третьего уровня графика любого масштаба, а основанием для входа в рынок – формирование рабочего паттерна на волне третьего уровня графика. При этом оценка математического ожидания уровня целей движения для данной волны будет равна уровню локального экстремума в зоне формирования рабочего паттерна плюс SL(t) (или минус SL(t) в зависимости от направления тренда) и будет соответствовать системному уровню сопротивления (или поддержки для движения вниз). Естественный признак ошибочности принятого решения — выход рынка против открытой позиции за системный уровень поддержки или сопротивления для соответствующей волны. Поэтому системные ордера стоп-лосс целесообразно располагать за системными уровнями поддержки/сопротивления или за близкими к ним локальными экстремумами рынка (возможно введение поправки на возможный разброс значений свинга).

Альтернативный способ – традиционный, с установкой защитного ордера за рыночным экстремумом против торгуемого движения.

9. Дополнительные технические условия (фильтры) для открытия и закрытия сделок.

В качестве фильтра (дополнительных условий) используются каналы волатильности рабочего таймфрейма (как показано на рисунке ниже по тексту). Наклон канала волатильности определяет направление действующего тренда.

Верхние границы каналов отвечают за нисходящий тренд. Нижние границы каналов – за восходящий тренд.

В неясных ситуациях переходим к рассмотрению направления наклона каналов волатильности старших таймфреймов.

Сделка по паттерну не открывается, если она противоречит направлению тренда, определяемого наклоном каналов волатильности рабочего таймфрейма и/или старших таймфреймов.

Границы каналов волатильности могут использоваться для открытия позиций на откатах в рамках действующего тренда.

Использование каналов волатильности.

10. Что дает анализ рынка по SWT-методу

Что дает анализ по SWT-методу в том виде, в котором он существует на сегодняшний день?

Дает он понимание ситуации на языке трендов, т.е. позволяет сказать что происходит в настоящий момент в рамках различных по длительности тенденций в их взаимосвязи. Позволяет выработать сценарий (сценарии) дальнейшего развития ситуации и определить критерии принятия того или иного сценария. И это все, что в общем-то тоже немало.

Чего не дает?

Не дает детальной тактики для однозначного поведения на рынке и гарантированных точек открытия позиции и выхода из позиции. Тут есть проблемы, но при наличии сценариев движения рынка они в какой-то мере поддаются решению, но от убыточных сделок это не гарантирует. Впрочем, гарантированных точек входа/выхода для безубыточной торговли не дает ни один из методов технического анализа.

11. Дополнительные условия фундаментального характера для закрытия сделок

По усмотрению трейдера позиции полностью или частично могут быть закрыты без технических обоснований перед выходом важных финансово-экономических новостей, которые обычно вызывают всплеск волатильности и могут привести к резкому изменению ситуации на рынке и перелому в развитии действующих тенденций.

Примером таких новостей могут служить публикации данных по рынку труда США (nonfarm payrolls), публикация результатов заседания ФРС по ключевым процентным ставкам и т.п.

SWT-метод. Теория и практика применения

Параметры волн SWT-метода

Как уже писалось ранее, в мае текущего года SWT-метод был немного доработан. Новый аналитический инструмент — методика расчета силы и направления парциальных трендов, действующих на рынке, открывает новые возможности как в анализе рынка, так и в тактике совершения торговых сделок. (Предыдущая публикация Тестируем «Грааль». Часть 7.)

Что можно сказать по результатам теста.

1. Направление суммарного тренда определяется индикатором парциального тренда корректно, т.е. мы имеем своего рода технический инсайд о реальном направлении движения рынка, как бы ни развивались и в каком хаосе ни находились локальные движения.

2. Торгуя в направлении тренда рано или поздно получишь прибыль, если не произойдет большой откат — рынок все-таки случаен (пример такого облома показан на графике пары GBPUSD внизу, но направление тренда не изменилось — ждем завершения коррекции и возобновляем позицию).

3. Откат и разворот возможен всегда, причем достаточно большой, поэтому стоп необходим, хоть и отдаленный. Если даже он сработает, всегда можно будет перезайти с близкой точки при формировании условий для входа.

4. Большинство сделок в направлении действующего тренда, показанного индикаторами, завершается с прибылью.

Последние две недели тест шел в двух режимах:

— удерживались сделки, открытые в рамках позиционной торговли;

— параллельно были попытки агрессивной торговли, что называется «на всю котлету», т.е. на весь размер депозита с максимально допустимым плечом с целью определить допустимую степень свободы в агрессивной торговле.

В результате агрессивной торговли двух последних недель уточнены правила определения максимального риска, который можно принимать в агрессивной торговле. Максимальный размер позиции в рынке рекомендуется выбирать в размере не более

P = D/(V*C+SO),

где

P — объем открытых сделок в лотах;

D — размер депозита;

V — локальная волатильность в тиках;

C — стоимость тика в валюте депозита;

SO — уровень стоп-аут в валюте депозита (на один лот).

Если торгуется один инструмент, то величину P следует распределить, как минимум на две, а то и на три сделки, поскольку возможность убыточного трейда исключить нельзя, а восстанавливать полученный убыток проще сделкой аналогичного объема. При большом количестве одновременно тооргуемых инструментов действует хеджирующий эффект портфеля и риски можно повышать.

Локальная волатильность измеряется по спектральным характеристикам графика цены и отображается цифрами в верхнем левом углу графика. (Если использовать в торговле классический графический анализ, то близкие результаты для оценки волатильности рынка можно получить используя средний удвоенный дневной диапазон, на пример с помощью удвоенных показаний индикатора ATR(60) на дневном графике.)

Теперь об итогах.

Позиционная торговля никуда не делась (см. рисунок ниже по тексту). Прибыль как шла, так и идет. Тренды развиваются. По ордеру стоп-лосс закрыта только одна позиция — продажа британского фунта (это произошло 14 июля после выступления после выступления главы Банка Англии Марка Карни).

В это же время был получен единственный убыток в агрессивной агрессивной торговле убыток по фунту — единственный убыток. Этот убыток в конечном итоге закрыт агрессивной торговлей, но это потребовало кое-каких специальных усилий, поскольку размер риска был выше лимитов, указанных в начале сообщения. Лимиты появились позднее. :)

Ниже приведены позиции и отложенные ордера, открытые в рамках позиционной торговли.

Количество рынков 12: 10 валютных пар, золото и серебро.

Стартовый риск сделки — примерно 5% от баланса счета.

Направление действующего тренда определяется на основе анализа рынка с использованием SWT-метода с весовыми коэффициентами трендов.

Выбор точек входа/выхода из множества возможных вариантов, предоставляемых рынком — дело трейдера.

Все сделки позиционной торговли в основном производятся в первой половине дня (чаще всего до 12:00МСК) и сопровождаются предварительной публикацией результатов анализа анализа рынка и торговой тактики на наших сайтах.

Результаты мониторинга за 9 последних недель, начиная с 18 мая.

Рассматривать статистику нет смысла — результат сильно искажен агрессивной торговлей.

Состояние открытых позиций и отложенных ордеров и краткая статистика по результатам за 9 недель.

Приложения 8-9-10-11.

8. Тактика торговли. Уровень защитного ордера

Вопрос выхода из сделки с прибылью нами рассмотрен, но прибыль мы получим в случае, если наши прогнозы и предположения о будущем характере и направлении движения рынка оказались верными. Однако рынки относятся к системам, достоверное прогнозирование поведения которых принципиально невозможно. Т.е. исход любой конкретной сделки невозможно предсказать и спрогнозировать и, открывая любую торговую позицию, нужно быть готовым подсчитывать как прибыль, так и убытки. Соответственно, возникает вопрос об обоснованном уровне выхода из сделки с убытком, т.е. вопрос об уровне установки защитного приказа или ордера стоп-лосс. Защитный ордер или ордер стоп-лосс определяет уровень рынка, при котором формируются убедительные признаки ошибочности гипотезы, на основании которой была совершена торговая сделка.

Существует множество критериев и правил выбора уровней установки защитного ордера стоп-лосс, однако в рамках SWT-метода было бы естественно использовать энергетический критерий, основанный на оценке парциальной волатильности рынка SL(t).

Как мы уже отмечали выше, основной рабочей волной метода является волна третьего уровня графика любого масштаба, а основанием для входа в рынок – формирование рабочего паттерна на волне третьего уровня графика. При этом оценка математического ожидания уровня целей движения для данной волны будет равна уровню локального экстремума в зоне формирования рабочего паттерна плюс SL(t) (или минус SL(t) в зависимости от направления тренда) и будет соответствовать системному уровню сопротивления (или поддержки для движения вниз). Естественный признак ошибочности принятого решения — выход рынка против открытой позиции за системный уровень поддержки или сопротивления для соответствующей волны. Поэтому системные ордера стоп-лосс целесообразно располагать за системными уровнями поддержки/сопротивления или за близкими к ним локальными экстремумами рынка (возможно введение поправки на возможный разброс значений свинга).

Альтернативный способ – традиционный, с установкой защитного ордера за рыночным экстремумом против торгуемого движения.

9. Дополнительные технические условия (фильтры) для открытия и закрытия сделок.

В качестве фильтра (дополнительных условий) используются каналы волатильности рабочего таймфрейма (как показано на рисунке ниже по тексту). Наклон канала волатильности определяет направление действующего тренда.

Верхние границы каналов отвечают за нисходящий тренд. Нижние границы каналов – за восходящий тренд.

В неясных ситуациях переходим к рассмотрению направления наклона каналов волатильности старших таймфреймов.

Сделка по паттерну не открывается, если она противоречит направлению тренда, определяемого наклоном каналов волатильности рабочего таймфрейма и/или старших таймфреймов.

Границы каналов волатильности могут использоваться для открытия позиций на откатах в рамках действующего тренда.

Использование каналов волатильности.

10. Что дает анализ рынка по SWT-методу

Что дает анализ по SWT-методу в том виде, в котором он существует на сегодняшний день?

Дает он понимание ситуации на языке трендов, т.е. позволяет сказать что происходит в настоящий момент в рамках различных по длительности тенденций в их взаимосвязи. Позволяет выработать сценарий (сценарии) дальнейшего развития ситуации и определить критерии принятия того или иного сценария. И это все, что в общем-то тоже немало.

Чего не дает?

Не дает детальной тактики для однозначного поведения на рынке и гарантированных точек открытия позиции и выхода из позиции. Тут есть проблемы, но при наличии сценариев движения рынка они в какой-то мере поддаются решению, но от убыточных сделок это не гарантирует. Впрочем, гарантированных точек входа/выхода для безубыточной торговли не дает ни один из методов технического анализа.

11. Дополнительные условия фундаментального характера для закрытия сделок

По усмотрению трейдера позиции полностью или частично могут быть закрыты без технических обоснований перед выходом важных финансово-экономических новостей, которые обычно вызывают всплеск волатильности и могут привести к резкому изменению ситуации на рынке и перелому в развитии действующих тенденций.

Примером таких новостей могут служить публикации данных по рынку труда США (nonfarm payrolls), публикация результатов заседания ФРС по ключевым процентным ставкам и т.п.

SWT-метод. Теория и практика применения

Параметры волн SWT-метода

теги блога Николай Скриган

- AUDUSD

- bitcoin

- BRN

- DAX

- ES

- eurusd

- forex

- GBPUSD

- Gold

- MM

- nzdusd

- S&P500

- S&P500 фьючерс

- Silver

- SWT-Robot

- SWT-метод

- SWT-метод-Мастер-класс

- SWT-робот

- USDCAD

- USDJPY

- USDRUB

- usdrur

- WTI

- алгоритмическая торговля

- алготрейдинг

- Анализ трендов

- аналитика

- безбашенная торговля

- бизнес

- биржа

- биткоин

- брент

- брокеры

- вопрос

- газ

- голодание

- доллар

- доллар - рубль

- Доллар рубль

- дурные деньги

- ДЦ

- Евро

- жизнь

- жизнь как она есть

- здоровье

- ЗОЖ

- золото

- Индикаторы SWT

- Казино в мире финансов

- конкурсы

- коронавирус

- кредитное плечо

- криптовалюта

- Криптовалюты

- металлы

- механические торговые системы

- мозг

- мониторинг

- мтс

- нефть

- обучение

- общество

- околорынок

- опрос

- оффтоп

- позиционная торговля

- Полигон лудомана

- политика

- прогноз

- проект на миллион

- психология

- Разное

- риск менеджмент

- Риски

- Робот

- роботы

- роботы в биржевой торговле

- рубль

- рынки

- саморазвитие

- серебро

- смартлаб

- Тестируем "Грааль"

- технический анализ

- торговая тактика

- торговые роботы

- торговые сигналы

- торговые стратегии

- торговый робот SWT

- трейдерские байки

- трейдеры

- трейдинг

- убить лудоманию

- форекс

- ФРС

- фундаментальный анализ

- Фьючерсы

- экономика

- экстремальный трейдинг

- юмор

Возможно и не стоит задаваться такой целью, возможно она в принципе не решаемая ( на нашем уровне).

Ведь не случайно Вы начали отбивать убыток, агрессивной торговлей, а если нет. 3-4 пропущенных разворота убьют депо, из за довольно далеких стопов.

Второй момент — флет, где трендовые ТС вообще не работают, а это немалая доля рынка.

Я с уважением отношусь к автору. Но по факту — выходит так.

По сути здесь частично описан метод Джима Хёрста… А результат можете у Николая в статье посмотреть… вполне себе хороший результат…

Но для каждого тренда есть свой критерий разворота и и цена его измеряется в пипсах.

Суета с выходом и перезаходами в конечном итоге обходится дороже, потому что это чисто эмоциональная реакция.

Стопы бывают, бывают даже просадки, но депозит этим не убивается, если держать риски в норме.

P.S. Насчет агрессивной торговли.

Вы не правы. Если ее исключить, результат будет удовлетворительным (чтобы не сказать отличным) в плане плавности роста эквити. Масса прибыли будет меньше, но риски и просадки будут значительно меньше. Проблема в скорости роста баланса счета, но если вас устраивает диапазон 50%-150% прибыли в квартал, то никаких проблем.

Именно срывы на агрессивную торговлю приводят к большим просадкам в случае неудачного входа. Ибо цена неудачи при агрессивной сделке намного выше и влечет за собой намного большие потери в процентном отношении к торговому капиталу.

Стоп в 5% депозита отыгрывается чуть больше, чем 5% прибыли.

Но стоп в 50% при агрессивной торговле требует для возвращения в исходное состояние уже 100% прибыли на оставшийся капитал.

Вот результат убытка при консервативной торговле (счет открыт 3 недели назад). Просадка есть, но она непринципиальна и почти не ощущается:

И вот результат убытка на счете, открытом неделю назад для агрессивной торговли. С большим трудом и потерей нервных клеток удалось восстановить баланс счета к исходному состоянию после просадки в 50%.

В позиционной торговле все по другому, мы хотим получить стабильный рост, независимо от колебаний рынка.

Да, Ваши результаты достойны, но " возможно повезло просто", квартал не показатель, хотя бы два ( для позиционной). Искренне, успехов.

Но риск/ревард меня не удовлетворяет.

Бывают большие удачи со 100 кратным ростом капитала, но очень много сливов с нервными перегрузками и потерей времени и денег.

Сейчас стоит задача перейти к агрессивной торговле без слива. Второй счет из предыдущего комментария открыт именно с этой целью. Получится или нет, посмотрю.

Что касается позиционной торговли, то она тоже будет продолжена на отдельном счете, чтобы не путать разные стратегии.

О стабильности. В моем блоге постоянно и давно публикуются торговые рекомендации именно по позиционной торговле. И у тех, кто ими пользуется, все в порядке. Редкие ошибки аналитика и сюрпризы рынка картину не портят. Меня просто цифры прибыльности не удовлетворяют — слишком все медленно по моему субъективному времени.