Блог им. option-systems

Разумный инвестор. 2 года (часть 1).

- 26 июля 2015, 19:54

- |

Кто не сажал дерева, тому не лежать в тени.

Прошло 2 года с начала проекта «Разумный инвестор», именно 2 года, не 3 или 4, как уже некоторые пишут. Всего 2 года. Для инвестиций 2 года — это совсем небольшой срок.

Я думаю, проект «Разумный инвестор», как пример, интересен в первую очередь для массового инвестора, обычного человека.

Пример простого инвестора, осуществляющего регулярные инвестиции должен быть полезен в России, ведь у 70% россиян нет никаких накоплений, и чтобы достичь финансового благополучия им необходимо начать инвестировать. Иного пути просто нет…

И чем раньше, тем лучше!

Можно сколько угодно откладывать это, или «пытаться сразу и много поднять на спекуляциях», но это всё топтание на месте, не более, чем потеря времени. Люди, работающие на брокера, будут приводить «успешные примеры спекулянтов», но это всего лишь один из способов привлечения в игру.

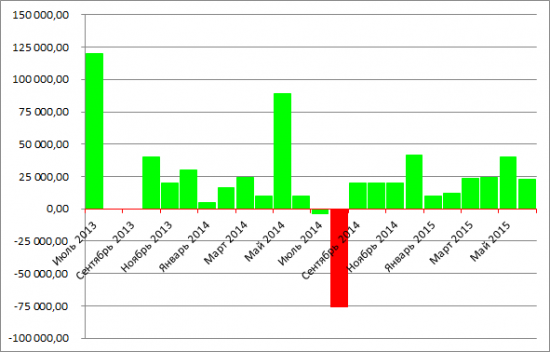

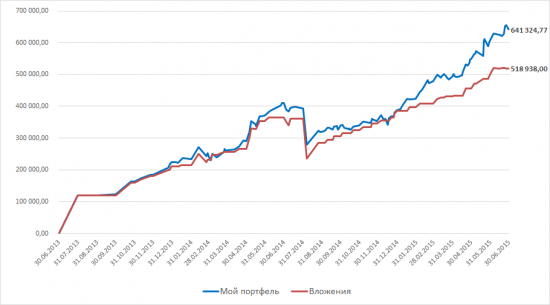

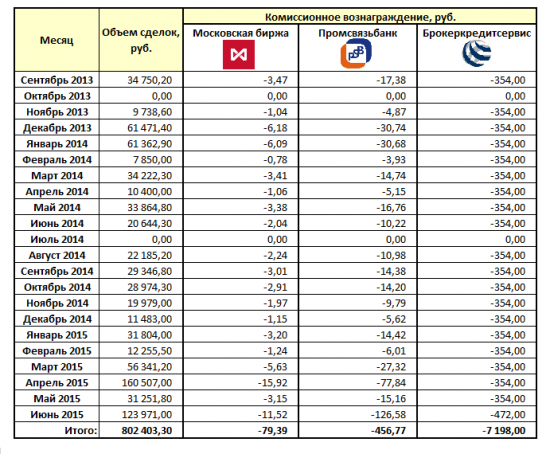

История моих вложений помесячно за эти 2 года:

Реально ли начать делать также? Реально.

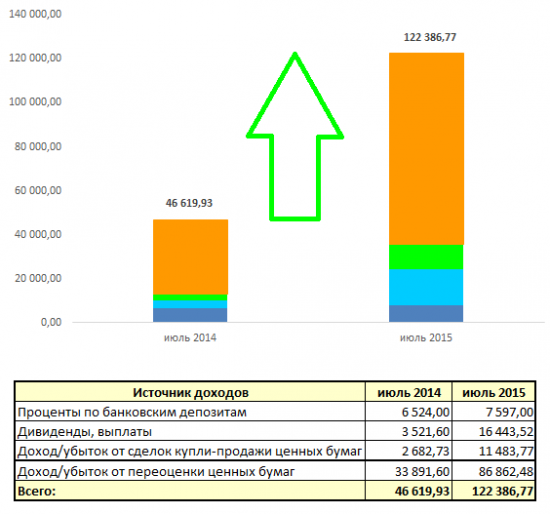

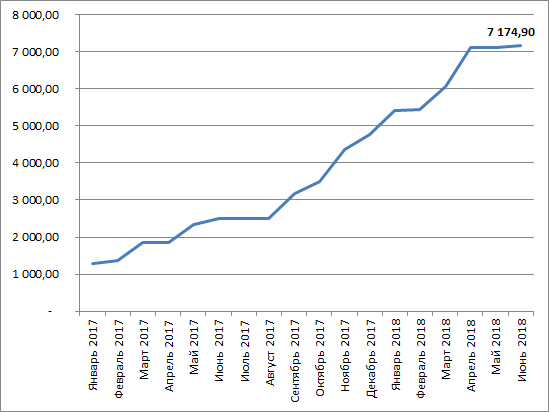

Мой финансовый результат за 2 года по проекту «Разумный инвестор» +122 386,77 рублей*

*Данное значение уже с учетом всех накладных расходов, комиссий и налогов, в том числе потенциальных.

Вся прелесть данного дохода – в том, что он пассивный!

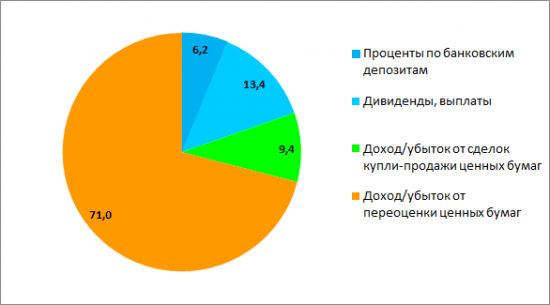

Львиная доля финансового результата на сегодня (как и год назад) это переоценка активов, из-за чего результат довольно подвержен изменениям.

По факту итог на какой-то день – это лишь фотография портфеля в этот момент и только.

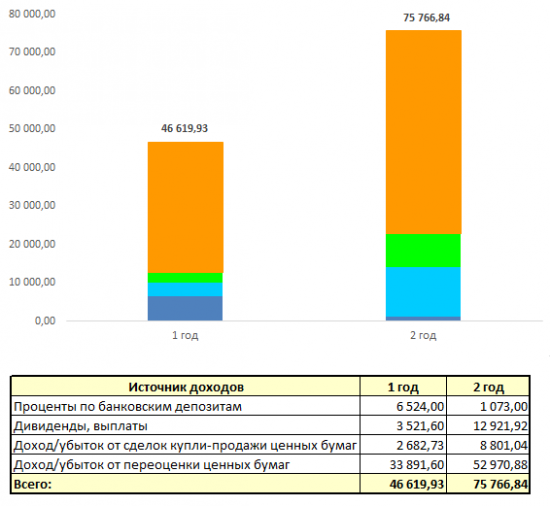

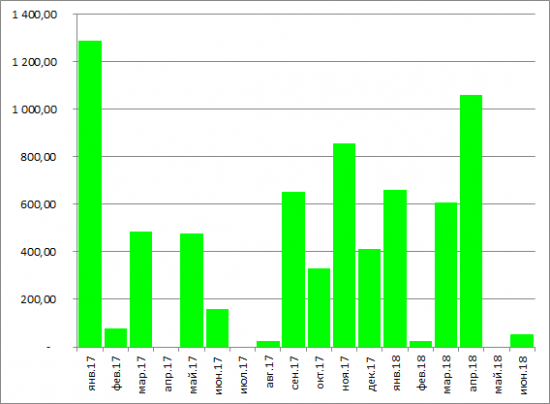

Фин. результат сегодня и год назад (с начала проекта):

Динамика радует. Фин. результат растет год от года. Правда, их всего два :)

Ожидаемы комментарии по поводу размеров профита и размера счета. Для кого-то размер моего счета – это расходы на уикенд, а для кого-то это пара годовых доходов. Всё относительно.

Но самое главное – это тенденция. К чему приведут эти цифры, например, через 10 лет?

И кстати, криков по поводу размера счета становится всё меньше и меньше, по мере увеличения счета, боюсь, что когда счет будет свыше миллиона рублей, начнут говорить, что у меня большой счет и для простого человека инвестиции — не реальны.

Это самый первый и самый большой миф! Не слушайте, тех, кто Вам говорит, что для инвестиций нужны большие суммы. Инвестиции реальны с любой суммы! Большие суммы и создаются с помощью инвестиций, а не наоборот.

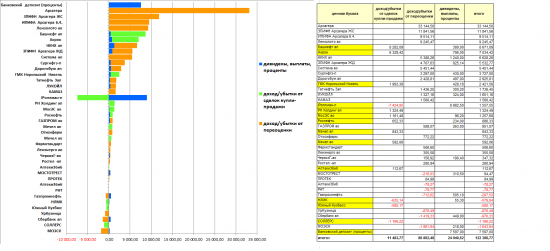

На данный момент с начала проекта средние вложения в месяц равны 21,6 тыс. рублей в месяц, и средний профит 5,1 тыс. рублей за каждый месяц!

В первый год – средний профит составил в месяц +3885 руб., во второй год – в месяц +6314 руб., и так далее…

Снежный ком дальше будет только набирать силу!

Стоит учесть, что инвестиции в акции не дают линейный результат, переоценка может произойти по взрывному варианту в любой момент, а также могут быть и временные провалы, но в любом случае на длинных отрезках этот результат будет похож на параболический рост, нужно видеть перспективы. Все краткосрочные провалы на многолетних графиках просто незаметны.

Даже на отрезке 2-х лет — это можно увидеть. Эти 2 года для инвестиций и инвесторов были совсем не простые.

Мой профит достигнув локального максимума ровно год назад – в июле 2014, к декабрю 2014 года вернулся опять к нулю по профиту, а потом за 6 месяцев 2015 года вырос на новые высоты. Крымский и декабрьские провалы остались в прошлом.

Для справки, любителям «банковских депозитов 22% годовых», открытых в декабре 2014 года (и которые обязательно напишут в комментариях — фразы типа «а не проще было открыть депозит 22%») – акции дали +50…+100% с декабря, только за 3 месяца, и не в рублях, да и акции были совсем не из далеких эшелонов…

Инвестиции и результат

Профит

Всего 2 года прошло, а пассивной доход в месяц равен уже половине обычной пенсии в России.

Пенсионному фонду РФ разумнее со мной договориться о закрытии моего проекта, так как года через два у меня профит в месяц будет больше гос.пенсии. Тогда становится логичным вопрос – почему человек должен работать лет 25-30, чтобы получать мизерную пенсию, и после смерти этот капитал не передается наследникам.

И если бы человек сам копил себе пенсию, он это сделал гораздо лучше, и быстрее и больше, плюс это уже была бы вечная пенсия на многие поколения. Может быть Правительству РФ – не нужен класс собственников, средний класс, который может и спросить, у которого есть мотивация менять жизнь к лучшему, так как он имеет собственность в России?

Разбивка профита по активам

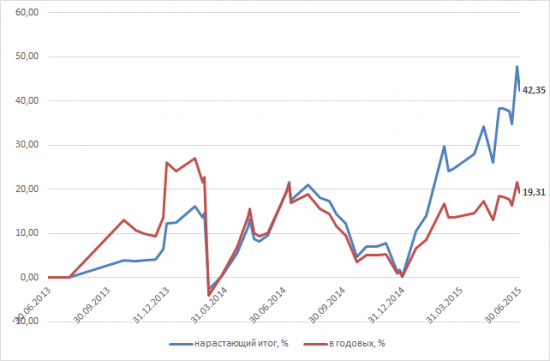

Эффективная ставка доходности нарастающим итогом и в годовых с начала проекта в %

Я сделал +42,35% за 2 года или +19,31% годовых с учетом сложных процентов за 2 года!

Немного отстаю от заветных "Шадрин и 24% годовых", но многие проекты в портфеле совсем не реализовывались. Так что то ли еще будет…))

Всё началось вот с этой записи – Проект «Разумный инвестор». Россия – страна возможностей!!! Июль 2013 года

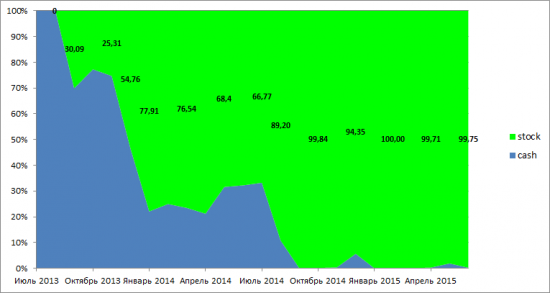

Через месяц я вложил первые деньги в свой портфель, т.е. фактически мой реальный срок инвестирования еще на один месяц меньше. А в акции даже еще меньше, так как первые 6-9 месяцев проекта деньги преимущественно были на банковских депозитах, покупки акций началась только в сентябре 2013, и только в августе 2014 года я закрыл последний банковский рублевый депозит (у меня нет рублей с августа 2014 года – забавно именно с этого момента рубль и начал падение), сейчас у меня почти 100% позиция в акциях.

История доли акций в портфеле

Какое-то время я потратил на поиск нового брокера. Транзакционные расходы — это важный момент для долгосрочного инвестора. У меня ранее был БКС и Финам, сейчас Промсвязьбанк.

За 2 года у меня с ПСБ только экономия на комиссии брокера получилась 6,7 тысяч рублей.

Разница почти в 16 раз! Мне нравилось в БКС, претензий нет. Но зачем платить больше, если можно меньше?

В последний месяц «всплеск» брокерской комиссии связан с дивидендной спекуляцией на Роллман ап, я впервые использовал плечо за последние 3 года. Брокер под 17,5% годовых дает в долг.

А так я на весь круг (брокер+биржа) плачу в месяц 15 рублей. Всего 0,06% от оборота.

Оборачиваемость портфеля у меня небольшая — продажа из всей суммы оборота около 160 тыс. руб., за года, притом, что из них 60 тыс. руб. — это опять же оборот по спекуляции с Роллман ап. Весь оборот за 2 года — около 800 тыс. рублей.

Долгосрочный инвестор – наверное, не сильно выгодный клиент для биржи и брокеров. В связи с этим понятны нападки со стороны брокерских сотрудников. Они Вам расскажут про маленькие комиссии на ФОРТСе, да они маленькие, но сделок, сколько Вы совершаете?

Когда я спекулировал на ФОРТСе, не сказать, что очень часто и большой суммой, но на комиссии уходили тысячи рублей. Мои сегодняшние 15 рублей в месяц – это история с другой планеты.

Минимальный платеж за сделку в Финаме, наверное, съел бы вообще все мои инвестиции :)

Да и БКС после ввода минимальной месячной платы совсем меня не устраивал. Для моих регулярных покупок по 20-30 тысяч рублей в месяц весьма критичны установленные у больших розничных брокеров минимальные платы в месяц – нужен был именно такой брокер, как ПСБ.

Плата 0,05% от сделки вне зависимости от сумм, нет депозитарных расходов, нет абонентской платы, нет минимальных плат за сделку, плюс бесплатная карта и удобный онлайн банк – это супер условия. Плюс еще биржа

Промсвязьбанк – брокер разумного инвестора!

Кроме комиссий брокера и биржи у меня почти нет транзакционных расходов. Лишь при покупке паёв ИПИФА «Арсагера – акции 6.4» — банк берёт 0,5% за перевод (до 2015 года это было бесплатно для платежей до 10 тыс. рублей) и еще надбавка самой УК – 1,5%, а также комиссии и расходы уже в ходе управления – около 3% в год.

Но если учесть, что УК мне дает «альфу» уже с учетом этих расходов – это нормально. Кроме, этого в УК Арсагера действует бонусная система при которой будет возвращена около половины надбавки самой УК. Позже это увеличит фин.результат, сейчас я даже не учитываю в своих расчетах.

С начала проекта на эти расходы ушло: банковский перевод – 110 руб., надбавка УК – 869,33 руб. (по бонусной системе уже накоплено 356,94 руб.).

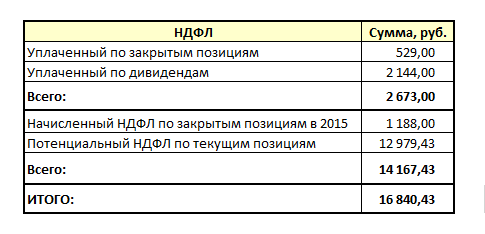

Налоги

Налоги – это отдельная тема для долгосрочного инвестора. И очень важная тема.

Первые два года проекта налоги еще не играли особой роли, но сейчас налоговая оптимизация просто необходима.

На данный момент за 2 года уплачен НДФЛ всего -2 673,00 руб. (3/4 с дивидендов).

По проданным активам в 2015 году у меня в обязательствах сейчас весит НДФЛ -1 188,00 руб., если я не буду ничего больше продавать, именно такой налог в конце года с меня спишет мой брокер в пользу государства.

Но гораздо больший у меня сейчас размер потенциального НДФЛ в -12 979,43 руб. по «бумажной прибыли». Данная цифра получится, если всё сразу продать, при частичном закрытии позиций будет немного другой НДФЛ в моменте.

Про все налоговые льготы и вычеты — на сайте Московской биржи.

В принципе, НДФЛ в России 13% — не столь крупный налог, как например, на Западе, чтобы очень сильно переживать по этому поводу. Если есть НДФЛ, значит, есть прибыль :)

Инвестиции в акции в отличие от инвестиций в недвижимость гораздо менее труда- и время-затратный процесс для человека. Налоги платит брокер, ничего оформлять дополнительно не нужно, всё понятно и прозрачно. Это очень удобно, те, кто не любит суетиться – акции самая хорошая инвестиция.

Но те, кто хочет еще добавить несколько процентных пунктов к своей доходности, могу рассказать несколько способов налоговой оптимизации и нюансов по налогообложению операций с акциями.

Во-первых, чтобы четко представлять потенциальные налоги нужно знать, что брокер начисляет НДФЛ по методу ФИФО (акроним First In, First Out — «первым пришёл — первым ушёл»). Можно составить историю своих покупок – и понимать, сколько будет налогов по каждой покупке. Если Вы закрываете часть позиций – это поможет Вам не запутаться.

Во-вторых, брокер списывает НДФЛ по итогам года, либо при выводе средств в течение года. Так что, если есть прибыль и Вы выводите деньги со счета – с Вас спишут НДФЛ «раньше времени».

В-третьих, по убыткам сейчас есть возможность переноса на 10 лет. Прошлые убытки будет уменьшать НДФЛ в будущем. Но перенос убытков потребуют дополнительных действий с налоговой службой.

Вообще, основное преимущество инвестиций в акции – это минимальное общение с гос.машиной, за Вас брокер всё считает и всё платит. Так что убытки лучше не иметь :)

По крайней мере если есть закрытые убыточные позиции в году, то лучше и закрыть прибыльные позиции, чтобы НДФЛ стал «нулевым». У нас по одному классу активов доходы и убытки суммируются.

Проблем с убытками сейчас нет, больше «проблем» с прибылью :) Но как норма – отлично, что есть такая возможность.

В-четвертых, дивиденды и курсовая разница облагаются одинаково сейчас по ставке 13%. Раньше была разница – 9% и 13%, а еще раньше 6%.

И в-пятых, есть несколько вполне законных способов оптимизации налогов. В России созданы все условия для долгосрочных инвесторов в этом плане. Конечно, проще было бы сделать 0% по доходам от дивидендов и курсовой разницы (тем более почему-то по банковским депозитам именно так и есть, чем отличается «рантье-депозитчик», от «рантье-акционера»?), тогда это бы еще более упростило жизнь инвестору, да и имело бы логический смысл, ведь само ОАО платит налог на прибыль 20%, а потом еще её акционер 13% НДФЛ – налицо двойное налогообложение.

Подробнее по механике оптимизации налогов:

1. ИИС.

Начну с самого сложного способа для инвестора, который требует дополнительных действий. Общение с налоговой службой не из очень приятных мероприятий.

Про ИИС сейчас много говорят, но зачастую, это больше похоже, не на прививание идей долгосрочных инвестиций, а на способ получения какой-то «халявы от государства» в виде возврата 52 тр в год. Но видимо на текущем уровне развития фин. грамотности и это хорошо.

Я ИИС собираюсь открыть, но немного позже (в 2017 году). Это будет продолжением налоговой оптимизации в рамках существующих инвестиций. Смысла открывать раньше того, момента, когда буду непосредственно использовать его — не вижу.

К этому времени и налоговая уже узнает, что такое ИИС :)

Я выберу первый способ – возврат НДФЛ дохода от основной работы – 52 000 рублей в год. Второй вариант – менее привлекателен, я сомневаюсь, что за 3 года при вложениях в 1,2 млн. руб. – получу профит более 1,2 млн. руб. за этот период.

Основной минус ИИС – это невозможность выводить средства с ИИС все три года. Вывести можно будет, но вы потеряете льготу по НДФЛ сразу всю. Более интереснее будет льгота по 3-х летнему удержанию акций, об этом ниже.

В рамках ИИС можно еще использовать другой способ оптимизации – дивидендный гэп, об этом ниже.

Полученные дивиденды в рамках ИИС брокер зачисляет на другой счет, и они свободны от ограничений по ИИС. А если использовать плечо, то можно будет еще больше выводить средств таким путем. Данные деньги можно будет заводить обратно в ИИС, получая вычет НДФЛ уже по факту используя те же деньги в ИИС.

Тут только необходимо следить за балансом прибыли/убытков от курсовой разницы по зафиксированным и текущим позициям.

Хорошо бы еще сумму 400 тр увеличили бы до 1 млн. руб. – это было бы более интереснее.

2. Дивидендный гэп.

Очень интересная аномалия на рынке – это дивидендный гэп после отсечки, её можно использовать с ИИС, и на простом счете. Я недавно читал исследование по этому феномену пятилетней давности к.э.н., профессора ГУ-ВШЭ Тепловой Т.В. – Феномен экс-дивидендной даты: тестирование аномалии на российском фондовом рынке

Там много расчетов, но по мне эти расчеты ради расчетов. Читайте выводы и первые две-три страницы. Поразительно, как изменилась ситуация всего за 5 лет по порядку выплат дивидендов в России. Изменения видны на расстоянии.

Дивидендный гэп я уже использовал на практике с Роллман ап, и смотрю, что и в других акциях происходит также. Акция падает на величину меньшую, чем акционер получит дивидендами с учетом НДФЛ. Конечно, еще стоит учесть стоимость денег и срок, пока дивиденды будут идти на брокерский счет.

Единственное логическое обоснование данной аномалии является момент в психологии человека. Люди не любят убытков. Акция падает после отсечки, и людям это не нравится. Вероятность роста после отсечки выше, чем до. Хотя должно быть ровно наоборот. Но акции падают не то, что меньше, чем на сумму дивиденда, так они еще и закрывают его довольно быстро.

Всё просто – нужно купить акцию, пройти отсечку, продать в убыток, но цена продажи должна быть такая, чтобы дивиденд компенсировал этот убыток, плюс еще можно на этом заработать.

…или потерять – риск тут всё-таки есть.

Риск заключается в снижении цены акции ниже дивиденда с учетом НДФЛ. Никто Вам не гарантирует, то что цена не уйдет ниже, и Вы получите реальный убыток.

Если строить на этом стратегию торговли – это будет больше спекуляции. И спекуляции с очень низкой отдачей, но с высокими рисками.

Я бы советовал делать такие мероприятия по акциям, которыми бы Вы хотели владеть в любом случае. При неудачном исходе операции можно просто провести технический перезаход, и остаться в них дальше.

Кроме этого стоит учесть, что, если это делать с плечом нужно будет вкладывать дополнительные средства для погашения убытка в моменте, чтобы закрыть плечо, так как дивиденды придут позже.

Дивидендный гэп, если даже и не даст получить дополнительный доход на неэффективности рынка, но оптимизировать налоговые расходы – да!

Конечно, это требует некой суеты, инвесторам не охота этим заниматься, а спекулянтам не интересно, так как доход не такой большой. Пусть эти операции останутся за мной :)

Следующие два приема не такие проблематичные, а очень простые и происходят практически без участия инвестора.

3. Налоговый вычет после 3 лет удержания акции.

С 1 января 2014 года действует, куда более интересный инструмент экономии на доходах по инвестициям в акции – «инвестиционный вычет».

При продаже ценных бумаг с разными сроками владения предельный размер вычета рассчитывается по специальной формуле с учетом срока владения пакета Ценных бумаг с каждым сроком и его удельного веса в общей сумме дохода от продажи ценных бумаг.

Вычет можно получить один раз в году. Вычет предоставляется налоговым агентом (профучастником, УК) или налоговой инспекцией по представлению декларации.

Важно: налоговый вычет не применяется при реализации (погашении) ценных бумаг, учитываемых на индивидуальном инвестиционном счете.

При удержании акций более 3-х лет часть потенциального НДФЛ у меня будет исчезать и как бы приносить «дополнительный доход» от переоценки обязательств.

Я посчитал по всем прибыльным позициям и моментам их открытия, отложив период в 3 года – карту данного «дополнительного дохода» своего портфеля в будущем.

Всего из 12 979 руб. на данный момент потенциального НДФЛ смогу не заплатить 7 175 руб. НДФЛ по этой льготе. Это очень хорошо.

Данная цифра посчитана исходя из всех покупок по методу ФИФО. Она будет изменяться в зависимости от переоценки акций, при росте акций данная цифра будет уже значительно выше.

По существующему портфелю не попадает под эту льготу:

— НДФЛ по активам, купленным ранее 01.01.2014 г. – это 3014 руб.

— НДФЛ, по активам, не торгуемым на бирже (ЗПИФН ЖД, ИПИФА Арсагера – 6.4) и по ЗПИФН ЖС, так как погашение я ожидаю в этом году – это 3895 руб.

Но в ИПИФА «Арсагера – 6.4» есть другая возможность для инвестора – ПИФ вообще не платит никаких налогов, лишь инвестор в момент погашения платит НДФЛ 13% с итогового дохода.

Придется всё-таки немного поделиться с государством. Возможно, если удастся часть НДФЛ оптимизировать через дивидендные гэпы и четвертый способ – закрытие текущих убыточных позиций для уменьшения НДФЛ, то это будет отлично.

4. Закрытие убыточных позиций при наличии закрытых прибыльных позиций.

Самый простой способ оптимизации – это продать, то, что убыточное из портфеля и так сказать «плюсы закрыть минусами». Сейчас около 800-1000 рублей уменьшение НДФЛ.

При обратной ситуации (наличии зафиксированных убытков) нужно закрывать прибыльные позиции, чтобы потом не заморачиваться с налоговой по переносу убытков.

Пост большой, пришлось разбить на две части.

Продолжение - 2 часть!

P.S. Для тех, кто собирается заграницу рекомендую ссылку моей страховой компании для покупки ВЗР (полиса для выезжающих за рубеж) через интернет - Купить ВЗР!

Если сейчас не нужно — сохраните мою ссылку, пригодится потом.

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Saxo Bank

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Бернстайн

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- Итоги недели

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- Магнит

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- рубль

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- экономика

- Элвис Марламов

- юмор

И всё преимущество только за счет девальвации. Но это всё проходит.

Но самый главный вопрос — каким путем я по 20 тр в месяц мог бы покупать индекс SP500.

Кроме этого, задним числом все правы, вы сами покупали SP500?

И риск покупать переоцененный актив больше, чем недооцененный. С чего Вы взяли, что СиПи — менее рисковый актив?

Это именно то, что называется разумным инвестированием на долгий срок.

Ну а инвестиции, где просадки за пару месяцев в 2 раза получаются, наверное это что угодно, но врядли «разумное инвестирование»

Какие издержки? Ну смотря какого брокера найдете. Если пополнять будете по карте, то никаких.

В США никаких налогов платить не надо. Так как ты не резидент. Налоги будешь платить в России, если конечно захочешь (если не захочешь, можешь вообще не платить). И платить их будешь с тех денег, которые придут к тебе сюда на счет из США.

А какой налог подоходный в России, ты живя в России, должен лучше знать. Мне кажется, что подоходный налог у Вас 13%.

Т.е. в США нет налогов с нерезидентов? Точно? Через какого брокера это делать или какой-то оффшор с двумя сотрудниками на Кайманах? Налоги он хочет платить посмотри, потом деньги будете свои где искать?

Понимаете в теории — всё отлично, а до дела доходит, мне беспокойство. Я хочу спать спокойно.

Очень странно, что разумный инвестор, хотя бы для своего образования, не изучает этот вопрос.

Да, я знаю что налоги нерезиденты с прибыли на фондовом рынке США не платят. Через какого брокера торговать в США? Зависит от того, хочешь ты минимальные комиссии или чтобы тебе попу лизали. Если минимальные комиссии-то IB, если второй вараинт, то можно вообще в США счет не открывать, а заниматься инвестициями через твой любимый Саксо.

Это Саша не теория, а то, чем занимаются РАЗУМНЫЕ инвесторы.

но я не вижу интересных инвестиций в США, я больше Грэхем, чем Баффетт, если Вы знаете про что я.

Возможно пора переименовывать проект «разумный инвестор» в «я инвестор»

Открывай график за 100 лет, посмотри соотношение прибыль/просадка.

Это шаблон или факт?

НО, по закону РФ ты сам должен каждый год подавать декларацию при наличии прибыли. Можно, конечно, задекларировать только прибыль при выводе, но это уже на свой страх и риск.

Кстати — почему не рассматривают дополнительную сложность при зарубежной торговле в виде общения с налоговой. Я бы не сказал, что это мелочь. 4-6 часов в год уйдет на заполнение декларации + ее доставку в налоговую.

Вопрос 1 — комиссиии.

Получили ЗП, с нее 50 тыс. рублей (предположим, что мы имеем хорошую московскую зарплату в 100-120 тыс., с которой каждый месяц откладываем часть).

Вариант 1 — инвестиции в российские акции. Пошли, закинули денежку в банкомат ПСБ, перевели на счет (комиссия — 0%), купили акции с комиссией 0,03%. С учетом того, что покупали по рынку, комиссия + спред не более 0,5% (не Арсагеру же мы покупали:D).

50 тыс. рублей превратились в актив на сумму 49,75 тыс. руб.

Вариант 2 — инвестиции в зарубежные акции (не важно какие) через американского брокера. Я возьму того брокера, каким сам пользуюсь, он один из самых экономичных — Lightspeed.

50 тыс. рублей нам нужно перевести в доллары. В обменнике на спреде теряем ~300 рублей. Осталось долларов на сумму 49,7 тыс. руб. Далее закидываем это на счет в банке (Альфа-Авангард). Перевод стоит 10-15$. Предположим, что мы потратим на это 700 руб. Осталось активов на сумму 49 тыс. руб. Далее купим что-то, за это заплатим 4,5$ комиссии фикс. Это еще ~250 руб.

Итого:

Вариант 1 — активов на сумму 49 750 руб.

Вариант 2 — активов на сумму 48 750 руб.

То есть лишние 2% ушли на транзакционные издержки. При выводе нужно будет заплатить 50 долларов за перевод.

Вывод — вы это все учитываете?

Вопрос номер 2. Сашин счёт ~10 тыс. долларов. Это сейчас. Раньше был меньше. Нормальный американский брокер с меньшей суммой работать не будет.

Всякие гавноброкеры с торговлей на CME — это лишь аналог ФОРТС.

Вы это учитываете?

Только реальные активы, бизнес может сделать человека по-настоящему обеспеченным.

Да и по факту весь чистый результат за счет роста акций 1ого полугодия 2015.

По мне разумнее вложиться в портфель облигации через ИИС 2ого типа. Если есть возможность запирамидиться, то еще лучше.

Жги, АлександЕр!))))