SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ivan_petrov

Странная доходность ОФЗ, объясните

- 07 августа 2015, 07:40

- |

Всем привет

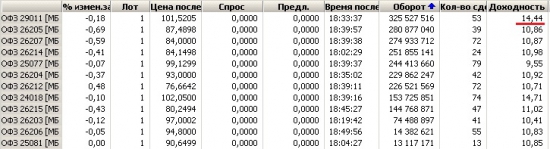

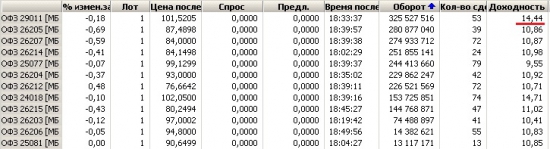

Кто разбирается в ОФЗ можете объяснить почему доходность некоторых выпусков значительно превосходит среднюю доходность других выпусков. Вот например сейчас выпуск 29011 имеет доходность около 14% тогда как все остальные в районе 10-11%. Причем, это не разовая какая-то флуктуация, эта ситуация стабильно сохраняется длительное время. Это странно, ведь какой смысл покупать облигацию с доходностью 10% если можно купить аналогичную по риску облигацию с доходностью 14%. Я бы ожидал что доходность выровнялась бы достаточно быстро. Но этого не происходит (наблюдаю за выпуском несколько недель):

Согласно спецификации выпуска 29011, это облигация с переменным купонным доходом, это ее отличает от остальных (они в основом все с постоянным). Если дело в этом то можете объяснить, в чем собственно подвох переменного купона, что у таких облигаций доходность может значительно превышать среднюю и не выравниваться со временем?

UPD

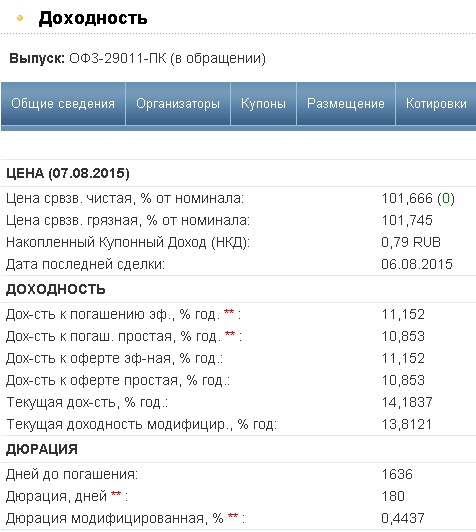

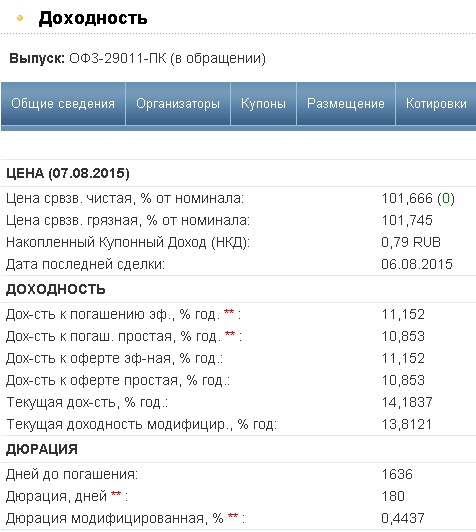

Разные доходности этого выпуска:

Кто разбирается в ОФЗ можете объяснить почему доходность некоторых выпусков значительно превосходит среднюю доходность других выпусков. Вот например сейчас выпуск 29011 имеет доходность около 14% тогда как все остальные в районе 10-11%. Причем, это не разовая какая-то флуктуация, эта ситуация стабильно сохраняется длительное время. Это странно, ведь какой смысл покупать облигацию с доходностью 10% если можно купить аналогичную по риску облигацию с доходностью 14%. Я бы ожидал что доходность выровнялась бы достаточно быстро. Но этого не происходит (наблюдаю за выпуском несколько недель):

Согласно спецификации выпуска 29011, это облигация с переменным купонным доходом, это ее отличает от остальных (они в основом все с постоянным). Если дело в этом то можете объяснить, в чем собственно подвох переменного купона, что у таких облигаций доходность может значительно превышать среднюю и не выравниваться со временем?

UPD

Разные доходности этого выпуска:

теги блога ivan_petrov

- CNYRUB

- ETF

- ETF Россия

- fxgd

- gldrub_tom

- MOEX

- QUIK

- RI

- S&P500

- Si

- SiH5

- акции

- алгоритм

- алготрейдинг

- БКС

- БКС брокер

- болото

- брокер Открытие

- брокеры

- вечёрка

- волатильность

- ВТБ брокер

- Выходной в США

- ВЭБ

- газ для европы

- ГО

- Горчаков Александр

- движ

- депозитарное обслуживание

- Детский мир

- Джексон Холл

- долар-рубль

- доллар

- доллар рубль

- доллар-рубль

- доходность

- Единая денежная позиция

- Жуковский

- золото

- инвест компания

- инвестиции

- Иностранные ценные бумаги

- инфляция

- Квик

- Кит Финанс

- КИТ Финанс Брокер

- китайский Новый год

- комиссии

- Манипуляции

- маркет мейкер

- ММВБ

- МосБиржа

- Московская биржа

- мухлеж

- Набиулина

- налоги

- налогобложение

- Налогообложение на рынке ценных бумаг

- НДФЛ

- Нефть

- облигации

- ограничение

- опрос

- Оптимизация торговых систем

- опционы

- опционы волатильность

- открытие

- Открытие Брокер

- ОФЗ 29011

- оффтоп

- пила

- планка

- платина

- потолок госдолга США

- расписание

- Ренессанс Капитал

- рынок

- Сальдирование финансового результата

- санкции

- Сбережения

- сбои

- Сбой на бирже

- серебро

- Скальпинг

- срочный рынок

- сша

- торговые роботы

- трейдинг

- тренд

- УРАЛСИБ Брокер

- Финам

- форекс

- фьючерс ртс

- фьючерсы

- ЦБ

- Центробанк

- Церих

- экспорт данных

- эмиссия

- юань

www.rusbonds.ru/tyield.asp?tool=109194

Причем, доходность к погашению как раз около 11%

А вот «текущая доходность» 14%

Таким образом вопрос можно переформулировать так. Чем отличается рассчет текущей доходности (она же «размер купона») от доходности к погашению. Какая из этих доходностей более «правильная» т.е. соответствует истинной доходности и может использоваться для сравнения с другими облигациями.

А так же более абстрактный вопрос — в чем все же подвох облигаций с переменным купоном. Есть ли в них какие-то дополнительные риски, которые нужно учитывать? Например, может быть есть риск скачкообразного изменения доходности следующего купона (я не знаю, просто фантазирую)?

Скриншот доходностей прикреплю к верхнему посту.

ОФЗ 24018 -ПК интереснее на мой взгляд.

Почему 14%? Потому что квик пересчитывает все купоны по ставке, как у последнего купона. Он не знает о том, что через полгода ставка поменяется. Ценник по бумаге на уровне рынка.

Однако тогда и возникает исходный вопрос: почему у облигации A текущая доходность 14 а у облигации B текущая доходность 10 и рынок не выравнивает эту ситуацию?

Ведь если в текущем купоне можно получить 14% а зачем тогда покупать облигацию с доходносью 10%?.. К примеру, для выпуска 29011 текущий купон оканчивается 03.02.2016 (примерно через полгода). Значит по крайней мере полгода я могу подержать деньги под 14%.

Единственное гипотетическое объяснение которое я могу придумать — это то что следующий купон скачкообразно уменьшится, что приведет к скачкообразному падению цены облигации. Таким образом, нынешняя «завышенная» доходность нужна чтобы компенсировать будущие убытки от падения цены при переходе не следующий купон. Но, повторюсь, это лишь моя дилетантская гипотеза.

Берем облигу с высоким купонным доходом — предположим 14% годовых. И считаем к погашению, если оферта то чуть сложнее — надо предсказать каков будет следующий купон. Если след. купон будет на уровне рынка, тогда можно считать рыночную цену в день оферты примерно номинал, т.е. тоже самое, что и погашение. Поскольку купон высокий, то в момент покупки рыночная цена будет выше номинала, положим 102%. И для простоты берем, как будто купонный период только начался.

Текущая доходность будет 14/1,02=13.73. Но реально у вас будет падать цена облиги, стремясь к 100%. В итоге продержав бумагу до оферты/погашения, Вы реально получите 14%-2*2% ( 2% потери цены за полгода) т.е. те же 10%. Это и будет простой или эффективной доходностью и что соответствует другим бумагам.

Это грубо навскидку, но так понятней. Поэтому текущая доходность — абсолютно фуфловый индикативный показатель, к реальному приросту денег отношения не имеет.

* Погашение — 2020 год

* Текущая цена — 101,65

* Текщий купон — 71,9

* купонный период только начался (можно грубо принять НКД=0)

Ключевое несоответствие которое я вижу — это то что облигация не будет терять 4% премии в год, как Вы пишете. А потеряет текущую премию (1,65%) за 5 лет (к погашению).

Давайте прикинем какую доходность я получу если куплю эту облигацию прямо сейчас:

Беру облигу по 1016,5 руб

Держу полгода, получаю купон 71,9 руб

Считаем доходность: 71,9 / 1016,5 *100% = 7,07% за полгода, т.е. 14,14% годовых. Здесь примем что падение цены за счет уменьшения премии за полгода будет незначительным (это и правда так, ведь и премия не большая и до погашения 5 лет).

Исходя из этих выкладок, никакого подвоха нет. Текущая доходность из Квика — это именно та реальная доходность которую я получю в текущем купонном доходе.

Вот у меня и возникает вопрос. Если я в ближайшие полгода могу получить 14% то зачем мне брать облигу дающую 10% при прочих равных. Почему рынок не выравнивает эту ситуацию?

Могу только повторить мою гипотезу что рынок исходит из скачкообразного падения следующего купона приблизительно к текущему среднерыночному уровню (около 35 руб), что сразу повлечет падение цены облигации. И таким образом компенсирует предполагаемые будущие убытки от падения цены.

В ваших расчетах предположение, что и дальше купон будет 14% приводит к удвоению ошибки — ошибка считать, что цена облигации будет как сейчас, а не 100%, вторая ошибка — что купон будет большим и дальше :)).

Я пытаюсь разобрать пример когда облигация покупается на короткий срок. Давайте для конкретики возьмем 5 месяцев. Т.е. я ее продам еще до окончания текущего купона.

Причем даже если я ее продам по 100% то все-равно доходность будет: 14,14 — 1,65 = 12,49 (т.е. все-равно где-то на 2% выше среднего рыночного уровня).

Вопрос остается тем же: если можно 5 месяцев держать деньги под 12,49% то зачем их держать под 10%?

1,65*12/5=3,96% годовых. 14,14 — 3,96= 10,18. Короче, рынок примерно адекватен, там нюансы есть конечно, но очень грубо примерно вот так и получается.

Конечно и потеряете в теле может поменьше, может она вообще не упадет — я ж говорю — угадывать надо, а это почти как в лотерею. Желаю Вам в нее выиграть.

не так: 1,65*12/5

а так: 1,65*5/12

посчитаем: 14,14 — 1,65*5/12 = 14,14 — 0,68 = 13,46 (получается даже больше чем в предыдущем моем рассчете).

У меня сейчас не горит что-то покупать, играть в лотерею. Обсуждение я затеял чтобы получше разобраться в облигациях т.к. в среднесрочном периоде планирую в них инвестировать. А такой явный отрыв (14% против 10%) — это хороший повод чтобы разобраться где там подвох.

В общем всем спасибо за обсуждение и я остаюсь при своей первоначальной гипотезе — повышенная доходность — это компенсация будущего предполагаемого скачкообразного снижения купона и соответственно цены.

@Slavon спасибо за ссылку, все искал точную методику как они рассчитывают следующий купон, а тут именно это подробно объяснено.

Кстати вот теперь-то все действительно сошлось. Ведь 14,14% это доход за год. А 1,65 это потери за полгода что за год дает 3,96%, в соответствии с Вашими выкладками.

Такие разовые высокие ставки по купонам есть во многих облигациях, не только в ОФЗ.

Доходность к погашению эффективная — считается как ставка доходности которая уравновешивает все денежные потоки до погашения при принятых равных купонах и которая реинвестирует еще купоны по этой же ставке

Текущая доходность — это купон деленный на затраты, приведенной к годовой доходности по простым процентам

Текущая доходность модифицированная — это купон деленный на затраты, приведенной к годовой доходности по эффективным процентам.

Вообщем, при переменном купоне, ни одна из этих доходностей, не является «правильной», и надо считать самому, делая предположения, какие будут купоны в будущем.

С постоянными купонами, все проще, каждая из этих доходностей имеет свою логику и можно на них опираться при оценках.

Цитата:

Размер купона объявляется за семь дней до начала соответствующего купонного периода. В день объявления купона осуществляется следующий расчет:

· находятся все выпуски ГКО, которые погашаются в интервале ±30 дней от даты выплаты купона и которые обращались в течение четырех торговых сессий, непосредственно предшествовавших дню объявления купона;

· по этим выпускам рассчитывается доходность по каждой из четырех торговых сессий, непосредственно предшествовавших дню объявления купона (в качестве цены используется средневзвешенная цена выпуска ГКО на соответствующих вторичных торгах);

· на основе рассчитанных доходностей определяется средневзвешенная доходность (веса – обороты по соответствующим выпускам ГКО в рублях);

· данная доходность (в процентах годовых) соотносится с купонным периодом. Полученное таким образом значение объявляется в качестве размера купона в %.

Газпромбанк эту идею озвучивал в своей рассылке, идея отработала, ликвидности там много.

так сказать сращение публики и профессионалов )))