Блог им. s_point

Нефтяная аномалия (рекордная разница в цене фьючерсов на WTI)

- 20 ноября 2015, 17:06

- |

В то время как мир напуган переполненными нефтехранилищами в США, а стоимость бочки нефти находится на уровне декабря 2008 года, обнаружена серьезная аномалия в котировках.

Как известно, стоимость нефти определяется соотношением спроса и предложения на срочном рынке. В частности, на Чикагской бирже CME определяется стоимость сорта WTI, а в Лондоне стоимость сорта Brent.

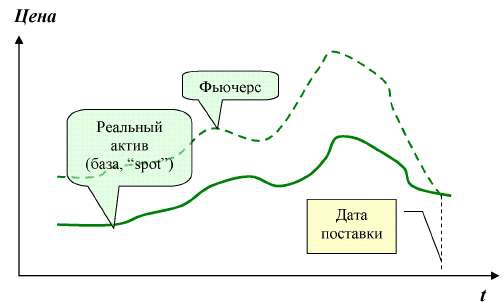

В нормальных условиях стоимость актива в будущем, то есть цена фьючерса или форварда будет выше текущей цены минимум на величину действующей безрисковой процентной ставки валюты актива (около ключевой ставки ЦБ). Многим хорошо известен пример разницы стоимости акций и фьючерсов на них. То же самое существует на валютном рынке и на товарном. То есть, если вы хотите зафиксировать курс определенного актива с расчетом и поставкой в будущем, вам придется заплатить своему контрагенту премию в размере процентной ставки. Например, курс доллара США в рублях с поставкой/расчетом через год будет выше текущей котировки на размер ключевой ставки ЦБ (сегодня разница чуть ниже, так как рынок ожидает дальнейшего снижения ключевой ставки ЦБ РФ).

Следующий пример из-за океана — котировки фьючерса на золото. Цена тройской унции золота с поставкой в декабре 2016 года на 0,35% выше, чем то же самое золото с поставкой в декабре 2015 года (размер спреда сопоставим с процентными ставками в долларах США). Такая картина почти по всем ликвидным активам. Конечно, существуют перекосы в ту или иную сторону, но они, как правило, быстро компенсируются действиями крупных участников рынка направленных на извлечение гарантированной прибыли из разницы цен на один и тот же актив.

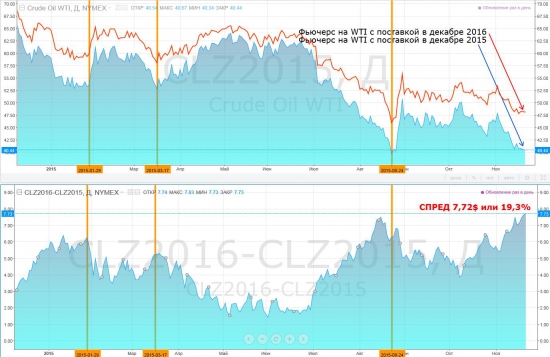

Но вот то, что происходит на рынке нефти иначе, чем аномалия назвать нельзя. Стоимость бочки нефти с поставкой в декабре 2015 почти на 8$ ниже, чем стоимость той же самой бочки, но с поставкой в декабре 2016 года. А это между прочим, аж 19,3% в долларах США. До такого уровня ФРС точно ставку не поднимет, по крайней мере, в течение одного года. Понятно, что рынок закладывает восстановление спроса на черное золото в 2016 году, но в любом случае, такие разницы во фьючерсах могут существовать в экономиках с высокой инфляцией, но не в США, где около нулевая инфляция и соответствующие ставки.

Примечательно и то, что этот спред в семь с половиной долларов, находится на своих максимальных уровнях, а если обратить внимание на историю торгов за последний год, то каждый раз, когда цены расходились слишком далеко, в дело включались желающие заработать на спреде. Цена ближнего фьючерса росла большими темпами, чем дальнего снижая разницу до приемлемых величин.

С чем может быть связана такая ситуация? На мой взгляд, такая перепроданность ближних фьючерсов на нефть связана с операциями хеджирования цен будущих поставок нефтяными компаниями, а также банков имеющих в портфеле их акции и их долг. В подтверждение тот факт, что за последние несколько месяцев именно после открытия американских площадок начинаются продажи ближних фьючерсов на нефть. Достаточно яркого события или новости и короткие спекулятивные позиции, которыми перегружен ближний контракт, начнут закрываться, еще больше выталкивая котировки вверх. В условиях эскалации напряженности на Ближнем Востоке и минимальных с 2008 года цен на нефть вероятность такого события очень велика.

Таким образом, стоит ожидать существенного отскока нефтяных цен. Начало снижения спреда во фьючерсных контрактах будет отличным сигналом к длинной позиции по нефти. Во фьючерсе на Brent, торгуемом на Московской Бирже, ключевым является диапазон 45-46 $ за баррель. Поход котировок выше данных значений можно использовать как сигнал к действию. Кроме того, можно хорошо и безопасно заработать на сужении спреда WTI на Чикагской Бирже в долларах США путем покупки ближних контрактов с одновременной продажей дальних.

Андрей Бежин, ведущий инвестиционный консультант Компании БКС

http://bcs-express.ru/novosti-i-analitika/neftianaia-anomaliia

теги блога Андрей Бежин (s_point)

- AFLT

- ALRS

- bitcoin

- bitcoin cash

- brent

- BTCUSD

- cryptocurrency

- Cбербанк

- ethereum

- forex

- gazp

- gmkn

- gold

- iMOEX

- litecoin

- lkoh

- MGNT

- micex

- MOEX

- ripple

- rosn

- S&P500

- S&P500 фьючерс

- sber

- singular point

- singular point market monitor

- singularity

- technical analysis

- trading signals

- us market

- vtbr

- WTI

- акции

- Акции РФ

- акции США

- Алроса

- аналитика

- Аэфрофлот

- биткоин

- биткоин кэш

- ВТБ

- Газпром

- доллар

- Доллар Рубль

- евро

- Евро Доллар

- еврооблигации

- заседание фрс

- золото

- индекс S&P 500

- Индекс S&P500

- Индекс Московской Биржи

- Казначейские облигации США

- карта рынка

- Китай

- криптовалюта

- криптовалюты

- лайткоин

- Лукойл

- Магнит

- ммвб

- монитор рынка

- Московская Биржа

- нефть

- Норильский Никель

- обзор рынка

- Облигации

- Облигации Минфина РФ

- основные индикаторы

- отраслевые индексы Доу-Джонс

- офз

- оценка тенденций

- оценка трендов

- Пауэлл

- рекомендации

- Рипл

- Роснефть

- российские акции

- российский рынок акций

- рубль

- Рынок акций США

- секторы экономики США

- сигналы

- сигналы для торговли

- ставка ФРС

- США

- технический анализ

- торговая сделка

- Торговые войны

- торговые переговоры

- торговые рекомендации

- торговые сигналы

- Трамп

- Трежерис

- тренды

- форекс

- ФРС

- фундаментальный анализ

- шорт

- эфириум

будет дефицит нефти на мировом рынке...

а вот причины дефицита может быть только две...

остановка добычи или

физическое уничтожение скважин — война

Контанго в $7 для контрактов на год вперед для WTI это вполне нормально, оно и больше бывало.

За год. Арбитраж календарный на год.

Тут ниже подробнее.

smart-lab.ru/blog/292039.php#comment4749461

Если вы реально хотите арбитражить декабрь — то надо покупать нефть реально и после экспирации хранить ее до заветных 8 долл профита. НО хранение тож денег стоит — поэтому 8 может быть вполне оправдано

Автор, а Вы вообще в курсе, что хранить нефть — стоит денег?

А контанго связано с тем, что стоимость хранения нефти достигла максимальных значений! Причем тут ставка ФРС?

Глупо считать, что здесь именно рыночная неэффективность. Скорее наоборот — всё очень эффективно отражает текущее состояние рынка, ибо на рынке предостаточно глобальных игроков, которые торгуют и контанго в том числе

например, здесь:

Рекордно высокие ставки фрахта съедают прибыль нефтетрейдеров

ЛОНДОН, 20 ноя (Рейтер) - Рекордно высокие ставки фрахта создают проблему для трейдеров, хранящих в танкерах миллионы баррелей нефти в расчете на повышение цен в будущем. В октябре ставки для супертанкеров превысили $100.000 в сутки, максимальный показатель с 2008 года, а сейчас составляют $70.000 в сутки. Стоимость фрахтования супертанкера на год выросла вдвое по сравнению с прошлым годом, превысив $50.000 в сутки, а общая стоимость хранения нефти на судне оценивается в чуть более $2 миллионов в месяц. Ранее в этом году участники рынка оценивали объем нефти, хранящийся в танкерах, в 50 миллионов баррелей. Повышенный спрос на суда в сочетании с сокращением их производства означает, что этот год для судовладельцев - лучший с финансового кризиса 2008 года, сказал аналитик Clarksons Platou Securities Омар Нокта. "Загрузка мощностей в результате резко выросла, достигнув почти 90 процентов, максимального уровня с 2008 года. Сейчас начинается влияние сезонных факторов, и мы ожидаем продолжения роста загрузки, при этом спрос на плавучие хранилища, возможно, станет еще более важным фактором", - сказал Нокта. Хранение нефти в танкерах выгодно только при достаточно высоком контанго - превышении цен фьючерсных контрактов на текущими ценами. Эта наценка должна как минимум покрывать стоимость хранения, которая как правило гораздо выше при использовании танкеров, чем хранилищ на суше. Такая стратегия использовалась в 2009 году, когда объем нефти, хранящейся в танкерах, превысил 100 миллионов баррелей. Ставки фрахта тогда были низкими, и трейдеры предпочитали фрахтовать суда на длительные сроки. Но в этот раз преимущество на стороне судовладельцев. "Если контанго будет расти, очень скоро начнут расти и ставки фрахта. Владельцы танкеров печально известны тем, что моментально поднимают ставки", - сказал один нефтяной трейдер.избытка такого не было

DM88, Эта нефть в танкерах будет давить на рынок.

Так как лить уже некуда.Фрахт все дороже.

И это дальние контракты скорее подешевеют к ближним.

Так как нефть не испарится из танкеров а упадет в рынок.

танкеры шманкеры контаго монтаго лишь следствие

покупать надо когда начнет разворачиваться DX