Блог им. Krojter

Стартует сезон корпоративной отчетности в США. На что обратить внимание инвестору?

- 11 января 2016, 13:44

- |

Четыре раза в год на рынках США наступает период, насыщенный корпоративными событиями. В это время американские компании публикуют квартальную (и периодически годовую) финансовую отчетность. Чем же важен сезон отчетности, и на что стоит обратить внимание инвестору?

Сезон отчетности неофициально стартует сегодня. После закрытия торгов в США алюминиевый гигант Alcoa опубликует свои финансовые результаты. Далее на протяжении нескольких недель будет представлена отчетность крупнейших корпораций за 4-й квартал 2015 календарного года. При этом наиболее активными для компаний из S&P 500 будут предстоящие четыре недели. К текущему моменту некоторые корпорации уже отчитались, например, Nike, Adobe, Oracle.

Период отчетности важен тем, что помогает оценить перспективы важнейших эмитентов и рынка в целом. Возможны значительные движения в бумагах. Так, после октябрьского релиза акции eBay за один день выросли примерно на 14%.

Безусловно, делать ставки на такие события весьма рискованно. Обычно компании, бумаги которых торгуются на американских биржах, публикуют отчеты перед открытием торговой сессии или после ее закрытия, поэтому открытие торгов по ним часто происходит с существенным гэпом. То есть в случае неправильного прогноза ошибка может быть значительной. Однако, даже упустив резкое движение, инвестор все равно может успеть зайти в рынок, оценив более адекватно фундаментальные характеристики корпорации.

Ключевые компоненты релиза:

1. eps – прибыль на одну акцию – в большинстве случаев наиважнейший финансовый показатель компании; в случае, когда корпорация претерпела какие-либо неожиданные расходы или получила единовременные доходы, используется скорректированная прибыль на одну акцию (от стандартных операций); 2. revenue (sales) – выручка (продажи); 3. продажи продукции по сегментам (например, iPhone, iPad и пр. у Apple); 4. прогноз компании на ближайший квартал, год; иногда встречаются более долгосрочные прогнозы, некоторые корпорации наоборот не публикуют оценки будущего; 5. маржа (рентабельность продаж) – показатель эффективности – соотношение дохода и выручки, существуют различные разновидности данного показателя, в зависимости от вида дохода (валовый, операционный и пр.); 6. стратегические планы, в том числе по капитальным расходам; 7. оценка экономики и потребительского спроса; 8. в текущей ситуации некоторые компании могут уделить особое внимание влиянию высоких уровней доллара и слабости нефтяных котировок на результаты; 9. анонсированные и фактически реализованные программы buyback.

При этом зачастую важна не абсолютная, а относительная оценка. То есть принципиально не насколько вырос или упал определенный показатель, а как он соотносится с ожиданиями аналитиков. Классическими являются прогнозы от Thomson Reuters.

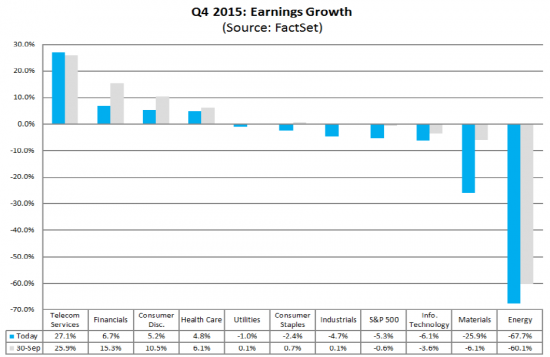

Если говорить о грядущем периоде, то следует отметить, что, по данным исследовательской организации FactSet, падение консолидированной прибыли компаний S&P 500 г/г может составить 5,3% (это может стать 3-м отрицательным кварталом подряд и наихудшей ситуацией с 2009 года), а выручки – на 3,3%.

В секторальном разрезе безусловными аутсайдерами являются нефтегазовые корпорации с прогнозируемым падением сводной прибыли в размере 67,7%. Достаточно экстремальная ситуация в нефтяном секторе дает возможность рассматривать консолидированную прибыль S&P 500 без учета этого сегмента. Более того, ряд индустрий (например, авиалинии и автомобильные компании) получили определенные преимущества благодаря снижению цен на топливо. Дешевый бензин может быть позитивен для ретейлеров.

Тем не менее, согласно оценкам FactSet, если рассмотреть компании S&P 500, находящиеся за пределами нефтегазового сектора, то рост консолидированной прибыли может оказаться нулевым в годовом исчислении. К основным факторам давления на финансовые показатели многих американских корпораций, помимо слабости нефтяных котировок, можно отнести неблагоприятные движения валютных курсов, замедление экономики Китая, а также рост заработных плат в США.

Наиболее подвержены ситуации в Китае как раз нефтегазовая и металлургические индустрии, а также автопроизводители; наименее – ретейл, телекомы, медиакомпании, авиалинии.

К позитивным историям минувшего квартала, по мнению аналитиков, можно будет отнести телекоммуникационный и финансовый сегменты с предполагаемым ростом консолидированной eps на 27,1% и 6,7% соответственно. Во втором случае ситуация преимущественно связана с ожидаемым взлетом eps Citigroup на фоне низкой базы аналогичного периода годом ранее.

Подводя итоги, следует отметить, что в последнее время существует тенденция, в рамках которой американские корпорации часто дают консервативные прогнозы на будущее, а аналитики недооценивают их финансовые показатели. Это позволяет многим компаниям США с легкостью «опережать» консенсус-оценки экспертов. Следует отметить, что в преддверии предыдущего периода отчетности аналитики в среднем предсказывали падение консолидированной прибыли S&P 500 на 5,1%. В итоге, по факту мы увидели снижение лишь на 1,5%.

Верны оценки аналитиков или нет, мы скоро узнаем. Ведь если худшие ожидания сбудутся, это может стать поводом для

продолжения коррекции на фондовом рынке США. В качестве факторов риска для многих американских компаний можно упомянуть достаточно высокие уровни доллара, а также относительную слабость китайского и ряда других глобальных рынков. В любом случае, свежие финансовые результаты компаний позволят оценить перспективы эмитентов и найти новые объекты для инвестиций.

Резюмируя, дадим несколько советов тем, кто собирается следить за отчетностью:

— будьте осторожны, если задумали открывать позиции непосредственно перед публикацией отчета, оцените риски и свое отношение к ним;

— после публикации отчетности обращайте внимание не на абсолютные цифры, а на их соотношение с прогнозами аналитиков и самой компании;

— после отчета спокойно изучите цифры и обзоры аналитиков, чтобы принять решение о средне- и долгосрочных инвестициях;

— не забывайте следить за календарем отчетности

БКС Экспресс

- 11 января 2016, 14:17

теги блога BCS

- Amazon

- Apple

- Bank of America

- Berkshire Hathaway

- Bitcoin

- Brent

- Brexit

- buyback

- Cisco

- Citigroup

- Deutsche Bank

- DJIA

- Dow Jones

- EIA

- Emerging Markets

- ethereum

- FOMC

- Goldman Sachs

- IBM

- Intel

- JPMorgan

- Microsoft

- Morgan Stanley

- Nonfarm Payrolls

- QE

- S&P500

- Societe Generale

- Tesla

- Treasuries

- TSLA

- vix

- Warren Buffett

- Wells Fargo

- WTI

- акции

- банки

- Баффет

- биткоин

- В мире

- в России

- ввп

- Великобритания

- волатильность

- Выборы США

- гиперинфляция

- дивиденды

- Дональд Трамп

- евро

- Еврозона

- Европа

- ЕС

- ЕЦБ

- Илон Маск

- инвестидеи

- инвестиции

- инфляция

- Италия

- Китай

- КНР

- кризис

- криптовалюта

- криптовалюты

- медь

- ММВБ

- Мнения

- МЭА

- недвижимость

- нефть

- нефтяной рынок

- Новости

- облигации

- опек+

- отчетности

- пузырь

- пузырь недвижимости

- развивающиеся рынки

- Ралли

- рецессия

- Риски

- Роснефть

- Россия

- рынок нефти

- Рынок США

- рынок труда

- сланцевая нефть

- среднесрочные тренды

- ставка

- США

- Трамп

- фед

- Федрезерв

- фондовый рынок

- ФРС

- Хиллари Клинтон

- черные лебеди

- черный лебедь

- Япония