SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. egenui

Оптимизация портфеля на R

- 29 апреля 2016, 12:52

- |

Этот пост про демонстрацию некоторых возможности пакета PortfolioAnalytics. Этот пакет представляет из себя фрейморк для анализа и оптимизации портфеля, подробности тут некоторое введение во фреймворк тут. Статья с кодом на R тут http://moderndata.plot.ly/portfolio-optimization-using-r-and-plotly/

И так задача: Есть следующий набор инструментов «GAZP», «ROSN», «LKOH», «TATN», «NVTK», «SNGS», «BANE», построить на их основе оптимальный с точки зрения риск/доходность портфель. Задачу не станем усложнять такими введениями как использование плечей, ограничение по капиталу на бумагу итд. как это все делается можно подробно прочесть в описании фреймворка. Решим лишь что минимальная допустимая доля инструмента в портфеле 5% максимальная 80%

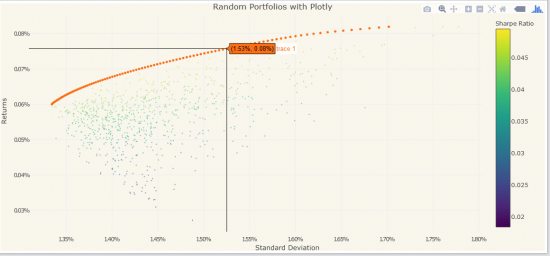

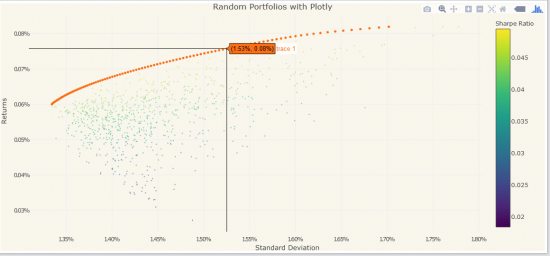

Эффективная граница портфеля

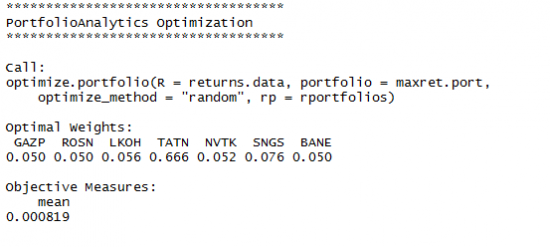

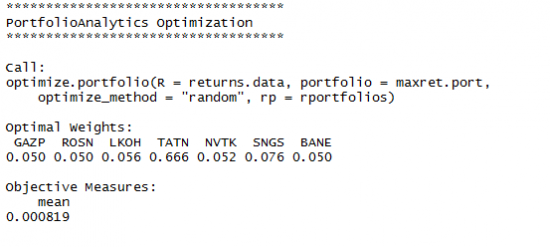

Оптимальные веса портфеля с точки зрения Риск / Доходность

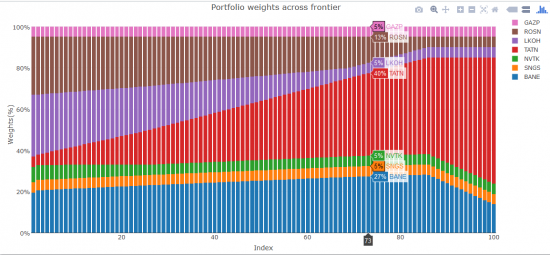

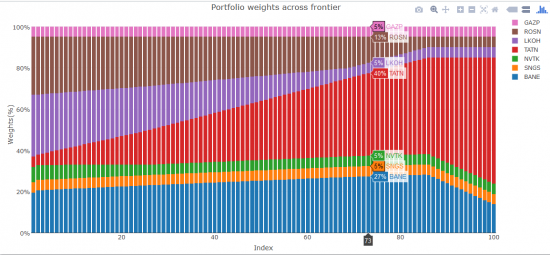

Изменение весов инструментов в портфеле при движении вправо по эффективной границе (увеличивая риск и доходность)

И так задача: Есть следующий набор инструментов «GAZP», «ROSN», «LKOH», «TATN», «NVTK», «SNGS», «BANE», построить на их основе оптимальный с точки зрения риск/доходность портфель. Задачу не станем усложнять такими введениями как использование плечей, ограничение по капиталу на бумагу итд. как это все делается можно подробно прочесть в описании фреймворка. Решим лишь что минимальная допустимая доля инструмента в портфеле 5% максимальная 80%

Эффективная граница портфеля

Оптимальные веса портфеля с точки зрения Риск / Доходность

Изменение весов инструментов в портфеле при движении вправо по эффективной границе (увеличивая риск и доходность)

теги блога evgen000

- AlfaDirect

- Asset Allocation

- DrVaska

- Excel

- goldman sachs

- HFT

- machine learning

- OTC

- portfolio managment

- quantitative research

- Quantitative trading

- RTS

- Soros

- SPY

- United Traders

- WealthLab

- Yahoo

- акции

- алготрейдинг

- альфа директ

- биржа

- василий олейник

- Газпром

- ГК ПИК

- дизайн

- жизнь

- инвест идея

- Индекс оптимизма смарт-лаб

- интервью

- Ипотечные ценные бумаги

- кванты

- Керимов

- книга

- конференция

- корреляции

- Лукойл

- Мамут

- машинное обучение

- ммвб

- навыки трейдера

- ОФЗ

- оффтоп

- парная торговля

- Паха

- ПИК

- прогнозы

- Путен

- Ральф Винс

- РЕПО

- рынок

- система торговли

- смартлаб

- смартлаб конкурс

- Спред

- ставки

- Статьи

- стратеги

- терминал

- технический анализ

- Уралкаий

- Финам

- фьючерс РТС волатильность

- хедж-фонд

Там же есть распознавание языка R

а ты все скриншоты пастишь)

1. Надо поставить ожидаемое R (доходность), а где его взять для текущего рынка?

2. Оценка риска через STD — учитывает отрицательные движения (риск) и положительные (прибыль), что неверно