SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. bosco

ФСК: Рыночная капитализация это е-р-у-н-д-а

- 11 августа 2016, 22:44

- |

Хочу описать почему я считаю неправильными посты на тему «Компания Х обогнала компанию Y по рыночной капитализации».

Да, рыночная капитализация — это число всех акций компании, умноженное на их рыночную цену.

Говорит ли это что-то о настоящей цене компании?

Кто-то считает, что да: http://smart-lab.ru/blog/343702.php

Но если так. Давайте прикинем. Сколько стоила акция ФСК в 2010 году?

Ну, так, примерно 0.35р «в среднем»

Сколько в 2012? ну, примерно 0.20

Сколько в 2016? ну, 0.15

Утверждается, в посте выше, что акция недооценена. Мб. Я сам купил, жду роста.

Но давайте смотреть фин. показатели?

Что же такое настоящая стоимость компании? Не абстрактная, акционерная, а самая взаправдашняя, как компания её оценивает?

А оценивает её компания в своих отчётах. В графе «Equity attributable to shareholders». При условии что доп. выпусков бумаг никаких не было и число акций не изменялось, мы можем сравнить эту графу для 2010, 2012 и 2016 годов. И вроде как должны получить пропорциональные данные рыночной капитализации, так ведь? Ну, если конечно рыночная капитализация хоть чего-то значит.

Так вот показатели Equity attributable to shareholders:

2010 - 873,160 млрд руб.

2012 - 907,063 млрд руб.

2016 - 647.5 млрд руб.

пару слов о том что такое Equity attributable to shareholders (Капитал акционеров) — это ничто иное как стоимость всех активов компании (всё что она имеет), минус её обязательства (долги). Т.е. если мгновенно продать всё и расплатиться с долгами — то владельцам акций столько и достанется.

Поэтому я считаю что Капитал акционеров гораздо важнее чем Рыночная капитализация.

Теперь давайте сравним

поделим для этого все показатели Капитала акционеров на 25, чтобы привести к цене 2010 года

получим

2010: 873 / 25 = 34.92 (при 0.35 за акцию)

2012: 907 / 25 = 36.28 (при 0.20 за акцию)

2016: 647 / 25 = 25.88 (при 0.15 за акцию)

Как понять эти расчёты? Получается, что в 2010 скорее всего акция была «малость» переоценена рынком, поэтому в 2012 году, несмотря на рост (!!!) Капитала акционеров, её рыночная капитализация упала в 1.5 раза (!!!!!!).

Из чего можно прикинуть очень на глазок, что где-то 0.25 — справедливая цена при капитале в 900 млрд.

а с учётом что сейчас капитал на 30% меньше, то сейчас справедливая цена… та-да-дам: 0.25 * 66% = 0.165

т.е. реальная рыночная недооценка компании сейчас всего каких-то вялых 6%, что в принципе, учитывая оценку на глазок, вообще в пределах погрешности и около 0.

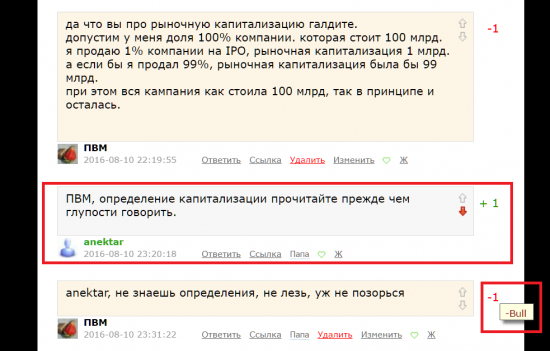

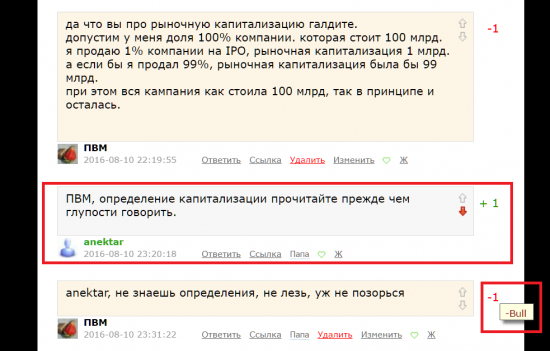

Так что не надо мне пожалуйста говорить, что я плохо знаю про рыночную капитализацию. Я от этого нервничаю :(

Да, рыночная капитализация — это число всех акций компании, умноженное на их рыночную цену.

Говорит ли это что-то о настоящей цене компании?

Кто-то считает, что да: http://smart-lab.ru/blog/343702.php

Но если так. Давайте прикинем. Сколько стоила акция ФСК в 2010 году?

Ну, так, примерно 0.35р «в среднем»

Сколько в 2012? ну, примерно 0.20

Сколько в 2016? ну, 0.15

Утверждается, в посте выше, что акция недооценена. Мб. Я сам купил, жду роста.

Но давайте смотреть фин. показатели?

Что же такое настоящая стоимость компании? Не абстрактная, акционерная, а самая взаправдашняя, как компания её оценивает?

А оценивает её компания в своих отчётах. В графе «Equity attributable to shareholders». При условии что доп. выпусков бумаг никаких не было и число акций не изменялось, мы можем сравнить эту графу для 2010, 2012 и 2016 годов. И вроде как должны получить пропорциональные данные рыночной капитализации, так ведь? Ну, если конечно рыночная капитализация хоть чего-то значит.

Так вот показатели Equity attributable to shareholders:

2010 - 873,160 млрд руб.

2012 - 907,063 млрд руб.

2016 - 647.5 млрд руб.

пару слов о том что такое Equity attributable to shareholders (Капитал акционеров) — это ничто иное как стоимость всех активов компании (всё что она имеет), минус её обязательства (долги). Т.е. если мгновенно продать всё и расплатиться с долгами — то владельцам акций столько и достанется.

Поэтому я считаю что Капитал акционеров гораздо важнее чем Рыночная капитализация.

Теперь давайте сравним

поделим для этого все показатели Капитала акционеров на 25, чтобы привести к цене 2010 года

получим

2010: 873 / 25 = 34.92 (при 0.35 за акцию)

2012: 907 / 25 = 36.28 (при 0.20 за акцию)

2016: 647 / 25 = 25.88 (при 0.15 за акцию)

Как понять эти расчёты? Получается, что в 2010 скорее всего акция была «малость» переоценена рынком, поэтому в 2012 году, несмотря на рост (!!!) Капитала акционеров, её рыночная капитализация упала в 1.5 раза (!!!!!!).

Из чего можно прикинуть очень на глазок, что где-то 0.25 — справедливая цена при капитале в 900 млрд.

а с учётом что сейчас капитал на 30% меньше, то сейчас справедливая цена… та-да-дам: 0.25 * 66% = 0.165

т.е. реальная рыночная недооценка компании сейчас всего каких-то вялых 6%, что в принципе, учитывая оценку на глазок, вообще в пределах погрешности и около 0.

Так что не надо мне пожалуйста говорить, что я плохо знаю про рыночную капитализацию. Я от этого нервничаю :(

теги блога П М

- Br

- Brent

- Brexit

- ED

- GME

- quik

- RUB

- Sber

- SBRF

- Si

- TSLA

- USD

- акции

- алготрейдинг

- Баффет

- брокер

- Брокер Открытие

- брокеры

- ВВП

- волатильность

- вопрос

- ВТБ

- газ

- Газпром

- геополитика

- ГО

- грааль

- дивиденды

- доллар

- доллар - рубль

- Доллар рубль

- евро

- еврооблигации

- золото

- инвестиции

- Китай

- книга

- книги

- конспирология

- конференция смартлаба

- Коронавирус

- кризис

- кукловод

- лчи

- лчи 2017

- лытдыбр

- Маск

- механизм трейдинга

- Минфин

- ММВБ

- мои итоги

- мосбиржа

- нефть

- Новатэк

- новичек познаёт удивительный мир математики

- новичёк познаёт удивительный мир теханализа

- Облигации

- опек+

- опрос

- опционы

- открытие

- открытие брокер

- оффтоп

- планка

- Политота

- прогноз

- просадка

- психология

- Путин

- ракета

- рецензия на книгу

- решительные пеньки

- робот

- россия

- россия поднимается с колен

- Рубль

- РФ

- Рэй Далио

- Сбер

- Сбербанк

- сбербанк киб

- Силуанов

- сирия

- стакан

- стимулы

- США

- теханализ

- торговые роботы

- торговые сигналы

- Трамп

- трейдинг

- Украина

- Финам

- ФРС

- ФСК Россети

- ФЬЮЧЕРСЫ

- ЦБ

- юмор

- я люблю нефть

- я люблю Россию

просто смотрим на месячный тайм и принимаем решение.

Тут смотря с каких позиций подходить. Спекулянту то важна та цена, за которую актив продается на рынке, это для инвестора важна реальная стоимость и капитал, да и то, тут еще как посмотреть, если инвестор вкладывается, рассчитывая только на прибыль от дивов, а много ли сейчас таких? А если подходит с позиций того, что это стабильный реальный бизнес, то тут тоже можно лохануться, так как акции — это все таки приток капитала, и хорошая компания в современных условиях может сдохнуть тупо от недостатка денег для развития, которые, в частности, идут вместе с увеличением капитализации (посредством эмиссии)

спекулянт тоже не дурак и хочет заработать, если акция исторически недооценена — он купит, если перееценена, то продаст.

Спекулянт может расчитывать на ФСК ЕС на 5% прибыли за месяц-два. Инвестор может дополнительно рассчитывать ещё и на дивы в следующем году, 5-10-больше?.. Но ему надо смотреть внимательнее, почему снизился капитал акционеров. Долги вроде не растут. А Капитал снижается. Не самый хороший знак.

сам в ФСК крепко)). Но позиция автора интересна!

Безусловно, балансовая стоимость капитала должна иметь важнейшее значение при принятии решения о долгосрочных инвестированиях. И, учитываться при среднесрочных.

Но, необходимо анализировать не сколько пассив, сколько активы, приобретённые за счёт этого капитала.

Там может быть много «токсичных» и сильно завышенных или вообще реально ни чего не стоящих. Гудвил, НИОКР, финансовые вложения, дебиторская задолженность. Очень часто в капитальные вложения прячут текущие затраты.

Вообще судя по комментариям, некоторым людям кроме текущей цены ничего не важно. Но это похоже на то, как плыть в лодке в океане без паруса, карты и компаса, просто по наитию грести ладошками, вокруг вроде так много интересного, но надолго ли?

ПBМ, это всё же трейдерский сайт, потому и комментарии такие. Трейдер — не инвестор, ему финансовый анализ не интересен. Да и причины, почему растёт или падает акция, тоже неважны. Важно не пропустить смену тренда.

Стоимость собственного капитала обязательно необходимо учитывать лишь при инвестициях. И в сравнении со стоимостью акции на бирже можно делать относительный вывод о недооценке или переоценке акции.

Конечно, при учёте иных факторов и рисков.

А что Вы подразумеваете под понятием «доля 100% компании. которая стоит 100 млрд.»? Собственный базовый капитал компании? Ведь при IPO скорей всего, происходит эмиссия, на основной капитал это не влияет, капитализация просто увеличивается, или я не прав?

sortarray sortarray, IPO — это первичное размещение акций на публичном рынке, т.е. первый раз. Разместить, или проще — продать, можно акции, полученные при дополнительной эмиссии, а можно уже выпущенные. В первом случае объём эмиссии увеличит уставный капитал компании, а превышение номинала стоимости акций над продажей сформирует эмиссионный доход. Всё это увеличит капитал компании и деньги от IPO попадут на счета компании.

Если продаются уже размещённые акции, то это не увеличит капитал, т.к. продавать бумаги будут их собственники. По сути, это просто смена акционеров.

Что касательно термина «капитализация», то автор поста недвусмысленно сказал, что эта сумма не имеет ни какого отношения к стоимости компании.

уже выпущенные но еще никем не выкупленные? Так это то же самое. А если они уже выкуплены кем-то, то это уже не первичное размещение.

Почему не имеет то? Это рыночная стоимость и есть

sortarray sortarray, IPO — это первое публичное размещение. Т.е., акции распространяются среди неограниченного круга лиц путём публичного предложения. Изначально, акции могут быть размещены среди ограниченного круга. И размещены, и выкуплены. В дальнейшем, часть акционеров может продать продать принадлежащие им акции через IPO.

Не нужно путать IPO с моментом создания Общества. Это лишь один из возможных вариантов увеличения капитала.

По «рыночной стоимости». Правильно считать, что рыночная стоимость компании, это та стоимость, по которой кто-то готов её купить. Компанию целиком, а не 1 акцию эйпла.

Цели у покупателей акции и компании целиком различны, потому и цена может отличаться. Как по абсолютному значению, так и по принципу формирования.

поделим для этого все показатели Капитала акционеров на 25, чтобы привести к цене 2010 года» Я прошу прощения, «25» — это что за делитель такой?