Блог им. uralpro

ADF тест для парного трейдинга в Excel

- 17 сентября 2016, 12:23

- |

Полезная статья с сайта www.quantinsti.com о тесте на коинтеграцию, применяемому в парном трейдинге.

Как вы знаете, для реализации стратегии парного трейдинга необходимо проведение тестов на коинтеграцию используемых инструментов, и для этой цели часто применяют дополненный тест Дики-Фулера (ADF). Тем не менее, при поиске критериев коинтеграции, ADF не стоит в первых рядах. Скорее, его можно найти по запросу «тестирование на единичный корень (unit root)».

Казалось бы, легко взять книгу по временным сериям и научиться ADF, но эта задача на деле не так проста.Необходимо прочитать не менее 6 глав об анализе временных серий перед тем, как понять различные способы применения ADF в контексте статистического арбитража.

Если вы хотите изучить тест подробно, то прочитайте статью по следующей ссылке: http://robotwealth.com/exploring-mean-reversion-and-cointegration-part-2/

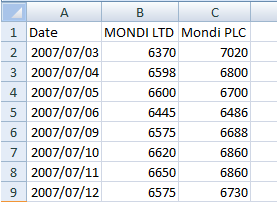

Шаг 1: Получение данных двух активов, к которым можно применить ADF

В этом примере мы используем компании с Йоханнесбургской биржи JSE:

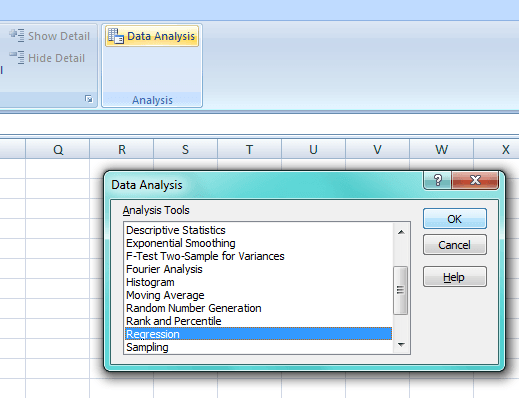

Шаг 2: Применение линейной регрессии к двум активам, используя серию наблюдений

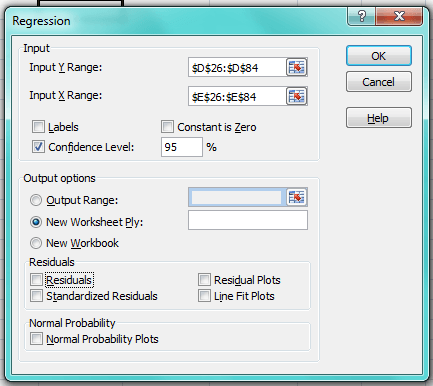

В экселе должен быть подключен пакет Data Analysis.

Возьмем серию из 60 наблюдений. Убедитесь, что вывод остатков регрессии отмечен галочкой, как показано ниже:

Если вы будете применять это в парной стртатегии, то должны запускать тест ADF каждый день, чтобы быть уверенным, что нулевая гипотеза отклонена ( нулевой гипотезой является предположении о существовании единичного корня. Если такой корень существует, то процесс не является стационарным).

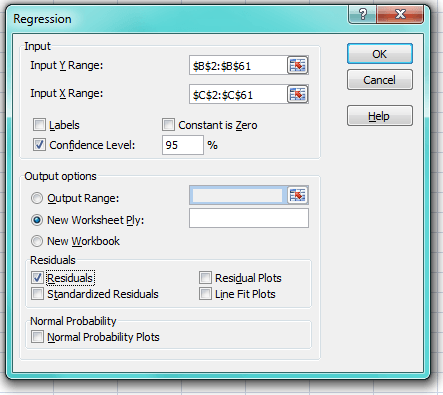

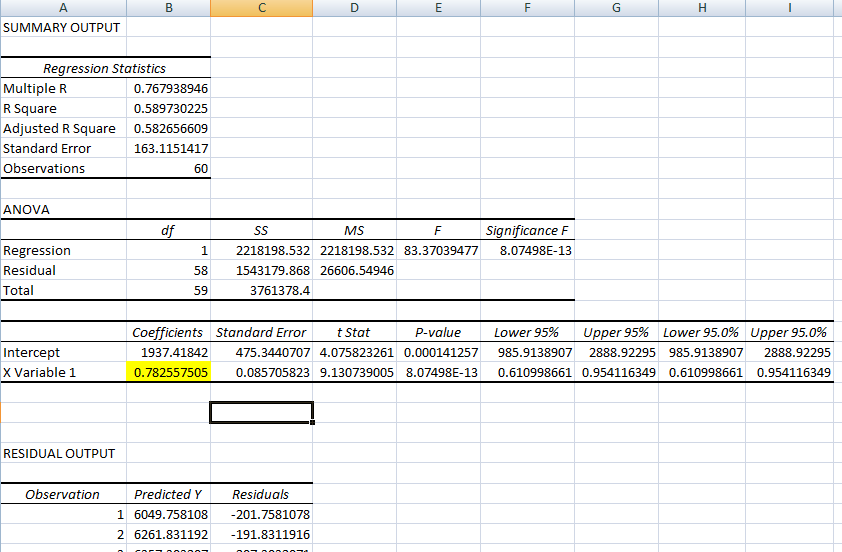

Проверьте вывод остатков регрессии в результатах:

Коэффициент при переменной X 0.78255 будет использоваться в качестве коэффициента хэджирования.

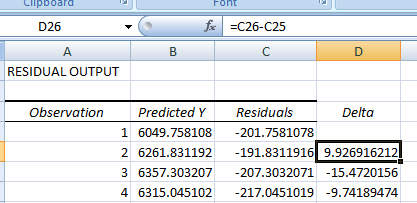

Шаг 3: Расчет разницы остатков регрессии

Создадим новую колонку Delta, в которую поместим значения разницы остатков:

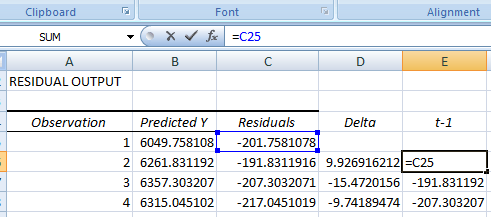

Шаг 4: Вычислим остаток регрессии t-1

В следующей колонке поместим значение остатка, сдвинутое на 1 шаг по времени:

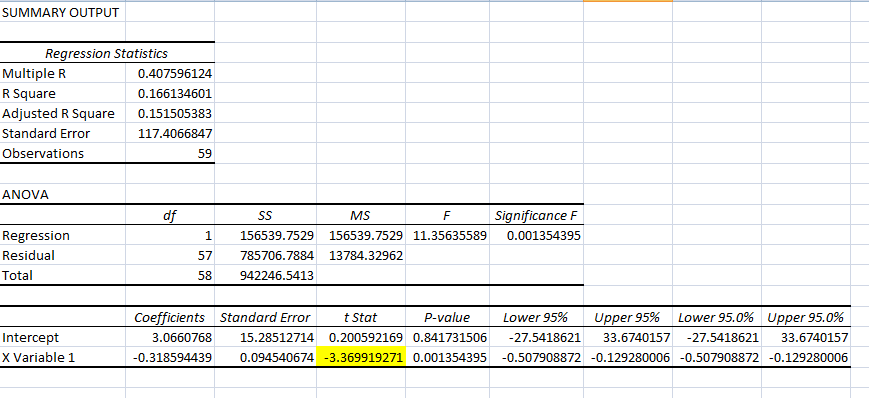

Шаг 5: Применим линейную регрессию к колонкам Delta и t-1

Шаг 6: Сравним статистику t теста с критическим значением

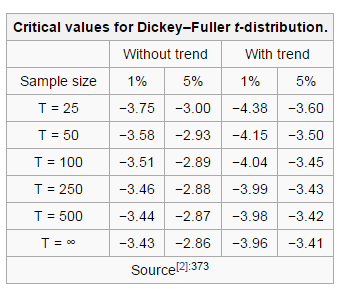

Для случая отклонения нулевой гипотезы о присутствии единичного корня, t статистика должна быть меньше порогового значения. Пороговое значение для ADF имеет собственное распределение, ниже дан пример некоторых таких значений для разного размера выборки, по временным сериям с трендом и без:

Для наших данных:

- Мы возьмем пороговое значение, равное -2.89, так как у нас серия из менее 100 наблюдений

- Наша t статистика равна — 3.369

- Таким образом, нулевая гипотеза отклонена и мы можем утверждать, что данные коинтегрированы.

Заключение

Тест необходимо проводить при получении каждого нового наблюдения, и, конечно, это не совсем удобно делать в Excel. Если вы хотите запустить стратегию парного трейдинга, которая будет применять тестирование на коинтеграцию с помощью ADF, то рекомендуем перенести указанную методику на языки R, C++ и т.д.

Другие стратегии и алгоритмы автоматической торговли смотрите на моем сайте www.quantalgos.ru

теги блога uralpro

- ARIMA

- data feed

- ETF

- FORTS

- GARCH

- HFT

- IQFeed

- mean reversion

- momentum

- python

- S&P500

- VIX

- VPIN

- алгоритм

- алгоритм торговли

- алгоритмическая торговля

- алгоритмы

- алгоритмы торговли

- алготрейдинг

- альфа-сигналы

- андрей мовчан

- Биржевые роботы

- биткоины

- Блэк-Шоулз

- бэктестинг

- возврат к среднему

- волатильность

- высокастотники

- высокая доходность

- высокочастотная торговля

- высокочастотный трейдинг

- генетические алгоритм

- генетические алгоритмы

- гэп

- доходность трейдеров

- импульс

- импульсная система

- индексы

- интервью

- итоги

- итоги 2016

- Итоги 2018

- книга заявок

- коинтеграция

- колокейшн

- Конференции смартлаба

- конференция

- корреляция

- криптовалюта

- лчи

- маркет дата

- маркет мейкер

- марковиц

- марковский процесс

- математические модели

- машинное обучение

- модели

- Модели рынка

- модель

- модель Маркова

- Оптимизация портфеля

- опционные модели

- опционы

- Парный трейдинг

- парный трейдинг

- подготовка данных

- поток ордеров

- Публикации

- публикация

- разработка алгоритма

- разработка торговых систем

- раундтрип

- регрессия

- результат торговли

- робот

- роботы

- роботы в биржевой торговле

- скользящая средняя

- стакан

- стоп лосс

- стратегия

- торговля волатильностью

- торговые алгоритмы

- торговые стратегии

- улыбка волатильности

- ФОРТС

- Херст

- эквити

- язык R

t статистика = 12,5139824408581 на 155 наблюдений это что обозначает?)

Может, плз, кто-нибудь помочь с ответом на следующий вопрос?

Я почитал уже и Видиамурти, и др., не могу понять следующее. Говоря о парном трейдинге, некоторые авторы упоминают теорему о представлении Грейнджера, т.е. говорят о модели коррекции ошибок (error correction model, ECM).

Мне понятно, как используется коэффициент коинтеграции, но как используется модель ECM в парном трейдинге? В частности, как используются ее два коэффициента «скорости схождения к равновесию», a_x и a_y?

Ни у кого из прочитанных мною авторов не нашел внятного приложения этой ECM. Просто говорят — вот есть такая-то штука. В чем подвох?))

Прошу прощения, немного сумбурно, но кто в теме, поймет! ;)

Спасибо!