Блог им. OneginE

Стоит ли инвестировать в акции Роснефти?

- 19 октября 2016, 10:46

- |

За первое полугодие 2016 года компания Роснефть реализовала 453 млн. баррелей нефти, что на 7,7% больше чем годом ранее. Таким образом, Роснефть обеспечивает около 22% всей добываемой нефти страны.

Основной рост был привнесен новыми поставками в Азиатский регион, пока они все еще меньше, чем европейские, но стремительно сокращают отставание. В этом году компания продала странам из Азии почти 160 млн. баррелей, что на 13.1% больше прошлогодних показателей. С 2013 года объем реализуемой нефти в этот регион удвоился.

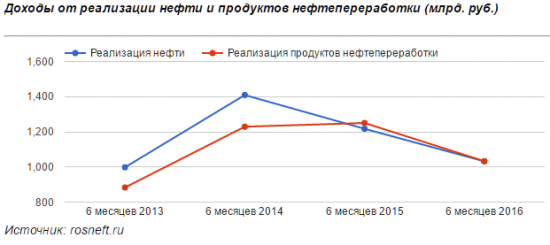

Второй по значимости бизнес для Роснефти – нефтепереработка, около 42%, однако если сравнивать финансовые показатели, то доход от нефтепереработки обгоняет прибыль от продажи нефти вот уже второй год подряд. Основным рынком сбыта является Европа.

Финансовые показатели

На сегодняшний день компания является крупнейшей по капитализации на российском рынке и оценивается в 3,9 трлн. рублей. Однако по чистой прибыли она в разы отстает от Газпрома. В прошлом году газовая монополия заработала 805 млрд. рублей, а Роснефть только 293 млрд.

Также всем известно, что Роснефть имеет высокую долговую нагрузку. С 2010 года общий долг компании вырос на 455%, в то время как операционная прибыль только на 64%. Если в среднем за последние 9 лет долгосрочные обязательства составляли только 78% от собственного капитала, то сегодня это уже 148%, что говорит о высоком леверидже компании.

Увеличение объемов бизнеса Роснефти, в основе своей, обеспечен поглощениями. Прирост активов компании не приводил к повышению их рентабельности, а скорее наоборот. С 2007 г. по 2012 г. их средняя рентабельность составляла около 11,5%, а в последние 4 года она снизилась до 6%. Также снижается доля прибыли в выручке, если в 2012 она равнялась 11,8%, то в 2015 г. всего лишь 7%, что говорит о росте издержек.

Сегодня мультипликатор P/E компании равен 18, тогда как аналогичный показатель Новатэка — 11, Лукойла — 12. Обычно инвесторы снисходительно относятся к высокому мультипликатору в том случае, если бизнес компании рентабельнее, чем у его конкурентов. Однако Роснефть похвастаться этим не может.

Резюме

Из положительных факторов выделил бы рост поставок в азиатский регион. По прогнозам Международного энергетического агентства на сегодняшний день он является наиболее перспективным, а к 2025 году Китай будет потреблять больше нефти, чем Европа.

Не исключаю, что ценные бумаги в краткосрочной перспективе еще вырастут на ожиданиях приватизации госпакета. Однако на мой взгляд, акции нефтяной компании сегодня переоценены и вкладывать в них с инвестиционной точки зрения не то время.

Схожая по тематике статья:

- 19 октября 2016, 12:00

- 19 октября 2016, 12:15

- 19 октября 2016, 12:16

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс