Блог им. Zdrogov

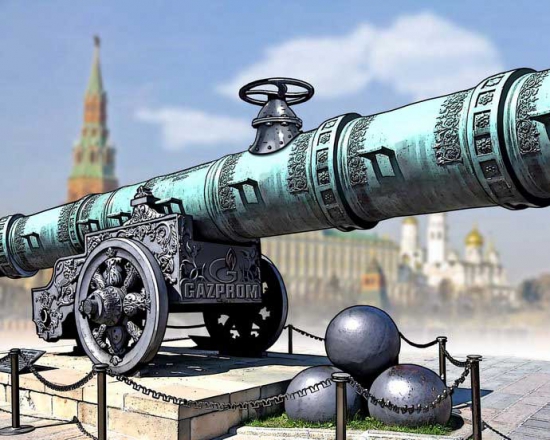

Про Газпром и небольшой мастеркласс по инвестированию.

- 30 октября 2016, 13:24

- |

По плану хотел сегодня продолжать публиковать «Суперинвесторов», но очередной пост про светлое будущее Газпрома поменял мои планы. Пожалуй убью надежды секты поклонников

«дешевого» Газпрома а заодно дам небольшой мастер-класс по стоимостному инвестированию.

Цена акции зависит от трех взаимосвязанных параметров — стоимости активов на акцию, денежного потока создаваемого этими активами и роста.

Начнем с балансовой стоимости капитала:

Газпром 456 руб на акцию.

Новатэк 190 руб.

Лукойл 3820 руб.

Татнефть 277 руб.

Теперь посмотрим как рынок оценивает эти активы:

Газпром 135 руб за акцию. P/B 0,3

Новатэк 665 руб. P/B 3,5

Лукойл 3104 руб. P/B 0,8

Татнефть 338 руб. P/B 1,2

Почему рынок согласен покупать рубль чистых материальных активов Газпрома за 30 копеек, а у Новатэка уже за 3,5 рубля? На этот вопрос два ответа. Начнем с первого — рентабельность:

Газпром 7,5%

Новатэк 20%

Лукойл 12%

Татнефть 17%

Это примерные цифры. Рынок оценивает компании не по прошлой рентабельности а по будущей (ожидаемой). Поэтому просмотр исторических коэффициентов вам мало что даст. Нужно

понимать стратегию компании. а для этого внимательно читать годовые отчеты и слушать конференц звонки. Теперь посмотрите на все цифры — теперь вам понятно, почему Газпром

со своей убогой рентабельностью стоит 30 копеек за рубль а Татнефть 1,2 рубля?

Вы спрсите, почему такая большая разница между Новатэком и Татнефтью, ведь разница в рентабельности у них не такая большая? Ответ на этот вопрос в росте. Рынок дает

существенную премию за рост при рентабельности выше средней. Но в случае с Новатэком по моему мнению это заблуждение и инвесторы в эту компанию еще заплатят за это свою цену.

В завершении несколько слов о том, при каких условиях Газпром может выстрелить.

1. Снижение капитальных затрат с низкой или отрицательной рентабельностью или выплаты 50% прибыли дивидендов. По сути, одно и то же.

2. Реструктуризация. Избавление от малорентабельных и убыточных активов.

Вы верите что в текущем году произойдет что-либо из названного? Я — нет. Ведь газопроводы придется продолжать строить.

PS: может Тимофей позовет меня на следующую конференцию и я сделаю уже большой мастер-класс? :)

теги блога Александр Здрогов

- comon

- comon.ru

- EBITDA

- RTS Board

- Tesla

- Автоследование

- акции

- Аленка Capital

- анализ финансовой отчетности

- Анализ ценных бумаг

- АФК Система

- баланс

- банкротство

- Баффет

- Бенджамин Грэм

- Богатеем медленно

- ВВП России

- ВТБ

- Газпром

- грааль

- Грэм

- гуру

- двадцать способов переиграть рынок

- диверсификация

- дивидендные ловушки

- дивиденды

- дно

- доходность

- жизнь

- инвестидеи

- инвестирование

- инвестиции

- Инвестиционная сказка

- инвестиционная стратегия Баффета

- Инвестиционные стратегии

- Инвестиционные чек-листы

- Инвестцитата дня

- индикатор Баффета

- Интер РАО

- исследования

- карантин

- когда продавать акции

- количественные финансы

- Костин

- Курс для инвесторов

- Лариса Морозова

- Ливермор

- Лукойл

- Малышок

- Мангер

- Мартынов

- Маск

- Миллер

- мировой долг

- МРСК

- надежность

- нкнх преф

- Новатэк

- Обама

- обучающий курс

- околорынок.псевдогуру.семинаршики

- олейиник

- отчет о движении денежных средств

- оффтоп

- оценка

- паника

- портфель

- принципы инвестирования

- про рынок

- прогнозирование

- Распадская

- рецензия на книгу

- риск

- Роснефть

- Россети

- Русал

- сбер

- Сбербанк

- Сет Кларман

- Сечин

- Система

- смартлаб

- Стив Джобс

- стоимостное инвестирование

- суперинвесторы из деревни Грэма и Додда

- Татнефть

- Тесла

- торговые сигналы

- трейдинг

- Уоррен Баффет

- Уоррен Баффетт

- фундаментальный анализ

- хедж-фонд

- целевые цены

- центральный банк

- Чарли Мангер

- Шадрин

- шорт

- шорт Сбера

- Элвис Марламов

«Цена/прибыль

Цена/балансовая стоимость

Цена/денежный поток

Высокая дивидендная доходность

Все коэффициенты (группа акций с самыми низкими коэффициентами) побили рыночную доходность. А экономист Юджин Фама, первый нашедший этот эффект, получил в 2013 году нобелевскую премию по экономике.

Этот эффект очень устойчив - работает на всех изученных рынках (все развитые страны и некоторые развивающиеся). „

Неэффективность рынка №1? Или это относится к чему то иному?

Да и про рентабельность не было ответа с Вашей стороны(по первому комменту), только о секте!

А по поводу секты, Се́кта (сред.-в. лат. secta — школа, учение, от лат. sequor — следую), это не применимо к эмитенту, в данном случае Газпрому, про себя Вы верно написали “любителей и почитателей Баффета», а на акциях не женятся, их покупают и продают по разным причинам!

«В РФ результаты любой количественной стратегии будут сильно искажаться результатами госкомпаний, которые живут ориентируясь не на экономические показатели а на политическую конъюнктуру.»

По поводу искажений не понял. Я конкретно написал что дешевизну не надо применять к госкомпаниям, которые не ориентируются на экономику и интересы акционеров. Сбер и Татнефть занимаются бизнесом, а Газпром, ВТБ и некоторые другие обслуживают интересы политической верхушки.

В остальном оценка может быть с нескольких сторон и выводы увы выходят разные, даже при расчете того же Р/Е, числитель может быть по разному рассчитан(цена акции), знаменатель, кстати тоже!

Да и если по Газпрому пройдет решение о выплате дивов, где будет ценник, не взирая на политические интересы, может это и будет политическим решением? Вероятность не высокая, но она есть, и стоит ли его игнорировать?

Сейчас только разговоры и я говорю о целях, которые могут быть быстро достигнуты.

МОСКВА (Рейтер) — Чистая прибыль российского государственного концерна Газпром в 2016 году может составить 893 миллиарда рублей, из которой российские власти рассчитывают на дивиденды в размере 50 процентов, следует из проекта федерального бюджета на 2017-2019 годы.

Из прибыли Газпрома по международным стандартам финансовой отчетности государство, которому принадлежит 38,4 процента концерна, хочет получить в 2017 году дивиденды в размере 171,3 миллиарда рублей. По расчетам Рейтер, это соответствует около 18,8 рубля на одну акцию.

Так ведь объявили, что дивы от Газпрома будут летом 18,8 р/а!

В худшем случае переложусь во что-то вроде ФСК к декабрю, в лучшем… тоже переложусь, но с прибылью.