SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Vanuta

Про биржевых классиков, одураченных Канеманом

- 05 января 2017, 11:49

- |

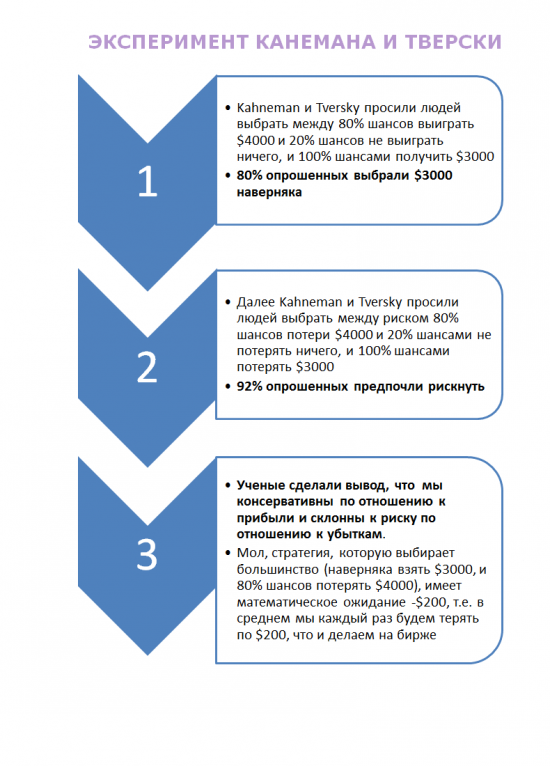

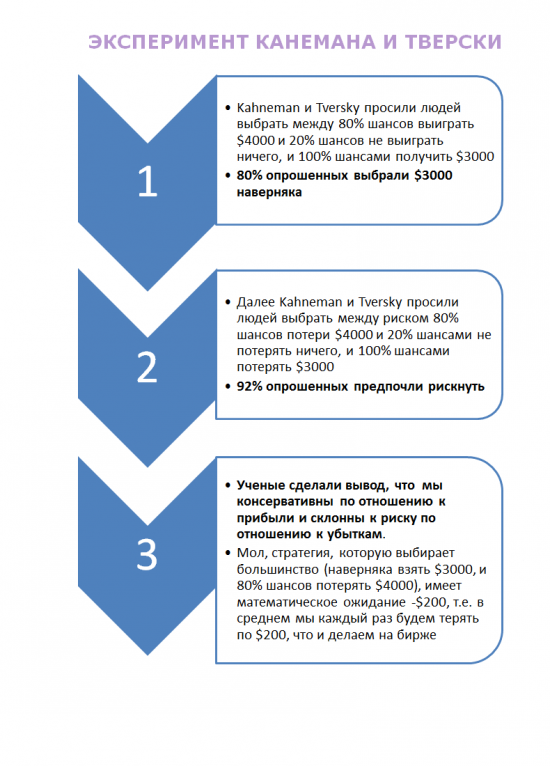

В биржевой классике, например про механизмы, можно прочитать известный пример от канемана и тверски.

Что поражает, так это выводы «психологов», которые биржевые классики принимают за верные.

На самом деле задача изначально помещает людей в ложную ситуацию, вовсе не похожую на биржевую. Им предлагается получить халявные деньги, или потерять свои кровные, потерять которые он не готовы. понятно что реакция будет однозначная: фиксировать халяву, и бороться за то, чтобы не потерять свое.

но самый главный момент упускается горе-психологами именно психологический.

Люди приходят на биржу попытаться заработать. Они выделили для этого деньги и ГОТОВЫ к потерям, понимают, что без этого никак. Поэтому зачем им фиксировать убыток, они же не терять на биржу пришли, типа потерял и ушел. Временные убытки не мешают позиции быть в игре, поэтому люди спокойно к этому относятся. А живые деньги готовы фиксировать, потому что давать течь прибыли — это не для краткосрочных таймфреймов, а для инвесторов.

получается, что выводы психологами сделаны безграмотнейшие. Отбери сначала из ЗАРПЛАТЫ у них 4000, а потом предложи вернуть 3000 или 4000. все будут хотеть 4000.

Или представь, что человек уже заработал на бирже 4000, и теперь ему предложи зафиксировать часть убытка но оставить и часть прибыли.

Ответы людей поменяются, хотя условия практически останутся такими же, но будет другая суть задачи.

А все потому, что Канеман не торговал ни дня.И нобелевку по экономике психологу дали в политических целях.

ПРИМЕЧАНИЕ:

Кстати, сегодня бесплатный дневной стрим в моем исполнении — разберем ситуацию на рынке, прицелимся на входы и выходы! информация в профиле, начало в 13 часов!

Что поражает, так это выводы «психологов», которые биржевые классики принимают за верные.

На самом деле задача изначально помещает людей в ложную ситуацию, вовсе не похожую на биржевую. Им предлагается получить халявные деньги, или потерять свои кровные, потерять которые он не готовы. понятно что реакция будет однозначная: фиксировать халяву, и бороться за то, чтобы не потерять свое.

но самый главный момент упускается горе-психологами именно психологический.

Люди приходят на биржу попытаться заработать. Они выделили для этого деньги и ГОТОВЫ к потерям, понимают, что без этого никак. Поэтому зачем им фиксировать убыток, они же не терять на биржу пришли, типа потерял и ушел. Временные убытки не мешают позиции быть в игре, поэтому люди спокойно к этому относятся. А живые деньги готовы фиксировать, потому что давать течь прибыли — это не для краткосрочных таймфреймов, а для инвесторов.

получается, что выводы психологами сделаны безграмотнейшие. Отбери сначала из ЗАРПЛАТЫ у них 4000, а потом предложи вернуть 3000 или 4000. все будут хотеть 4000.

Или представь, что человек уже заработал на бирже 4000, и теперь ему предложи зафиксировать часть убытка но оставить и часть прибыли.

Ответы людей поменяются, хотя условия практически останутся такими же, но будет другая суть задачи.

А все потому, что Канеман не торговал ни дня.И нобелевку по экономике психологу дали в политических целях.

ПРИМЕЧАНИЕ:

Кстати, сегодня бесплатный дневной стрим в моем исполнении — разберем ситуацию на рынке, прицелимся на входы и выходы! информация в профиле, начало в 13 часов!

теги блога 💯Чек-листов по фондовому рынку

- 11 сентября

- 2017 год

- fin_chips

- IMOEX

- novice_chips

- vanuta

- vanuta мучает дроздов

- vanutar

- WallStreet

- автоследование

- акции

- Алроса

- Америка и Россия

- американский рынок

- анонс

- аудиообзор

- аэрофлот

- биткоин

- вебинар

- видеообзор

- время продавать-1

- выборы

- выборы президента США 2024

- Газпром

- герчик

- дивиденды

- дневной стрим

- Дональд Трамп

- доходность

- дрозд

- ДУ

- Еловец

- журнал wallstreet

- Запотылок

- Иван Чурилов

- игра на понижение

- Индекс МБ

- интервью

- инфляция в России

- итоги

- итоги дня

- июнь

- Ключевая ставка ЦБ РФ

- книга тимофея

- коррекция

- Лукойл

- лучшее

- ЛЧИ

- ЛЧИ-2015

- миникнига

- Миф I

- ммвб

- модельный метод

- нефть

- новый формат

- околорынок

- октябрь

- опрос

- отскок

- оффтоп

- падение

- покупки

- Преступность

- прогноз

- прогноз Vanutar

- прогнозы

- профит

- публичный стрим

- разворот

- Роснефть

- россия

- рынок

- рынок - взгляд

- рыночная ось

- сбербанк

- СВО

- смартлаб

- стримы

- США

- татарин

- татнефть

- текущий рынок

- теханализ

- технический анализ

- торговые идеи

- торговые сигналы

- Трейдеры шутят

- трейдинг

- тренинг

- украина

- универсальный метод

- универсальный торговый метод

- финчипсы

- фьючерс MIX

- ЦБ РФ

- часть 2

- чек-лист

- шадрин

- Шорт

- шорты

8*4-2*4=24 и 10*3=30 , то есть выгоднее взять 2 вариант

и наоборот, если мы теряем то выгоднее 1 вариант

вроде правильно посчитал

получается психологи считать не умеют

на бирже люди терпят, потому что изначально пришли с выделенными на игру деньгами, и понимают что, в отличие от казино, убытки можно пересидеть.

то есть как раз сначала все высиживают большую прибыль, как правило

а потом когда ее 100 раз убивают, начинают брать короткие тейки. а когда выходят из глубокой просадки, то и в ноль выйти готовы и так далее. то есть много психологических искажений именно из серии ситуаций. а у них тяп-ляп и вывод — толерантны к прибыли и не терпят прибыль. а не надо терпеть прибыль на коротких таймфреймах. а вот это реальное зло.

А вот с этих раскладов начинаются интересные выводы.

В целом, нетерпимость к убыткам — первое правило для новичка. Не воспитал в себе это чувство — не торгуй.

Я о том, что все равно должна быть некая грань, после прохождения которой убытки должны резаться безусловно, без всяких «а что если» или «а вдруг».

Это же очевидно.

Бинго-бум

Считаю, что именно из-за непонимания таких базовых принципов трейдинга, ты так и не сложился как крепкий профессионал. Несмотря на очень хороший потенциал и задатки.

Среди твоих критиков полно глубоких кретинов и просто дураков и они вполне заслужено получают от тебя едкие комменты.

Но изредка твой контент вызывает отклик профессионалов и я бы к ним прислушивался. Их тексты всегда можно выделить из общего шума.

Итого, повторю:

Все что имеет значение на рынке — это положительный P/L. Если я в сделке, то мой P/L обязан быть положительным. Лудоман я при этом или нет — никакого значения не имеет.

я играю 1 к 1 даже P|L

я пишу для того чтобы профи могли прислушаться ко мне. потому что мой стаж и опыт в разы больше чем у них в интрадейной и краткосрочной торгволе

Вспомни свое ощущение от комментов кретинов со всякой кретинской заумью.

Сможешь меня понять.

а быть в прибыли или в убытке — это психотип. их три. я реваншист. мне убытки сначала дают возможность заработать потом много

На днях у нас шла речь об «инорезах покупающих на хаях». Уверяю, что их P/L при этом зеленел поярче весенней листвы.

Газпром по 360, Мечел по 400 -это аргумент для умственных инвалидов.Мозги ещё не кто не отменял, отчётность в любом случае анализировать нужно.

rooms.ruweber.ru/ru/User147696215755/-

без пароля

с наступившим вас 2017 годом!

желаю стабильно растущего профита и прекрасного настроения!

неужели никто не осознает этого?

Но Вы очень не добросовестно отнеслись к исследованиям Каннемана и Тверски. Ибо они проводили дополнительные исследования (о которых мало говорят в классической биржевой литературе), в которых варьировали начальные условия (как и Вы) и приходили к тем же выводам что и Вы десятилетия спустя.

И тем самым они поставили под сомнения: выводы Бернули о экономическом поведении человека в условиях неопределенности, теорию игр фон Неймана и Моргенштерна.

То есть, как Вы видите, это очень добросовестные ученые, заслуженно получившие (Каннеман) свою нобелевку.

Но поскольку он действительно не торговал, то и не смог сделать правильные последующие выводы по применимости своих идей к биржевой торговле. А я, например, предпринял такую попытку, но нобелевку за декабрь еще не получил)))

Можно пруф?

Но утверждаю, что это было, ибо я именно на это ссылаюсь в своей книге — было бы безответственно давать неточную инфу.

выбрать между 80% шансов выиграть $4000 и 20% не выиграть ничего, и 100% шансами получить $3000.//

Прикол в том, что если бы такая игра велась хотя бы конов 20, тогда ставка на исход с более высоким мат. ожиданием была бы оправдана. Но для одной-единственной сделки карта может лечь как угодно, несмотря на более высокие шансы благоприятного исхода. Поэтому и надо выбирать гарантированные $3000. Ибо есть ненулевые шансы не получить ничего. В русской рулетке мат. ожидание тоже на стороне выигрыша, казалось бы сыграй и выиграй.

Ну, ошибся в анализе, да и чёрт с ним. Вышел с убытком и забыл про это. Впереди ещё много сделок)))))

В книге про механизмы трейдинга от Мартынова, ставшей классикой что ли??)