Блог им. koblents

Обзор портфеля financemarker.ru, новые интересные компании и рекомендации

- 23 сентября 2017, 11:51

- |

Добрый день!

Возможно сегодняшний обзор получится немного сумбурным, т.к. будет совмещать в себе много информации по смежным темам. Разберем некоторые наши рекомендации, расскажу об изменениях в портфеле financemarker.ru, а также поищем новые интересные компании. В целом, сейчас в период отчетности происходит очень много интересного на рынке и того времени, что я сейчас выделяю на анализ не хватает.

Теперь к обзору непосредственно. Сегодня он будет как раз больше касаться текущего портфеля.

1. Обзор портфеля financemarker.ru

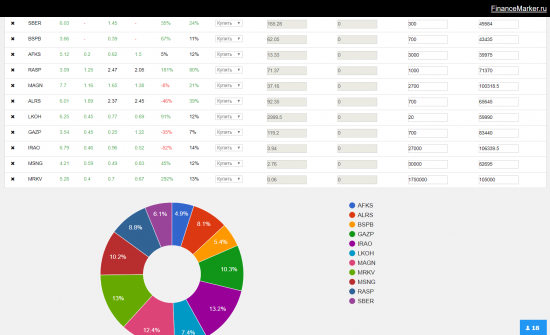

Прежде, чем начать обзор, надо сказать, что портфель немного изменился — а именно выросла доля Лукойла и АФК Системы. На рисунке выше портфель актуализирован.

Теперь немного его проанализируем. Вот он же ниже на странице мультипликаторов.

В первую очередь бросается в глаза как раз АФК Система. По мультипликаторам нельзя сказать, что эту компанию стоит покупать. И действительно, идея с АФК Системой безусловно имеет спекулятивный характер. Собственно, на что мы надеемся это на какой-то позитив, либо просто на смирение с ситуацией и восстановление в конфликте АФК Системы с Роснефтью. Когда (и если) мы получим это восстановление — мы выйдем из позиции. Поэтому здесь повышенный риск и отход от нашей главной позиции, надо это понимать.

Следующий рисунок:

Тот же самый наш портфель, но я включил отображение отрасли. Что также здесь важно:

Во-первых — все данные актуализированы и пересчитаны в соответствии с результатами последнего отчета по МСФО за 1 полугодие 2017 года. А это самая важное время для нас — как раз когда мы переоцениваем портфель.

Второй важный момент — это концентрация отраслей в нашем отчете. Глобально мы участвуем всего в 4 отраслях… хотя на самом деле и не совсем так. У нас сейчас отрасли очень объединены, т.к. например МРСК Волги и МосЭнерго это разные отрасли внутри энергетики, так же как и Алроса с ММК относятся к гонодобыче и черной металлургии соответственно. Тем не менее, неплохо было бы еще разбавить список отраслей, а от каких-то компаний отказаться.

И наконец — сейчас у нас в портфеле 11 бумаг, а учитывая что часть денег еще вложена в облигации (около 10%) получается очень такой сбалансированный портфель. Что я имею ввиду: чем больше бумаг, тем большая устойчивость портфеля и меньшая доходность и наоборот. Оптимальным же считается кол-во от 8 до 14 бумаг в портфеле или около того. Так вот, поскольку я готов сейчас идти на бОльшие риски в силу молодого возраста и т.п. цель по моему портфелю — это скорее 8-10 бумаг. На практике же получается, что ты видишь идеи и здесь, и там и твой портфель растет, что снижает потенциальную доходность. Это очень интересная тема, за которой надо следить.

2. Новые интересные идеи по итогам 1 полугодия 2017 года по МСФО и разбор по отраслям

Какой я провел анализ — это быстро прошелся по отраслям и собрал самые интересные компании, среди тех, которые уже опубликовали отчет по МСФО по итогам 1 полугодия. Цель — проверить, а лучшие ли компании в моем портфеле или что-то нужно убрать, поменять, добавить.

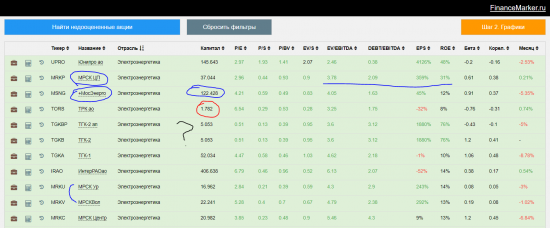

2.1. Электроэнергетика.

Здесь как всегда полно интересных вариантов. Я выделил самые интересные компании.

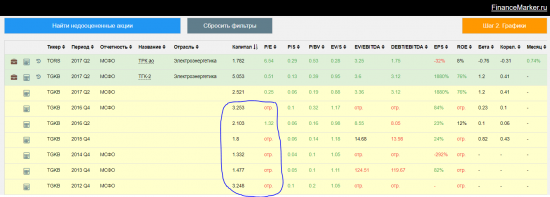

Начнем с ТРК — мультипликаторы очень интересные — рост прибыли на 1800% и т.п., но низкая капитализация.

Тут же смотрим историю по мультипликаторам и видим, что да, сейчас отчет очень классный, но похоже, что на фоне прошлых убыточных значений. Кроме того, низкая капитализация. В общем, пока это выглядит сомнительно и рисково, поэтому компанию отсекаем.

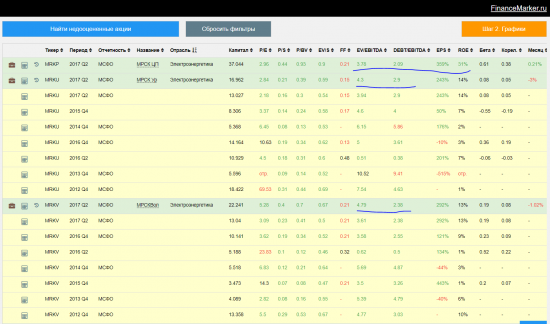

Второе — сравнение МСРК Волги (она у нас есть в портфеле и мы уже удвоились) с МСРК Урала и МРСК Центра и Приволжья.

Здесь также интересный момент — МРСК Волги и МРСК Урала обе очень интересные и с неплохой историей. Но объективно МРСК Центра и Приволжья сейчас интереснее обеих. Поэтому наклевывается изменение в портфеле и замена МРСК Волги на МРСК ЦП. Здесь кстати важный момент — МРСК Волги мы очень любим и уже удвоились с этой бумагой и достигли 2 целей за считанные месяцы. И здесь очень важно не влюбляться в бумаги. Мы видим сейчас цифры, да МРСК Волги хороша, но лидер изменился, а значит и нам нужно менять портфель.

Ну и последний пункт здесь — сравнение МосЭнерго и ИнтерРАО.

МосЭнерго сильно впереди, а у ИнтерРАО снизилась прибыль на 40%. Это повод избавиться от компании, учитывая что мы как раз и думали о том, чтобы разбавить отраслей, а энергетики у нас было аж 3 компании.

Общий итог будет внизу, пока идем дальше.

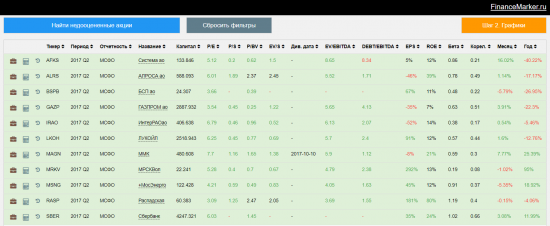

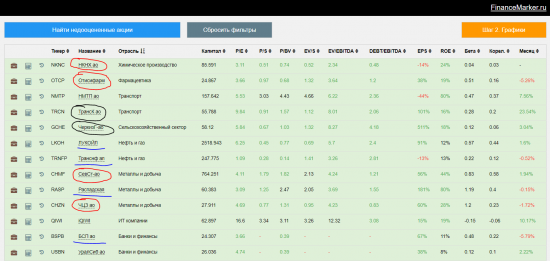

2.2. Другие интересные компании.

Этот список компаний из других отраслей, которые мне также понравились. Синим выделено то, что уже есть и в рекомендациях и в портфеле, красным то, что очень интересно, черным — что интересно. Будущий обзор будет по одной из компаний, выделенных красным. Скоро можем увидеть их в рекомендациях и портфеле.

3. Обзор наших рекомендаций.

Теперь две новости, одна хорошая, другая не очень.

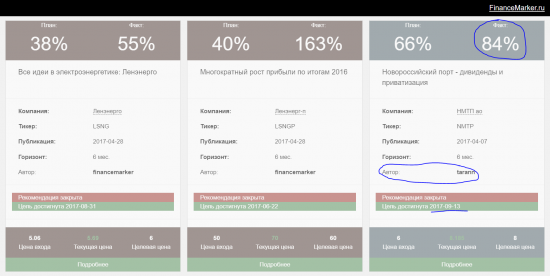

3.1. Достигли цели по НМТП.

Первая отличная новость в том, что мы достигли цели по НМТП — фактическая годовая доходность составила 84%. Это круто и еще круче, что автором рекомендации был пользователь с ником tarann. Спасибо за такую рекомендацию — вот в чем может быть сила сообщества, т.к. конечно не все идеи мы можем находить. Чем их больше и чем они лучше описаны, тем нам всем лучше.

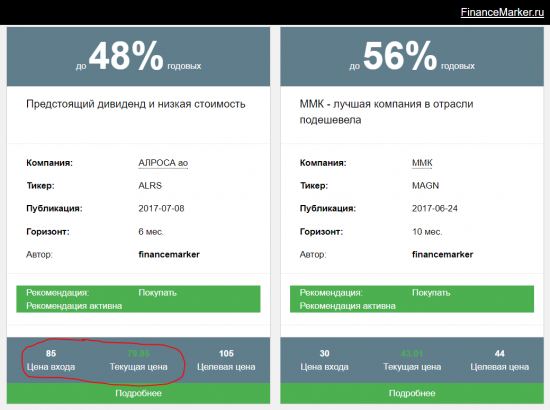

3.2. Алроса идет не туда.

А вот по Алросе идем не туда, честно говоря немного отвлеклись от этой компании. Сейчас рекомендация по-прежнему активна, может быть сделаем скоро новый обзор, чтобы разобраться, а пока просто имейте ввиду.

4. Итоги.

Итак, что мы узнали и что мы хотим сделать:

1. МРСК Волги должна замениться на МРСК ЦП

2. ИнтерРАО уходит из портфеля.

3. Достигли цели по НМТП

4. Осторожнее с Алроса.

5. Освобождаем деньги под новые компании — претенденты были выше, ждите обзор.

6. АФК Система — спекулятивная идея в нашем портфеле.

Спасибо.

P.S. Все PRO подписчики financemarker.ru увидели этот обзор минимум на неделю раньше остальных.

теги блога Роман Кобленц

- financemarker

- financemarker.ru

- NASDAQ

- Акции

- алроса

- анализ

- Аналитика

- АФК Система

- аэрофлот

- Банк Санкт-Петербург

- башнефть

- Бенджамин Грэхем

- Биржа

- брокер

- брокеры

- ВТБ

- Газпром

- грамотный инвестор

- графики

- Деньги

- дивиденды

- Дмитрий Сухов

- доход

- дюрация

- ИИС

- инвестирование

- инвестиции

- инвестор

- Интер РАО

- как стать богатым

- как стать трейдером

- как стать успешным

- Как стать успешным инвестором

- книги

- коронавирус

- Коршуновский ГОК

- кризис

- лензолото

- лукойл

- ММК

- Мосбиржа

- московская биржа

- МосЭнерго

- мрск волги

- МРСК Центра и Приволжья

- МТС

- мультипликатор

- мультипликаторы

- налоги

- налоговый вычет

- Налогообложение на рынке ценных бумаг

- начинающие трейдеры

- начинающий инвестор

- недооцененные акции

- недооцененные компании

- НЛМК

- новости

- новый год

- обзор рынка

- Облигации

- обучалка

- обучение

- отчетность

- ОФЗ

- ОФЗ облигации

- оффтоп

- портфель

- прогноз

- разумный инвестор

- распадская

- расчет мультипликаторов

- рекомендации

- Роман Кобленц

- Россети Ленэнерго

- российский рынок

- русполимет

- рынок

- сбербанк

- Северсталь

- семинар

- скринер акций

- спб

- СПб Биржа

- спекулянт

- спекуляции

- сша

- татнефть

- тгк1

- технический анализ

- тинькофф

- Транснефть

- трейдер

- финансовый анализ

- Финансы

- фондовый рынок

- ФСК Россети

- фундаментальный анализ

- фундаментальный обзор

- энергетика

- Юнипро

Ту же Алросу можно заменить!