Блог им. shortput

Тише, ЕЦБ, не плачь! Не утонет в речке евро!

- 25 сентября 2017, 16:59

- |

За последние несколько недель основная валютная пара четырежды пыталась закрепиться выше психологически важной отметки 1,2, и всякий раз то комментарии полпредов ЕЦБ, то публикации в СМИ со ссылкой на близкие к Управляющему совету источники становились непреодолимой преградой для «быков» по евро. Случайность? Не думаю. Европейский центробанк проявляет свое недовольство чрезмерным укреплением региональной валюты, а актуальный в 2015-2016 потолок в 1,15 сменился для него на более высокий. Впрочем, попытки регулятора утопить евро напоминают действия ребенка, стремящегося то же самое сделать с резиновым мячиком.

Попытки искусственно удержать валютный курс во многих случаях заканчивались для центробанков печально. В 1990-х это позволило Джорджу Соросу вынудить Банк Англии капитулировать, в январе 2015 Национальный банк Швейцарии сам решился убрать пол под EUR/CHF чтобы не пойти собирать милостыню из-за существенного истощения золотовалютных резервов. ЕЦБ предпочитает вербальные интервенции, которые пока работают. Пока.

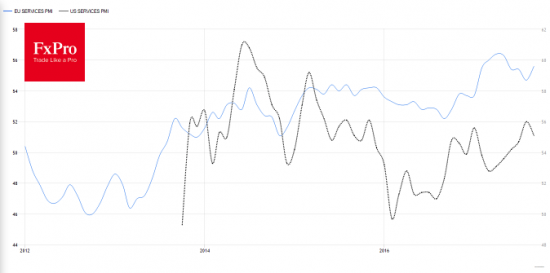

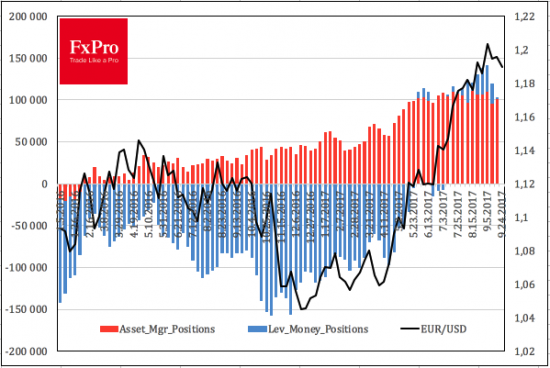

Все ключевые козыри евро остаются в игре, что не позволяет усомниться в устойчивости восходящего тренда по EUR/USD. Политические риски в Штатах по-прежнему выше чем в еврозоне; экономика стран валютного блока набирает скорость, что хорошо видно по динамике деловой активности; а управляющие активами не собираются изменять своей стратегии покупки европейских активов. Резкое сокращение спекулятивных нетто-шортов по евро в основном связано с закрытием длинных позиций со стороны хедж-фондов. Стоит ли паниковать по этому поводу? Нет, не стоит. Когда чистые позиции близки к экстремальным, это усиливает риски обвала котировок. Если же позиционирование нейтральное, то шансы на продолжение ралли существенно возрастают.

Динамика деловой активности в еврозоне и в США

Источник: Trading Economics.

Динамика EUR/USD и спекулятивных позиций по евро

Источник: CFTC, Reuters.

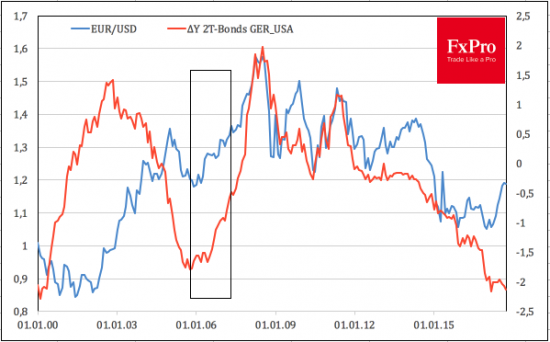

Рост интереса европейских инвесторов к иностранным активам до нового исторического максимума в мае-июле (+€160,8 млрд), который Wall Street Journal пытается представить как их недоверие к старту процесса сворачивания QE, на самом деле является результатом истощения «бычьего» рынка бондов Старого света. Распродажи на нем весьма вероятны, что взвинтит доходность и сузит спред европейских бумаг с американскими аналогами. Именно динамику данного показателя «медведи» по EUR/USD приводят в качестве основного аргумента недооценки доллара США.

Динамика EUR/USD и дифференциала доходности облигаций США и Германии

Источник: Reuters.

На самом деле текущая ситуация очень сильно напоминает события 10-12 летней давности, когда ФРС начала повышать ставки, а вслед на ней это сделал ЕЦБ на фоне запаздывающего цикла экономики еврозоны. Котировки EUR/USD выросли на 30%, а дифференциала доходности очень быстро рванул вверх по мере увеличения шансов ужесточения денежно-кредитной политики Европейского центробанка.

На стороне доллара может сыграть налоговая реформа, что позволяет мне сохранить свой прогноз по среднесрочной консолидации EUR/USD в диапазоне 1,165-1,215 в течение ближайших 3-4 недель.

теги блога Дмитрий Демиденко

- audusd

- Brent

- carry trade

- eurchf

- EURGBP

- eurusd

- forex

- GBP JPY

- Gbp Usd

- GBPUSD

- Gold

- nzdusd

- ujsdjpy

- USD JPY

- USDCAD

- usdjpy

- USDRUB

- WTI

- австралийский доллар

- Банк Англии

- Банк России

- банк Японии

- доллар

- Дональд Трамп

- евро

- ЕЦБ

- золото

- иена

- Италия

- ключевая ставка

- Марио Драги

- Нефть

- опек+

- референдум

- рубль

- Сирия

- франк

- ФРС

- Фунт

- Харухико Курода

Пользователь разрешил комментарии только друзьям.