|

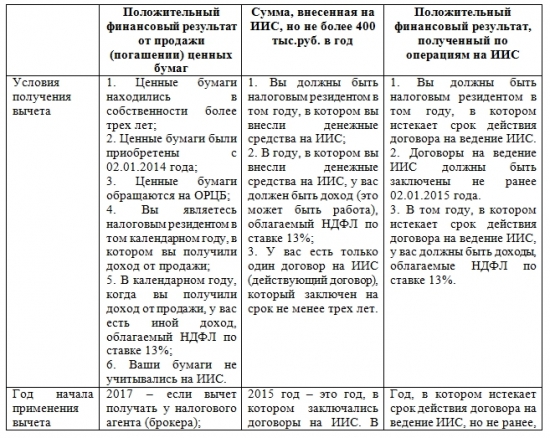

Положительный финансовый результат от продажи (погашении) ценных бумаг |

Сумма, внесенная на ИИС, но не более 400 тыс.руб. в год |

Положительный финансовый результат, полученный по операциям на ИИС |

Условия получения вычета |

1. Ценные бумаги находились в собственности более трех лет; 2. Ценные бумаги были приобретены с 02.01.2014 года; 3. Ценные бумаги обращаются на ОРЦБ; 4. Вы являетесь налоговым резидентом в том календарном году, в котором вы получили доход от продажи; 5. В календарном году, когда вы получили доход от продажи, у вас есть иной доход, облагаемый НДФЛ по ставке 13%; 6. Ваши бумаги не учитывались на ИИС. |

1. Вы должны быть налоговым резидентом в том году, в котором вы внесли денежные средства на ИИС; 2. В году, в котором вы внесли денежные средства на ИИС, у вас должен быть доход (это может быть работа), облагаемый НДФЛ по ставке 13%; 3. У вас есть только один договор на ИИС (действующий договор), который заключен на срок не менее трех лет. |

1. Вы должны быть налоговым резидентом в том году, в котором истекает срок действия договора на ведение ИИС. 2. Договоры на ведение ИИС должны быть заключены не ранее 02.01.2015 года. 3. В том году, в котором истекает срок действия договора на ведение ИИС, у вас должны быть доходы, облагаемые НДФЛ по ставке 13%. |

Год начала применения вычета |

2017 – если вычет получать у налогового агента (брокера); 2018 – если вычет получать через налоговый орган путем подачи декларации 3-НДФЛ за 2017 год. |

2015 год – это год, в котором заключались договоры на ИИС. В 2016 году мы начали получение вычета за 2015 год. |

Год, в котором истекает срок действия договора на ведение ИИС, но не ранее, чем по истечение трех лет с даты заключения договора. Если принять, что договор на ИИС был заключен 15.03.2015 года, то в марте 2018 года истекает трехлетний срок. |

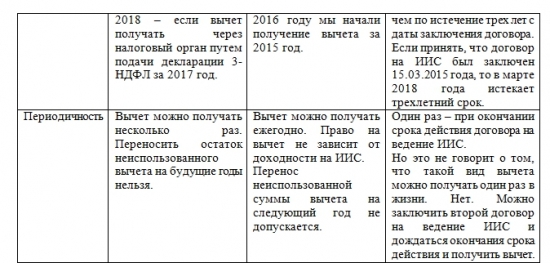

Периодичность |

Вычет можно получать несколько раз. Переносить остаток неиспользованного вычета на будущие годы нельзя.

Вычет можно заявлять за любой год, когда ценные бумаги продавались с прибылью. Вычетом можно воспользоваться неоднократно, то есть, при каждом случае получения положительного финансового результата от реализации ценных бумаг. |

Вычет можно получать ежегодно. Право на вычет не зависит от доходности на ИИС. Перенос неиспользованной суммы вычета на следующий год не допускается. |

Один раз – при окончании срока действия договора на ведение ИИС. Но это не говорит о том, что такой вид вычета можно получать один раз в жизни. Нет. Можно заключить второй договор на ведение ИИС и дождаться окончания срока действия и получить вычет. |

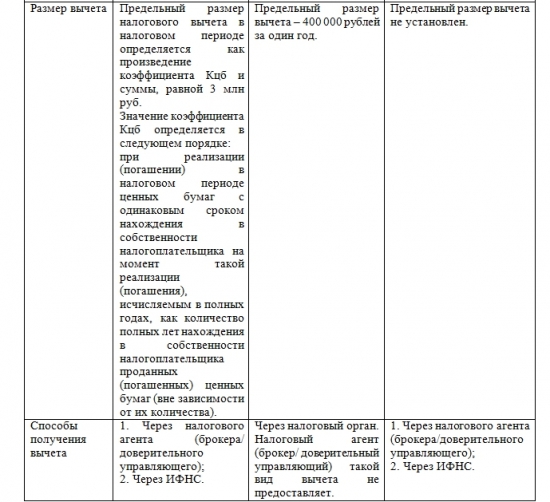

Размер вычета |

Предельный размер налогового вычета в налоговом периоде определяется как произведение коэффициента Кцб и суммы, равной 3 млн руб. Значение коэффициента Кцб определяется в следующем порядке: при реализации (погашении) в налоговом периоде ценных бумаг с одинаковым сроком нахождения в собственности налогоплательщика на момент такой реализации (погашения), исчисляемым в полных годах, как количество полных лет нахождения в собственности налогоплательщика проданных (погашенных) ценных бумаг (вне зависимости от их количества). |

Предельный размер вычета – 400 000 рублей за один год. |

Предельный размер вычета не установлен. |

Способы получения вычета |

1. Через налогового агента (брокера/ доверительного управляющего); 2. Через ИФНС. |

Через налоговый орган. Налоговый агент (брокер/ доверительный управляющий) такой вид вычета не предоставляет. |

1. Через налогового агента (брокера/доверительного управляющего); 2. Через ИФНС. |

насколько я понял:

1. Не нужно иметь доход по ставке 13% для получения вычета. Вычет в сумме дохода получаешь автоматически при не использовании вычета 1-го типа (13% от 400тр)

2. Договор не имеет срока окончания. Через три года мы можем начинать снимать деньги без уплаты налога с прибыли на ИИС (если не использовали ежегодный вычет от суммы взноса)

1.Правильно ли я понимаю, что если я внес 400 в 2016, но при этом не подавал заявление на возврат 13% НДФЛ в этом, 2017 году, то мой вычет пропал, и я не смогу ничего вернуть за 2016?

2. При этом, если я в 2017 еще 400 внес, и в 2018 подам заявление на возврат 13% НДФЛ с удержанных у меня за 2017, то потом я уже не смогу использовать вычет НДФЛ с прибыли, образовавшейся на самом ИИС, и через три года с ИИС у меня спишут налог, если там образовался доход?

3. Если я не буду трогать бумаги, купленные на ИИС более чем 3 года, а продам ихпо истечении трех лет, то налог брать не будут с дохода, так как бумаги были в собственности более трех лет?