SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. FinExETF

Графики доходностей по фондам FinEx ETF в USD

- 07 декабря 2017, 12:37

- |

Столкнулся с тем, что иногда инвесторы не воспринимают данные в табличном виде и затрудняются пересчитать доходности за год. Помочь нетрудно — исполняем! Графики говорят сами за себя, но если будут вопросы — welcome!

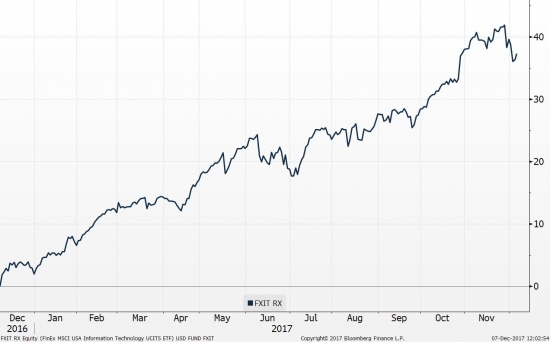

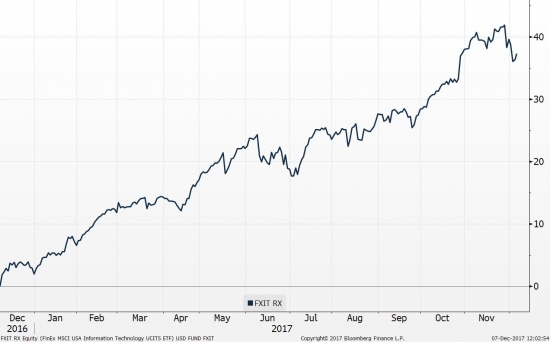

ИТ-Сектор США /FXIT

США широкий рынок /FXUS

Китай / FXCN

Германия / FXDE

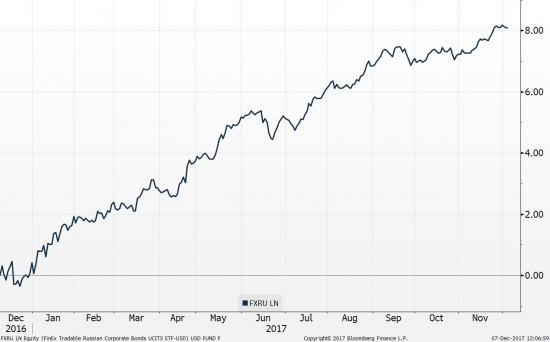

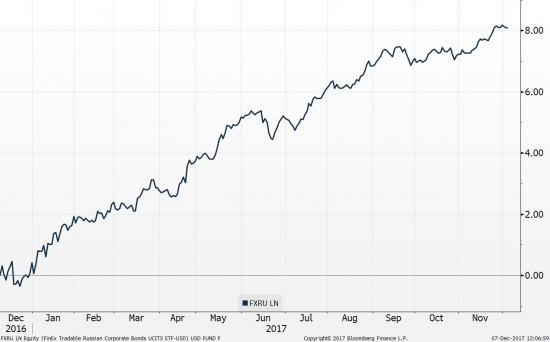

Еврооблигации / FXRU

Золото /FXGD

Австралия/FXAU

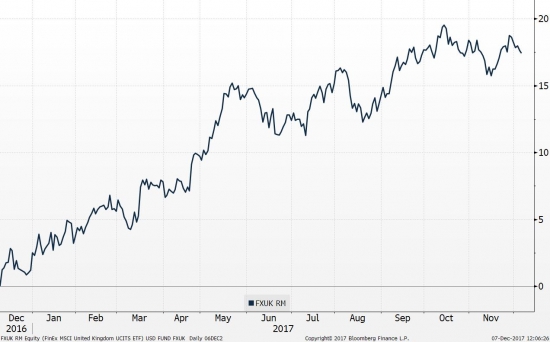

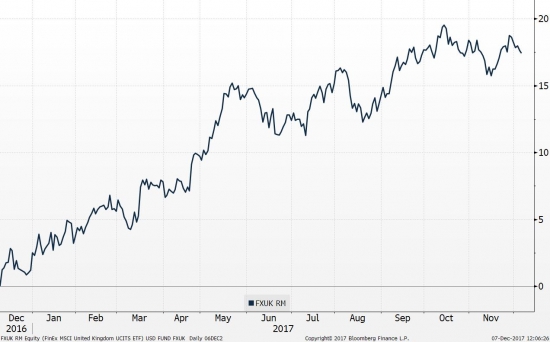

Великобритания /FXUK

РТС/Индекс МосБиржи / FXRL

Япония / FXJP

Past performance is not an indicator of future outcomes /Результаты инвестирования в прошлом не определяют доходы в будущем.

ИТ-Сектор США /FXIT

США широкий рынок /FXUS

Китай / FXCN

Германия / FXDE

Еврооблигации / FXRU

Золото /FXGD

Австралия/FXAU

Великобритания /FXUK

РТС/Индекс МосБиржи / FXRL

Япония / FXJP

Past performance is not an indicator of future outcomes /Результаты инвестирования в прошлом не определяют доходы в будущем.

теги блога Vladimir Kreyndel

- ETF

- etf фонд

- ETF-фонд

- Finam

- FinEx

- FinEx ETF

- FXAU

- FXDE

- FXGD

- FXIT

- FXJP

- FXMM

- FXMM ETF

- FXRB ETF

- FXRL

- FXRU

- FXRW

- FXTB

- FXUK

- FXUS

- FXWO

- IB

- Interactive Brokers

- MoEX

- MSCI

- S&P500

- short

- TLT

- US500

- USD

- Биржа

- биржевые фонды

- биржевые фонды ETF

- БКС брокер

- валюта

- валюта ETF

- валютный депозит

- вопрос

- ВТБ24

- депозит

- диверсификация

- доллар

- доходность

- золото

- ИИС

- индекс RTSI

- Индекс ММВБ

- индекс РТС

- Индекс ММВБ

- интрадей

- итоги 2015

- итоги 2015 года

- итоги 2019

- конкурс

- кэш это король

- ликбез

- ликвидность

- лимитная заявка

- Московская Биржа

- НКЦ

- Организационное

- открытие брокер

- ОФЗ

- ОФЗ облигации

- парковка денег

- ПИФ

- ПИФы

- ПИФы долгосрочное инвестирование

- премия

- проверка

- пропаганда

- результаты

- РПС

- РТС

- справедливая стоимость

- стратегии

- США

- Финам

- Финэкс

- фонды

- Шадрин

- шорт

- экспортеры

FXMM кажется

Тимофей Мартынов, я рублевый инструмент FXMM решил не пересчитывать в USD, люди путаются.

Вот в рублях:

FXRU там какие инструменты лежат?

с каким сроком погашения?

На российский долговой рынок (точнее, на рынок долга российских эмитентов — ЕВРООБЛИГАЦИИ) у нас 2 инструмента (долларовый FXRU и рублевый FXRB)/ Это по сути два класса акций одного и того же фонда — только в FXRB есть валютный хедж.

Вот как их сравнительная динамика выглядела в рублях

Oskolkov, нет, стоимость активов FXRL считается в долл и отслеживается долларовый индекс РТС. Соотвественно рублевая цена отлеживаетс рублевый индекс МосБиржи.

2й инструмент со свопом — это FXMM, там однодневный своп USDRUB.

Riyahi, на графике в посте приведена динамика в USD за год. ВОт динамика за 2 года в ставнении с S&P500 и MSCI USA, который отслеживает FXUS.

б) это повышает доходность по принципу капитализации %в) если индекс включает дивиденды total return — то реинвестирование дивидендов позволяет точно отслеживать индекс