Блог им. AGorchakov

Абсолютно точный, но не всем полезный ответ (я же математик)

- 13 февраля 2018, 14:50

- |

Оптимальные стратегии

Обозначения:

Ct – цена актива;

dt=(Ct-Ct-1)/Ct-1;

dt – случайна и имеет безусловное распределение P(dt), т. е. точного прогноза этой величины одновременно во все (!) моменты времени не существует (отметим, что существование точного прогноза в отдельные моменты времени не означает детерминированности- антипода случайности, которая подразумевает наличие точного прогноза в любой(!) момент времени) ;

Lt – вся информация, известная к моменту времени t;

Р(dt/Lt-1) – условное распределение dt по Lt-1;

P(dt,,dt-1) - безусловное распределение пары (dt,,dt-1);

Et g(dt) – среднее функции g(x) по распределению Р(dt/Lt-1);

E g(dt,dt-1) среднее функции g(x1,x2) по распределению Р(dt,dt-1);

Mt – оценка самофинансируемого (без вводов-выводов) портфеля в момент времени t;

ft=max (Et dt·I(dt>0), Et -dt·I(dt<0))/min (Et dt·I(dt>0), Et -dt·I(dt<0));

I( R )-индикатор события R.

1. Активная торговля на рынке имеет смысл тогда и только тогда, когда P(dt)≠ Р(dt/Lt-1).

2. Максимум среднего доходности самофинансируемого портфеля «без плеча» достигается на позиции в любой момент времени в деньгах равной sign(Etdt)·Mt-1 (плюс – лонг, минус – шорт, нуль — аут).

Таким образом для построения maximum profit system (MPF) достаточно эффективного статистического прогноза sign(Etdt), т. е. величины, принимающей всего три значения -1,0 и +1.

3. Существует f≥1 такое, что максимум коэффициентов Шарпа, Сортино и Кальмара при нулевой безрисковой ставке самофинансируемого портфеля «без плеча» одновременно (!) достигается на позиции в любой момент времени равной sign(Etdt)·Mt-1·ft/f при ft<f и sign(Etdt)·Mt-1 в противном случае (отметим, что по определению ft≥1 и ft=1 эквивалентно sign(Etdt)=0).

Таким образом, при торговле одним активом MM и РМ сводятся к одной задаче статистического прогноза величины ft, что является более сложной задачей, чем статистический прогноз sign(Etdt) в случае MPF.

Тренд и контртренд, как шанс построить MPF

E dt·dt-1>0 – тренд;

E dt·dt-1<0 — контртренд .

Остается только случай E dt·dt-1=0 и мы получаем полную систему событий.

Если тренд, то sign(Etdt)=sign (dt-1);

Если контртренд, то sign(Etdt)=-sign (dt-1);

И таким образом мы можем построить MPF и для тренда и для контртренда. Однако в силу противоположности позиций ошибка в определении «тренд или контртренд?» приводит к отрицательной средней доходности самофинансируемого портфеля.

MPF на тренде: «Дай прибыли течь, быстро фиксируй просадку»;

MPF на контртренде: «Быстро фиксируй прибыль, пересиживай просадку»;

Что делать если E dt·dt-1=0? В общем случае неизвестно, но если имеет место импликация

E dt·dt-1=0 тогда и только тогда, когда P(dt)= Р(dt/Lt-1), то лучшая позиция аут.

Все легко, а в чем проблема? Проблема в том, что Р(dt/Lt-1) на рынке точно, вероятней всего, не знает «ни Бог, ни царь и ни герой».

Алготрейдинг? Ничего подобного — это о любом трейдинге. Алготрейдинг — это только тогда, когда мы можем проверить точность вышеумомянутых статистических прогнозов на истории (проверяем или нет — это другой вопрос, главное возможность).

теги блога А. Г.

- "пила"

- "русский Баффет"

- CNYRUB

- comon.ru

- IMOEX

- S&P500

- S&P500 фьючерс

- Si

- автоследование

- акции

- алгоритмическая система

- алгоритмическая торговля

- алгоритмический трейдинг

- алготрейдинг

- банки

- Баффет

- бесплатные вебинары

- бинарные опционы

- биткоин

- брокеры

- Веселье

- волатильность

- встреча smart-lab

- Газпром

- Горчаков

- Горчаков Александр

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доверительное управление

- доллар

- Доллар рубль

- ДУ

- ИК ФОРУМ

- инвестиции

- Инвестиции в акции

- Индекс ММВБ

- индекс РТС

- Индекс МБ

- индекс ММВБ

- индекс Мосбиржи

- индекс РТС

- индексы

- инфляция в России

- итоги года

- итоги месяца

- Ключевая ставка ЦБ РФ

- контртренд

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- короновирус

- кризис

- криптовалюта

- ЛЧИ

- ЛЧИ 2019

- ЛЧИ 2021

- макроэкономика

- макроэкономика России

- мемуары

- Мосбиржа

- мошенники

- нерезиденты

- нефть

- Новый год

- облигации

- опрос

- опционы

- оффтоп

- РБК-ТВ

- риски

- российские акции

- Россия

- рубль

- Русский Баффет

- рынок

- рэнкинг мосбиржи

- рэнкинг управляющих ММВБ

- санкции

- Сбербанк

- сбой на бирже

- системная торговля

- системный трейдинг

- смартлаб

- ставка ЦБ

- ставка ЦБ РФ

- США

- теория вероятностей

- торговые роботы

- трейдинг

- Уоррен Баффет

- усреднение

- философия трейдинга

- Финам

- Форекс

- ФРС

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

(2-1)/1 х (1-2)/2 = -0,5 контртренд?

E dt·dt-1<0, t=1,2,....

При

E dt·dt-1=0, t=1,2,...

вероятность «сильно» уйти вверх или вниз со временем больше вероятности остаться вблизи среднего.

при E dt·dt-1>0 — идиотизм

при E dt·dt-1<0 — лучшее решение

Дело за «малым»: понять текущий знак E dt·dt-1

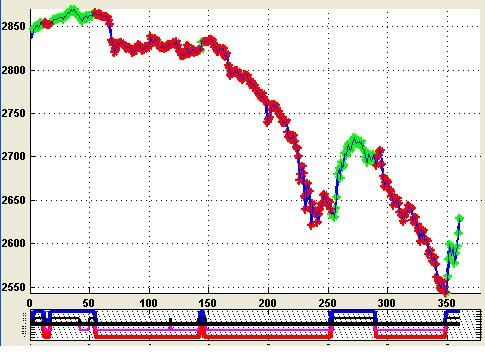

Управляющие позициями сигналы - в нижней части графиков. Зеленые зоны на графиках – зоны открытия лонгов, красные – шортов.

2) о каких ограничениях речь?

пусть есть ОСВ=основная случ.величина=прога генерит -1 и +1 по алгоритму если запрос пришел в четную секунду то +1 и если в нечетную то -1, и дополнительно перед выдачей сигнала есть еще дополнительная случайная величина=ДСВ= например кубик, прога бросает кубик и если выпала 1 то меняет +1 на -1 и обратно.

если мы будем генерить по ОСВ и рисовать траекторию эквити то это будет обычное СБ (случайное блуждание) по бернулли

трейдер исследует ряд и раскусывает алго генерации ОСВ и делает систему беспроигрышную

т.е. выделяет детерм.компоненту

т.е. для любого, кто не раскусил алгоритм, котировки будут СБ, для трейдера, раскусившего закономерность это будет не СБ

понятно, что пример рафинированнный, но он показывает, что даже в казалось бы безарбитражных ситуациях может содержаться арбитраж, может содержаться неэффективность

т.е. эффективный рынок может состоять из набора неэффективностей и на этом можно зарабатывать

Profitwarrior, если Вы точно знаете вероятности исходов и их величину, то дробление на подмножества ничего не прибавит, имхо.

Просто встаете в направлении МО.

smart-lab.ru/blog/447098.php

А вовсе не «передергивание».

Для меня поза, это покупка чего то реального (долга государства, доли в компании и пр). А не подкидывание монеты с надеждой, что все таки, вот вот, еще чуть чуть, и наконец пойдет в мою сторону.

Второй момент, что нужно для того, чтобы с рынка забирать профит постоянно — на примере не особо волатильного сегодняшнего дня.

сегодня в диапазоне + — 1,3% или больше туда сюда (именно туда сюда, а не в одну сторону), двигались имеющиеся у меня в портфеле акции — ФСК, Роснефть(два раза туда сюда), ИРАО, Магнит, Фосагро(два раза туда сюда), Русагро(два раза туда сюда), Россети преф (обычка кстати не двигалась на нужное мне расстояние), сургутпреф (два раза туда сюда), юнипро.

Это не считая облигаций.

Акции двигались туда-сюда и что?

lurklurk.com/%D0%A7%D0%97%D0%9D

MPF на тренде: «Дай прибыли течь, быстро фиксируй просадку»;

MPF на контртренде: «Быстро фиксируй прибыль, пересиживай просадку»;

С точки зрения математики для контртренда подход для максимизации MPF правильный. Но есть проблема, когда контртрендовая фаза заканчивается (т.е. цена на границе канала не развернулась) и начинается тренд. Тогда пересиживание просадки заканчивается катастрофично.

Математика тут не виновата, просто меняется сценарий.

В нескучном математическом мире временами живу я.

Одна из нескольких математических ниточек. Все должно быть понятно для хорошего школьника. В дополнение ко всему, что я говорил раньше. Схематично. Возьму несколько цитат отсюда

https://ru.wikipedia.org/wiki/Теория_хаоса

Дискретность движения цены, нарезки свечек, … имели очень большие последствия.

Повезло! Теория хаоса оказалась применима к рынку.

Ищем странные аттракторы. Один из них оказался фракталом (Мандельброт здесь ни при чем, это более сильное образование, я мог обозвать его другим термином, вначале даже называл, но перешел на фрактал, иначе был бы совсем непонятен), фактически функцией связи противоположных экстремумов. Завершение фрактала – выход на экстремум. Фрактал – синоним законченного конечного неинерционного рыночного движения, от экстремума до противоположного, его внешние рамки. Фрактал – иерархическая структура, и вверх, и вглубь.

Дискретность – квантованность, смотрим квантовую механику. Не стоит думать, что квантовая механика это только микромир. Это в первую очередь хорошие идеи, концепции и математический аппарат. Опять вспоминаю Андрэ Дука (Dukascopy).

Волновые и корпускулярные свойства есть и в рынке.

Модель атома – ядро и орбиты электронов. Произвола нет, электроны могут находиться только на разрешенных орбитах. Переходы с орбиты на орбиту возможны, вероятностный характер (волновое уравнение Шредингера).

У фракталов тоже нет полного произвола, есть стремление к законченности (на этом пути можно оценивать вероятности движения по определенным участкам траектории с учетом фрактальной структуры), есть свои разрешенные траектории развития и есть определенные закономерности в их переходах.

P.S. Жаль, что экономисты не владеют математикой и физикой.

P.P.S. Не в первый раз отмечаю, как минимум, созвучие с мыслями Кан Делябр'а, даже на один и тот же абзац отреагировали.

В моем представлении матстатистика — очень слабый инструментарий для освоения рынка. Тут я солидарен с Талебом.

Нет у меня регрессий, я же акцентировал неинерционность и конечность рыночных движений. У меня даже нет понятия «тренд», хотя есть своеобразные отношения «больше» и «меньше».

И даже одной математики, сколь бы мощной она ни была, мало для рынка. У меня кроме нескольких математических ниточек, есть еще и физические, и экономические.

И прогнозированием я не занимаюсь. Есть у меня своеобразный «принцип неопределенности», сродни Гейзенбергову, который препятствует точному предсказанию времени и уровню достижения цели, но не мешает чувствовать ее близость и момент достижения (выход на экстремум, своеобразный резонанс). Уподобляться тем, кто абсолютизирует гармонические модели или соотношения Фибоначчи я не желаю.

Вы говорите, нельзя предсказать знак приращения цены.

«стаый дед» говорит, что все дураки, потому, что в рынке все детерминировано и он все может спрогнозировать.

Моя теория говорит, что есть функция вероятности (а ля волновой функции по Шредингеру) знака приращения, которая в определенные моменты, на определенных участках дает мне статистическое преимущество.

На Ваш трюизм про полином (кстати, Вы там ничего не напутали?) я мог бы ответить Вам трюизмом про сумму членов геометрической прогрессии в контексте фрактальной структуры и таймфреймов.

Согласен, Б. Вильямс — чистый пиарщик, пытался оседлать заманчивые идеи, не справился, хотя и понимал, что фрактальность рынка требовала от него единых подходов ко всем ТФ. Сорнетте у меня интереса тоже не вызвал.

Это была не теория, только фрагмент, исходный посыл, почему я сделал такой математический выбор. Теория существенно богаче. Возможно, она сложна для восприятия, но в ней есть простая эвристическая составляющая. Часть ее я обычно и показываю. И она дает интересный ТА, не противоречащий свойствам рынка, а естественно вытекающий из них, как из аксиом.

Мне как-то заметили (Mikola, Николай Старченко), что на площадке Смартлаба меня поймут 3.5 человека. Вакансии постепенно заполняются ;). Я не переживаю по этому поводу.

И что есть другая математика (и не только), которая более оптимистично смотрит на знак приращения цены. Он много раз выдвигал свой тезис, сегодня двое не сумели промолчать.

Обсуждать мне сейчас ничего не хочется, крайне перегружен.

Только и нашел время попытаться зародить сомнение в А.Г.

Но он очень устойчив.

Вы — четвертый на SL человек на моей памяти, который, судя по-всему, что-то знает о гистерезисе.

Да и в идеологии у меня сейчас зафиксировано сравнительно замкнутое состояние, что-то отметил на будущее усиление, если потребуется. Модель Ферхюльста — в резерве, я там отметил одну ловушку, в которую несколько человек уже попали, как и с петлей гистерезиса.

Смотрите, чем я занимался неделю, даже больше. Смотрел структуры и динамику распределения оперативной памяти под таблицы LUA (я завязался на QUIK). Примерно на порядок смогу повысить скорость обсчета «хаоса».

Так же, как и тогда, когда дважды утверждали на SL, что рынок не может быть фрактален, но соглашались, что мультифрактальности это не противоречило.

Вроде, все хорошо, только осадочек-то остался.

А Вас же дети могли услышать ;)

Думаю себе, Kolyan — пустышка безликая и говнотролль без образования, без воспитания и без лица.

Вот что, Kolyan, я бы мог, конечно, тебя обидеть, но вижу, что лучше, чем сделала это природа у меня не получится.)))… Такшта, Коля-Николай, сиди и не вылезай. Твой номер 8, когда надо — спросим.)))

Например, куплю я доллар по 58, и если он подешевеет, он все равно останется долларом со своей покупательской способностью. Даже если в Америке вулкан бахнет и будет супер пупер кризис, я все равно на свой доллар куплю хоть коробок спичек.это реально.

А если я куплю фьючерс на доллар, и цена не туда пойдет, кроме убытка, составленного из цены дошедшей не туда, и потерянного контанго, ничего не получу. Потому что он не поставочный, этот фьюч. Тоже и с опционами.

Но в подавляющем большинстве случаев это именно доля в процентах. В соответствии с уставом.

Более того, представьте достаточно утопичгную ситуацию, у нас есть на бирже шлак с общей капитализацией например 100млн, и из этих 100млн более 10% в свободном обращении.

И формально многие из нас могут давненько так скупить эти 10%.

А тут уже появляются права приличные, опять таки, не всегда, но подавляющем большинстве случаев, в соответствии с уставом, и с федеральными законами.

И далее уже технические моменты, можно на собрании(которое можно будет инициировать в соответствии) продавить например запуск в оборот более 50% акций, скупить контрольный пакет рано или поздно, поменять управление, назначить себя директором, ну или не обязательно.

Права, которые дает факт владения акциями, по сути позволяют распоряжаться, при покупке определенной доли, именно самими предприятием, разве нет?

А если так, то почему надо разделять мажоритарием и миноритариев? Суть то одна.

Но я написал именно в контексте психологического отношения к покупке.

Уточню, я не углубляюсь, в то что я акционер, и тп. Нет, просто для себя когда считаешь, что купил какую то долю, а не просто в терминале цифры, проще в разы относиться к фактам просадки.

Насчет облигаций только не понял.

Я думал всегда, что купив долг, я имею возможность его взыскивать с эмитента. Если он не исполнит обязательства. Разве нет? Причем здесь вторичный рынок?

и сюда - https://www.facebook.com/citmoscow/

ну можешь еще на н2т пошарить за пр. год и до 3х лет назад.)))… Колек, сынку, ну ты и так смешной, не становись совсем посмешищем.)))

Опять таки чисто абстрактно — есть эмитент акций и облигаций.

Он ликвидируется. В этом случае, если какое либо имущество останется, оно будет поделено именно в долях, сначала погасил долги по облигациям в долях если имущества не хватит, а если хватит имущества, все остальное опять таки в долях пойдет акционерам. Я в чем то ошибаюсь?

Разве не в долях все будет рассчитываться?

по поводу открытия не понял. Как этот пример показывает правоприменение долей. Что должны были получить облигационеры и акционеры? По поводу субординированных облигаций и акций в законе не двусмысленно написано, что у них последняя очередь в приоритетах. если имущества Открытия недостаточно было, то они и не должны были получить. Это же мошенники были, которые сначала деньги вывели, потом выпустили облигации субординированные, на выведенные деньги купили их, и ждали, что им государство возместит. Тройной навар хотели получить. и закон позволяет не возмещать таким мошенникам долги по их облигациям .

В моем предыдущем комменте речь о ликвидации, и что после этой процедуры останется имущество. И его делят в долях. Ликвидация не означает банкротство. Это может быть реорганизация в другое предприятие, и при этом не требуется реализация имущества. Оно перейдет наследующему предприятию, и долю уже в новом предприятии будешь получать в соответствии со своей долей акций предыдущей компании.

Вот пример — у меня было несколько акций хьюллет паккард, от них отдробился микрофокус и у мня на счету сейчас висит дробная доля акций микрофокус. До сих пор не знаю что с ними делать, так как дроби на бирже СПБ продать нельзя пока. При этом акции хьюлета у меня никто не списал, не продал их., для того чтобы потом мне микрофокус купить и зачислить. Именно расчет был долей имущества по рыночной цене на тот момент.

Также можно купить консервы и забить ими свой подвал, в прогнозе на то, что они не испортятся через 10 лет.

Это диалектика, с одной стороны при любой финансовой операции делаешь прогноз, что тебе будет выгоднее от этой операции. с другой стороны, покупаешь имущество. Но иногда на бирже покупаешь не имущество а действительно, чистый прогноз.

И в этом есть и разница, здесь уже чисто математически достаточно точно можно посчитать. Это риск. То есть, купишь акции или облигации, или консервы, риск значительно меньше — что ВСЕ потеряешь в случае неблагоприятного развития. купишь опционы вне денег — вероятность пожалуй на порядки выше, что все потеряешь.

Дмитрий К, Вы применяете чисто психологический трюк для самоуспокоения. Ваше право.

Алготрейдер применяет другой психологический трюк: есть (почти) случайный процесс. Некими манипуляциями из него можно выкачивать деньги. При этом нет риска, что твой любимый эмитент сложится в 10 раз или полностью обанкротится.

Очень хорошо, что есть разные взгляды на торговлю. Без этого не было бы сделок.

Сиди дома, не гуляй! ©

Подскажите пожалуйста нормальное понятное изложение следующего вопроса.

Есть случайный процесс про который мы знаем его модель (например, обычное броуновское движение). Смотрим на следующий интервал Т, который нам предстоит прожить.

Как построить плотность вероятности для максимума (хая) этого процесса на интервале времени [0; Т]?

Если процесс не броуновское движение, то решаема ли задача? Или только численное моделирование?

У меня дома лежит переводная книга с названием «Экстремумы случайных последовательностей» 1987-г года издания, где все это есть.

А. Г., хм!.. Меня смущает, что в этой книге изучаются (только?) стационарные процессы.

А цена акции — процесс как мне кажется не стационарный. Можно более-менее уверенно говорить, что цена — процесс I(1). Но это ведь не дает мне право использовать данную теорию экстремумов непосредственно к графику?..

А. Г., приращение цены — стационарный процесс. Математика из книжки позволит нам оценить максимальное приращение цены, скажем, за 5 торговых дней.

Но это ведь не позволит нам сделать вывод о том, где следует ожидать хай следующей торговой недели?..