SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании КИТ Финанс Брокер | "Круглые" цифры на безыдейном рынке

- 16 марта 2012, 19:49

- |

Индекс S&P 500 представляет собой взвешенный по рыночной стоимости индекс акций 500 корпораций. В качестве веса выступает капитализация компании на фондовом рынке. Т.е компании с высокой капитализацией вносят больший вклад в динамику индекса.

На текущий момент, крупнейшей по капитализации компанией в мире и в индексе S&P500 является Apple ($550 млрд). Сектор высокотехнологичных компаний занимает 18% в структуре индекса S&P.

С начала 2012 года индекс широкого рынка S&P 500 вырос на 11,5%, высокотехнологичный Nasdaq - на 17%, “голубые фишки” Dow Jones – на 8,5%. C июня 2011 года акции Apple выросли на 90%, при этом с января текущего года рост составил 45%.

График. Динамика акций Apple

Источник: Bloomberg

KBW индекс, отслеживающий динамику акций финансового сектора США, с января 2012 года вырос на 25%, при этом с 6 марта индекс прибавил 13%. Вес акций финансового сектора в структуре индекса S&P 500 составляет 15,5%.

График. Динамика индекса KBW

Источник:Bloomberg

Основной вклад в позитивную динамику индекса S&P 500 в 2012 году, и особенно в марте, внесли акции банковского сектора и Apple. Если не вдаваться в подробности, то акции банков растут в ожидании дивидендов и байбэков, акции Apple дорожают в преддверии продаж третьего поколения планшетников Ipad. Согласитесь, на одном “яблоке” и банках далеко уйти не получится, при том что все ключевые индикаторы фондового рынка прижались к “круглым” значениям: S&P стоит на 1400 пунктах, Dow Jones — на 13000, Nasdaq — на 3000, Nikkei – на 10000 и т.д.

На рынке отыграны практически все идеи роста. А с тем учетом, что на следующей неделе календарь макроэкономической статистики и долговых размещений будет относительно пустым, зацепок для продолжения восходящего движения практически не будет. Однако, рынок в бычьем тренде расценивает любую новость как исключительно позитивную, тем не менее, в опережающих индикаторах оптимизма явно поубавилось. Волатильность может резко возрасти, спокойные времена для рынка можно считать оконченными. Покупать на среднесрочную перспективу не перспективно.

Макроэкономическая статистика по США на следующей неделе будет полностью сконцентрирована на данных по рынку недвижимости:

Источник: Bloomberg

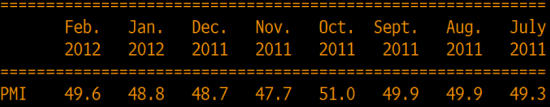

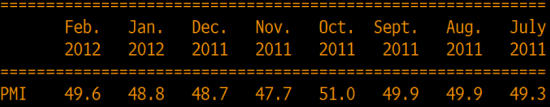

В один из дней с 22 по 25 марта HSBC опубликует предварительные данные по индексу деловой активности в промышленности Китая за март. Напомним, что банк отслеживает ситуацию в 400 частных предприятиях китайской промышленности. История значений индекса HSBC Manufacturing PMI:

Источник: Bloomberg

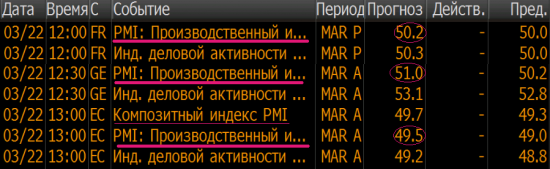

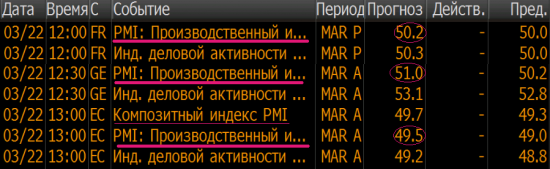

Самый важным день с точки зрения публикации макроэкономической статистики по Европе – четверг, 22 марта. В этот день будут опубликованы предварительные оценки важнейших опережающих индикаторов состояния дел в промышленности европейского региона – индексы PMI Manufacturing за март (пересмотренная оценка публикуется в первых числах каждого месяца).

Источник: Bloomberg

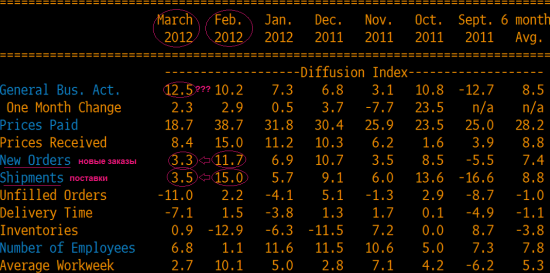

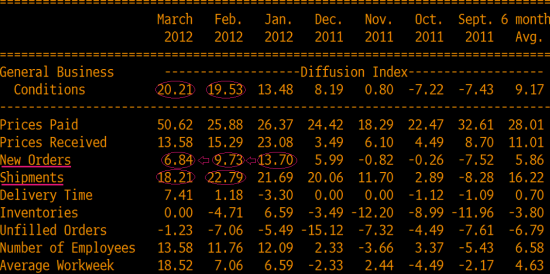

Важно отметить, что в течение двух недель до публикации общенационального индекса деловой активности США – индекса ISM Manufacturing, свои данные по индексам PMI Manufacturing представляют крупнейшие промышленные регионы США. Первыми, по традиции, статистику публикуют Федеральный Резервный Банк Нью-Йорка (Empire State) и Филадельфии (Philly Fed).

Несмотря на то, что значения по обоим индикаторам оказались лучше ожиданий рынка, в структуре компонентов есть несколько тревожных звоночков.

Компоненты New Orders (Новые заказы) и Shipments (поставки) в PhillyFed (1/6 всей промышленности США) существенно снизились в марте:

Источник: Bloomberg

Аналогичная картина сложилась в индексе Empire State Mfg:

Источник: Bloomberg

Данная статистика бросает тень на мартовские цифры по индексу ISM Manufacturing, который будет опубликован 1 апреля 2012 года.

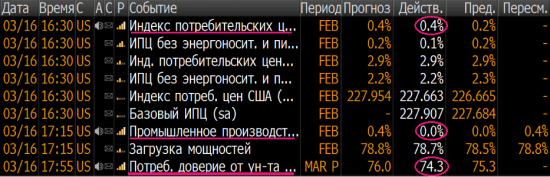

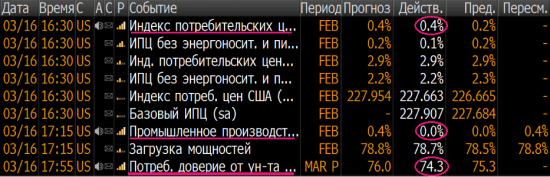

Косвенным подтверждением замедления темпов восстановления экономики США стали данные по уровню промышленного производства за февраль и индексу потребительского доверия от Университета Мичигана за март (высокие цены на топливо и газ, видимо, начали оказывать негативное воздействие на экономику):

Источник: Bloomberg

При этом рост индекса цен производителей и потребительских цен в США в феврале ставит под вопрос скорый запуск новой программы количественного смягчения со стороны ФРС.

Таким образом, в пятницу вечером рынок получил повод для отступления с годовых максимумов. К тому же, сегодня на американских биржах истекает срок действия опционов и фьючерсов на индексы и акции (Quadruple Witching) – это день, который традиционно связывают с увеличением волатильности на рынках.

*На следующих выходных Европа переведет стрелки часов на летнее время – торги с 26 марта будут начинаться в 11:00 мск.

* Американскому атомному авианосцу Enterprise осталось 4-5 дней пути к берегам Ирана. Т.о. группировка военных кораблей США будет состоять из 3-х авианосцев и одного боевого судна.

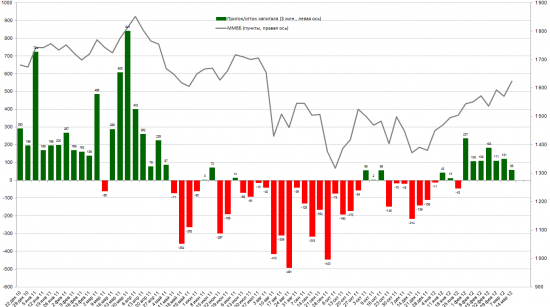

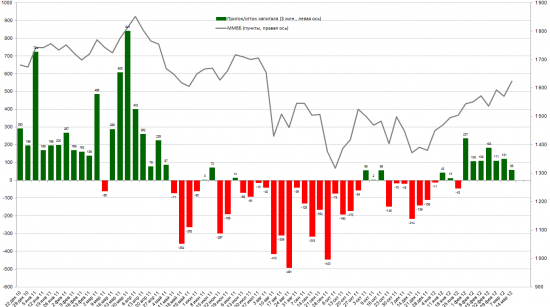

* По данным EPFR, приток средств в фонды, инвестирующих в акции российских эмитентов за неделю до 14 марта существенно снизился составил $58 млн. Приведенный ниже график отображает статистику по недельным притокам/оттокам с января 2011 года и динамику индекса ММВБ. 2012 год для российского фондового рынка начался очень хорошо – плюс $930 млн.

График. Недельные данные по притоку/оттоку капитала из фондов, инвестирующих в акции российских эмитентов, публикуемые EPFR (в млн. $) и динамика индекса ММВБ (в пунктах)

Источник: EPFR

Подробнее в видеобрифинге Freshhh(каждый торговый день в 12:00 мск):

В разбивке по минутам (идеям):

00:30 — данные EPFR по притоку/оттоку средств в акции рос. эмитентов

02:15 — Appleи банки тянут рынок акции США вверх

04:40 — динамика индекса финансовых компании США KBWIndex

05:30 — Apple– крупнейшая по капитализации и размеру чистой прибыли компания в мире

09:30 — экономический календарь

12:30 — статистика на следующую неделю

15:20 — безыдейный рынок и “круглые цифры”

17:00 — итоги недели по российским акциям

21:40 — прогноз по динамике индекса ММВБ (правда, обозначенную внутридневную цель 1610 пунктов уже отработали)

Удачных выходных!

На текущий момент, крупнейшей по капитализации компанией в мире и в индексе S&P500 является Apple ($550 млрд). Сектор высокотехнологичных компаний занимает 18% в структуре индекса S&P.

С начала 2012 года индекс широкого рынка S&P 500 вырос на 11,5%, высокотехнологичный Nasdaq - на 17%, “голубые фишки” Dow Jones – на 8,5%. C июня 2011 года акции Apple выросли на 90%, при этом с января текущего года рост составил 45%.

График. Динамика акций Apple

Источник: Bloomberg

KBW индекс, отслеживающий динамику акций финансового сектора США, с января 2012 года вырос на 25%, при этом с 6 марта индекс прибавил 13%. Вес акций финансового сектора в структуре индекса S&P 500 составляет 15,5%.

График. Динамика индекса KBW

Источник:Bloomberg

Основной вклад в позитивную динамику индекса S&P 500 в 2012 году, и особенно в марте, внесли акции банковского сектора и Apple. Если не вдаваться в подробности, то акции банков растут в ожидании дивидендов и байбэков, акции Apple дорожают в преддверии продаж третьего поколения планшетников Ipad. Согласитесь, на одном “яблоке” и банках далеко уйти не получится, при том что все ключевые индикаторы фондового рынка прижались к “круглым” значениям: S&P стоит на 1400 пунктах, Dow Jones — на 13000, Nasdaq — на 3000, Nikkei – на 10000 и т.д.

На рынке отыграны практически все идеи роста. А с тем учетом, что на следующей неделе календарь макроэкономической статистики и долговых размещений будет относительно пустым, зацепок для продолжения восходящего движения практически не будет. Однако, рынок в бычьем тренде расценивает любую новость как исключительно позитивную, тем не менее, в опережающих индикаторах оптимизма явно поубавилось. Волатильность может резко возрасти, спокойные времена для рынка можно считать оконченными. Покупать на среднесрочную перспективу не перспективно.

Макроэкономическая статистика по США на следующей неделе будет полностью сконцентрирована на данных по рынку недвижимости:

Источник: Bloomberg

В один из дней с 22 по 25 марта HSBC опубликует предварительные данные по индексу деловой активности в промышленности Китая за март. Напомним, что банк отслеживает ситуацию в 400 частных предприятиях китайской промышленности. История значений индекса HSBC Manufacturing PMI:

Источник: Bloomberg

Самый важным день с точки зрения публикации макроэкономической статистики по Европе – четверг, 22 марта. В этот день будут опубликованы предварительные оценки важнейших опережающих индикаторов состояния дел в промышленности европейского региона – индексы PMI Manufacturing за март (пересмотренная оценка публикуется в первых числах каждого месяца).

Источник: Bloomberg

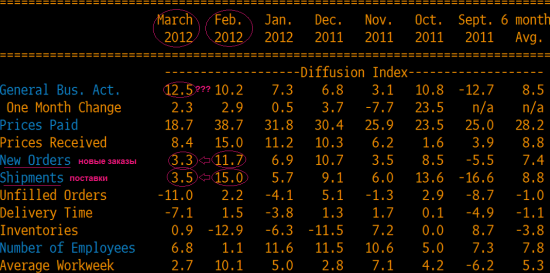

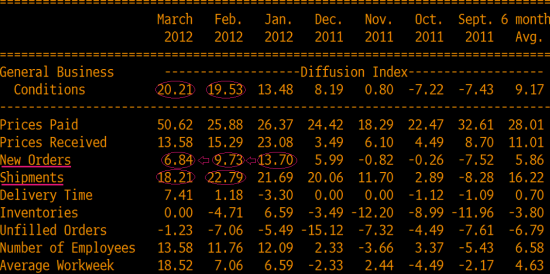

Важно отметить, что в течение двух недель до публикации общенационального индекса деловой активности США – индекса ISM Manufacturing, свои данные по индексам PMI Manufacturing представляют крупнейшие промышленные регионы США. Первыми, по традиции, статистику публикуют Федеральный Резервный Банк Нью-Йорка (Empire State) и Филадельфии (Philly Fed).

Несмотря на то, что значения по обоим индикаторам оказались лучше ожиданий рынка, в структуре компонентов есть несколько тревожных звоночков.

Компоненты New Orders (Новые заказы) и Shipments (поставки) в PhillyFed (1/6 всей промышленности США) существенно снизились в марте:

Источник: Bloomberg

Аналогичная картина сложилась в индексе Empire State Mfg:

Источник: Bloomberg

Данная статистика бросает тень на мартовские цифры по индексу ISM Manufacturing, который будет опубликован 1 апреля 2012 года.

Косвенным подтверждением замедления темпов восстановления экономики США стали данные по уровню промышленного производства за февраль и индексу потребительского доверия от Университета Мичигана за март (высокие цены на топливо и газ, видимо, начали оказывать негативное воздействие на экономику):

Источник: Bloomberg

При этом рост индекса цен производителей и потребительских цен в США в феврале ставит под вопрос скорый запуск новой программы количественного смягчения со стороны ФРС.

Таким образом, в пятницу вечером рынок получил повод для отступления с годовых максимумов. К тому же, сегодня на американских биржах истекает срок действия опционов и фьючерсов на индексы и акции (Quadruple Witching) – это день, который традиционно связывают с увеличением волатильности на рынках.

*На следующих выходных Европа переведет стрелки часов на летнее время – торги с 26 марта будут начинаться в 11:00 мск.

* Американскому атомному авианосцу Enterprise осталось 4-5 дней пути к берегам Ирана. Т.о. группировка военных кораблей США будет состоять из 3-х авианосцев и одного боевого судна.

* По данным EPFR, приток средств в фонды, инвестирующих в акции российских эмитентов за неделю до 14 марта существенно снизился составил $58 млн. Приведенный ниже график отображает статистику по недельным притокам/оттокам с января 2011 года и динамику индекса ММВБ. 2012 год для российского фондового рынка начался очень хорошо – плюс $930 млн.

График. Недельные данные по притоку/оттоку капитала из фондов, инвестирующих в акции российских эмитентов, публикуемые EPFR (в млн. $) и динамика индекса ММВБ (в пунктах)

Источник: EPFR

Подробнее в видеобрифинге Freshhh(каждый торговый день в 12:00 мск):

В разбивке по минутам (идеям):

00:30 — данные EPFR по притоку/оттоку средств в акции рос. эмитентов

02:15 — Appleи банки тянут рынок акции США вверх

04:40 — динамика индекса финансовых компании США KBWIndex

05:30 — Apple– крупнейшая по капитализации и размеру чистой прибыли компания в мире

09:30 — экономический календарь

12:30 — статистика на следующую неделю

15:20 — безыдейный рынок и “круглые цифры”

17:00 — итоги недели по российским акциям

21:40 — прогноз по динамике индекса ММВБ (правда, обозначенную внутридневную цель 1610 пунктов уже отработали)

Удачных выходных!

теги блога Шагардин Дмитрий

- Bloomberg

- citigroup

- Fitch

- Ism

- JPMorgan

- LTRO

- MSCI Russia

- NFP

- Rsx

- spy

- UST

- аналитика

- баланс ЕЦБ

- блог

- ВВП

- Великобритания

- встреча smart-lab

- глобал макро

- Италия

- КИТ Финанс

- Китай

- металлургия

- ммвб

- оффтоп

- российский рынок

- РТС

- рубль

- своя позиция

- Шагардин

Новости тг-канал

Новости тг-канал

это лучший показатель «качества» смартлаба