Блог компании QBF III portfolio management | Динамика REIT в условиях повышения ставки ФРС США

- 23 апреля 2018, 20:19

- |

В конце 2015 года впервые за 7 лет ФРС США повысила ключевую ставку на фоне ускорения инфляции и темпов роста ВВП в стране. Увеличение ставки ФРС приводит к росту доходности по американским казначейским облигациям, в то время как стоимость REIT-фондов уменьшается, а их дивидендная доходность — повышается. В связи с этим многие инвесторы не рассматривают REIT-фонды как потенциально привлекательный актив, опасаясь падения их котировок на фоне ужесточения денежно-кредитной политики ФРС США. Тем не менее некоторые REIT-фонды незначительно снижаются в цене при сохранении привлекательной дивидендной доходности, в связи с чем инвестору не стоит пренебрегать этим инструментом даже при текущей монетарной политике.

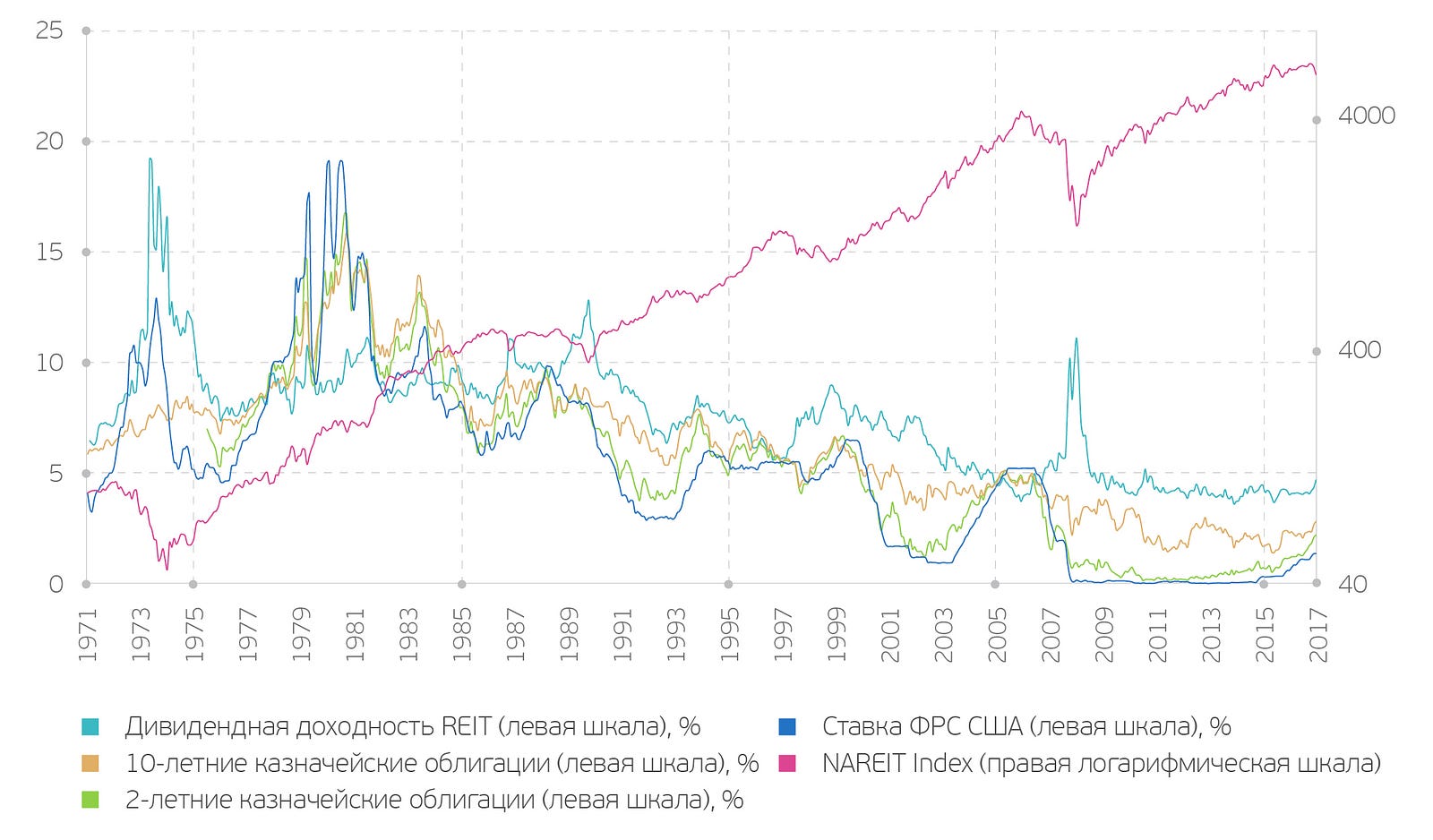

Индекс NAREIT, его дивидендная доходность, ставка ФРС США и доходность 2- и 10- летних облигаций

Источник: FTSE, Board of Governors of the Federal Reserve System (US), расчет QBF

С конца 2015 года ставка ФРС США была повышена на 150 базисных пунктов. Это привело к тому, что доходность по 2-летним и 10-летним казначейским облигациям выросла на 150 и 80 базисных пунктов соответственно. Корреляция между ставкой ФРС США и 2-летними, 10-летними казначейскими облигациями очень сильная: 0,97 и 0,91 соответственно, в связи с чем в расчетах влияния ставки ФРС на REIT-фонды можно использовать доходность 10-летних казначейских облигаций. Необходимо отметить, что спред между 2-летними и 10-летними облигациями сузился до 50 базисных пунктов. Это может свидетельствовать о том, что инвесторы закладывают негативные ожидания по американской экономике в среднесрочной перспективе. Разнонаправленная динамика ставки ФРС США и котировок REIT-фондов четко прослеживается в негативной корреляции NAREIT Index и ставки с 1971 по 2018 годы в размере -0,68. Поскольку в 2018 году планируются еще как минимум 2 повышения ставки ФРС, то доходность по казначейским облигациям продолжит расти, в связи с чем привлекательность REIT-фондов будет снижаться.

Корреляционная матрица с 1971 по 2018 годы

Источник: FTSE, Board of Governors of the Federal Reserve System (US), расчет QBF

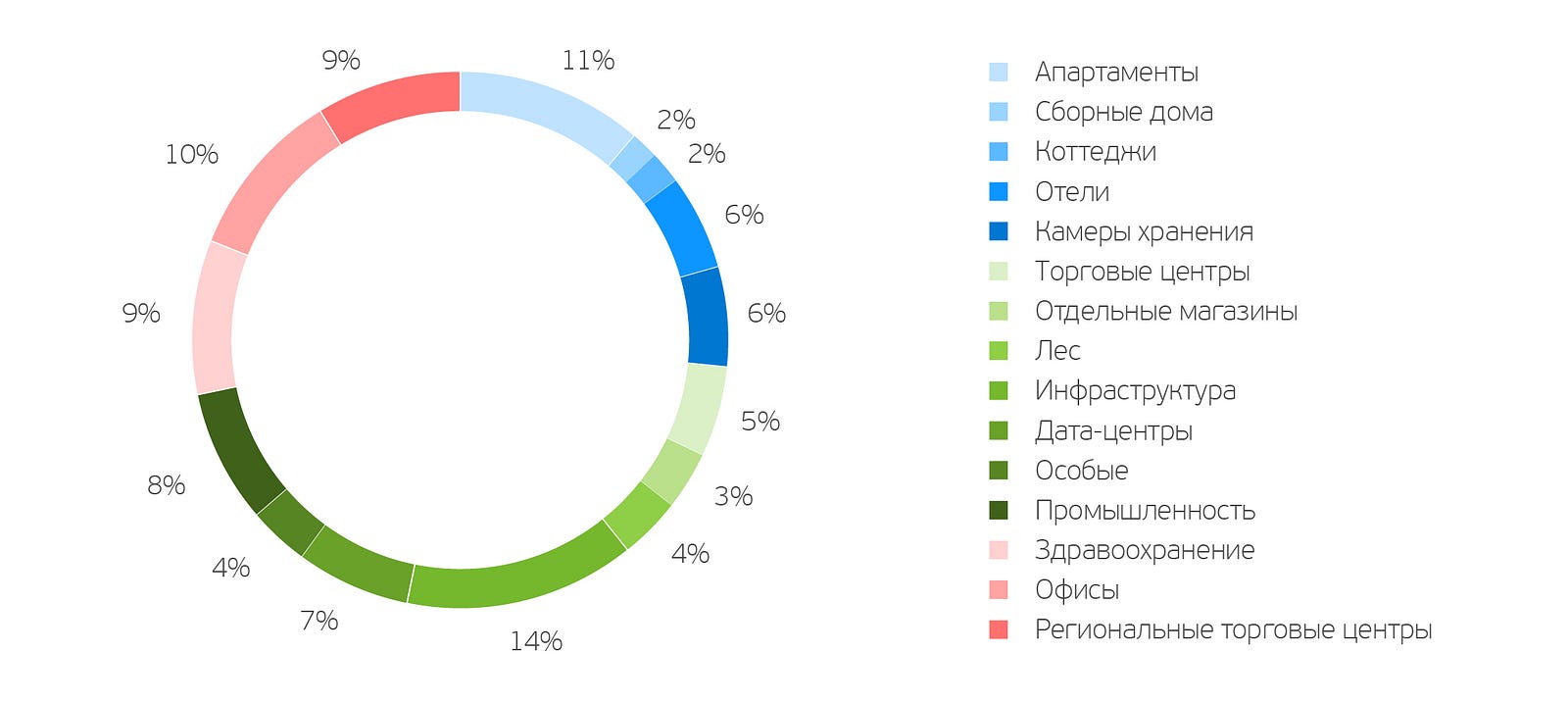

Около 93% американского рынка REIT-фондов составляют рентные фонды, которые получают прибыль от сдачи недвижимости в аренду на определенный срок. Американский рынок рентных REIT-фондов представлен около 170 компаниями с капитализацией почти $1 трлн по состоянию на конец марта 2018 года. Рентные REIT-фонды можно условно поделить на 3 типа по срокам сдачи недвижимости в аренду:

• Краткосрочные (27%): сроки сдачи недвижимости в аренду менее 1 года;

• Среднесрочные (45%): сроки сдачи недвижимости в аренду от 1 года до 10 лет;

• Долгосрочные (28%): сроки сдачи недвижимости в аренду более 10 лет.

REIT-фонды в США по типам

*на 31.03.2018

Источник: FTSE, S&P Dow Jones Indices LLC, расчет QBF

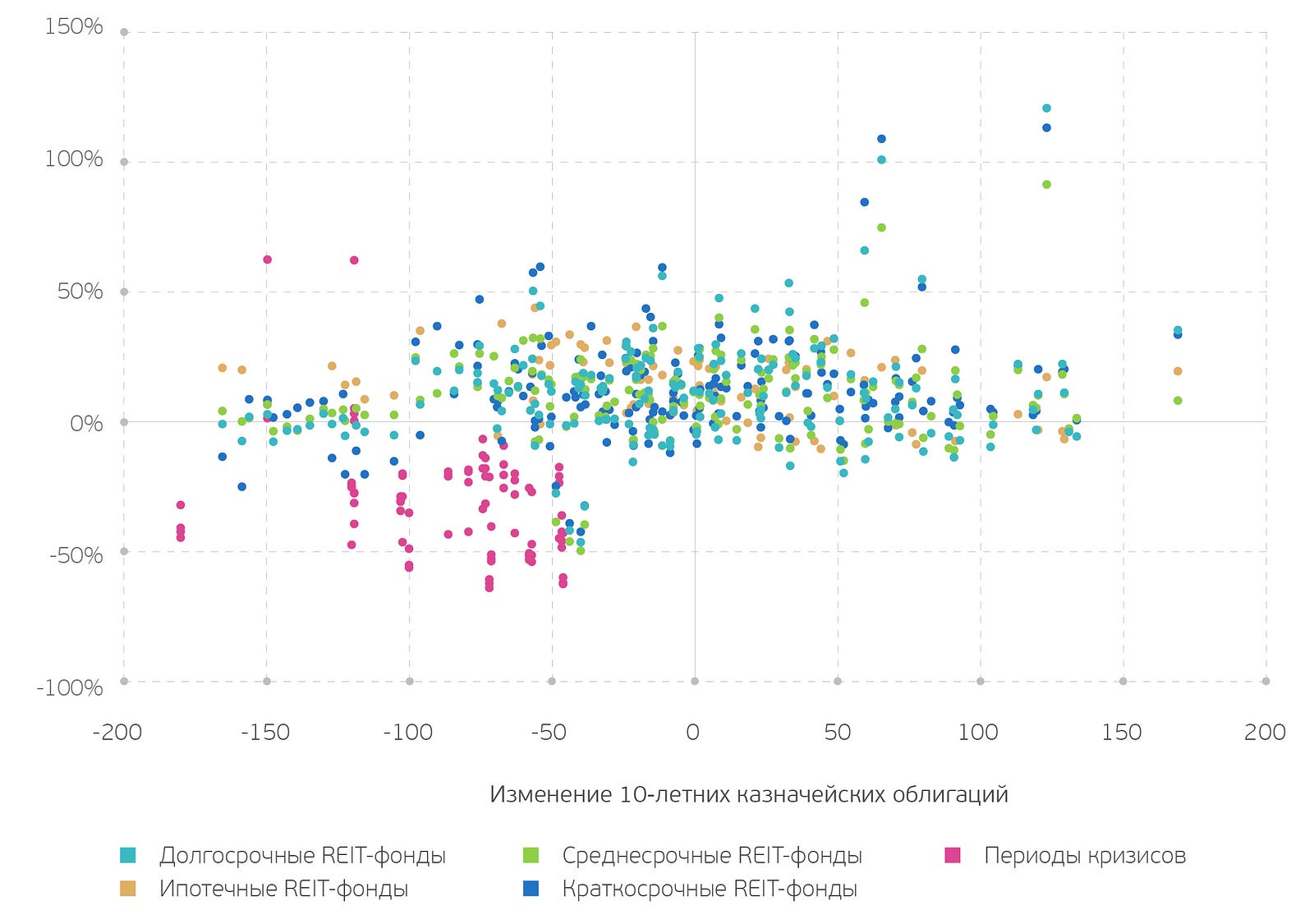

Доходность от инвестирования в REIT-фонды может существенно изменяться в зависимости от сроков сдачи недвижимости в аренду. Например, номера в отелях можно сдавать на сутки. Теоритически, REIT-фонды с более низкими сроками аренды менее чувствительны к изменению ставки ФРС США, поскольку они могут быстро менять условия соглашений в зависимости от изменения ставки. В то же время REIT-фонды, ориентированные на сдачу в аренду офисов, больниц менее гибки, в связи с чем они не могут оперативно отреагировать на изменение ставки ФРС. Для оценки доходности REIT-фондов с различными сроками сдачи недвижимости в аренду использовались индексы S&P:

• Краткосрочные: Dow Jones U.S. Select Short-Term REIT Index (DJUSSTRP);

• Среднесрочные: Dow Jones U.S. Select Medium-Term REIT Index (DJUSMTRP);

• Долгосрочные: Dow Jones U.S. Select Long-Term REIT Index (DJUSLTRP).

12-месячная скользящая доходность REIT-фондов (%) и 12- месячное скользящее изменение доходности 10-летних казначейских облигаций (базисных пунктов) с 2000 по 2018 годы

Источник: FTSE, Board of Governors of the Federal Reserve System (US), S&P Dow Jones Indices LLC, расчет QBF

Привлекательность REIT-фондов в условиях роста ставки ФРС США снижается. Тем не менее, исходя из исторических данных, REIT-фонды с различными сроками сдачи в аренду демонстрировали в среднем положительную доходность как при повышении котировок 10-летних казначейских облигаций, так и при их снижении. Исключением стали 2008–2009 года, когда доходность REIT-фондов существенно снизилась на фоне общемирового обвала фондовых рынков.

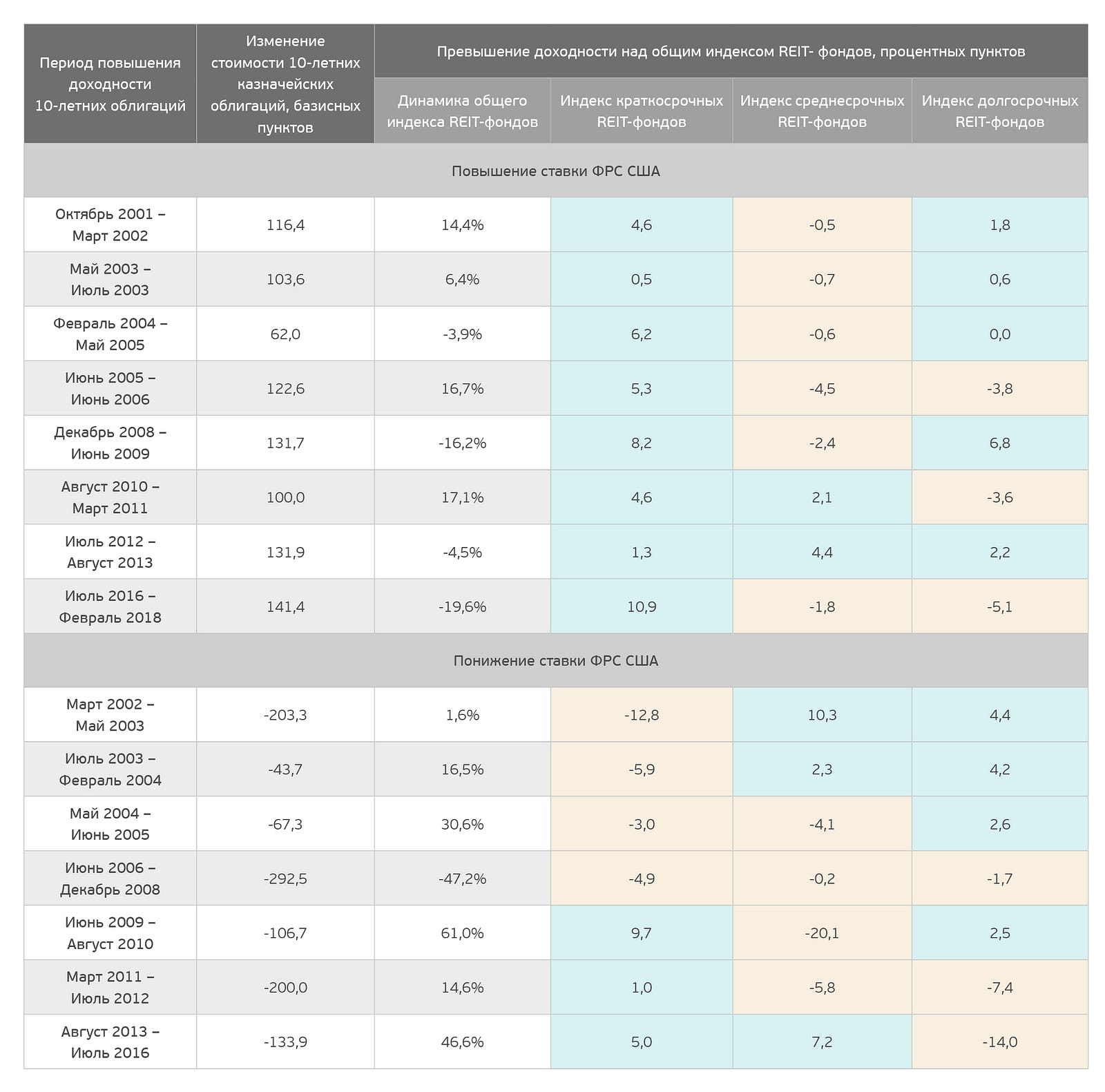

Несмотря на то, что REIT-фонды с различными сроками аренды демонстрировали в целом схожую динамику, среди них были фавориты и аутсайдеры. В условиях повышения доходности 10-летних казначейских облигаций краткосрочные REIT-фонды систематически демонстрировали большую доходность, чем общий индекс REIT-фондов, в качестве которого был взят индекс Dow Jones U.S. Select REIT Index. Это подтверждает гипотезу о том, что REIT-фонды с более низкими сроками аренды менее чувствительны к повышению ставки ФРС США. В условиях понижения ставки ситуация была противоположной до 2008 года: краткосрочные REIT-фонды были менее привлекательными. Однако после финансового кризиса они стали показывать более высокую доходность, чем общий индекс REIT-фондов.

Динамика индексов REIT-фондов в условиях изменения ставки ФРС США

Источник: S&P Dow Jones Indices LLC, Board of Governors of the Federal Reserve System (US), расчет QBF

В последние годы наблюдается тренд на повышение ставки ФРС США на фоне сильного рынка труда и ускорения темпов роста цен в стране. В таких условиях REIT-фонды становятся менее привлекательными для инвесторов. Тем не менее они продолжают демонстрировать положительную динамику на длинном горизонте, в связи с чем инвесторам не следует пренебрегать данным инструментом. Наименьшей чувствительностью к изменению ставки ФРС США обладают REIT-фонды с коротким сроком аренды. Консервативным инвесторам следует присмотреться именно к фондам данной категории в условиях роста ставки. При этом в условиях увеличения ставки ФРС США следует избегать REIT-фондов, у которых большая часть кредитов с плавающей ставкой, поскольку долговая нагрузка на эти фонды повысится. Другим оптимальным вариантом могут стать инвестиции в REIT-фонды стран, где ключевые ставки не увеличиваются, например, в странах еврозоны.

Денис Иконников — аналитик QBF

С другими нашими обзорами можно ознакомиться по ссылке http://medium.com/@qbf

Самая актуальная аналитика — в нашем Twitter http://twitter.com/qb_finance

Следите за нашими обновлениями также в ВК, FB, Instagram и Youtube.

теги блога QBF

- Advanced Micro Devices

- alphabet inc

- AMD

- ATVI

- Brent

- cac 40

- DJIA

- eurchf

- FTSE 100

- googl

- Hang Seng

- Nasd

- NASDAQ

- Nasdaq Composite

- Nikkei 225

- Pair Trading

- QBF

- REIT

- s&p

- S&P500

- SSE Composite Index

- USDRUB

- X5 Retail Group

- блоги

- доверительное управление

- золото

- инвестиции

- казначейские облигации

- Магнит

- ммвб

- ммвб-ртс

- обзор рынка

- оффтоп

- ПИФы

- прогноз

- риски

- РТС

- РФ

- США

- Трансаэро

Новости тг-канал

Новости тг-канал