Блог им. SMARTECONOMIST

“Пусть горит”: у Альберта Эдвардса есть несколько советов для Федрезерва

- 09 июня 2018, 00:27

- |

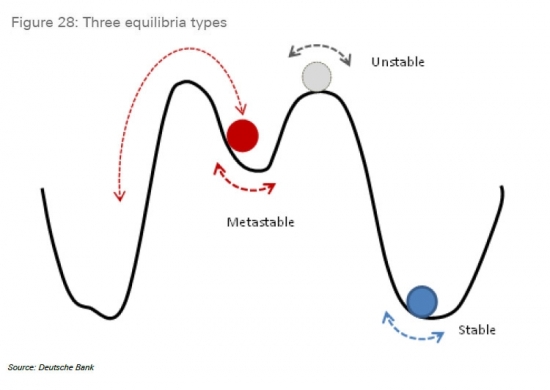

zerohedge: В июне прошлого года, описывая серию событий, которые произойдут, как только центральные банки потеряют контроль, Александр Кочик из Deutsche Bank придумал термин “метастабильность” …

… чтобы объяснить нахождение текущей системы на грани коллапса в любом направлении. Этот термин также позволяет понять, почему система, переживающая моменты ее максимальной нестабильности (речь идет о неослабеваемых интервенциях центральных банков и их поддержки рынков), парадоксальным образом определяется пиковой и широко распространенной самоуспокоенностью, и это состояние Кочик сравнивает с лавиной: “абсолютно безобидное явление может вызвать катастрофическое событие (например, крик горнолыжника или обычный снегопад, который продолжается до тех пор, пока снежный покров не станет слишком массивным, чтобы вызвать лавину”).

Каков режим перехода от нынешнего “метастабильного” состояния к “нестабильному”? По мнению Кочика, переход произойдет, когда системная неопределенность по какой-либо причине будет устранена: “Большие изменения угрожают произойти взрывным образом, не когда неопределенность начинает расти, а когда она исчезает”. Он также отметил, что, хотя существует наказание для тех, кто стремится выйти из “режима самоуспокоенности”, такая “метастабильность” сама по себе нестабильна:

“Сохранение низкой волатильности приводит к неэффективному распределению капитала. Вот как самоуспокоенность приводит к нарастанию риска — это лавина, которой предстоит сойти вниз”.

В конечном счете происходит крах, когда пик самоуспокоенности сталкивается с пиком искусственно заниженной волатильности:

Эндемичная самоуспокоенность, продолжающая охватывать рынки, скорее всего, будет играть все более неблагоприятную роль в будущем, чем продолжительнее будут вести себя рынки так, как они это делали недавно. Пусть волатильность и остается подавленной, риск по-прежнему выталкивается в хвосты. Идет накопление метастабильности. Чем дольше установленная вертикально палочка остается неподвижной, тем с большей вероятностью она упадет.

“Лавина” — это вполне подходящая метафора тому, что рано или поздно произойдет на рынках капитала, тому, о чем пишет Кочик, чья концепция очень хорошо известна экономистам Австрийской школы. Простейшая же аналогия, по мнению “австрийцев”, таких как Марк Спитцнагел, — это отсутствие контролируемых “лесных пожаров”, необходимых для ликвидации старых деревьев (т. е. системного избытка и “зомби-корпораций”, выживающих благодаря вмешательствам центрального банка и рекордному объему ликвидности), что в конечном итоге приводит к катастрофическому пожару эпических масштабов – в результате отсутствия “созидательного разрушения”, посеявшего семена системного коллапса. Шумпетер писал:

В финансовых лесах нашего собственного производства подавление особенно проблематично — и даже смертельно опасно. Эксцессы и неэффективные инвестиции процветают в течение некоторого периода времени только для того, чтобы быть уничтожеными разрушениями, вызванными их собственной уязвимостью. Однако, как мы видим, даже такие высокоинтенсивные “пожары” (лесные и финансовые) будут привлекать и перераспределять ресурсы; в этом случае рынок выдавливает капитал в зоны, которых ранее избегали, в результате миопических искажений из-за монетарных интервенций. (Австрийская школа очень хорошо поняла этот момент, пояснив его в австрийской теории бизнес-цикла).

Приведенное выше является подходящим вступлением к последней заметке неисправимого медведя из Societe Generale Альберта Эдвардса, который пишет: “я только что вернулся из двухнедельной поездки по Национальным паркам Йосемити и Секвойя “. Именно там макростратег выучил несколько важных уроков, о которых теперь он хотел бы рассказать Федрезерву:

Примечательно, что мы не увидели ни одного медведя ни на одной стоянке, несмотря на то, что в 7:30 утра мы отправились в поход протяженностью 13 миль! Я уверен, что отсутствие медведей было значительным признаком контртренда. Я узнал еще кое-что в моей поездке, о чем нужно рассказать. Мы отправились на трамвайную прогулку по Йосемитскому парку, и рейнджер поведал очень интересную историю о пожаре. До 1970 года в Йосемитских парках тушили регулярные небольшие пожары, чтобы предотвратить нанесение ущерба имуществу. Результатом стал рост маленьких деревьев, расположенных плотно друг к другу, и поскольку пожары стали менее частыми, ситуация быстро вышла из-под контроля. С 1970 года они стали позволять случаться большему количеству пожаров, что привело к сокращению ущерба.

Совет Эдвардса: “Руководителям центральных банков следует изучить этот урок”.

Конечно, они не сделают этого, потому что, как мы наблюдали в последние 20 лет, модус операнди центральных банков заключается в том, чтобы позволять пузырям вырастать настолько большими, что их уже потом нельзя сдуть, не причинив масштабного ущерба экономике, в результате чего появляется необходимость замены его другим, еще большим пузырем.

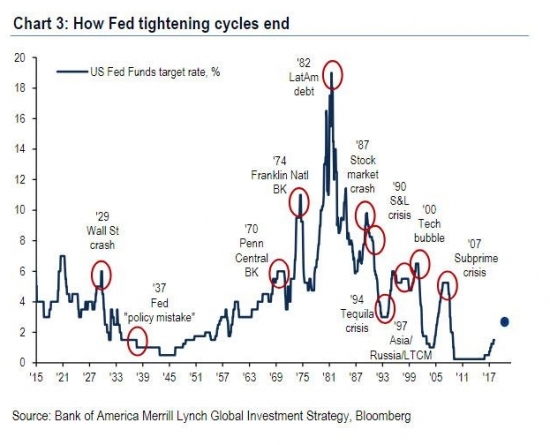

Кроме того, как мы также знаем, каждый рыночный крах был вызван чрезмерным ужесточением политики со стороны Федрезерва, и каждый рыночный крах как правило приводил к рецессии или депрессии, затем случалась перезагрузка рынка, и Федрезерв заменял лопнувший пузырь новым. Хорошая новость заключается в том, что, как ранее показал Bank of America, мы все еще находимся на ранних стадиях цикла ужесточения, который всегда заканчивается рыночным событием.

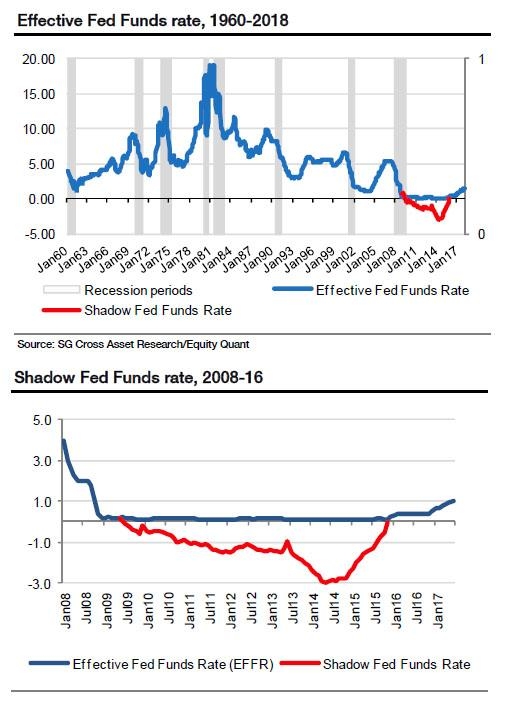

Но на ранних ли? Что, если Федрезерв ужесточил политику намного больше, чем то, что мы видим, просто наблюдая за процессом повышения ставок? Об этом и пишет Эдвардс, ссылаясь на недавнюю работу своего коллеги из Societe Generale Соломона Тадесси, в которой Соломон отмечает, что, хотя номинальная ставка по федеральным фондам ограничивается снизу отметкой 0%, влияние дополнительного монетарного смягчения посредством QE заключалось в дальнейшем сокращении “неявной” истинной базовой ставки (называемой также теневой ставкой) до отрицательных значений.

Соломон адаптировал методологию оценки теневых краткосрочных ставок для США, содержащуюся в широко распространенном документе за авторством Ву и Киа (2016 год). Он показывает, что в середине 2014 года теневая ставка по федеральным фондам достигала минус 3%, но что еще более важно: явный цикл ужесточения на самом деле начался в 2015 году, и к концу текущего года теневая ставка сравняется с эффективной номинальной ставкой Федрезерва по федеральным фондам (см. диаграммы ниже).

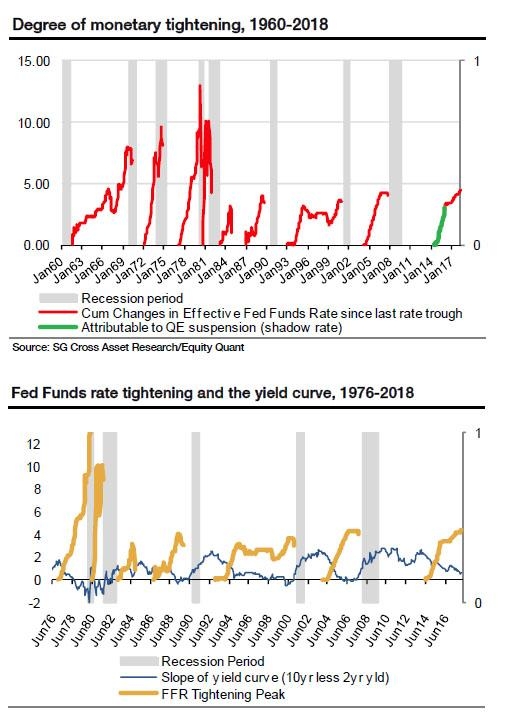

Другими словами, если в качестве базовой линии использовать не ось X, а минимумы, которых достигала теневая ставка, то ужесточение Федрезерва сейчас значительно превзошло тот уровень, с которого должна стартовать вышеупомянутая “лавина”.

Соломон отмечает, что, хотя Федрезерв провел шесть раундов повышения ставок, начиная с декабря 2015 года, что эквивалентно 170 базисным пунктам ужесточения, можно утверждать, что, если мы добавим к текущей ставке Федрезерва на отметке 1,70% повышение (теневых) ставок на 300 б.п., степень ужесточения денежно-кредитной политики в текущем цикле составит 470 б.п.

Это число вызывает беспокойство, поскольку оно соответствует пиковым темпам циклов ужесточения в послеинфляционной эре 70-х и начале 80-х годов (см. Диаграммы ниже).

Каков подтекст? Как заключает Эдвардс, “таким образом, разумно утверждать, что экономика США уже столкнулась с “нормальным” циклом ужесточения, и любые дополнительные повышения ставок ведут нас на территорию, на которой мы не бывали в последнее время. Этого может быть достаточно для того, чтобы Федрезерв уже что-то сломал”.

И самое главное:

… если этого недостаточно, и Федрезерв полагает, что ставки идут к отметке 3,4% (т. е. еще плюс 170 б.п.), тогда общее ужесточение составит 640 б.п., и оно проводится в то время, когда корпоративный сектор США тонет в море долгов. Возможно, мне пора вернуться в парки Йосемити и Секвойя, где медведи должны стать намного более заметными.

Если анализ SocGen верен, то Федрезерв очень скоро столкнется с очень большим пожаром.

Переведено 07.06.2018 г. «Let It Burn»: Albert Edwards Has Some Advice For The Fed

теги блога @SMARTECONOMIST

- 2017

- 2020

- Bloomberg

- brent

- Deutsche Bank

- EUR USD

- eurusd

- forex

- Gold

- S&P500

- The Telegraph

- Time

- US

- usa

- usdrub

- zerohedge

- акции

- алюминий

- банки

- биткоин

- будущее

- ввп

- великобритания

- война

- втб

- газ

- Газпром

- геополитика

- Германия

- дерипаска

- доллар

- Доллар США

- евро

- евродоллар

- Европа

- ЕС

- ЕЦБ

- жижа

- золото

- индекс доллара

- индексы

- история

- канада

- Китай

- книга

- количественное смягчение

- количественное ужесточение

- конспирология

- коронавирус

- крах

- кризис

- медведев

- медведи

- Меркель

- мир

- налоги

- ндс

- нефть

- обзор рынка

- облигации

- отток капитала

- отток капитала из России

- оффтоп

- ПЕНСИОННАЯ РЕФОРМА

- пресса

- путин

- регионы

- россия

- рубль

- русал

- рынки

- рынок

- санкции

- САУДОВСКАЯ АРАВИЯ

- Сбербанк

- Северный поток-2

- серебро

- сирия

- сланцевая нефть

- смартлаб

- социальные сети

- статистика

- Сурков

- сша

- торговая война

- торговые сигналы

- трамп

- Трампономика

- трейдер

- трейдинг

- Федрезерв

- фондовый рынок

- форекс

- ФРС

- Фэк

- ЦБ РФ

- экономика

- экономический кризис

- Юань

- юмор